SCB EIC วิเคราะห์ เรื่อง BNPL ซื้อก่อน จ่ายทีหลัง ตัวแปรใหม่ของการช้อปปิ้ง

SCB EIC วิเคราะห์ เรื่อง BNPL ซื้อก่อน จ่ายทีหลัง ตัวแปรใหม่ของการช้อปปิ้ง

Buy now, Pay Later คืออะไร ?

Buy now, Pay Later (BNPL) หรือ การซื้อสินค้าแบบ “ซื้อก่อน จ่ายทีหลัง” เป็นการซื้อสินค้าที่มีการแบ่งชำระเงินออกเป็นงวด ๆ เท่า ๆ กัน โดยงวดแรกเกิดขึ้น ณ วันทำการซื้อขาย และการชำระครั้งต่อไปจะถูกเรียกเก็บจากบัญชีธนาคารบัตรเดบิต หรือบัตรเครดิตของผู้ใช้บริการ จนกว่าจะชำระเต็มจำนวน ซึ่งการซื้อก่อนจ่ายทีหลังจะมีค่าธรรมเนียมในอัตราที่ต่ำหรือไม่มีค่าธรรมเนียม ไม่มีดอกเบี้ยหากชำระตามเงื่อนไข ขึ้นอยู่กับผู้ให้บริการ ธุรกิจนี้ได้รับความนิยมเพิ่มขึ้นอย่างมากในช่วงที่ผ่านมา โดยเฉพาะในกลุ่มการซื้อขายสินค้าออนไลน์ การใช้บริการ BNPL ได้รับความนิยมในกลุ่ม Millennials (เกิดระหว่างปี ค.ศ.1981-1996) และกลุ่ม Gen Z (เกิดระหว่างปี ค.ศ.1997-2012) เนื่องจาก 1. สะดวก และเข้าถึงง่าย 2. ไม่มีดอกเบี้ยหากชำระตามเงื่อนไขที่กำหนด และ 3. มีโปรโมชันส่วนลดราคา เช่น ส่วนลดเมื่อใช้บริการ BNPL ในครั้งแรก หรือโปรโมชันตามเทศกาลต่าง ๆ นอกจากกลุ่ม Millennials และ Gen Z สินเชื่อ BNPL ยังเป็นอีกหนึ่งช่องทางให้ผู้มีรายได้น้อย หรือรายได้ไม่แน่นอนในการเข้าถึงสินเชื่อเพื่อผ่อนชำระสินค้าที่มีราคาสูง ถึงแม้ว่าผู้ใช้บัตรเครดิตสามารถแบ่งการชำระได้เป็นงวด ๆ เช่นเดียวกับ BNPL อย่างไรก็ดี ยังมีข้อแตกต่างระหว่างบัตรเครดิตและบริการ BNPL อยู่ในหลายด้าน

รูปที่ 1 : ตารางเปรียบเทียบข้อแตกต่างระหว่างบัตรเครดิต BNPL และบัตรกดเงินสด

BNPL เป็นทางเลือกที่น่าสนใจในการชำระเงิน หากเทียบกับบัตรเครดิตแบบดั้งเดิม และเพิ่มโอกาสให้กับผู้ค้าปลีกBNPL เป็นทางเลือกที่น่าสนใจ เนื่องจากการสมัครค่อนข้างง่าย สามารถทำผ่านช่องทางออนไลน์ได้ ในขณะเดียวกัน การตรวจประวัติทางการเงินก็ไม่เข้มงวดเท่ากับการสมัครบัตรเครดิต และถึงแม้ว่าผู้ใช้งานบัตรเครดิตจะทำรายการผ่อนยอดซื้อสินค้าออกเป็นงวด ๆ ได้เหมือน BNPL แต่หากเป็นการซื้อสินค้าที่ไม่ร่วมรายการปลอดดอกเบี้ย ผู้ใช้บัตรเครดิตจะต้องเสียดอกเบี้ย อีกทั้ง การซื้อสินค้าโดยผ่อนชำระบัตรเครดิต ถึงแม้ว่าจะเข้าร่วมโปรโมชันดอกเบี้ย 0% แต่วงเงินบัตรเครดิตที่เหลือนั้น จะถูกกันออกไปเท่ากับราคาเต็มของสินค้า ทำให้เหลือวงเงินในบัตรไปใช้จ่ายได้น้อยลง ซึ่งต่างจาก BNPL หากผู้ใช้บริการเลือกชำระค่าสินค้าผ่านบัตรเครดิต ณ วันทำรายการยอดจะตัดวงเงินเพียงแค่งวดเดียวเท่านั้น ทำให้ผู้ซื้อเลือกการซื้อก่อน จ่ายทีหลัง เพราะมีวงเงินเหลือในการซื้อสินค้าได้มากขึ้น (รูปที่ 2)

รูปที่ 2 : ความแตกต่างระหว่างการใช้บัตรเครดิต และ BNPL โดยผูกบัญชีกับบัตรเครดิตในการชำระสินค้า

Precedence research ประมาณการมูลค่าสินเชื่อ BNPL ในตลาดโลกมีการเติบโตเฉลี่ยอยู่ที่ประมาณ 24% ตั้งแต่ช่วงปี 2023 และคาดว่าในระยะกลาง BNPL มีศักยภาพที่จะเติบโตในอัตรา CAGR = 27% จากปี 2023-2028 (รูปที่ 3) การเติบโตของ BNPL ส่วนใหญ่มาจาก E-commerce และมีแนวโน้มเติบโตขึ้นต่อเนื่อง จากข้อมูลของ Adobe analytics ระบุว่าในปี 2022 สัดส่วนของการซื้อสินค้าออนไลน์โดยใช้บริการ BNPL เพิ่มขึ้น 14% เมื่อเทียบกับปี 2021 โดยคิดเป็นรายได้ที่เพิ่มขึ้นถึง 27% และในสองเดือนแรกของปี 2023 สัดส่วนการสั่งซื้อ BNPL ยังคงเพิ่มขึ้น

อย่างต่อเนื่องที่ 10% YOY

รูปที่ 3 : การเติบโตของสินเชื่อ BNPL ในตลาดโลก มีอัตราเติบโตเฉลี่ยต่อปี 27% ใน 5 ปีข้างหน้า

รูปที่ 4 : Fintechs ที่ให้บริการ Buy Now, Pay Later ในระดับ Global Market

บริษัทที่ให้บริการ BNPL มักจะทำหน้าที่เป็นผู้ให้กู้โดยให้วงเงินเครดิตแก่ลูกค้าในการใช้ซื้อสินค้า โดยการให้บริการนี้สามารถสร้างรายได้จากการคิดดอกเบี้ยจากผู้ซื้อสินค้าในกรณีที่มีการชำระล่าช้า รวมไปถึงค่าธรรมเนียมที่เกิดขึ้น จากการใช้บริการ เช่น ค่าทวงถามหนี้ อย่างไรก็ตาม รายได้หลักของบริษัทที่ให้บริการ BNPL จะมาจากการเก็บค่าคอมมิชชั่นผู้ค้าปลีกจากยอดขายที่เกิดขึ้นผ่านแพลตฟอร์ม BNPL ตัวอย่างเช่น ผู้ประกอบการค้าปลีกจะถูกหักค่าบริการ 2%-7% จากรายได้ที่เกิดขึ้นจากแพลตฟอร์ม อีกทั้ง บริษัทยังสามารถสร้างรายได้จากโฆษณาหากผู้ค้าปลีกต้องการเพิ่มการมองเห็นให้ร้านค้าของตน

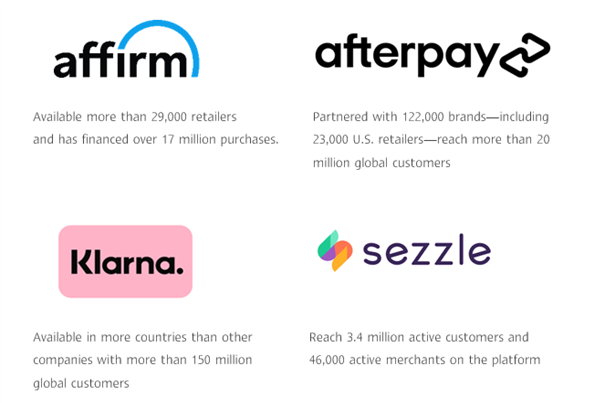

หมวดหมู่สินค้าที่ได้รับความนิยมในการซื้อแบบ BNPL ที่สูงที่สุดคือ สินค้าพวกเครื่องใช้ไฟฟ้าภายในบ้าน เนื่องจากสินค้าเหล่านี้มีราคาสูง ดังนั้น หากสามารถผ่อนชำระได้ จะทำให้ตัดสินใจซื้อสินค้าได้ง่ายขึ้น รองลงมาเป็น กลุ่มสินค้าแฟชั่น ซึ่งมักได้รับความนิยมในกลุ่มวัยรุ่นที่ใช้สินค้าตามเทรนด์ รวมไปถึงสินค้าสำหรับบ้านและเฟอร์นิเจอร์ ซึ่งเป็นสินค้าที่มีราคาค่อนข้างสูง แต่ความถื่ในการเปลี่ยนเฟอร์นิเจอร์อาจไม่บ่อยนัก ทั้งนี้จะเห็นได้ว่าสินเชื่อ BNPL มิได้มีไว้ใช้เพื่อซื้อสินค้าฟุ่มเฟือยหรือสินค้าที่มีราคาสูงเท่านั้น ผู้บริโภคยังใช้ช่องทางการชำระเงินจากบริการ BNPL ในการซื้อสินค้าประเภทอื่น ๆ ด้วย ได้แก่ สินค้าเพื่อสุขภาพ เครื่องสำอาง สินค้าอุปโภคบริโภคทั่วไป และสินค้าเพื่อความบันเทิงและสันทนาการ เป็นต้น (รูปที่ 5)

รูปที่ 5 : สินค้าที่ผู้บริโภคเลือกซื้อโดยใช้บริการ BNPL

ตลาด BNPL ในสหรัฐอเมริกาเป็นหนึ่งในตลาดที่กำลังเติบโตอย่างรวดเร็ว โดยบริการนี้เป็นที่นิยมในกลุ่มผู้บริโภคที่มีอายุน้อย จากความสะดวกสบายและความยืดหยุ่นของ BNPL รวมถึงศักยภาพในการชำระเงินโดยไม่มีดอกเบี้ยทำให้ BNPL เป็นทางเลือกที่น่าสนใจเมื่อเทียบกับบัตรเครดิตแบบดั้งเดิม

ตลาด BNPL ในสหรัฐอเมริกาเป็นหนึ่งในตลาดที่มีการเติบโตอย่างรวดเร็ว โดย Research and Markets ประมาณการมูลค่าตลาด ณ ปี 2022 ที่ 1.64 พันล้านดอลลาร์สหรัฐ และคาดว่าจะเพิ่มขึ้นเป็น 9.2 พันล้านดอลลาร์ในปี 2030 ด้วยอัตราการเติบโต CAGR 24.3% ถึงแม้ว่ามูลค่าของสินเชื่อประเภทนี้ยังห่างไกลกับสินเชื่อบัตรเครดิตอยู่มาก แต่ก็ต้องยอมรับว่าการเติบโตของสินเชื่อ ซื้อก่อน จ่ายทีหลัง นั้นเป็นไปอย่างก้าวกระโดด

ในสหรัฐฯ ความนิยมของการใช้บริการ BNPL มีอยู่ในทุกช่วงอายุ ถึงแม้ว่าผู้บริโภคที่อายุน้อยจะมีความน่าจะเป็นในการใช้บริการ BNPL ที่สูงกว่าผู้บริโภคที่มีอายุมาก โดยผลสำรวจของ The Ascent รายงานว่า มากกว่า 60% เป็นผู้บริโภคกลุ่มอายุต่ำกว่า 45 ปี ขณะที่กว่า 40% ของผู้บริโภคในกลุ่มอายุ 55 ขึ้นไปที่ตอบแบบสำรวจระบุว่าเคยใช้บริการ BNPL เช่นกัน โดยผลสำรวจของ PYMNTS ชี้ว่ากลุ่ม Gen Z นิยมใช้การชำระเงินแบบ BNPL เพราะสามารถจัดการได้ง่ายกว่าการผ่อนชำระผ่านบัตรเครดิต มีกระบวนการอนุมัติที่ง่าย และตัวเลือก BNPL ไม่เรียกเก็บดอกเบี้ยหากผู้ใช้ชำระหนี้ตรงเวลา นอกจากนี้ กลุ่ม Gen Z เป็นกลุ่มที่กำลังเข้าสู่ตลาดแรงงาน ยังไม่ได้มีสภาพคล่อง หรือ Credit score ที่ดีนัก รวมไปถึงสถาบันการเงินเข้มงวดในการปล่อยสินเชื่อมากขึ้น BNPL จึงช่วยเพิ่มความยืดหยุ่นด้านการเงิน ซึ่งเป็นปัจจัยหลักที่ทำให้สินเชื่อ ‘ซื้อก่อน จ่ายทีหลัง’ เป็นที่นิยมในผู้บริโภคกลุ่มนี้ นอกจากจะช่วยให้เข้าถึงการซื้อสินค้าที่ราคาสูงได้ง่ายแล้ว BNPL ยังเป็นสินเชื่อที่มีข้อผูกมัดต่ำ และเป็นทางเลือกเพิ่มเติมจากบัตรเครดิต

เมื่อมีการนำ BNPL เข้ามาใช้งานมากขึ้นในหมู่ผู้บริโภค ปริมาณการใช้บัตรเครดิตก็มีแนวโน้มลดลง จากรายงาน

ของ Payments Journal ระบุว่า 3 ธนาคารที่ใหญ่ที่สุดในสหรัฐฯ รายงานว่าปริมาณการซื้อสินค้าด้วยบัตรเครดิตลดลงมากกว่า 20% ในปี 2020 แม้ว่าส่วนหนึ่งจะเป็นผลมาจากภาวะเศรษฐกิจและการระบาดของ COVID-19 แต่การเข้ามาของ BNPL ก็เป็นส่วนหนึ่งในที่ทำให้คนเลือกใช้สินเชื่อชนิดนี้มากกว่าบัตรเครดิต

นอกจากนี้ สินเชื่อ BNPL มีความเชื่อมโยงกับแนวคิด Omnichannel อย่างครอบคลุมทั้งช่องทางออนไลน์และออฟไลน์ (รูปที่ 6) ไม่เพียงแค่ให้บริการผ่านแพลตฟอร์มออนไลน์เท่านั้น (เช่น Amazon และ eBay) แต่ยังเปิดโอกาสให้ลูกค้าสามารถเข้าถึงสินเชื่อ BNPL ผ่านการซื้อสินค้าในหน้าร้าน (เช่น Walmart, Best Buy

และ Macy’s) และสามารถทำรายการสมัครสินเชื่อ BNPL และชำระเงินผ่านแอปพลิเคชันหรือสอบถามพนักงานขายในร้าน เพื่อให้ความช่วยเหลือในการเข้าถึงสินเชื่อ BNPL ที่มีจาก Partners ของร้านค้าปลีก โดยที่ผู้ประกอบการค้าปลีก

ที่นำ BNPL เข้ามาเป็นทางเลือกในการชำระเงิน สามารถเพิ่มความยืดหยุ่นในกระบวนการชำระสินค้าและบริการ

และสร้างโอกาสในการเพิ่มยอดขาย โดยช่วยให้ลูกค้าตัดสินใจซื้อสินค้าได้ง่ายขึ้นหรือเพิ่มมูลค่าในการซื้อสินค้า

จากความตั้งใจแรกอีกด้วย

รูปที่ 6 : ตัวอย่างร้านค้าในสหรัฐฯ ที่เข้าร่วมกับ Fintech ที่ให้บริการ BNPL

BNPL เป็นช่องทางที่เปิดโอกาสให้ธุรกิจค้าปลีกเพิ่มยอดขายด้วยการให้ลูกค้าเลือกชำระเงินได้ยืดหยุ่น เพิ่มมูลค่ายอดขายต่อคำสั่งซื้อสินค้า อีกทั้ง ยังช่วยให้เข้าถึงกลุ่มลูกค้าที่หลากหลายมากขึ้น โดยเฉพาะกลุ่มผู้มีรายได้น้อยหรือผู้ที่มีข้อจำกัดในการใช้บริการสินเชื่อจากสถาบันการเงิน และนำไปสู่การสร้าง Customer loyalty ของลูกค้าอีกด้วย

BNPL fintechs ในสหรัฐฯ อย่าง Klarna และ Afterpay ได้ทำการสำรวจผู้ประกอบการค้าปลีกในสหรัฐฯ เกี่ยวกับประเด็นของการมีหรือไม่มีบริการ BNPL ในช่องทางการชำระเงินของผู้ค้าปลีก (รูปที่ 7) ซึ่งจากผลสำรวจบ่งชี้ว่า ผู้ประกอบการค้าปลีกประมาณ 66% มองเห็นว่า ลูกค้ามีความพึงพอใจในการซื้อสินค้ามากขึ้นเมื่อเสนอบริการ BNPL

ให้ อย่างไรก็ดี ผู้ค้าปลีก 44% ชี้ว่าผู้ซื้อมีแนวโน้มที่จะเปลี่ยนใจไม่ซื้อสินค้าหากไม่มีบริการ BNPL ผู้ประกอบการ 41%

ที่ตอบแบบสำรวจระบุว่ามูลค่ายอดขายต่อคำสั่งซื้อเพิ่มขึ้น และร้อยละ 30 ของผู้ประกอบการมองว่า การนำ BNPL

มาเป็นทางเลือกในการชำระเงินกับลูกค้าทำให้ลูกค้ามีแนวโน้มที่จะซื้อสินค้ามากขึ้น จะเห็นว่าการนำ BNPL

มาเป็นทางเลือกให้กับผู้ซื้อสินค้า จะทำให้ผู้ค้าปลีกสามารถขายสินค้า และสร้างรายได้จากการขายได้มากขึ้น

สิ่งที่ผู้ค้าปลีกมองว่าจะได้รับจาก BNPL มากที่สุด คือ ความพึงพอใจของผู้บริโภค ซึ่งเหตุผลนี้ จะนำไปสู่ Customer loyalty ทำให้ลูกค้ากลับมาซื้อซ้ำในร้านค้าปลีก และมองเห็นร้านค้าของตนเป็นตัวเลือกแรก ๆ ในการมาจับจ่ายใช้สอย

รูปที่ 7 : ตัวอย่างร้านค้าในสหรัฐฯ ที่เข้าร่วมกับ Fintech ที่ให้บริการ BNPL

ทั้งนี้จากตัวอย่างผลสำรวจในตลาดสหรัฐฯ สามารถระบุถึงโอกาสของผู้ประกอบการค้าปลีกจากการเสนอรูปแบบ การชำระเงินแบบ BNPL ได้ดังนี้

- ช่วยเพิ่มยอดขายให้กับร้านค้า : การเสนอตัวเลือก BNPL ให้ผู้บริโภค ที่มีงบประมาณไม่เพียงพอตัดสินใจซื้อสินค้าได้ง่ายขึ้น โดยเฉพาะสินค้าที่มีราคาสูง เช่น เครื่องใช้ไฟฟ้า หรือเฟอร์นิเจอร์ เป็นต้น

- เพิ่มความสามารถในการแข่งขันของผู้ค้าปลีก : เนื่องจากการชำระค่าสินค้าแบบ BNPL ทำให้เกิดความยืดหยุ่นในการชำระเงิน ซึ่งเป็นตัวช่วยให้ลูกค้ากลับมาซื้อซ้ำ และช่วยสร้าง Customer loyalty ส่งผลให้ลูกค้าเลือกซื้อสินค้าที่ให้บริการ BNPL เป็นตัวเลือกแรก ๆ

- ช่วยเพิ่มมูลค่ายอดขายต่อคำสั่งซื้อ : การมี BNPL เป็นทางเลือกในการชำระค่าสินค้าและบริการ ทำให้ลูกค้าสามารถแบ่งการชำระได้เป็นงวด ๆ ดังนั้น ยอดซื้อสินค้าในแต่ละครั้งของลูกค้าจึงเพิ่มขึ้น และอาจจูงใจให้ตัดสินใจซื้อสินค้าและบริการเพิ่มขึ้นจากความตั้งใจแรก

- ช่วยให้เข้าถึงกลุ่มลูกค้าที่หลากหลายมากขึ้น : สินเชื่อ BNPL ไม่ได้กำหนดรายได้ขั้นต่ำของผู้ใช้บริการ

ทำให้กลุ่มคนที่มีรายได้น้อย หรือมีรายได้ที่ไม่แน่นอนสามารถเข้าถึงสินเชื่อได้มากขึ้น ซึ่งทำให้ร้านค้าที่รับการชำระเงินแบบ BNPL สามารถขยายฐานลูกค้าได้มากขึ้น

แม้ว่า BNPL จะเป็นตัวช่วยในการซื้อและขายสินค้าของผู้บริโภคและผู้ประกอบการ การนำ BNPL มาใช้ในธุรกิจค้าปลีกก็มีข้อควรระวัง อาทิ ประเด็นเรื่องค่าธรรมเนียม สภาพคล่องในการรอการชำระเงินจากผู้ให้บริการ และปัญหาในการบริหารจัดการ

- ค่าธรรมเนียม : ผู้ค้าปลีกอาจต้องจ่ายค่าธรรมเนียมให้กับบริษัท BNPL สำหรับบริการทางการเงิน เช่น การหักค่าบริการเป็นเปอร์เซ็นต์ของรายได้ที่ผู้ค้าปลีกทำได้จากแพลตฟอร์ม ซึ่งค่าธรรมเนียมเหล่านี้อาจทำให้กำไรของผู้ค้าปลีกลดลงได้

- สภาพคล่องของธุรกิจ : ผู้ให้บริการ BNPL อาจมีระยะเวลาในการจ่ายเงินค่าสินค้าให้ผู้ค้าปลีกภายหลังจากที่ลูกค้าได้รับสินค้าไปแล้ว เช่น 2-3 วันทำการ ดังนั้น ธุรกิจค้าปลีกที่มีเงินสำรองไม่เพียงพอ อาจจะเกิดปัญหาสภาพคล่องระหว่างรอเงินค่าสินค้าจากผู้ให้บริการ BNPL

- การบริหารจัดการที่ซับซ้อนและภาระงานเพิ่มขึ้น : การใช้และการจัดการโปรแกรม BNPL อาจมีความซับซ้อน เช่น ผู้ประกอบที่มีหน้าร้านอาจต้องติดตั้งเครื่องอ่าน Barcode หรือ QR code เพื่อรับชำระแบบ BNPL อีกทั้ง พนักงานในร้านค้า หรือผู้ให้ความช่วยเหลือในแพลตฟอร์มออนไลน์ จะต้องมีภาระงานเพิ่มขึ้นในการช่วยให้ลูกค้าเข้าใจข้อกำหนดและเงื่อนไขของการใช้บริการ BNPL อย่างถ่องแท้ เพื่อป้องกันความสับสนและข้อผิดพลาดที่อาจเกิดขึ้นได้

ผู้ค้าปลีกไทยสามารถนำ BNPL มาใช้เป็นทางเลือกเพื่อเพิ่มยอดขายได้ 2 รูปแบบ

การซื้อขายสินค้าแบบ BNPL ในไทยได้รับความนิยมมากขึ้น โดยจะมีผู้เล่นอยู่ 2 ประเภท คือ 1) ผู้ประกอบการค้าปลีก โดยเฉพาะแพลตฟอร์มการขายสินค้าออนไลน์เสนอบริการ BNPL ภายใน Application เช่น LazPayLater บน Lazada หรือ SPayLater ของ Shopee 2) ผู้ประกอบการค้าปลีกเข้าร่วมกับบริษัทที่ให้บริการ BNPL (Third Party) โดยผู้ให้บริการในไทย เช่น Atome (รูปที่ 8)

การซื้อสินค้าแบบ Buy Now, Pay Later ได้รับความนิยมมากขึ้นในไทย จากการเติบโตของตลาด E-commerce

อีกทั้ง ผลกระทบจาก COVID-19 ทำให้พฤติกรรมของผู้บริโภคเปลี่ยนไป โดยหันมาให้ความสนใจในการซื้อสินค้าออนไลน์มากขึ้น รายงานจาก Research and Markets ประมาณการณ์ตลาด BNPL ของไทย มีมูลค่าอยู่ที่ราว 3 หมื่นล้านบาท ในปี 2021 เพิ่มขึ้นเป็นกว่า 1 แสนล้านบาทในปี 2022 และคาดการณ์ว่าการใช้จ่ายแบบ BNPL จะมีมูลค่าสูงถึง 5.5 แสนล้านบาท ในปี 2028 โดยมีอัตราเติบโต CAGR 2022-2028 อยู่ 44.8% ทั้งนี้การซื้อขายสินค้าแบบ BNPL ในไทยจะมีผู้เล่นอยู่ 2 ประเภท

แบบที่ 1 BNPL ที่ให้บริการโดยผู้ประกอบการค้าปลีกโดยเฉพาะแพลตฟอร์มการขายสินค้าออนไลน์

การขอสินเชื่อ BNPL ที่ให้บริการโดยผู้ประกอบการค้าปลีก ผู้ซื้อจะต้องมีบัญชีกับแฟลตฟอร์มและลงทะเบียนเพื่อสมัครสินเชื่อ BNPL โดยใช้เลขบัตรประชาชนในการลงทะเบียน เมื่อคำขอได้รับอนุมัติแล้ว สามารถใช้บริการ BNPL

ได้โดยเลือกวิธีการชำระเงินแบบ BNPL ในขั้นตอนการ Check out และชำระค่าสินค้างวดแรกในวันที่ทำรายการสั่งซื้อสินค้า การให้บริการ BNPL จากเว็บไซต์ E-commerce หากชำระเต็มจำนวนภายในระยะเวลาที่กำหนดจะปลอดดอกเบี้ย แต่หากต้องการขยายระยะเวลาในการชำระต่อไปอีก จะมีการเก็บดอกเบี้ยอยู่ที่ประมาณ 15% ต่อปี แบบลดต้นลดดอก (หากผู้ค้าปลีกไม่ได้ดำเนินการผ่านบริษัทลูกที่มีการขอใบอนุญาตประกอบกิจการสินเชื่อส่วนบุคคล) ขึ้นอยู่กับแพลตฟอร์มและกิจกรรมส่งเสริมการขาย ณ ขณะนั้น ทั้งนี้อาจมีการเรียกเก็บค่าธรรมเนียม กรณีที่มีการชำระล่าช้า ค่าธรรมเนียมอากรแสตมป์ รวมทั้งอาจมีค่าบริการทวงถามหนี้ ในกรณีที่มีการค้างชำระ

แบบที่ 2 BNPL ที่ให้บริการโดยสถาบันการเงิน หรือ Fintech Company

ผู้ใช้บริการจะต้องลงทะเบียนกับผู้ให้บริการ โดยสามารถเลือกบัญชีธนาคาร บัตรเดบิต หรือบัตรเครดิตที่ต้องการจะใช้ในการชำระค่าสินค้าและบริการ โดยส่วนใหญ่แล้ว ลูกค้าจะต้องชำระค่าสินค้าและบริการจำนวน 1 ใน 3 ของค่าสินค้าทั้งหมด ณ วันทำรายการ หรือบางบริษัทอาจเรียกเก็บ 25% ของยอดซื้อทั้งหมด ผู้ใช้บริการสามารถเลือกชำระค่าสินค้าและบริการที่เหลือเป็นงวด ๆ เช่น ทุก 2 สัปดาห์ หรือ ทุกเดือน โดยสามารถชำระเงินสดผ่านธนาคาร หรือหักอัตโนมัติผ่านบัตรเดบิต หรือบัตรเครดิตได้ ส่วนใหญ่ผู้ให้บริการ BNPL จะไม่มีการเก็บค่าธรรมเนียมและดอกเบี้ยจากผู้ใช้บริการ แต่อาจมีค่าธรรมเนียมเพิ่มเติม หากมีการชำระล่าช้า

ที่มา : การวิเคราะห์โดย SCB EIC จากข้อมูลของบริษัทต่าง ๆ ข้อมูล ณ ก.ค. 2023

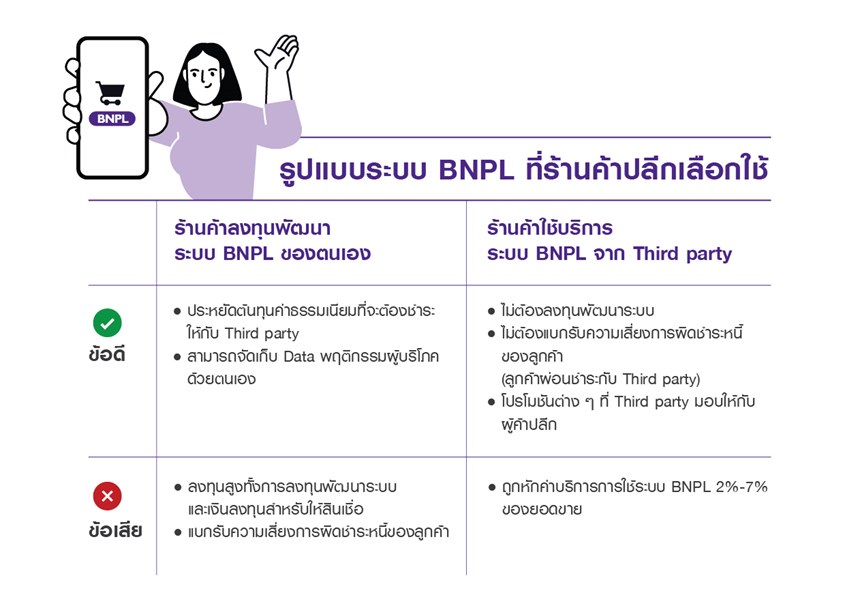

การนำ BNPL มาเป็นทางเลือกในการชำระเงินให้ผู้บริโภค สามารถทำได้หลายช่องทาง

โดย 1. ผู้ประกอบการอาจจะพัฒนาระบบ Online BNPL ของร้านค้าโดยเฉพาะ เพื่อนำมาใช้เฉพาะในห้างร้านของตน หรือ 2. ผู้ประกอบการสามารถใช้บริการ BNPL จาก Third party company ที่ให้บริการโดยเฉพาะ (รูปที่ 9)

- ร้านค้าสามารถเป็นผู้ให้บริการการชำระเงินแบบ BNPL โดยเป็นผู้ให้สินเชื่อเอง วิธีการนี้ผู้ค้าปลีกจะต้องพัฒนาระบบ BNPL มาใช้ในร้านค้าปลีกของตนเอง โดยนำเทคโนโลยีมาพัฒนาระบบ หรือแอปพลิ เคชัน เพื่อการวิเคราะห์ข้อมูล ประเมินความเสี่ยงของลูกค้า และจัดการระบบผ่อนชำระ ก่อนจะอนุมัติสินเชื่อ BNPL ให้ลูกค้าสามารถซื้อสินค้าหน้าร้าน หรือทางแฟลตฟอร์มออนไลน์ของร้านค้า

วิธีนี้จะมีข้อดี คือ

ประหยัดต้นทุนค่าธรรมเนียมที่จะต้องชำระให้กับ Third party (ในที่นี้คือ Fintech) ที่อาจถูกคิดค่าบริการแพลตฟอร์มที่ 2%-7% ของยอดขาย

สามารถเก็บข้อมูลของผู้บริโภค เพื่อนำมาวิเคราะห์เพื่อออกแบบผลิตภัณฑ์ พัฒนาการขาย และเพิ่ม Customer loyalty ให้แก่ร้านค้าได้

อย่างไรก็ดี การพัฒนาระบบ BNPL โดยผู้ประกอบการค้าปลีก อาจนำมาซึ่งข้อจำกัดบางอย่าง เช่น

ต้นทุนที่เพิ่มสูงขึ้น จากการพัฒนาระบบ BNPL การเก็บข้อมูล การประมวลผล รวมไปถึงการติดตามหนี้ของผู้ใช้บริการ

การทำ In house BNPL นี้ อาจต้องใช้เงินทุนจำนวนมากในการให้สินเชื่อแก่ลูกค้า และนำมาซึ่งต้นทุนค่าเสียโอกาสทางการเงินในกรณีที่เป็นสัญญาแบบปลอดดอกเบี้ย

ผู้ประกอบการจะต้องแบกรับความเสี่ยงการผิดชำระหนี้ของลูกค้า ซึ่งอาจนำไปสู่หนี้เสีย และเป็นภาระในด้านต้นทุนของผู้ประกอบการเอง

ผู้ประกอบการสามารถใช้บริการจาก Third party company ที่ให้บริการ BNPL โดยเฉพาะ มาเป็นทางเลือกในการชำระค่าสินค้าให้ผู้บริโภค วิธีนี้ผู้ประกอบการค้าปลีกจะต้องหาผู้ให้บริการสินเชื่อ BNPLโดยอาจเป็นสถาบันการเงิน หรือ Fintechs มาเป็นพันธมิตรกับร้านค้า ซึ่งร้านค้าจะต้องเชื่อมระบบกับผู้ให้บริการ BNPL การสมัครสินเชื่อ และการประเมินความเสี่ยงจะเป็นหน้าที่ของผู้ให้บริการ ลูกค้าจะต้องสมัครใช้บริการกับบริษัทที่ให้บริการ BNPL และเมื่อถึงขั้นตอนการชำระค่าสินค้าทั้งทางหน้าร้านและแพลตฟอร์มออนไลน์ จึงจะสามารถเลือกวิธีการชำระเงินเป็น BNPL ผ่านบริษัทผู้ให้บริการ จากนั้นผู้ให้บริการ BNPL จะจ่ายเงินให้กับร้านค้า โดยหน้าที่ในการติดตามเก็บค่าสินค้าในงวดต่อไป ๆ และการทวงถามหนี้จะเป็นหน้าที่ของผู้ให้บริการ BNPL ทั้งนี้ปัจจุบัน Fintech ที่ให้บริการ BNPL ในประเทศไทย ได้แก่ Atome, Pace และ Shopback จากสิงคโปร์

วิธีการใช้บริการจาก Third party จะมีข้อดี คือ

เหมาะสำหรับผู้ค้าปลีกที่ไม่มีเงินทุนพอในการพัฒนาระบบของตัวเอง หรือผู้ค้าปลีกที่ไม่ต้องการจะรับความเสี่ยงในการผิดชำระหนี้ วิธีนี้เป็นวิธีที่ได้รับความนิยมมากในปัจจุบัน

ผู้ให้บริการ BNPL อาจมีโปรโมชันต่าง ๆ ให้ผู้ค้าปลีก เช่น การเพิ่มการมองเห็นร้านค้า เพื่อเป็นการโฆษณาให้แก่ร้านค้า หรืออาจมีการเก็บสะสมแต้มของผู้ซื้อ ที่ทำการใช้จ่ายผ่าน BNPL เพื่อนำไปเป็นส่วนลดในการซื้อสินค้าในร้านค้าที่ร่วมรายการ เป็นต้น ซึ่งจะช่วยให้ผู้บริโภคกลับมาซื้อของกับทางร้านค้าในครั้งต่อไป

อย่างไรก็ดี ผู้ประกอบการอาจเจอข้อจำกัดบางอย่างจากการเข้าเป็น Partner กับ Third party เช่น ผู้ค้าปลีกจะต้องเสียค่าธรรมเนียมให้กับ Third party ซึ่งโดยมากจะคิดเป็นค่าบริการประมาณ 5% ของยอดขายที่เกิดจาก BNPL

ความเสี่ยงและความท้าทายของการเติบโตของ BNPL อาจลดทอนแรงสนับสนุนต่อธุรกิจค้าปลีก

แม้ว่าภาพรวมของตลาด BNPL จะเป็นธุรกิจที่มีศักยภาพเติบโตสูง และช่วยหนุนยอดขายของธุรกิจค้าปลีก แต่ยังมีความเสี่ยงและความท้าทายของผู้ให้บริการ BNPL ที่ต้องเผชิญ เช่น ความเสี่ยงจากการผิดนัดชำระหนี้ ต้นทุนทางการเงินที่สูงขึ้น และคู่แข่งทางธุรกิจ รวมไปถึงมาตรการการจัดการหนี้ครัวเรือนจาก ธปท.

ความเสี่ยงจากการผิดชำระหนี้: ประเทศไทยมีสัดส่วนหนี้ครัวเรือนต่อ GDP เป็นสัดส่วนที่ค่อนข้างสูง และในภาวะที่รายได้เติบโตไม่ทันค่าใช้จ่าย สัดส่วนหนี้ครัวเรือนต่อ GDP ก็มีแนวโน้มเพิ่มสูงขึ้นในอนาคต ผู้ให้บริการ BNPL อาจเผชิญความเสี่ยงในการผิดนัดชำระหนี้ของผู้ใช้บริการ ปัญหานี้อาจส่งผลให้ธุรกิจสินเชื่อ BNPL มีต้นทุนมากขึ้นจากการติดตามและทวงถามหนี้ อีกทั้ง BNPL เป็นสินเชื่อที่ไม่มีหลักทรัพย์ค้ำประกัน และไม่ตรวจสอบเครดิตบูโร ส่งผลให้ปัญหาการผิดนัดชำระหนี้อาจมีมากกว่าสินเชื่อรูปแบบอื่น ๆ

ต้นทุนทางการเงินที่สูงขึ้น : กว่าทศวรรษที่ผ่านมาอัตราดอกเบี้ยอยู่ในระดับที่ต่ำมากมาโดยตลอด ทำให้เกิดกิจกรรมทางเศรษฐกิจมากขึ้น รวมถึงการเติบโตของกลุ่มธุรกิจ Financial technology ประกอบการการเติบโตอย่างรวดเร็วของ E-commerce โดยเฉพาะในช่วงการแพร่ระบาดของ COVID-19 ยิ่งทำให้สินเชื่อ BNPL เป็นที่นิยมมากขึ้น อย่างไรก็ดี ในปีที่ผ่านมา หลายประเทศทั่วโลกเผชิญกับปัญหาอัตราเงินเฟ้อที่สูง

ทำให้ธนาคารกลางปรับขี้นอัตราดอกเบี้ย สินเชื่อ BNPL ต้องการเงินทุนในการให้เครดิตกับผู้ใช้บริการดังนั้น ทิศทางอัตราดอกเบี้ยขาขึ้นจึงนำมาสู่ต้นทุนทางการเงินที่สูงขึ้น อีกทั้ง อัตราดอกเบี้ยที่สูงขึ้น อาจส่งผลให้ ผู้บริโภคชะลอการจับจ่ายใช้สอย และงดการก่อหนี้ในระยะที่เศรษฐกิจยังไม่ฟื้นตัวเต็มที่

คู่แข่งทางธุรกิจ : BNPL ถือว่าเป็นธุรกิจที่เพิ่งเข้ามามีบทบาทและเติบโตอย่างก้าวกระโดดในช่วงที่ผ่านมา ความเชื่อมั่นและความไว้วางใจในผลิตภัณฑ์อาจยังไม่สามารถแข่งขันกับธนาคารพาณิชย์ได้ อีกทั้ง ธนาคารยังมีต้นทุนทางการเงินที่ต่ำกว่า จึงสามารถเสนอผลิตภัณฑ์ให้กับผู้ประกอบการและผู้บริโภคได้หลากหลายและคุ้มค่ามากกว่า นอกจากนี้ กลุ่ม Millennials และกลุ่ม Gen Z อาจไม่ได้เลือกใช้บริการจาก Fintech เสมอไป เมื่อลูกค้ากลุ่มนี้มีสภาพคล่องทางการเงิน อาจมองหาสินเชื่อประเภทอื่น ๆ หรือหันไปใช้บริการธนาคารหรือสถาบันการเงินที่ครอบครัวไว้วางใจ โดยธนาคารยังสามารถเสนอผลิตภัณฑ์แบบ Cross-selling (เช่น สินเชื่อส่วนบุคคลพ่วงกับบัตรเครดิต) ให้กับผู้บริโภคได้ ผู้ให้บริการ BNPL อาจจะต้องใช้เวลาในการสร้าง แบรนด์และแรงจูงใจเพื่อให้เข้าถึงผู้บริโภคมากขึ้น

มาตรการการจัดการหนี้ครัวเรือนจากธนาคารแห่งประเทศไทย : การประกอบธุรกิจสินเชื่อ BNPL มีทั้งที่อยู่ภายใต้การกำกับดูแลของธนาคารแห่งประเทศไทย (ธปท.) เช่น ธุรกิจสินเชื่อส่วนบุคคลดิจิทัล และไม่ได้อยู่ภายใต้การกำกับดูแลของ ธปท. เช่น บนเว็บไซต์ E-commerce และ Online marketplace อย่างไรก็ดี ธปท. ได้มีการกำหนดมาตรการแก้ปัญหาหนี้ครัวเรือนอย่างยั่งยืน โดยเตรียมดำเนินมาตรการสำคัญ 3 ประการ ได้แก่ Responsible lending, Risk-based pricing และ Debt service ratio เพื่อควบคุมหนี้ครัวเรือนทั้งในกลุ่มธนาคาร และ Non-bank ที่อยู่ภายใต้การกำกับ รวมถึงกลุ่มที่อยู่นอกการกำกับของ ธปท. การดำเนินมาตรการเหล่านี้อาจส่งผลกระทบต่อการเติบโตของสินเชื่อ BNPL ในอนาคต ดังนั้น จึงควรติดตามรายละเอียดของมาตรการเหล่านี้ต่อไป

กล่าวโดยสรุปแล้ว สินเชื่อ BNPL เป็นอีกหนึ่งทางเลือกในการรับชำระเงินของผู้ประกอบการค้าปลีก ซึ่งอาจช่วยเพิ่มยอดขายให้กับร้านค้า ช่วยทำให้ผู้ซื้อตัดสินใจซื้อสินค้าได้ง่ายขึ้น โดยเฉพาะสินค้าที่มีราคาสูง หรือช่วยให้ลูกค้ามีมูลค่ายอดซื้อมากกว่าความตั้งใจแรก อีกทั้ง ก่อให้เกิดความยืดหยุ่นในการชำระเงิน ซึ่งจะช่วยเพิ่มโอกาสให้ลูกค้ากลับมาซื้อสินค้าซ้ำ ขณะเดียวกันยังช่วยให้ร้านค้าปลีกเข้าถึงผู้บริโภคได้มากขึ้น โดยเฉพาะในกลุ่มผู้มีรายได้น้อย หรือมีรายได้ไม่แน่นอนซึ่งอาจไม่สามารถเข้าถึงบริการบัตรเครดิต หรือบัตรกดเงินสด อย่างไรก็ดี ผู้ประกอบการค้าปลีกยังต้องพิจารณาข้อดีข้อเสียก่อนตัดสินใจนำ BNPL มาเป็นทางเลือกให้ลูกค้า และพิจารณาว่าวิธีใดเหมาะสมกับธุรกิจตนมากที่สุด นอกจากนี้ ในภาวะเศรษฐกิจปัจจุบันที่หนี้ภาคครัวเรือนยังมีแนวโน้มปรับตัวสูงขึ้นและเป็นประเด็นที่ส่งผลกระทบต่อการเติบโตของเศรษฐกิจ โอกาสในการขยายตัวของการให้บริการ BNPL ยังต้องติดตามนโยบายการกำกับดูแลของภาครัฐ โดยเฉพาะ มาตรการการแก้ไขปัญหาหนี้ครัวเรือนอย่างยั่งยืนของทาง ธปท. ซึ่งอาจส่งผลให้ผู้บริโภคเข้าถึงสินเชื่อ BNPL ยากขึ้นในระยะเริ่มแรกของการดำเนินนโยบาย ดังนั้น ธุรกิจค้าปลีกที่จะขยายช่องทางการชำระเงินรูปแบบ BNPL จึงยังต้องพิจารณาให้รอบด้าน รวมถึงติดตามรายละเอียดของมาตรการในระยะต่อไป