SCB EIC วิเคราะห์ ส่งออก ก.ค. ยังขยายตัวสูง แต่เริ่มชะลอลง

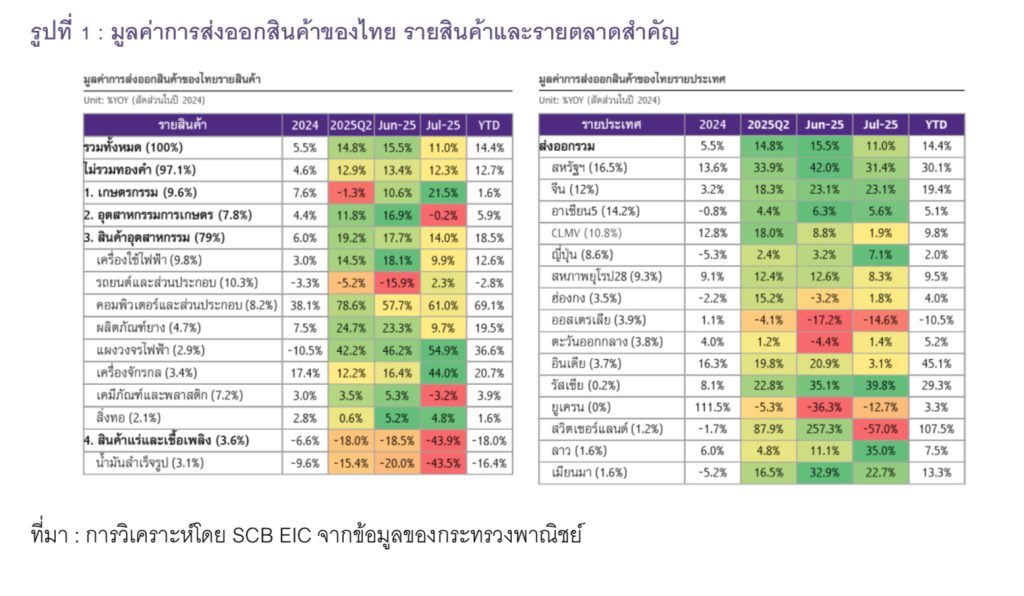

มูลค่าการส่งออกสินค้าไทยเดือน ก.ค. 2025 ยังขยายตัวสูง 11% มูลค่า28,580.7 ล้านดอลลาร์สหรัฐชะลอลงบ้างจาก 15.5%YOY ในเดือนก่อน แต่ชะลอตัวน้อยกว่าที่ประเมินไว้ (SCB EIC ประเมิน 8.1% และค่ากลาง Reuter Poll 9.6%) และข้อมูลส่งออกแบบปรับฤดูกาลหดตัว -1.6%MOM_SA จากเดือนก่อน (ต่อเนื่องจากการหดตัว -1%MOM_SA ในเดือนก่อน) ภาพรวมมูลค่าส่งออกไทยช่วง 7 เดือนแรกของปีนี้ยังขยายตัวสูงที่ 14.4% (รูปที่ 1 และ 2)

ส่งออกเดือนนี้ยังได้รับแรงส่งจากการส่งออกไปสหรัฐฯ และส่งออกสินค้าอิเล็กทรอนิกส์ไปหลายตลาด

(1) การเร่งส่งออกไปสหรัฐฯ ก่อนได้รับผลกระทบจากกำแพงภาษีเต็มที่ในเดือน ส.ค. การส่งออกไปสหรัฐฯ ขยายตัวสูง 31.4% แม้ชะลอจาก 41.9% ในเดือนก่อน โดยขยายตัวได้ดีใน 14 จาก 15 กลุ่มสินค้าสำคัญที่ส่งออกไปสหรัฐฯ โดยเฉพาะกลุ่มสินค้าอิเล็กทรอนิกส์หลักที่ยังไม่ถูกเก็บภาษีเจาะจงรายสินค้าที่สหรัฐฯ อาจประกาศเพิ่มเติม ได้แก่ เครื่องคอมพิวเตอร์ อุปกรณ์และส่วนประกอบขยายตัว 84.9% เครื่องโทรสาร โทรศัพท์ อุปกรณ์และส่วนประกอบ 24.4% แผงวงจรไฟฟ้า 45.2% นอกจากนี้ ไทยยังส่งออกทองคำไปสหรัฐฯ ได้มากถึง 161.9 ล้านดอลลาร์สหรัฐ เทียบกับเดือนก่อนที่ 0.01 ล้านดอลลาร์สหรัฐอย่างไรก็ดี รถยนต์ อุปกรณ์ และส่วนประกอบซึ่งเป็นสินค้าสำคัญที่ถูกสหรัฐฯ เก็บภาษีเฉพาะเจาะจงรายสินค้าในอัตรา 25% ไปแล้ว หดตัวมากถึง -26.7%รุนแรงกว่า -2.6% ในเดือนก่อนมาก ทั้งนี้ การส่งออกไปสหรัฐฯ มีส่วนช่วยให้การส่งออกไทยขยายตัวเพิ่มขึ้น (CTG) 5.8% กว่าครึ่งหนึ่งของการเติบโตส่งออกรวม 11%

(2) การส่งออกสินค้าอิเล็กทรอนิกส์หลายชนิดยังขยายตัวได้ดี เช่น คอมพิวเตอร์ อุปกรณ์และส่วนประกอบ สินค้ากลุ่มนี้ขยายตัวสูง 61% เพิ่มขึ้นจาก 57.7% ในเดือนก่อน โดยตลาดสหรัฐฯ และจีนชะลอตัวลงเหลือ 84.9% และ 38.2% ตามลำดับ จากขยายตัวสูงกว่า 118% และ 122.8% ในเดือนก่อนหน้า ขณะที่การส่งออกสินค้ากลุ่มนี้ขยายตัวสูงมากในตลาดมาเลเซีย, อินเดีย และสิงคโปร์ที่238%, 180.5% และ 165.2% ตามลำดับ ในด้านส่งออกสินค้าแผงวงจรไฟฟ้าขยายตัวสูง 57.7% จาก 47.8% ในเดือนก่อนหน้า โดยเฉพาะการส่งออกไปตลาดไต้หวัน, ฮ่องกง และจีนที่ขยายตัว 291.2%, 78% และ 69.4% ซึ่งคิดเป็นกว่า 53% ของมูลค่าการส่งออกแผงวงจรไฟฟ้าทั้งหมดของไทยในเดือนนี้(หม้อแปลงไฟฟ้าและส่วนประกอบ และเครื่องส่งวิทยุ โทรเลข โทรศัพท์ โทรทัศน์ ก็ขยายตัวได้ดีเช่นกัน) ทั้งนี้การส่งออกกลุ่มนี้มีส่วนช่วยให้การส่งออกไทยเดือนนี้ขยายตัวเพิ่มขึ้น (CTG) 6.2% กว่าครึ่งหนึ่งของการเติบโตส่งออกรวม 11%

(3) การส่งออกสินค้าเกษตรขยายตัวสูง 21.5% จากการส่งออกผลไม้สด แช่เย็น แช่แข็งและแห้ง ที่ขยายตัวกว่า 107.7% โดยเฉพาะในตลาดจีนขยายตัวสูงถึง123.3% และคิดเป็นกว่า 92.1% ของมูลค่าการส่งออกผลไม้สด แช่เย็น แช่แข็งและแห้งทั้งหมด นอกจากนี้ เครื่องเทศและสมุนไพร และเนื้อและส่วนต่าง ๆ ของสัตว์ที่บริโภคได้ ก็ขยายตัวดีเช่นกันที่ 93.6% และ 84.6% ทั้งนี้การส่งออกผลไม้สด แช่เย็น แช่แข็งและแห้งมีส่วนช่วยให้การส่งออกไทยเดือนนี้ขยายตัวเพิ่มขึ้น (CTG) 2.1% จากการเติบโตส่งออกรวม 11%

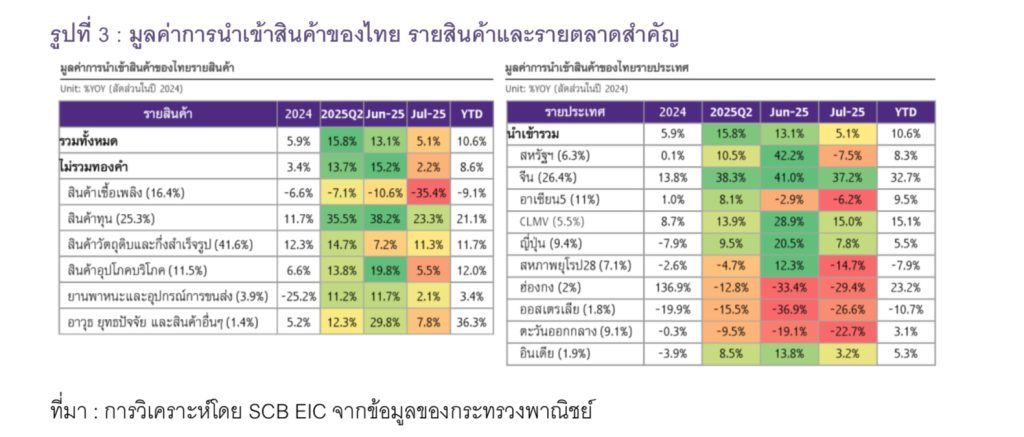

มูลค่านำเข้าสินค้าชะลอตัว สอดคล้องทิศทางของมูลค่าการส่งออก

มูลค่าการนำเข้าสินค้าเดือน ก.ค. อยู่ที่ 28,258.6 ล้านดอลลาร์สหรัฐ ขยายตัว 5.1% ชะลอลงจาก 13.1% ในเดือน มิ.ย. และ 18.0% ในเดือน พ.ค. ต่ำกว่าประมาณการ (SCB EIC ประเมิน 7.5% และค่ากลาง Reuter Poll 4.9%)โดยการนำเข้าสินค้าทุนเป็นกลุ่มสินค้าหลักที่ขยายตัวสูงถึง 23.3% (โดยเฉพาะการนำเข้าจากจีนที่ขยายตัวต่อเนื่อง 54.2% จาก 48.7% และ 45.9% ในเดือนมิ.ย. และ พ.ค. ตามลำดับ และคิดเป็นกว่าครึ่ง 50.5% ของมูลค่าการนำเข้าสินค้าทุนของไทยทั้งหมดในเดือนนี้) ขณะที่การนำเข้าสินค้าวัตถุดิบและกึ่งสำเร็จรูป (รวมทองคำ), อาวุธและยุทธปัจจัย, สินค้าอุปโภคบริโภค และยานพาหนะและอุปกรณ์ขนส่งขยายตัว 11.3%, 7.8%, 5.5% และ 2.1% ตามลำดับด้านการนำเข้าสินค้าเชื้อเพลิงหดตัว -10.6% ต่อเนื่องเป็นเดือนที่ 11 (รูปที่ 3) ดุลการค้า (ระบบศุลกากร) เดือนนี้เกินดุล 322.1 ล้านดอลลาร์สหรัฐ สวนทางกับที่คาดการณ์ไว้ว่าจะเริ่มขาดดุล (SCB EIC ประเมิน -1,300 และค่ากลาง Reuter Poll ที่ -500 ล้านดอลลาร์สหรัฐ) รวม 7 เดือนแรกของปี 2025 ดุลการค้าสะสมเริ่มกลับมาเกินดุล 259.9 ล้านดอลลาร์สหรัฐ

สหรัฐฯ ประกาศภาษีนำเข้าตอบโต้อัตราใหม่ ไทยต่อรองลดอัตราภาษีลงมาได้เกือบครึ่งเหลือ 19% ปรับมุมมองให้ดีขึ้น ลดความเป็นไปได้ของ Worst case scenario

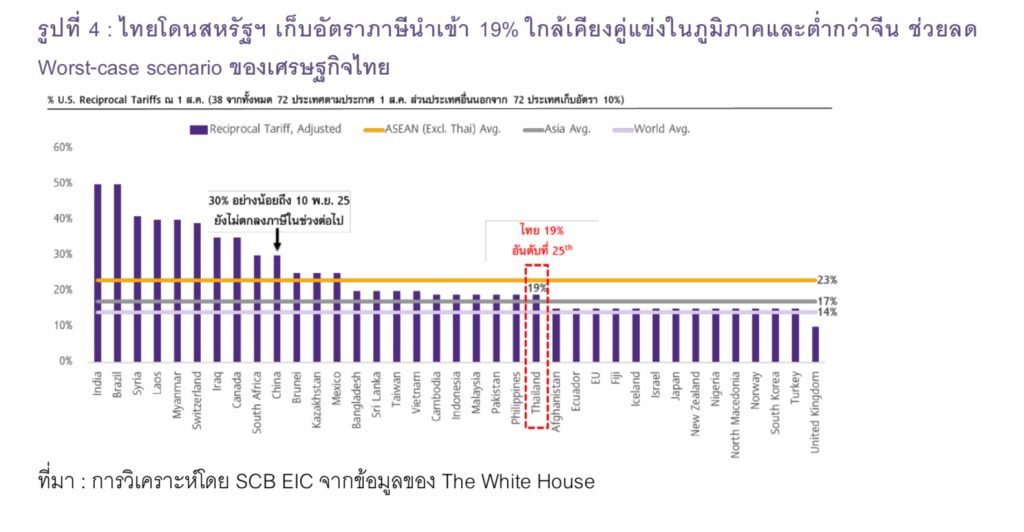

ในวันที่ 31 ก.ค. 2025 ทำเนียบขาวสหรัฐฯ ประกาศเก็บศุลกากรตอบโต้ (Reciprocal tariff) อัตราใหม่กับ 72 ประเทศคู่ค้าทั่วโลกในช่วงอัตรา 10 – 50% (รวมภาษีเฉพาะเจาะจงรายประเทศ) มีผลบังคับใช้ ตั้งแต่วันที่ 7 ส.ค. 2025 และสหรัฐฯ จะเก็บภาษี Transshipment เพิ่ม 40% สำหรับสินค้าผ่านแดน หรือ ภาษีนำเข้าสินค้าที่มีขั้นตอนการผลิตโดยใช้ Local content หรือ Regional value content ต่ำ (แต่รายละเอียดของภาษี Transshipment นี้ยังไม่ชัดเจนว่าสหรัฐฯ จะมีเกณฑ์พิจารณาจากสัดส่วน Local content หรือ Regional value content เท่าใดในขั้นตอนการผลิตและส่งออกสินค้าไปสหรัฐฯ) สำหรับประเทศอื่น ๆ ที่ไม่ได้อยู่ในประกาศนี้จะถูกตั้งกำแพงภาษีในอัตราขั้นต่ำ 10%

ในภาพรวม สหรัฐฯ ประกาศภาษีตอบโต้อัตราใหม่รุนแรงน้อยลงจากที่เคยขู่ไว้ในช่วงเดือน ก.ค. ช่วยลดความน่าจะเป็นที่เศรษฐกิจโลกจะเกิดกรณีเลวร้าย โดย 1) ตั้งกำแพงภาษีตอบโต้สินค้าไทยลดลงจากที่ขู่ไว้ 36% เหลือ 19% เกาะกลุ่มกับประเทศคู่แข่งในอาเซียน ได้แก่ ฟิลิปปินส์, มาเลเซีย, อินโดนีเซีย และกัมพูชาที่ 19% และเวียดนามที่ 20% ซึ่งต่ำกว่าสินค้าจีนที่ถูกสหรัฐฯ เก็บเพิ่ม30% ไปจนถึงเดือน พ.ย. ผลการเจรจาภาษีของไทยจึงมีส่วนช่วยลดความกังวลว่า ไทยจะสูญเสียความสามารถในการแข่งขันในตลาดสหรัฐฯ อย่างรุนแรงให้กับคู่แข่งประเทศอาเซียนและจีนไปได้บ้าง 2) ค่าเฉลี่ยกำแพงภาษีตอบโต้สินค้าของกลุ่มอาเซียนลดลงจาก 28% เหลือ 23% ค่าเฉลี่ยของเอเชียลดลงจาก 19%เหลือ 17% และค่าเฉลี่ยโลกลดลงจาก 16% เหลือ 14% อย่างไรก็ดี 3) สหรัฐฯ ตั้งกำแพงภาษีตอบโต้ประเทศกลุ่ม BRICS ในสูง ได้แก่ บราซิล 50%, อินเดีย 50%, จีน 30% และแอฟริกาใต้ 30% สำหรับรัสเซียถูกสหรัฐฯ คว่ำบาตรทางการค้าอยู่ (รูปที่ 4)

SCB EIC มองส่งออกไทยปีนี้จะยังขยายตัวได้ โดยจะชะลอลงในไตรมาส 3 และหดตัวสูงในไตรมาส 4 ขณะที่มุมมองส่งออกไทยปี 2026 จะหดตัว โดยเฉพาะช่วงครึ่งปีแรก

จากข้อมูลส่งออก 7 เดือนแรกของปีนี้ที่ออกมาดีกว่าคาดต่อเนื่อง SCB EIC จึงปรับประมาณการมูลค่าส่งออกไทยปีนี้จะขยายตัว 3.0% (เดิมมอง -0.1%) โดยมีสาเหตุหลักมาจาก 1) นโยบายการค้าโลกที่มีความชัดเจนมากขึ้น ความตึงเครียดระหว่างจีนและสหรัฐฯ ลดลง (หลังสหรัฐฯ ขยายข้อตกลงเก็บภาษีนำเข้าจีนในอัตรา 30% ชั่วคราวต่ออีก 90 วัน จนถึงวันที่ 10 พ.ย.) ส่งผลลบต่อเศรษฐกิจโลกน้อยกว่าที่คาดไว้ก่อนหน้า 2) ไทยสามารถต่อรองลดอัตราภาษีนำเข้าของสหรัฐฯ ลงมาได้เกือบครึ่งเหลือ 19% 3) การส่งออกไทยขยายตัวสูงถึง 14.4% ในช่วง 7 เดือนแรกจากการเร่งส่งออกสินค้าไปสหรัฐฯ โดยเฉพาะสินค้าอิเล็กทรอนิกส์ที่ยังคงได้รับการยกเว้นภาษีเฉพาะเจาะจงสินค้า 4) ปัจจัยส่งออกทองคำพิเศษไปอินเดียที่เป็นแรงหนุนหลักในช่วงไตรมาส 1 ของปีนี้ และ 5) ปัจจัยฐานต่ำในช่วงครึ่งปีแรกในปี 2024 มุมมองของ SCB EIC สอดคล้องกับกระทรวงพาณิชย์ที่มองว่า มูลค่าส่งออกไทยจะเริ่มชะลอตัวในเดือน ส.ค. และมีมุมมองมูลค่าส่งออกไทยปีนี้ขยายตัวในช่วง 2-3% และมีความเป็นไปได้ที่ตัวเลขอาจสูงกว่านี้

อย่างไรก็ดี การส่งออกไทยในช่วงท้ายปี 2025 มีแนวโน้มหดตัวสูง โดยเฉพาะในไตรมาส 4 เนื่องจาก

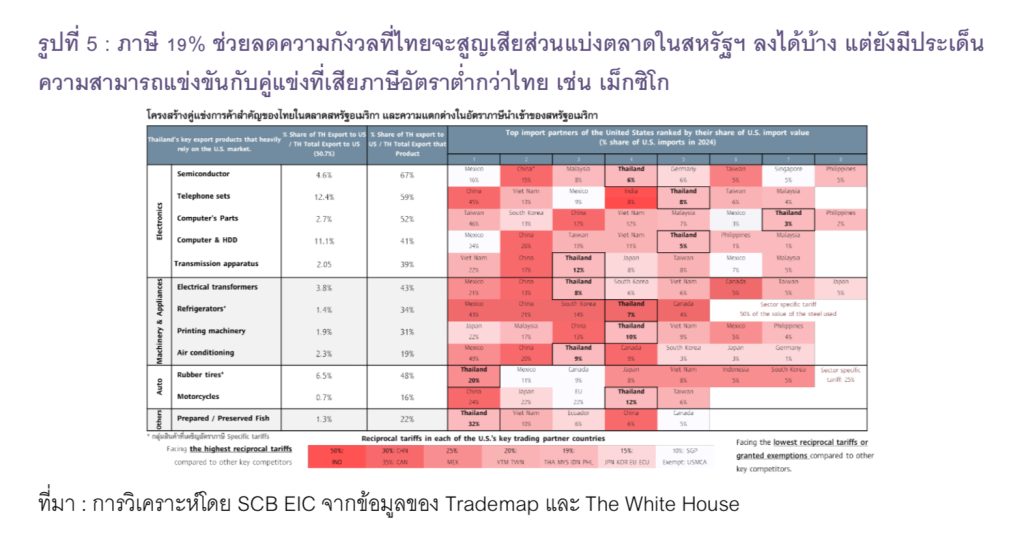

1) ส่งออกไทยยังเผชิญผลกระทบทางตรงและทางอ้อมจากภาษีนำเข้าสหรัฐฯ แม้หลายประเทศทั่วโลกจะสามารถเจรจาลดอัตราภาษีนำเข้าสหรัฐฯ ลงมาได้แต่อัตราภาษียังคงสูงกว่าช่วงก่อนทรัมป์ 2.0 และสูงกว่าอัตราขั้นต่ำ10% ที่ถูกเก็บเพิ่มในช่วงเดือน เม.ย. ถึง ก.ค. มาก จึงน่าจะเริ่มเห็นผลกระทบต่อเศรษฐกิจโลกมากขึ้น อีกทั้ง อัตราภาษีนำเข้าสินค้าไทยยังสูงกว่าหลายประเทศคู่แข่งที่ส่งสินค้าคล้ายกันไปตลาดสหรัฐฯ (รูปที่ 5) สะท้อนว่าภาคส่งออกไทยยังคงเผชิญผลกระทบโดยตรงจากภาษีนำเข้าสหรัฐฯ ทั้ง Income effect และ Substitution effect และผลกระทบทางอ้อมจากเศรษฐกิจโลกที่จะเริ่มชะลอตัวลง

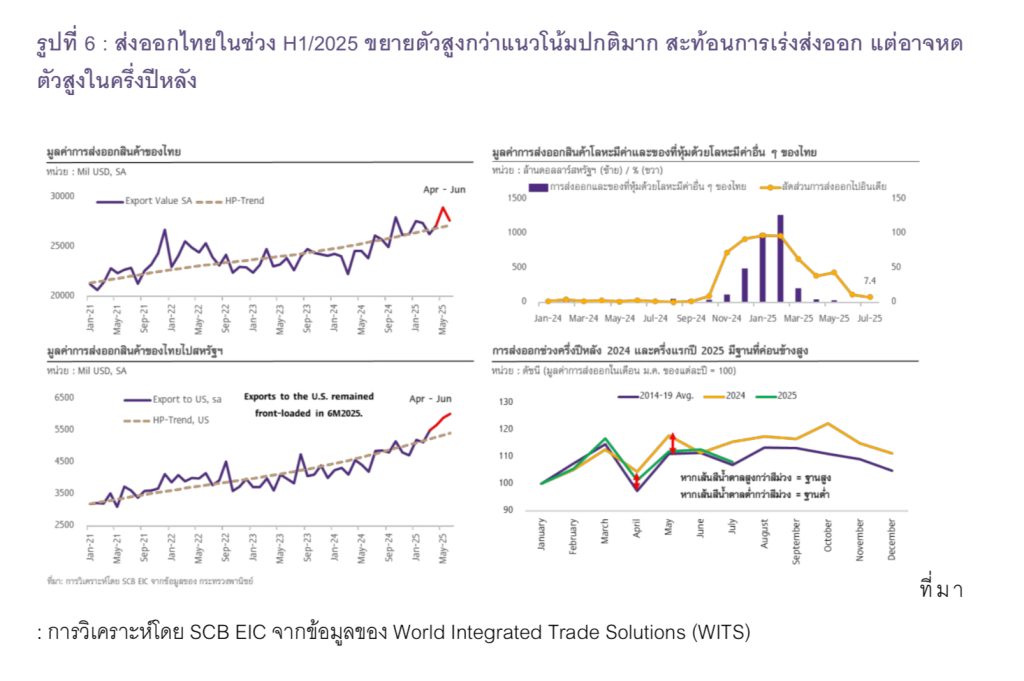

2) ปัจจัยหนุนในช่วงครึ่งแรกของปีนี้หมดลง เช่น การเร่งส่งออกสินค้าไปตลาดสหรัฐฯ ทยอยหมดลง ปัจจัยส่งออกทองคำพิเศษไปอินเดียหมดลงหลังจบไตรมาส 1 และปัจจัยฐานต่ำ (ส่งออกโต 1.9% ในช่วง H1/2024) กลายเป็นปัจจัยฐานสูงในช่วงครึ่งหลังของปีนี้ (ส่งออกโตดี 9% ในช่วงH2/2024) (รูปที่ 6 ขวา)

3) ส่งออกไทยโตสูงกว่าแนวโน้มปกติมากต่อเนื่องนานหลายเดือน จึงมีแนวโน้มจะหดตัวลง ชดเชยช่วงผิดปกติก่อนหน้า โดยรูปที่ 6 (ซ้าย) มูลค่าการส่งออกไทยขยายตัวสูงกว่าค่าเฉลี่ยมากในช่วงเดือน ม.ค. – มิ.ย. (เส้นสีม่วงสูงกว่าเส้นสีน้ำตาล) โดยเฉพาะการส่งออกไปสหรัฐฯ สะท้อนการเร่งส่งออกก่อนสหรัฐฯ เริ่มเก็บภาษีตอบโต้คู่ค้า ดังนั้น ในช่วงครึ่งปีหลังแนวโน้มมูลค่าการส่งออกจะกลับมาสู่เส้นค่าเฉลี่ยหรือต่ำกว่าเพื่อชดเชยได้

สำหรับในปี 2026 SCB EIC ประเมินมูลค่าการส่งออกไทยมีแนวโน้มหดตัว -1.5% โดยเฉพาะช่วงครึ่งปีแรก จากปัจจัยฐานสูง (ส่งออกโต 15.0% ในช่วงH1/2025) รวมถึงหลายปัจจัยยังกดดันการส่งออกไทยต่อเนื่องจากช่วงที่เหลือของปีนี้

จับตาความเสี่ยงด้านลบเพิ่มเติมในช่วงที่เหลือของปีนี้และปีหน้า

1) ความสัมพันธ์ระหว่างสหรัฐฯ–จีนอาจกลับมาตึงเครียดอีกครั้ง หลังหมดช่วงลดกำแพงภาษีสูงชั่วคราว อาจส่งผลให้เศรษฐกิจโลกชะลอตัวลงมากขึ้น

2) สหรัฐฯ เตรียมประกาศภาษีเฉพาะเจาะจงสินค้า (Product specific tariffs) อีกหลายรายการ เช่น ยาและเวชภัณฑ์ รถบรรทุกขนาดใหญ่ ไม้และไม้แปรรูป โดยเฉพาะสินค้าอิเล็กทรอนิกส์ ซึ่งเป็นสินค้าส่งออกสำคัญของไทยและพึ่งพาตลาดสหรัฐฯ สูง เช่น เครื่องคอมพิวเตอร์ อุปกรณ์และส่วนประกอบ (เป็นสินค้าส่งออกอันดับ 1 ของไทยไปสหรัฐฯ ในปี 2024 คิดเป็น 19.2% ของมูลค่าส่งออกไทยทั้งหมดไปสหรัฐฯ และคิดเป็น 42.9% ของมูลค่าการส่งออกสินค้านี้ของไทยทั้งหมด) ทั้งนี้ทรัมป์ขู่จะประกาศเก็บภาษีนำเข้าสินค้าอิเล็กทรอนิกส์เพิ่มขึ้นถึง 100%-300% ในช่วงเดือนต้นเดือน ส.ค.

3) หากสหรัฐฯ บังคับให้ใช้ Local content สูง อาจทำให้สินค้าไทยเสี่ยงถูกเก็บภาษี Transshipment 40% กระทบการส่งออกไทยรุนแรงขึ้นปัจจุบันอุตสาหกรรมส่งออกไทยมีสัดส่วนการพึ่งพา Import content ราว 40% ของมูลค่าการส่งออกจากไทยทั้งหมดไปสหรัฐฯ (รูปที่ 8) โดยสินค้าส่งออกบางกลุ่ม เช่น โซลาร์เซลล์ อะลูมิเนียมขึ้นรูป ชิ้นส่วนอิเล็กทรอนิกส์ และแม่พิมพ์ (Molds) มีความเสี่ยงสูงที่อาจถูกเก็บภาษี Transshipment เพราะสัดส่วน Import content ค่อนข้างสูง ขณะที่เครื่องใช้ไฟฟ้าขนาดเล็ก เหล็กแผ่นรีดร้อน และยางล้อ มีความเสี่ยงนี้ในระดับปานกลาง

4) เงินบาทอาจมีแนวโน้มแข็งค่าสูงเทียบคู่แข่งในภูมิภาค ในช่วงที่ผ่านมาเงินบาทไทยแข็งค่าขึ้นมาก ดัชนีค่าเงินบาท (ณ วันที่ 22 ส.ค.) แข็งค่าขึ้น 6.6%YOY ขณะที่ค่าเงินของจีน, ฟิลิปปินส์, เกาหลีใต้, อินเดียและเวียดนามอ่อนค่าลง อาจซ้ำเติมความสามารถในการแข่งขันของการส่งออกไทยในช่วงที่จะต้องเผชิญกำแพงภาษีสหรัฐฯ

5) ความขัดแย้งชายแดน ไทย–กัมพูชาอาจยืดเยื้อและรุนแรงขึ้น อาจส่งผลลบต่อการส่งออกไทยมากขึ้นในบางอุตสาหกรรม เช่น ยานยนต์ แม้ภาคส่งออกไทยจะพึ่งพาการส่งออกไปกัมพูชาค่อนข้างต่ำสัดส่วนเพียง 3.4% ของมูลค่าการส่งออกทั้งหมดในปี 2024 และมีผลกระทบค่อนข้างจำกัดในปัจจุบัน ส่วนใหญ่กระทบการส่งออกสินค้าชิ้นส่วนจักรยานยนต์และพาหนะที่ไม่ใช่ยานยนต์ (กัมพูชาเป็นคู่ค้าอันดับ 1 ของชิ้นส่วนจักรยานยนต์ และ อันดับ 2 พาหนะที่ไม่ใช่ยานยนต์ เช่น รถลาก) อย่างไรก็ดี การส่งออกกลุ่มยานยนต์โดยรวมไปกัมพูชามีสัดส่วนไม่มากคิดเป็น 1% ของการส่งออกยานยนต์ไทยทั้งหมด (รูปที่ 7)

รูปที่ 1 : มูลค่าการส่งออกสินค้าของไทย รายสินค้าและรายตลาดสำคัญ

ที่มา : การวิเคราะห์โดย SCB EIC จากข้อมูลของกระทรวงพาณิชย์

รูปที่ 2 : เครื่องคอมพิวเตอร์และอุปกรณ์ยังเป็นสินค้าส่งออกหลักในเดือน ก.ค.2025

ที่มา : การวิเคราะห์โดย SCB EIC จากข้อมูลของกระทรวงพาณิชย์

รูปที่ 3 : มูลค่าการนำเข้าสินค้าของไทย รายสินค้าและรายตลาดสำคัญ

ที่มา : การวิเคราะห์โดย SCB EIC จากข้อมูลของกระทรวงพาณิชย์

รูปที่ 4 : ไทยโดนสหรัฐฯ เก็บอัตราภาษีนำเข้า 19% ใกล้เคียงคู่แข่งในภูมิภาคและต่ำกว่าจีน ช่วยลด Worst-case scenario ของเศรษฐกิจไทย

ที่มา : การวิเคราะห์โดย SCB EIC จากข้อมูลของ The White House

รูปที่ 5 : ภาษี 19% ช่วยลดความกังวลที่ไทยจะสูญเสียส่วนแบ่งตลาดในสหรัฐฯ ลงได้บ้าง แต่ยังมีประเด็นความสามารถแข่งขันกับคู่แข่งที่เสียภาษีอัตราต่ำกว่าไทย เช่น เม็กซิโก

ที่มา : การวิเคราะห์โดย SCB EIC จากข้อมูลของ Trademap และ The White House

รูปที่ 6 : ส่งออกไทยในช่วง H1/2025 ขยายตัวสูงกว่าแนวโน้มปกติมาก สะท้อนการเร่งส่งออก แต่อาจหดตัวสูงในครึ่งปีหลัง

รูปที่ 7 : ความขัดแย้งไทย–กัมพูชาส่งผลกระทบต่อภาพรวมการส่งออกไทยค่อนข้างจำกัดในบางกลุ่มสินค้า เนื่องจากตลาดกัมพูชามีสัดส่วน 3% แต่หากยืดเยื้ออาจกระทบรุนแรงขึ้น

หมายเหตุ : การประเมินผลกระทบจะพิจารณาจากผลกระทบต่อรายได้รวมของธุรกิจ โดยบางกลุ่มสินค้าอาจได้รับผลกระทบมาก หากมีการพึ่งพาการส่งออกไปกัมพูชาในสัดส่วนที่สูง ตัวเลขในวงเล็บคือสัดส่วนต่อการส่งออกสินค้าในหมวดนั้นทั้งหมดของไทย

ที่มา : การวิเคราะห์โดย SCB EIC

รูปที่ 8 : อุตสาหกรรมส่งออกไทยที่มีสัดส่วนการพึ่งพา Import content ในระดับสูงคิดเป็น 40% ของมูลค่าการส่งออกจากไทยไปสหรัฐฯ ทั้งหมด

หมายเหตุ : ประเมินจากมาตรการ AD และ CVD ที่อาจขยายความครอบคลุมจากที่มีการบังคับใช้อยู่เดิม ทั้งในและต่างประเทศ เช่น มาตรการ AD/CVD ต่อกลุ่มเหล็กแผ่นรีดร้อนจากจีน/อินเดีย เป็นต้น

ที่มา : การวิเคราะห์โดย SCB EIC จากข้อมูลของ Trade in value-added OECD (TiVA)

บทวิเคราะห์โดย… https://www.scbeic.com/th/detail/product/trade-250825

ผู้เขียนบทวิเคราะห์

ภาวัต แสวงสัตย์ (pawat.sawaengsat@scb.co.th) นักเศรษฐศาสตร์

วิชาญ กุลาตี (vishal.gulati@scb.co.th) นักเศรษฐศาสตร์อาวุโส

ข่าวที่เกี่ยวข้อง : SCB EIC วิเคราะห์เรื่อง แนวโน้มธุรกิจโลจิสติกส์