กสิกรไทยเผยปัจจัยเสี่ยงรุมเร้ารัฐบาลล้างหนี้เอ็นพีแอล

จากแนวคิดของภาครัฐในการตั้งบริษัทบริหารสินทรัพย์ (AMC) เพื่อซื้อหนี้เสียออกจากระบบ โดยเฉพาะหนี้อุปโภคบริโภคของลูกหนี้รายย่อยที่เครดิตบูโร

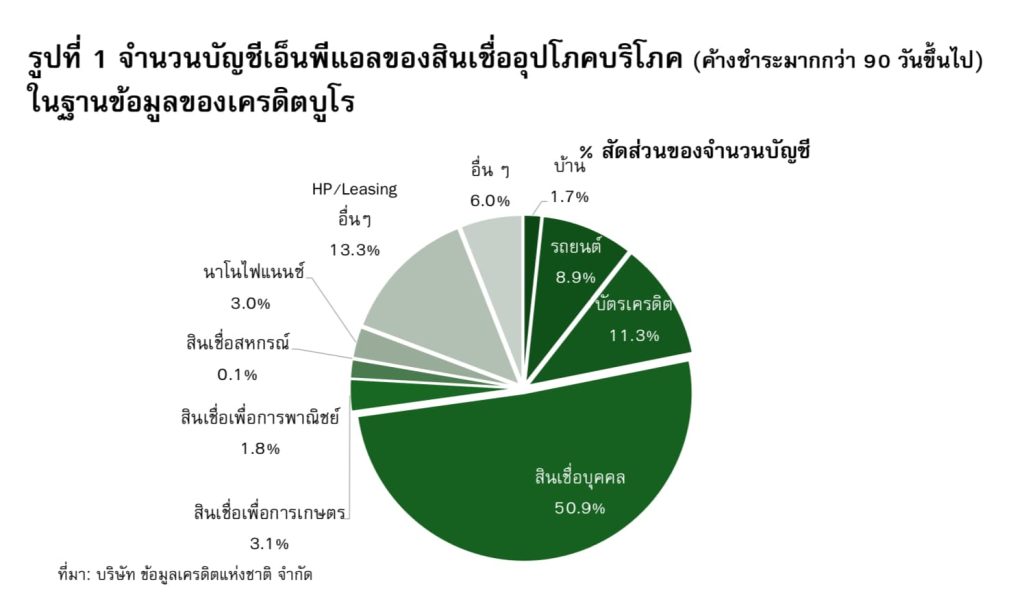

ซึ่งจากข้อมูล ณ เดือนธันวาคม 2567 เอ็นพีแอลของหนี้ภาคประชาชนที่เครดิตบูโร (หนี้ค้างชำระมากกว่า 90วันขึ้นไป) มีจำนวน 9.59 ล้านบัญชี คิดเป็นมูลหนี้ 1.2 ล้านล้านบาทนั้น สะท้อนการตระหนักของภาครัฐ เกี่ยวกับความซับซ้อนของปัญหาหนี้เสียที่ค้างอยู่ในปัจจุบัน ซึ่งมีจำนวนเพิ่มมากขึ้น (รูปที่ 1) หลังจากผ่านวิกฤตมาหลายรอบ โดยเฉพาะในช่วง 5-6 ปีที่ผ่านมา

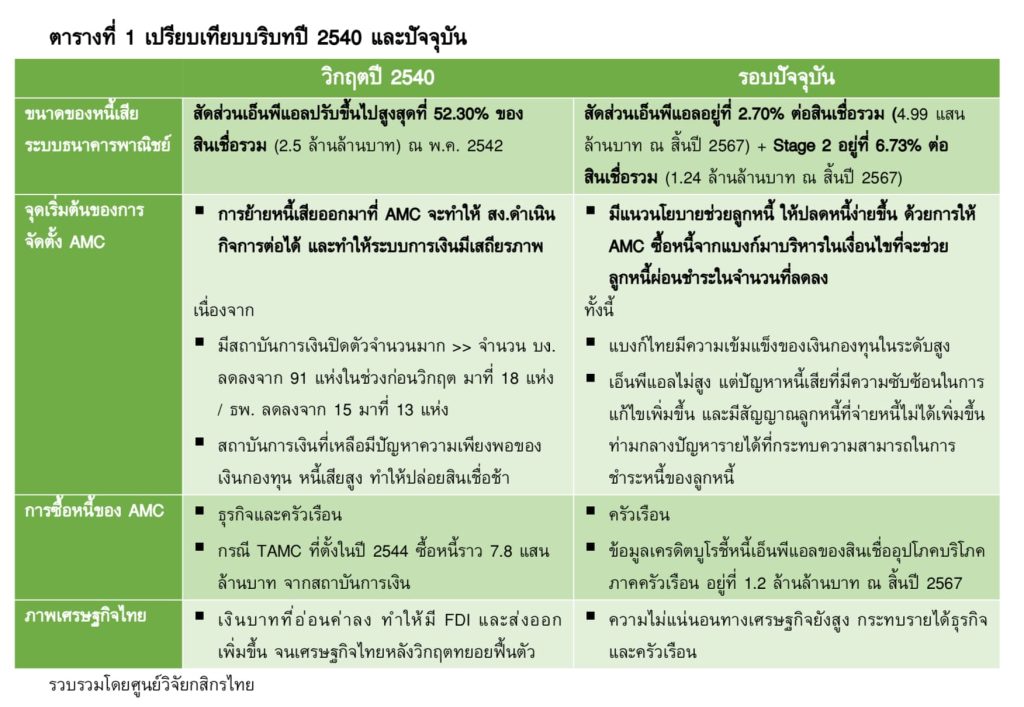

หากเทียบกับกรณีที่คล้ายคลึงกันของไทยคือ การจัดตั้งAMC และ TAMC หลังวิกฤตต้มยำกุ้งในปี 2540 ที่มีหนี้เสียสูงถึง 52.3% ของสินเชื่อรวมในเดือนพฤษภาคม 2542 หรือราว 2.5 ล้านล้านบาท อันเกินกว่ากำลังของระบบสถาบันการเงินจะแก้ไขได้ในระยะเวลาอันสั้นนั้น ทำให้เกิดการจัดตั้งบริษัทบริหารสินทรัพย์ของภาคเอกชนและภาครัฐตามมาตั้งแต่ปี 2540-2541 จนมีจำนวนกว่า 10 แห่ง เพื่อซื้อหนี้จากธนาคารแม่ แยกออกไปบริหารจัดการเฉพาะ ต่อมาจึงมีการจัดตั้งบรรษัทบริหารสินทรัพย์ไทย (บสท.) หรือ TAMC ในปี 2544 เพื่อซื้อหนี้ก้อนใหญ่ในช่วงปลายวิกฤตดังกล่าว ประมาณ 7.8 แสนล้านบาท จากสถาบันการเงินไปบริหารเพื่อฟื้นฟูและ/หรือปิดจบหนี้

ตารางที่ 1 เปรียบเทียบบริบทปี 2540 และปัจจุบัน

แม้จุดเริ่มต้นของแนวคิดการจัดตั้ง AMC ทั้งในช่วงวิกฤตต้มยำกุ้งและในครั้งนี้ มีความเหมือนกันตรงที่การมุ่งแยกหนี้เสียออกจากระบบ แต่กลับอยู่บนเงื่อนไขของเศรษฐกิจการเงินที่แตกต่างกัน ทั้งนี้ ในช่วงวิกฤตปี 2540 การจัดตั้งAMC จะเน้นซื้อหนี้ทั้งธุรกิจและครัวเรือน ซึ่งการฟื้นตัวของเศรษฐกิจหลังวิกฤตจากอานิสงส์ของเงินบาทอ่อนค่าที่ส่งผลดีต่อ FDI และการส่งออก ได้ช่วยให้ธุรกิจและครัวเรือนเห็นภาพรายได้ที่ดีขึ้น นอกจากนี้ ในระยะเวลาดังกล่าว ยังเป็นช่วงแรกๆ ของตลาดการบริหารหนี้ และมีการแก้กฎหมาย มีการจัดตั้งศาลล้มละลายกลาง จึงทำให้การแก้ไขปัญหาหนี้มีองค์ประกอบหลายด้านที่สนับสนุนการแก้ไขหนี้เป็นไปในทิศทางที่ดีขึ้นด้วยเช่นกัน

ขณะที่ ปัญหาในรอบนี้แตกต่างออกไป นั่นคือ หนี้เอ็นพีแอลทั้งธุรกิจและรายย่อยจำนวนไม่น้อยผ่านการปรับปรุงโครงสร้างหนี้และมาตรการช่วยเหลือจากทั้งธนาคารพาณิชย์และทางการ สถานการณ์เศรษฐกิจยังมีความไม่แน่นอนสูงทำให้ปัจจัยด้านรายได้ของธุรกิจและครัวเรือนไม่ชัดเจน ซึ่งย่อมจะส่งผลกระทบโดยตรงต่อความสำเร็จในการแก้ไขหนี้ นอกจากนี้ ตลาดการบริหารหนี้ก็มีความท้าทายมากขึ้นจากการที่หนี้ที่ไหลเข้ามาในระยะหลัง แก้ยากขึ้น อีกทั้งการระบายทรัพย์สู่ตลาดตามกระบวนการทางกฎหมาย ก็น่าจะใช้เวลาเช่นกันท่ามกลางผู้ซื้อและอำนาจซื้อที่จำกัด ดังนั้น แนวคิดในการจัดตั้ง AMC ในรอบนี้ จึงต้องคำนึงถึงสถานการณ์ที่แตกต่างออกไปข้างต้นด้วย เพื่อออกแบบรูปแบบธุรกิจและกลไกการจัดการให้สอดคล้องกับบริบทที่เปลี่ยนไปมากขึ้น

• นอกจากนี้ ยังต้องคำนึงถึงปัจจัยอื่นๆ ที่เกี่ยวข้องด้วย ได้แก่

เป้าหมายการแก้หนี้ที่เน้นหนี้รายย่อย จะทำให้ต้นทุนการบริหารจัดการหนี้สูงขึ้นกว่าเดิม เนื่องจากจำนวนบัญชีรายย่อยที่เครดิตบูโร มีจำนวนกว่า 9ล้านบัญชี ซึ่งยังไม่ครอบคลุมถึงหนี้เสียของสหกรณ์ นอนแบงก์ในธุรกิจลิสซิ่ง หรือนอนแบงก์ที่ไม่เป็นสมาชิกเครดิตบูโร

ปัญหา Moral Hazard ของลูกหนี้ โดยปฏิเสธไม่ได้ว่า การขายหนี้ให้ AMC บริหาร ลูกหนี้มีโอกาสได้รับเงื่อนไขการชำระหนี้ใหม่ที่แตกต่างหรือผ่อนปรนกว่าเดิม โดยเฉพาะหาก AMC ซื้อหนี้ดังกล่าวมาในราคาที่ไม่สูง ซึ่งภายใต้เงื่อนไขเศรษฐกิจที่ไม่แน่นอนอย่างเช่นในปัจจุบัน อาจกระตุ้นให้ลูกหนี้ดีหรือลูกหนี้ที่เริ่มมีปัญหา เลือกปฏิเสธการจ่ายหนี้และกลายเป็นเอ็นพีแอลมากขึ้น ซึ่งจะกลับมาทำให้เจ้าหนี้ยิ่งเพิ่มความระมัดระวังในการปล่อยสินเชื่อมากขึ้น ไม่เป็นผลดีต่อระบบการเงินโดยรวม ดังนั้น การตีกรอบเงื่อนไขการรับซื้อหนี้ของลูกหนี้จากสถาบันการเงินให้มีความเหมาะสม จึงมีความสำคัญอย่างยิ่งในการทำให้ระบบเครดิตของไทยยังยืนอยู่ได้ในอนาคต

การแก้หนี้ที่ยั่งยืนยังต้องอาศัยการแก้ไขจากฝั่งรายได้ ควบคู่กับการสร้างวินัยและวัฒนธรรมในการใช้จ่ายที่ถูกต้อง จึงจะเป็นการแก้หนี้อย่างยั่งยืนที่แท้จริง

รายงานวิจัยนี้จัดทำโดย บริษัท ศูนย์วิจัยกสิกรไทย จำกัด (KResearch) เพื่อเผยแพร่เป็นการทั่วไป โดยอาศัยแหล่งข้อมูลสาธารณะ หรือ ข้อมูลที่เชื่อว่ามีความน่าเชื่อถือที่ปรากฏขณะจัดทำ ซึ่งอาจเปลี่ยนแปลงได้ในแต่ละขณะเวลา ทั้งนี้ KResearch มิอาจรับรองความถูกต้อง ความน่าเชื่อถือ ความเหมาะสม ความครบถ้วนสมบูรณ์ หรือความเป็นปัจจุบันของข้อมูลดังกล่าว และไม่ได้มีวัตถุประสงค์เพื่อชี้ชวน เสนอแนะ ให้คำแนะนำ หรือจูงใจในการตัดสินใจเพื่อดำเนินการใดๆ แต่อย่างใด ดังนั้น ท่านควรศึกษาข้อมูลด้วยความระมัดระวังและใช้วิจารณญาณอย่างรอบคอบก่อนตัดสินใจใดๆ KResearch จะไม่รับผิดในความเสียหายใดที่เกิดขึ้นจากการใช้ข้อมูลดังกล่าว

ข้อมูลใดๆ ที่ปรากฎในรายงานวิจัยนี้ถือเป็นทรัพย์สินของ KResearch และ/หรือบุคคลที่สาม (แล้วแต่กรณี) การนำข้อมูลดังกล่าว (ไม่ว่าทั้งหมดหรือบางส่วน) ไปใช้ต้องแสดงข้อความถึงสิทธิความเป็นเจ้าของแก่ KResearch และ/หรือบุคคลที่สาม (แล้วแต่กรณี) หรือแหล่งที่มาของข้อมูลนั้นๆ ทั้งนี้ ท่านจะไม่ทำซ้ำ ปรับปรุง ดัดแปลง แก้ไข ส่งต่อ เผยแพร่ หรือกระทำในลักษณะใดๆ เพื่อวัตถุประสงค์ในทางการค้า โดยไม่ได้รับอนุญาตล่วงหน้า เป็นลายลักษณ์อักษรจาก KResearch และ/หรือบุคคลที่สาม (แล้วแต่กรณี)

Disclaimers

สุดท้าย การจัดตั้ง AMC จะมีประสิทธิภาพในการแก้ไขปัญหาหนี้เสียของระบบการเงินไทยในรอบนี้เพียงใด คงขึ้นกับการออกแบบ Business Model และรายละเอียดต่างๆ ที่จะตามมา ทั้งรูปแบบการจัดตั้ง แหล่งเงินทุน ราคาซื้อหนี้ เงื่อนไขส่วนแบ่งผลขาดทุนหรือกำไรจากการบริหารหนี้ ตลอดจน ระยะเวลาของโครงการว่าจะปิดตัวเมื่อบริหารหนี้จากการซื้อตามโครงการที่กำหนดเสร็จสิ้น หรือจะเป็น AMCที่รับซื้อหนี้อย่างต่อเนื่องเหมือนที่ดำเนินการอยู่จำนวนมากถึง 87 แห่งในปัจจุบัน เพราะจะมีผลต่อความร่วมมือในการขายหนี้ ผลกระทบต่อลูกหนี้ และเสถียรภาพของระบบการเงินโดยรวม

ข่าวที่เกี่ยวข้อง : KBank เผยแนวโน้มเม็ดพลาสติกชีวภาพไทย