ttb analytics มองส่งออกไทยในระยะยาวแข่งยากหากไม่พัฒนา

ศูนย์วิเคราะห์เศรษฐกิจทีทีบีหรือ ttb analytics มองการแข่งขันของภาคส่งออกไทยในตลาดโลกจะมีความท้าทายมากขึ้นในระยะข้างหน้าทั้งจากมิติของสินค้าส่งออกหลักที่มีคู่แข่งมากขึ้นและมิติของกฎระเบียบการค้าโลกที่เข้มข้นขึ้นโดยเฉพาะอุตสาหกรรมที่พึ่งพาการส่งออกและนำเข้าจากจีนสูงรวมถึงอุตสาหกรรมที่มีการนำเข้าสินค้าจากจีนเพิ่มขึ้นอย่างมีนัยในช่วงหลังเช่นอุตสาหกรรมอิเล็กทรอนิกส์เครื่องใช้ไฟฟ้าคอมพิวเตอร์และส่วนประกอบเคมีภัณฑ์บรรจุภัณฑ์รวมถึงยานยนต์และชิ้นส่วนซึ่งคิดเป็นเกือบ 70% ของผู้ประกอบการไทยทั้งหมดด้วยเหตุนี้ผู้ประกอบการไทยจึงควรเร่งปรับตัวทั้งกลยุทธ์การค้าและการเร่งพัฒนาผลิตภัณฑ์เพื่อให้สอดคล้องกับบริบทการค้าโลกที่เปลี่ยนไปอย่างรวดเร็ว

ชี้ความสามารถในการแข่งขันของภาคส่งออกไทยลดต่ำลงในทุกมิติ

ในช่วงไม่กี่สิบปีที่ผ่านมา ภาคส่งออกมีความสำคัญต่อระบบเศรษฐกิจไทยเพิ่มขึ้นอย่างก้าวกระโดด แต่สิ่งที่น่าสนใจ คือ ส่วนแบ่งตลาดของสินค้าส่งออกไทยในตลาดโลกแทบจะไม่เปลี่ยนแปลงเลยตลอดระยะเวลา 3 ทศวรรษ สะท้อนจากสัดส่วนส่งออกไทยเทียบตลาดโลกประมาณ 1% ในปี 2536 และเพิ่มขึ้นเป็น 1.2% เท่านั้นในปี 2566 ขณะที่บทบาทของสินค้าส่งออกสำคัญของไทยซึ่งถือเป็น “Product Champion” มาตลอดหลายสิบปีกลับลดลงต่อเนื่องและมีแนวโน้มแข่งขันได้ยากขึ้น เนื่องจาก

ประเด็นแรก สินค้าส่งออกที่มีมูลค่าเพิ่มน้อยไม่สามารถขยายไปตลาดใหม่ๆได้ แม้สินค้าเกษตรและอาหารแปรรูปจะครองส่วนแบ่งตลาดได้มากขึ้น แต่กลับมีการกระจุกตัวอยู่เพียง 2-3 ตลาด ซึ่งมีส่วนแบ่งรวมกันสูงถึง 30-90% ของมูลค่าส่งออกในสินค้ากลุ่มนี้ โดยเฉพาะตลาดสหรัฐฯ และจีน สอดคล้องกับการเกินดุลการค้าของไทยกับทั้งสองตลาดในหลายกลุ่มสินค้าที่เพิ่มขึ้นต่อเนื่อง เช่น ผลิตภัณฑ์ยาง ผลไม้ เนื้อสัตว์แปรรูป ข้าว ผลิตภัณฑ์มันสำปะหลัง ซึ่งสินค้าเหล่านี้เป็นสินค้าที่มีมูลค่าเพิ่มต่ำ มีความผันผวนทั้งในด้านราคาและปริมาณผลผลิต ขณะที่ประเทศคู่แข่งก็เข้ามาแย่งส่วนแบ่งตลาดของไทยมากยิ่งขึ้นผ่านการเร่งพัฒนาคุณภาพสินค้าเกษตร อาทิ ข้าว ผักและผลไม้ เป็นต้น

ประเด็นต่อมา สินค้าส่งออกที่มีมูลค่าเพิ่มสูงกว่ากลับแข่งยากและเสี่ยงถูกทดแทนได้ง่าย ยกตัวอย่างเช่น สินค้าอิเล็กทรอนิกส์และเครื่องใช้ไฟฟ้า ไม่ว่าจะเป็นเครื่องปรับอากาศ ตู้เย็น เซมิคอนดักเตอร์ แผงวงจรไฟฟ้า และฮาร์ดดิสก์ไดร์ฟ (HDD) ที่แม้ไทยจะสามารถส่งออกกระจายไปหลายตลาดมากขึ้น แต่ส่วนแบ่งของไทยในตลาดโลกกลับมีแนวโน้มลดลงตามมูลค่าเพิ่มของสินค้าที่ไม่สูงนักจากความซับซ้อนของเทคโนโลยีการผลิตต่ำ อาทิ ส่วนแบ่งตลาดส่งออกตู้เย็นของไทยจากที่เคยอยู่ที่ 4.7% ในปี 2556 ปัจจุบันกลับลดลงเหลือ 3.3% เท่านั้น เช่นเดียวกับแผงวงจรรวม (IC) และแผงวงจรอิเล็กทรอนิกส์ (PCB) ที่กำลังเผชิญสถานการณ์เดียวกัน อีกทั้งคู่แข่งสำคัญอย่างเวียดนามและมาเลเซียก็มีข้อได้เปรียบจากการเป็นฐานการผลิตสินค้าอิเล็กทรอนิกส์ รวมถึงมือถือและอุปกรณ์สื่อสารที่สำคัญของบริษัทผู้ผลิตระดับโลก

ttb analytics ห่วงผู้ประกอบการไทยเกือบ 70% พึ่งพาตลาดต่างประเทศสูง เสี่ยงเจอดิสรัปชันด้านการค้ารุนแรง

ที่ผ่านมาภาคส่งออกไทยอาจได้อานิสงส์จากสงครามการค้าระหว่างสหรัฐฯ และจีนจากการส่งออกไปสหรัฐฯ มากขึ้น แต่ก็ไม่เพียงพอที่จะฟื้นกิจกรรมทางเศรษฐกิจได้มากนัก จากตัวเลขส่งออกไทยไปตลาดสหรัฐฯ เติบโตเฉลี่ยถึง 11.2% ตลอด 5 ปีที่ผ่านมา แต่เมื่อเทียบกับส่งออกไปตลาดอื่น ๆ ที่เติบโตได้เพียง 2.1% ทำให้ไทยเกินดุลการค้ากับสหรัฐฯ เพิ่มขึ้นถึงเกือบเท่าตัว จาก 3.4 หมื่นล้านดอลลาร์สหรัฐ ในระหว่างปี 2558-2560 เป็น 8.7 หมื่นล้านดอลลาร์สหรัฐ ในปี 2564-2566 แต่ทว่า ไทยกลับไม่สามารถชดเชยการขาดดุลการค้ากับจีนที่มากขึ้นได้เท่าใดนัก เนื่องจากสินค้าไทยที่ส่งออกไปตลาดสหรัฐฯ ได้มากขึ้น ส่วนหนึ่งมาจากการเปลี่ยนเส้นทางการส่งออกของผู้ผลิตจีนเพื่อใช้ไทยเป็นทางผ่านส่งออกไปสหรัฐฯ (Trade Diversion) ซึ่งอาจไม่ได้ส่งผลบวกต่อเศรษฐกิจไทยมากนัก สะท้อนจากดัชนีผลผลิตภาคอุตสาหกรรม ที่ยังคงหดตัวต่อเนื่องถึง 7 ไตรมาสนับตั้งแต่ไตรมาส 4 ของปี 2565 ขณะเดียวกัน ไทยกลับต้องเผชิญความเสี่ยงมากขึ้นจากมาตรการภาษีตอบโต้การทุ่มตลาด ((Anti-dumping : AD) และมาตรการตอบโต้การอุดหนุน ((Countervailing Duty : CVD) จากสหรัฐฯ เพิ่มเติม เช่น แผงโซลาร์ เหล็กและอะลูมิเนียม ยางล้อ เป็นต้น

ทั้งนี้ ไทยค่อนข้างเสียเปรียบการแข่งขันด้านราคาอยู่แล้ว จากผลของการทำข้อตกลงทางการค้ากับคู่ค้าหลักของประเทศเพื่อนบ้าน ทำให้อัตราภาษีศุลกากรของไทยในทุกประเภทสินค้าเฉลี่ยแบบถ่วงน้ำหนัก (Trade-Weighted Tariff) สูงถึง3.49%-7.12% เมื่อเทียบกับเวียดนาม 2.74-5.85% และมาเลเซีย 1.89-4.67% ยิ่งกว่านั้น มาตรการด้านการค้าระหว่างประเทศในปัจจุบันที่มีความเข้มข้นขึ้นถึงเกือบ 6 เท่าในช่วง 10 ปีที่ผ่านมา กลายเป็นอุปสรรคสำคัญต่อผู้ประกอบการไทยในการเข้าไปทำตลาดอยู่ไม่น้อย ไม่ว่าจะเป็นมาตรการที่มิใช่ภาษีศุลกากร(Non-tariff Measure: NTM) มาตรการทางเทคนิค (Technical Barrier to Trade : TBT) ที่เกี่ยวข้องกับด้านสิ่งแวดล้อมและความยั่งยืน ด้านสุขอนามัย ด้านสิทธิมนุษยชน ตลอดจนมาตรการเฉพาะกับสินค้าบางประเภท เช่น กฎหมายปราศจากการทำลายป่าของสหภาพยุโรป (EU Deforestation Regulation : EUDR) มาตรการปรับราคาคาร์บอนก่อนข้ามพรมแดน (Carbon Border Adjustment Mechanism : CBAM) มาตรการสุขอนามัยและสุขอนามัยพืชของสินค้าเกษตรของจีน (Sanitary and Phytosanitary Measures : SPS) เป็นต้น ซึ่งปัจจุบัน มาตรการ NTM ที่บังคับใช้กับสินค้าส่งออกไทยครอบคลุมราว 11.4% ของมูลค่าสินค้าส่งออก โดยเฉพาะสินค้าจำพวกอาหารที่ไทยมีข้อได้เปรียบในการแข่งขันที่บังคับใช้มาตรการครอบคลุมถึง 28.2% ของมูลค่าสินค้าส่งออกในหมวดอาหาร หรือมากถึง 205ผลิตภัณฑ์

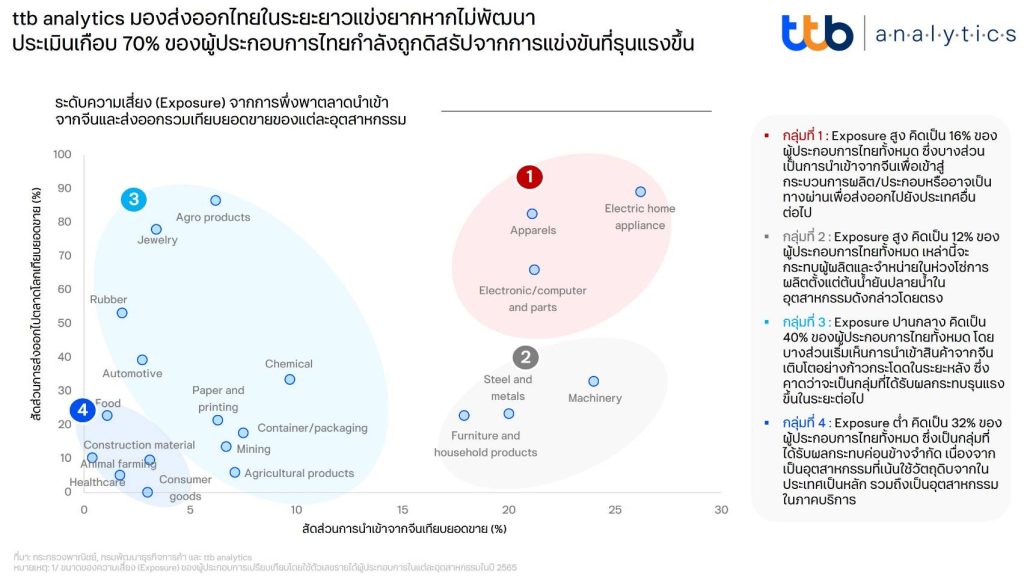

ttb analytics มองว่า ท่ามกลางความสามารถในการแข่งขันของไทยในเวทีโลกที่ลดลงในทุกมิติ รวมถึงมาตรการด้านทางการค้าระหว่างประเทศที่เข้มข้นขึ้น ประกอบกับการกีดกันทางการค้าระหว่างสหรัฐฯ และจีนที่คาดว่าจะยังคงอยู่ต่อไปในภาวะที่เศรษฐกิจจีนชะลอตัว ล้วนจะยิ่งส่งผลกระทบลามไปถึงความสามารถในการแข่งขันของผู้ประกอบการไทยให้ย่ำแย่ลง โดย ttb analytics ได้วิเคราะห์ความเสี่ยง (Exposure) ของผู้ประกอบการในแต่ละอุตสาหกรรมตามระดับการพึ่งพาตลาดต่างประเทศ โดยพิจารณาจากสัดส่วนการส่งออกรวมและสัดส่วนการนำเข้าสินค้าจากจีนเทียบยอดขายรวม ซึ่งจะสามารถแบ่งออกเป็น 4 กลุ่มดังนี้

กลุ่มที่ 1 พึ่งพาส่งออกสูงและนำเข้าจากจีนสูง (Exposure สูง) คิดเป็น 16% ของผู้ประกอบการไทยทั้งหมด จากสัดส่วนรายได้จากการส่งออกและสัดส่วนการนำเข้าสินค้าจากจีนสูง ได้แก่ อุตสาหกรรมอิเล็กทรอนิกส์ เครื่องใช้ไฟฟ้า คอมพิวเตอร์และส่วนประกอบ รวมถึงผลิตภัณฑ์แฟชัน ซึ่งกลุ่มนี้เป็นกลุ่มที่มีความเปราะบางสูงเนื่องจากส่วนใหญ่เป็นกลุ่มผู้รับจ้างผลิตสินค้า (OEM) ซึ่งจะมีการนำเข้าวัตถุดิบหรือสินค้าขั้นกลางมาจากหลาย ๆ ประเทศ รวมถึงจีนเพื่อเข้าสู่กระบวนการผลิต/ประกอบ หรืออาจใช้ไทยเป็นทางผ่านเพื่อส่งออกไปยังประเทศที่สามต่อไป

กลุ่มที่ 2 พึ่งพาส่งออกต่ำ แต่นำเข้าจากจีนสูง (Exposure สูง) คิดเป็น 12% ของผู้ประกอบการไทยทั้งหมด จากสัดส่วนการนำเข้าสินค้าจากจีนสูง แต่สัดส่วนรายได้จากการส่งออกยังค่อนข้างต่ำเมื่อเทียบกับยอดขายทั้งหมด ได้แก่ อุตสาหกรรมเหล็ก เฟอร์นิเจอร์และของใช้ในบ้าน และเครื่องจักร ซึ่งเป็นกลุ่มที่เปราะบางสูงเช่นกัน เนื่องจากเป็นการนำเข้าสินค้าจากจีนเพื่อรองรับอุตสาหกรรมภายในประเทศเป็นหลัก ทำให้ผู้ผลิตจีนบางส่วนหันมาลงทุนทำธุรกิจในไทยและนำเข้าสินค้าจากจีนมาขายเองโดยตรง จึงกระทบผู้ผลิตและผู้ค้าในประเทศตลอดทั้งห่วงโซ่การผลิตตั้งแต่ต้นน้ำยันปลายน้ำ

กลุ่มที่ 3 พึ่งพาส่งออกและนำเข้าจากจีนปานกลาง (Exposure ปานกลาง) คิดเป็น 40% ของผู้ประกอบการไทยทั้งหมด จากสัดส่วนการนำเข้าสินค้าจากจีนและ/หรือสัดส่วนรายได้จากการส่งออกในระดับปานกลาง แต่เริ่มเห็นการนำเข้าสินค้าจากจีนเติบโตอย่างก้าวกระโดด สวนทางกับอัตราการใช้กำลังการผลิต (Capacity Utilization) ในประเทศที่ลดลงมากในระยะหลัง เช่น อุตสาหกรรมเคมีภัณฑ์ บรรจุภัณฑ์ ยานยนต์และชิ้นส่วน ซึ่งหากไม่สามารถพัฒนาต่อยอดผลิตภัณฑ์ได้เท่าที่ควรหรือขยายตลาดทั้งในหรือต่างประเทศได้มากขึ้น คาดว่าจะเป็นกลุ่มที่ได้รับผลกระทบจากทั้งรูปแบบการค้าและการแข่งขันจากสินค้านำเข้าจากจีนที่รุนแรงขึ้นในระยะต่อไป

กลุ่มที่ 4 พึ่งพาส่งออกและนำเข้าจากจีนต่ำ (Exposure ต่ำ) คิดเป็น 32% ของผู้ประกอบการไทยทั้งหมด โดยคาดว่าจะเป็นกลุ่มที่ได้รับผลกระทบค่อนข้างจำกัด เนื่องจากเป็นอุตสาหกรรมที่ใช้วัตถุดิบภายในประเทศเพื่อรองรับกิจกรรมทางเศรษฐกิจในประเทศเป็นหลัก อาทิ อุตสาหกรรมอาหาร ท่องเที่ยวและการแพทย์ เป็นต้น

ข่าวที่เกี่ยวข้อง : ttb analytics มองอุตสาหกรรมอิเล็กทรอนิกส์ต้องเร่งปรับ เพื่อเปลี่ยนให้ทันโลก