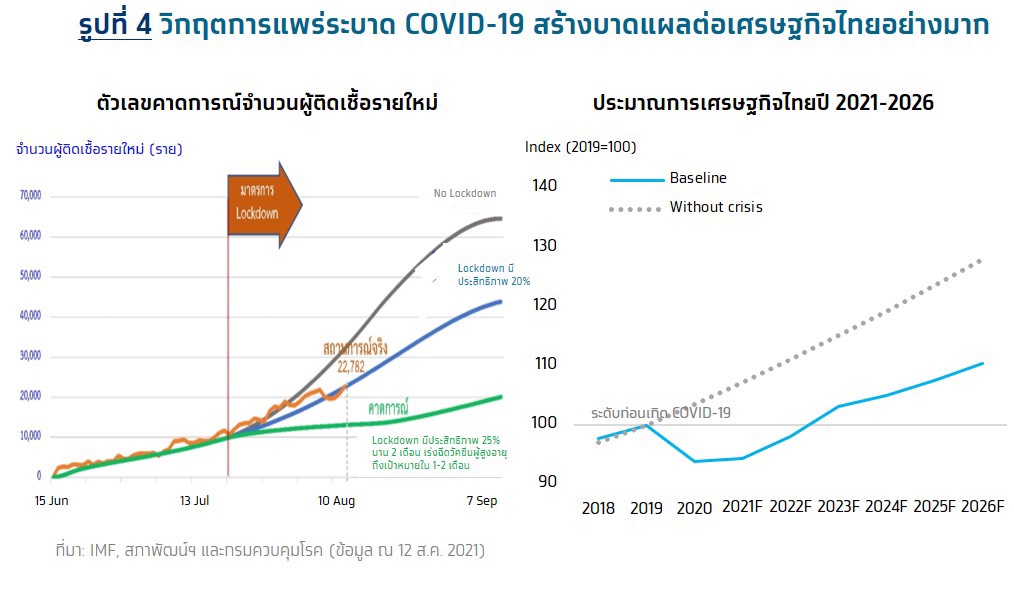

จีดีพีไตรมาส 2/2021 ขยายตัว 7.5% จากผลของฐานต่ำปีก่อนหน้าและการส่งออกที่ฟื้นตัวแข็งแกร่ง

สำนักงานสภาพัฒนาการเศรษฐกิจและสังคมแห่งชาติ (สศช.) รายงานตัวเลขการเติบโตทางเศรษฐกิจในไตรมาส 2/2021 ขยายตัว 7.5%YoY หรือ ขยายตัวจากไตรมาสก่อนหน้าที่ 0.4%QoQsa โดยการรายงานด้านรายจ่ายมีประเด็นหลักๆ ได้แก่

- การอุปโภคบริโภคเอกชนขยายตัว 4.6% ดีขึ้นจากไตรมาสก่อนหน้าที่หดตัว 0.3%การแพร่ระบาด COVID-19 ยังคงส่งผลกระทบต่อครัวเรือนค่อนข้างสูง ทั้งการจ้างงานและรายได้ในปัจจุบัน รวมถึงความกังวลต่อรายได้ในอนาคต อย่างไรก็ดี ยังมีปัจจัยสนับสนุนบางส่วนจากโครงการลดภาระค่าครองชีพของประชาชน และเยียวยาผู้ได้รับผลกระทบของภาครัฐ โดยในไตรมาสนี้ การใช้จ่ายในหมวดสินค้าคงทนขยายตัวจากการเพิ่มขึ้นของการใช้จ่ายซื้อยานพาหนะ ส่วนการใช้จ่ายในหมวดสินค้ากึ่งคงทนยังคงลดลง ขณะที่หมวดสินค้าไม่คงทนชะลอตัวเล็กน้อยในกลุ่มอาหาร ส่วนกลุ่มที่ไม่ใช่อาหารมีการใช้จ่ายเพิ่มขึ้น

- การลงทุนรวมขยายตัว 8.1% ดีขึ้นจากไตรมาสก่อนหน้าที่ 7.3% ตามการลงทุนภาคเอกชนที่ขยายตัวถึง 9.2% จากผลของฐานต่ำในปีก่อนหน้า ประกอบกับการลงทุนในหมวดเครื่องจักร อุตสาหกรรม และหมวดยานยนต์ ตลอดจนการนำเข้าสินค้าทุนเพิ่มขึ้น ขณะที่การลงทุนภาครัฐขยายตัว 5.6% ชะลอลงจากไตรมาสก่อนตามการลงทุนภาครัฐและรัฐวิสาหกิจที่ขยายตัวชะลอลง ทั้งหมวดก่อสร้างและเครื่องจักรเครื่องมือ เช่นเดียวกับการลงทุนในหมวดเครื่องมือ เครื่องใช้สำนักงานชะลอตัวลงตามยอดจำหน่ายอุปกรณ์เครื่องใช้สำนักงานและคอมพิวเตอร์ ภายในประเทศที่ลดลง

- การส่งออกสินค้าขยายตัว 30.7% ดีขึ้นจากไตรมาสก่อนหน้าที่ 3.2% ตามการฟื้นตัวของเศรษฐกิจโลกที่แข็งแกร่ง รวมถึงผลของฐานต่ำในปีก่อนหน้า โดยเป็นผลจากการส่งออกสินค้าอุตสาหกรรมเป็นหลัก อาทิ ยานพาหนะ สินค้ากลุ่มอิเล็กทรอนิกส์ เครื่องใช้ไฟฟ้า โลหะ เครื่องจักร เคมีภัณฑ์ ผลิตภัณฑ์ปิโตรเคมี และผลิตภัณฑ์ปิโตรเลียม ขณะที่การส่งออกสินค้าเกษตรยังขยายตัวต่อเนื่อง นำโดยยางพาราและผลไม้ตามความต้องการในตลาดโลกที่เร่งตัวขึ้น สวนทางกับการส่งออกข้าวที่ลดลงอย่างมากต่อเนื่องจากไตรมาสก่อนหน้า สำหรับการนำเข้าสินค้าขยายตัว 32.2%

ดีขึ้นจากไตรมาสก่อนหน้าที่ 6.4% จากการนำเข้าสินค้าทุกหมวดที่ขยายตัวในระดับสูง โดยเฉพาะการลงทุนด้านเครื่องจักรเครื่องมือของภาคเอกชนที่ขยายตัวต่อเนื่องจากไตรมาสก่อนหน้า รวมถึงสินค้าวัตถุดิบที่ขยายตัวตามการนำเข้าสินค้ากลุ่มเชื้อเพลิง - การส่งออกบริการหดตัว 1.9% ดีขึ้นจากไตรมาสก่อนหน้าที่หดตัว 63.6% ตามรายรับจากค่าบริการขนส่งสินค้าที่เพิ่มขึ้นสูงตามปริมาณการค้าระหว่างประเทศที่ขยายตัวแบบก้าวกระโดด ประกอบกับค่าบริการธุรกิจอื่น ๆ ขยายตัวได้ในเกณฑ์ดีเช่นกัน อย่างไรก็ดี รายรับจากการท่องเที่ยวและรายรับค่าโดยสารยังคงหดตัวในระดับสูง เนื่องด้วยนักท่องเที่ยวต่างชาติยังมีจำนวนน้อยตามมาตรการจำกัดการเดินทางเข้าประเทศ

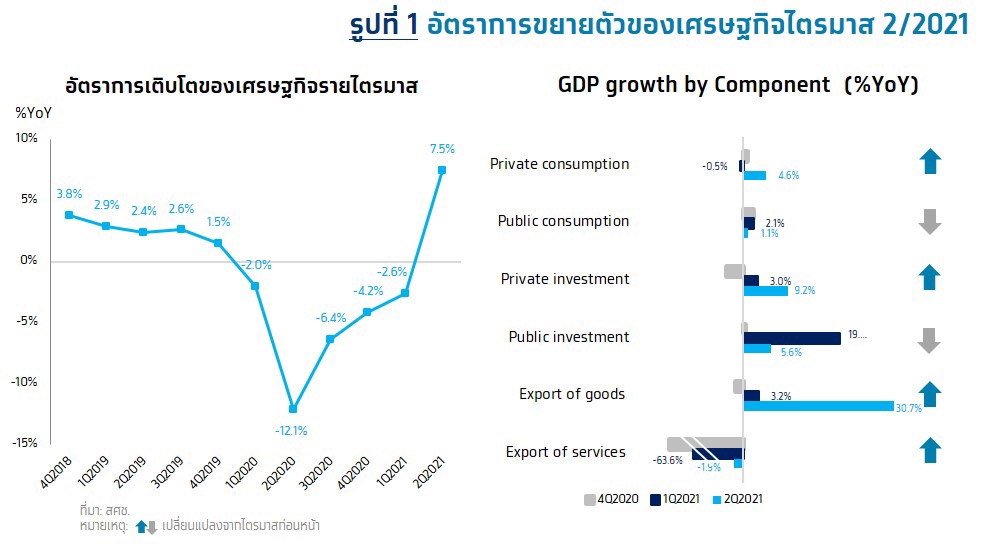

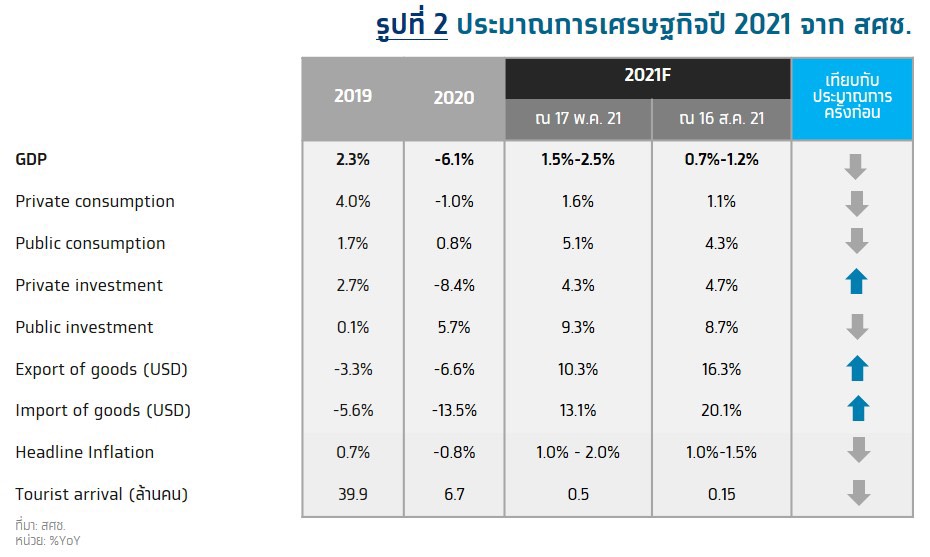

สำหรับเศรษฐกิจทั้งปี 2021 สศช. คาดว่าจะขยายตัวได้ในกรอบ 0.7%–1.2% ลดลงจากประมาณการเดิมที่ 1.5%-2.5% จากสถานการณ์โรคระบาดยังมีความรุนแรงและยืดเยื้อมากกว่าประมาณการครั้งก่อน ส่งผลกระทบต่อการบริโภคภาคเอกชน โดยเฉพาะในช่วงไตรมาสที่สองและสามของปีให้ชะลอตัวลงอย่างมีนัยสำคัญ รวมถึงการฟื้นตัวที่ล่าช้ากว่าที่คาดของภาคการท่องเที่ยว อันเกิดจากสถานการณ์การแพร่ระบาดที่ยังรุนแรงทั้งในประเทศและหลายประเทศ โดยเฉพาะอย่างยิ่งความเสี่ยงจากการกลายพันธุ์ของเชื้อไวรัส

Krungthai COMPASS ประเมินเศรษฐกิจไทยปี 2021 ขยายตัว 0.5% ท่ามกลางความเสี่ยงต่ำที่ต้องจับตา ส่วนปี 2022 คาดว่าจะขยายตัว 3.9%

Krungthai COMPASS มองว่า การบริโภคเอกชนมีความอ่อนแอมากขึ้นในไตรมาสที่สอง และมีแนวโน้มเปราะบางสูงในระยะต่อไป โดยการอุปโภคบริโภคเอกชนในไตรมาส 2/2021 ขยายตัวถึง 4.6% เมื่อเทียบกับช่วงเดียวกันของปีก่อนหน้า แต่กลับหดตัวมากถึง 2.5% เมื่อเทียบกับไตรมาสที่แล้ว แม้มีมาตรการช่วยเหลือและเยียวยาค่าครองชีพออกมาอย่างต่อเนื่องและเข้มข้นกว่าในไตรมาสแรก ทั้งจากโครงการเราชนะ โครงการ ม.33 เรารักกัน เป็นต้น ที่คอยช่วยพยุงกำลังซื้อครัวเรือนบางส่วน ซึ่งสะท้อนให้เห็นว่าการแพร่ระบาดที่ยืดเยื้อยาวนานมาตั้งแต่ต้นไตรมาสที่สอง ส่งผลกระทบต่อฐานะทางการเงินของภาคธุรกิจและครัวเรือนให้อ่อนแอลงมากจนทำให้หนี้สินอยู่ในระดับสูงขึ้น ขณะที่กำลังซื้อถดถอยลงจากความกังวลต่อรายได้ในอนาคต ตลอดจนตลาดแรงงานก็มีความเปราะบางสูง โดยเฉพาะแรงงานในภาคบริการ

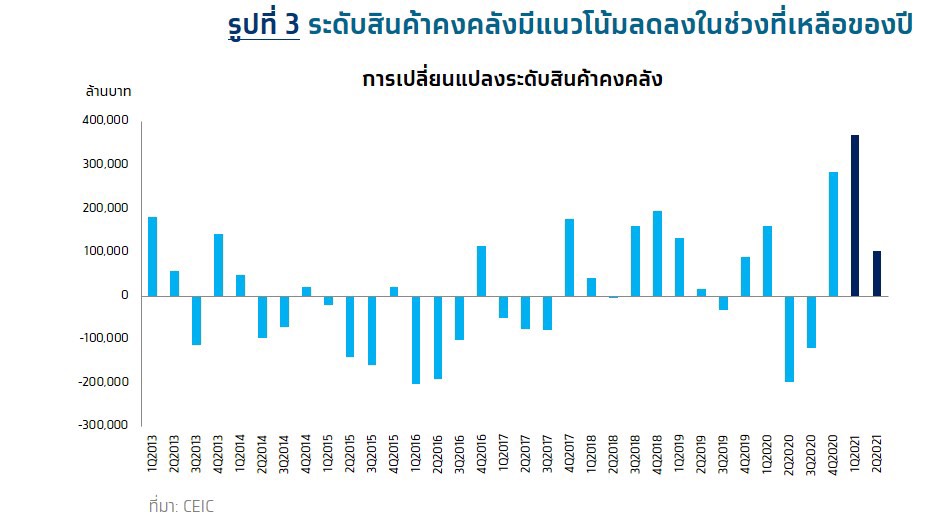

คาดระดับสินค้าคงคลังมีทิศทางชะลอลง โดยการเติบโตของเศรษฐกิจไตรมาสนี้ ส่วนหนึ่งยังคงได้รับอานิสงส์จากระดับการเปลี่ยนแปลงของสินค้าคงคลัง (Change in inventory) ที่เพิ่มขึ้น 1.03 แสนล้านบาท เมื่อเทียบกับไตรมาสก่อนหน้าที่เพิ่มขึ้น 3.69 แสนล้านบาท ตามการสะสมเพิ่มขึ้นในหมวดสินค้าอุตสาหกรรม ได้แก่ เครื่องประดับ อัญมณี พลาสติกและยางสังเคราะห์ขั้นต้น คอมพิวเตอร์และอุปกรณ์ต่อพ่วง และยานยนต์ เป็นต้น ทั้งนี้ สต็อกสินค้าคงคลังที่อยู่ในระดับสูงในปัจจุบันมีแนวโน้มที่จะปรับลดลงในช่วงครึ่งปีหลังตามวัฎจักรของธุรกิจ ขณะที่กำลังการผลิตบางส่วนก็เริ่มได้รับผลกระทบจากการแพร่ระบาดในคลัสเตอร์โรงงาน ตลอดจนเศรษฐกิจไทยที่ยังคงเปราะบางสูง ย่อมส่งผลต่อเนื่องถึงปัจจัยหนุนจากภาคการผลิตในช่วงที่เหลือของปี

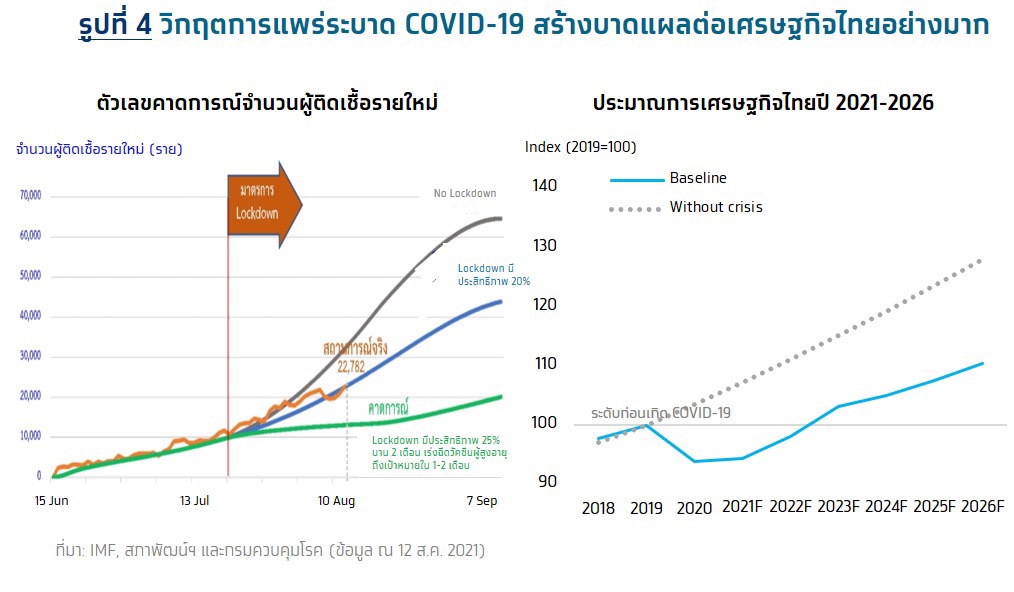

Krungthai COMPASS ประเมินว่า เศรษฐกิจไทยในปี 2021 ขยายตัว 0.5% โดยคาดว่ามาตรการควบคุมโรคแบบกึ่งล็อกดาวน์อาจลากยาวอย่างน้อย 2 เดือน (หรือจนถึงสิ้นเดือน ก.ย.) ขณะที่จำนวนผู้ติดเชื้อคาดว่าจะทรงตัวในระดับสูงตลอดช่วงที่เหลือของปีตามการคาดการณ์ของกรมควบคุมโรค (รูปที่ 4: ซ้าย) ส่งผลให้มีความเสี่ยงที่เศรษฐกิจไทยในช่วงครึ่งปีหลังมีแนวโน้มหดตัว ทั้งนี้ เศรษฐกิจไทยปีนี้ยังมีความเสี่ยงด้านต่ำค่อนข้างมาก จากการระบาดของเชื้อไวรัสกลายพันธุ์สายพันธุ์ Delta ซึ่งมีความสามารถในการแพร่กระจายโรคได้รวดเร็วกว่าเชื้อไวรัสสายพันธุ์ดั้งเดิม

สวนทางกับการเริ่มต้นบังคับใช้มาตรการควบคุมโรคที่เป็นไปอย่างล่าช้า นอกจากนี้ อัตราการฉีดวัคซีนของประชากรที่ทำได้ค่อนข้างต่ำมาก และมีข้อจำกัดด้านประสิทธิผลของวัคซีนในการรับมือกับเชื้อกลายพันธุ์ ประกอบกับการตรวจคัดกรองโรคที่ทำได้อย่างจำกัด จึงมีความเสี่ยงที่เศรษฐกิจจะได้รับผลกระทบเพิ่มเติมจากการยกระดับมาตรการควบคุมโรคทั้งในมิติของความเข้มข้นของมาตรการ ขอบเขตพื้นที่ และระยะเวลาบังคับใช้

โอกาสที่ กนง. จะปรับลดอัตราดอกเบี้ยนโยบายเพิ่มสูงขึ้น ควบคู่ไปกับการออกมาตรการช่วยเหลือผู้ที่ได้รับผลกระทบเพิ่มเติม เนื่องจากเศรษฐกิจในช่วงที่เหลือของปียังมีความเสี่ยงต่ำอย่างมีนัย

สำหรับปี 2022 เราคาดว่าเศรษฐกิจจะขยายตัว 3.9% ตามสถานการณ์การแพร่ระบาดมีแนวโน้มคลี่คลายได้ในไตรมาส 2/2022 ท่ามกลางความคืบหน้าในการเร่งกระจายวัคซีน ส่วนอุปสงค์ในประเทศจะทยอยฟื้นตัวได้อย่างช้าๆ เช่นเดียวกับแนวทางการเปิดรับนักท่องเที่ยวต่างชาติที่จะเริ่มเห็นความชัดเจนในช่วงครึ่งปีหลัง

Implication:

Krungthai COMPASS ประเมินว่า เศรษฐกิจไทยอาจต้องใช้เวลาอีกอย่างน้อย 2 ปี (ปี 2023) กว่าจะกลับเข้าสู่ระดับก่อนเกิดวิกฤต เศรษฐกิจไทยขยายตัวต่ำนับตั้งแต่หลังวิกฤตการเงินโลกปี 2008 โดยขยายตัวเฉลี่ย 4.8% ในช่วงก่อนเกิดวิกฤตการเงินโลก (ปี 1998-2008) ก่อนทยอยเติบโตชะลอลงเหลือเพียงเฉลี่ย 3.3% ในช่วง 10 ปีให้หลัง

(ปี 2008-2018) ทั้งนี้ วิกฤต COVID-19 ที่ทั่วโลกกำลังเผชิญอยู่ก็ได้ส่งผลกระทบต่อเศรษฐกิจไทยในปี 2020 ให้หดตัวถึง 6.1% และมีความเสี่ยงที่เศรษฐกิจไทยจะมีแนวโน้มถดถอยต่อเนื่องเป็นปีที่สอง ซึ่งวิกฤตครั้งนี้ได้สร้างร่องรอยแผลเป็นทางเศรษฐกิจ อีกทั้งยังส่งแรงกระเพื่อมต่อผลิตภาพของไทย (Productivity) ในระยะยาวผ่าน 3 ประเด็นหลัก ได้แก่

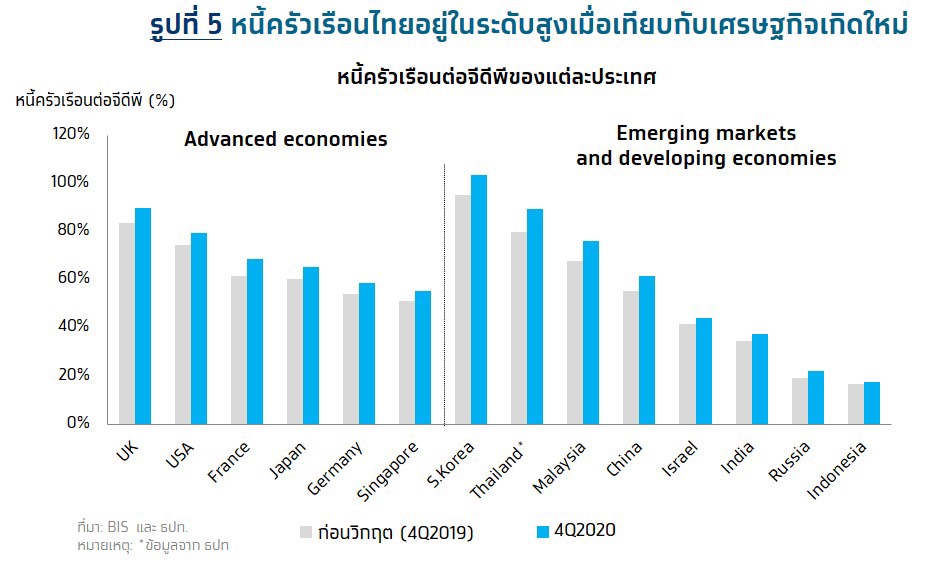

(1) หนี้ครัวเรือนในระดับสูง กดดันความสามารถในการจับจ่ายและการก่อหนี้ใหม่ในอนาคต โดยไทยเผชิญหนี้ครัวเรือนต่อจีดีพีในระดับสูงเกิน 60% นับตั้งแต่ปี 2011 ซึ่งจากงานการศึกษาของ BIS (2017) พบว่า สัดส่วนหนี้ครัวเรือนต่อจีดีพีที่เพิ่มขึ้น1 Percentage point จะส่งผลให้การขยายตัวของเศรษฐกิจในระยะยาวลดลง 0.1 Percentage point และหากระดับหนี้ครัวเรือนต่อจีดีพีที่สูงเกินกว่า 60% ก็ย่อมส่งผลกระทบการบริโภครุนแรงขึ้นตามลำดับ ทั้งนี้ วิกฤต COVID-19 มีส่วนดึงให้ยอดหนี้ครัวเรือนในไตรมาส 1/2021 เพิ่มขึ้นอยู่ที่ 14.1 ล้านล้านบาท หรือขยายตัวถึง 0.6% จากไตรมาสก่อนหน้า ส่งผลให้หนี้ครัวเรือนต่อจีดีพีเพิ่มขึ้นมาอยู่ที่ 90.5% เร่งขึ้นจากไตรมาสก่อนหน้าที่ 89.4% ซึ่งสัดส่วนหนี้ครัวเรือนต่อจีดีพีที่อยู่ในระดับสูงต่อเนื่อง จะส่งผลต่อความสามารถในการจับจ่ายและการก่อหนี้ใหม่ของครัวเรือน ตลอดจนเป็นการเพิ่มความเสี่ยงของหนี้เสียที่จะกระทบต่อเสถียรภาพระบบการเงิน และส่งผลทางลบย้อนกลับมายังเศรษฐกิจต่อไป

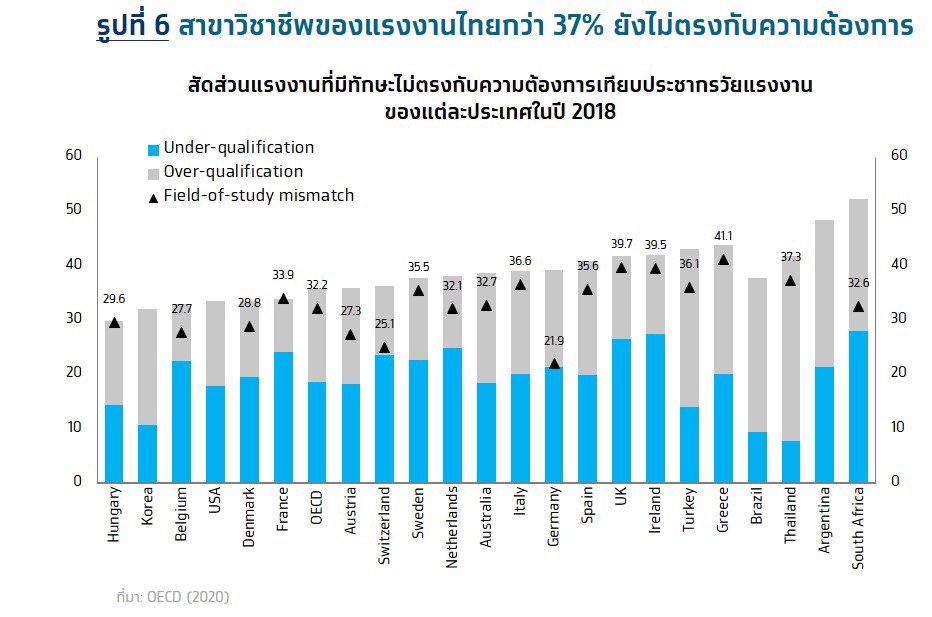

(2) ตลาดแรงงานมีความเปราะบางมากขึ้น สะท้อนจากข้อมูล ณ ไตรมาส 2/2021 ที่พบว่า จำนวนผู้เสมือนว่างงานเพิ่มขึ้นครั้งแรกในรอบปี รวมถึงจำนวนผู้ว่างงานระยะยาวเร่งตัวขึ้น และอีกจุดอ่อนสำคัญของแรงงานไทยคงหนีไม่พ้น “ทักษะไม่ตรงกับความต้องการ” (Skill Mismatch) โดยเฉพาะในมิติของสาขาวิชาที่ไม่ตรงกับความต้องการมากถึง 37% เมื่อเทียบกับประเทศกลุ่ม OECD ที่เฉลี่ยอยู่ที่ 32% (OECD, 2020) ซึ่งจะยิ่งส่งผลต่อความพร้อมในการปรับตัวของแรงงานเข้าสู่ยุค 4.0 ของไทยอย่างหลีกเลี่ยงไม่ได้ นอกจากนี้ ตลาดแรงงานไทยเผชิญกับความท้าทายเชิงโครงสร้าง ทั้งสัดส่วนประชากรวัยทำงานที่ลดลงเร็วที่สุดประเทศหนึ่งของโลก และผลิตภาพแรงงานที่เติบโตในระดับต่ำ โดยผลการศึกษาของ World Bank (2021) ชี้ว่า วิกฤตจากการแพร่ระบาดส่งผลให้ผลิตภาพแรงงานลดลงเฉลี่ย 6% ในช่วงระยะเวลา 5 ปี ดังนั้น COVID-19

จึงมีแนวโน้มที่จะทำให้ผลิตภาพของไทยแย่ลงไปอีก นับตั้งแต่เกิดวิกฤตการณ์ทางการเงินในเอเชีย และมีส่วนทำให้เศรษฐกิจสูญเสียผลผลิตตามศักยภาพ (Potential output loss) ในระยะยาว

(3) ความเชื่อมั่นและเสน่ห์ดึงดูดเม็ดเงินลงทุนจากต่างชาติยังเป็นประเด็นที่ต้องคำนึงถึง แม้ในปีนี้เศรษฐกิจไทยยังได้รับแรงสนับสนุนจากภาคส่งออกที่ขยายตัวได้ดี แต่ด้วยปัจจัยเชิงโครงสร้างการผลิตของไทยที่ทำหน้าที่หลักเป็นเพียงรับจ้างผลิต (OEM) ประกอบกับส่วนใหญ่เป็นกลุ่มสินค้าเทคโนโลยีขั้นกลางที่ไม่ซับซ้อนอย่างเครื่องใช้ไฟฟ้าและชิ้นส่วนยานยนต์ที่ได้อานิสงส์จากการลงทุนจากบริษัทสัญชาติญี่ปุ่น

ซึ่งทำให้มูลค่าเพิ่มจากการผลิต (Value-added) ต่อจีดีพีของไทยลดลงมาโดยตลอดตั้งแต่ปี 2010 สวนทางกับคู่แข่งที่มีพัฒนาการดีขึ้น (รูปที่ 7) อนึ่ง แม้ไทยซึ่งเป็นฐานการผลิต Hard Disk Drive รายใหญ่ของโลก แต่ก็มีความเสี่ยงสูงที่จะถูกแทนที่ด้วยเทคโนโลยีใหม่อย่าง Solid State Drive ซึ่งมีการย้ายฐานการผลิตบางส่วนไปยังมาเลเซีย และ Semiconductor ที่กำลังเป็นที่ต้องการทั่วโลกที่มีฐานการผลิตหลักในไต้หวัน นอกจากนี้ แม้ในระยะหลัง ไทยจะพยายามเน้นการส่งเสริมการลงทุนเฉพาะอุตสาหกรรมที่มีความสำคัญและสร้างคุณค่าเพิ่มให้กับเศรษฐกิจของอย่าง S-curve และ New S-curve แต่แรงจูงใจด้านการลดอัตราภาษีรายได้ให้กับนักลงทุนต่างชาติ ก็เป็นมาตรการที่กลุ่มประเทศคู่แข่งในอาเซียนใช้ทุกประเทศ ทำให้ความน่าสนใจของไทยในสายตาต่างชาติในระยะยาวยังเป็นประเด็นที่น่าขบคิด