ยอดขาย BEV ปี 66 ในไทยอาจแตะ 5 หมื่นคัน

ในปี 2566 แม้ตลาด BEV จะยังมีปัจจัยกดดันอยู่บ้าง แต่ศูนย์วิจัยกสิกรไทยมองว่า หากทำได้ดีมีโอกาสที่ยอดขายรถยนต์ BEV ของไทยน่าจะเติบโตได้กว่า 270% (YoY) พายอดขายไปแตะระดับ 50,000 คัน ดันให้ส่วนแบ่งตลาดของรถยนต์ BEV เพิ่มขึ้นไปเป็นไม่น้อยกว่า 5.8% ของตลาดรถยนต์ไทยรวมที่คาดว่าจะทำได้ระหว่าง 865,000-895,000 คัน โดยคาดว่า รถยนต์ BEV จีนในไทยอาจกินส่วนแบ่งตลาดได้ที่ 85% ของยอดขาย BEV รวมในปี 2566 เพิ่มขึ้นจาก 78% ในปีที่แล้ว

ในระยะถัดไป การแข่งขันในตลาดรถยนต์ BEV ไทยมีแนวโน้มจะรุนแรงขึ้น โดยเฉพาะเมื่อหลายค่ายรถยังรุกตลาดต่อเนื่องและผู้บริโภคมีข้อมูลใหม่ๆ ถึงประสบการณ์การใช้รถยนต์ BEV ทำให้มองว่าค่ายรถ BEV ที่จะประสบความสำเร็จในไทยอาจต้องมีแบรนด์ที่เข้มแข็ง มีการลงทุนเรื่องการบริการหลังการขาย การซ่อมบำรุงและจัดหาอะไหล่ได้รวดเร็ว น่าเชื่อถือและทั่วถึง

ตลาด BEV ไทยปี 66 คาดมีโอกาสแตะระดับ 50,000 คัน จากปัจจัยหนุนรอบด้าน

ปี 2566 นี้ ศูนย์วิจัยกสิกรไทยมองว่าจะเป็นอีกปีที่ดีสำหรับตลาดรถยนต์ BEV ในไทย ซึ่งหากทำได้ดีก็มีโอกาสที่ยอดขายรถยนต์ BEV จะสามารถเติบโตได้อย่างก้าวกระโดดถึง 271.6%(YoY) ไปแตะระดับ 50,000 คัน เพิ่มขึ้นจาก 13,454 คันในปี 2565 แม้ยังมีปัจจัยกดดันอยู่จากเรื่องระบบ Ecosystem ที่อยู่ระหว่างการพัฒนา ความเชื่อมั่นของผู้บริโภคหลังมีการเคลมปัญหาชิ้นส่วนและการใช้งานบ่อยขึ้น รวมถึงประเด็นการรออะไหล่ที่ยาวนานเนื่องจากยังไม่มีฐานผลิตในไทย ประกอบกับเศรษฐกิจไทยที่อยู่ในช่วงฟื้นตัว ซึ่งแรงหนุนหลัก มาจากทั้งปัจจัยด้านอุปสงค์จากความต้องการรถยนต์ BEV ที่ยังอยู่ในระดับสูงของผู้บริโภค อันเป็นผลของ (1) มาตรการกระตุ้นด้านราคาที่ถูกจุดจากทางภาครัฐและ (2) การเร่งกระจายจุดชาร์จรถไฟฟ้าเพิ่มขึ้นเพื่อสร้างความเชื่อมั่นในการใช้งาน

ประกอบกับ ปัจจัยด้านอุปทาน โดยมีสัญญาณบวกจาก (1) สถานการณ์การขาดแคลนชิปในการผลิตรถยนต์ที่เริ่มคลี่คลายขึ้นตามลำดับทำให้โอกาสส่งมอบรถยนต์ทำได้ดีขึ้น (2) ค่ายรถต่างส่งสัญญาณบุกตลาดมากขึ้นในไทย ไม่ว่าจะจากจีน ตะวันตก ญี่ปุ่น หรือแม้แต่เกาหลีใต้ โดยเตรียมเปิดตัวรถยนต์ BEV รุ่นใหม่ในไทยปีนี้หลายรุ่นหลาย Segment ตั้งแต่รถยนต์นั่งไปจนถึงรถปิกอัพ ซึ่งจะทำให้มีตัวเลือกรถยนต์ BEV มากขึ้นในตลาด (3) ยอดขายรถยนต์ BEV ในจีนตกลงมาก ทำให้จีนมีโอกาสส่งออกมาทำตลาดในไทยแทนมากขึ้น หลังรัฐบาลกลางจีนไม่ต่ออายุมาตรการให้เงินอุดหนุนในการซื้อรถยนต์ BEV ทั้งนี้ ปัจจัยต่างๆ ข้างต้น ในด้านหนึ่ง ช่วยสนับสนุนให้ผู้ซื้อรถ BEV ในไทยมีตัวเลือกที่หลากหลายมากขึ้น ขณะเดียวกันก็สะท้อนถึงสภาวะการแข่งขันในตลาดรถ BEV ที่คงจะรุนแรงขึ้น

การแข่งขันในตลาด BEV สูงขึ้น คาด BEV จีนกินส่วนแบ่งในไทยปีนี้ที่ราว 85%

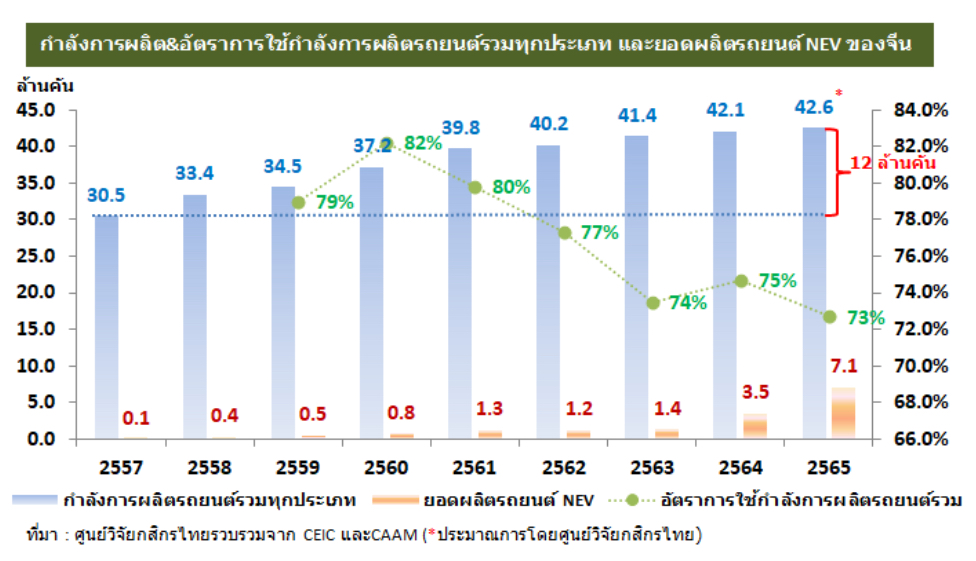

ในช่วงที่ผ่านมา มาตรการสนับสนุนของทางการจีน มีส่วนอย่างมากในการผลักดันให้เกิดการเติบโตของการผลิตรถยนต์ไฟฟ้า (New Energy Vehicles: NEVs) ในจีน โดยมีการลงทุนของแบรนด์รถยนต์ไฟฟ้าในจีนมากมาย และมีการก่อตั้งบริษัท Startup ผลิตรถยนต์ไฟฟ้าถึงมากกว่า 300 บริษัท ซึ่งเมื่อจีนไม่ต่ออายุมาตรการสนับสนุนที่ได้สิ้นสุด ณ ปลายปี 2565 จึงส่งผลให้เกิดภาวะกำลังการผลิตส่วนเกินของรถยนต์ไฟฟ้าในจีนตั้งแต่ปลายปี 2565 จนถึงปัจจุบัน โดยศูนย์วิจัยกสิกรไทย ประเมินว่า อัตราการใช้กำลังการผลิตของรถยนต์ไฟฟ้ารวมทุกบริษัทในจีนปัจจุบันน่าจะอยู่ที่ราว 60% เท่านั้น สะท้อนว่าค่ายรถต่างๆ อาจจำเป็นต้องปรับตัวขนานใหญ่ และทำให้สภาพการแข่งขันในตลาดรถยนต์ BEV จีนทวีความรุนแรงขึ้น

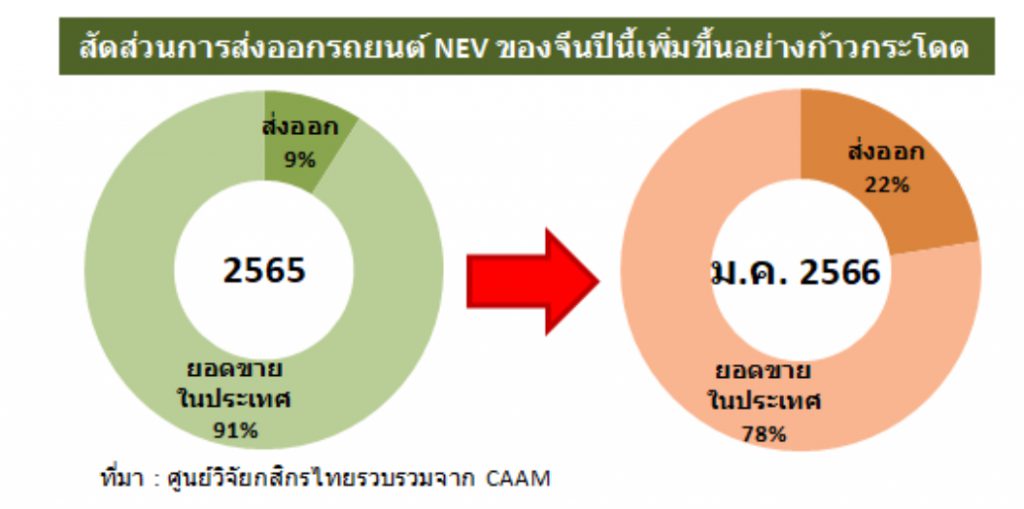

ดังนั้น เพื่อรับมือกับสถานการณ์การแข่งขันที่รุนแรงหลังตลาดรถยนต์ในจีนเริ่มหดตัวลงสะท้อนจากยอดขาย NEV ที่ปรับลงแรงในเดือนมกราคม 2566 หลายค่ายในจีนได้มีการปรับกลยุทธ์ ทั้งด้วยการลดราคาลงเพื่อแย่งชิงส่วนแบ่งตลาด รวมถึงการเร่งส่งออกไปต่างประเทศในสัดส่วนที่สูงกว่าช่วงเวลาปกติ ซึ่งนอกจากจะช่วยให้ค่ายรถผลักรถยนต์ไฟฟ้าที่ผลิตได้เกินกว่าความต้องการในจีนออกไปแล้ว อีกด้านก็ช่วยพยุงรายได้ของค่ายรถที่กำลังเผชิญกับปัญหาการแข่งขันกันลดราคาในจีนด้วย เห็นได้ชัดจากเดือนมกราคม 2566 ที่ผ่านมา พบว่า การส่งออกรถยนต์ NEV ของจีนได้ขยับขึ้นอย่างรวดเร็วมามีส่วนแบ่งถึง 22% ของจำนวนรถยนต์ NEV ที่ขายได้ทั้งหมดของจีน โดยเพิ่มขึ้นจากเฉลี่ยที่ 9% ในปีที่แล้ว ซึ่งไทยในฐานะหนึ่งในตลาดส่งออกหลักของจีนนั้น บางค่ายจีนที่ทำตลาดในไทยก็มีการเปิดรับจองรถยนต์ BEV รอบใหม่ รวมถึงผู้ที่เคยสั่งจองไปก่อนหน้าก็รับรถได้เร็วขึ้นเช่นกันในช่วงนี้

ทั้งนี้ ศูนย์วิจัยกสิกรไทย มองว่า การแข่งขันของตลาดรถยนต์ BEV ในไทย มีแนวโน้มจะรุนแรงขึ้นอีก จากจำนวนผู้เล่นที่มีแนวโน้มหนาตามากขึ้น เนื่องจากคาดว่าจะยังมีค่ายรถในจีนอีกหลายแบรนด์ที่อาจมีแผนรุกตลาดรถยนต์ไฟฟ้าในไทยเพื่อหาโอกาสทางธุรกิจ ขณะเดียวกันก็เพื่อบริหารจัดการอัตรากำลังการผลิตส่วนเกินในจีนด้วย และเมื่อผนวกกับการที่ค่ายรถสหรัฐฯที่ใช้สิทธิ FTA นำเข้าจากจีนมาไทยและกำลังเตรียมจะเข้ามาลุยตลาดรถยนต์ BEV ในรุ่นตลาด Mass แล้ว ก็ยังมีค่ายรถญี่ปุ่นที่ถึงแม้จะเข้ามาลุยตลาดช้าแต่ก็มีพื้นฐานเป็นที่ยอมรับและเชื่อถือในกลุ่มผู้บริโภคไทยมานาน ตลอดจนค่ายเกาหลีและตะวันตกที่ก็เป็นที่รู้จักในตลาดรถยนต์ BEV โลกที่กำลังจะตามเข้ามาทำตลาดด้วย

อย่างไรก็ดี หากประเมินจากสภาพเศรษฐกิจที่กำลังซื้อของผู้บริโภคส่วนใหญ่ในประเทศยังมีความไม่แน่นอนแล้ว ทำให้รถยนต์ BEV ค่ายจีนที่เน้นจับตลาด Mass ด้วยระดับราคาต่ำกว่าค่ายรถสัญชาติอื่นชัดเจน และปัจจุบันยังสามารถส่งมอบรถยนต์ BEV ถึงมือลูกค้าได้เร็วขึ้นกว่าอดีต น่าจะส่งผลให้รถยนต์ BEV ของค่ายจีนในไทยมีจำนวนเพิ่มขึ้นอย่างรวดเร็วในระยะนี้ ซึ่งศูนย์วิจัยกสิกรไทยมองว่าน่าจะมีโอกาสที่สัดส่วนยอดขายรถยนต์ BEV ของค่ายจีนในปี 2566 อาจเพิ่มขึ้นเป็น 85% ต่อยอดขาย BEV รวม จากปี 2565 ที่สัดส่วนอยู่ที่ 78%[1]

ผู้ซื้อรถยนต์ BEV ไทยมีตัวเลือกและคงพิจารณาเงื่อนไขต่างๆ มากขึ้น …ค่ายที่จะได้ใจผู้ซื้อต่อเนื่อง ยังต้องดูยาว

ในปี 2565 ที่ผ่านมา เราได้เห็นถึงการเข้ามาทำตลาดรถยนต์ BEV ในหลายรูปแบบในไทย ซึ่งทำให้ตลาดรถยนต์ BEV ในไทยเติบโตอย่างก้าวกระโดดขึ้นมากและยังมีแนวโน้มเติบโตได้อย่างต่อเนื่องในช่วง 1-2 ปีข้างหน้า อย่างไรก็ดี เนื่องจากตลาดรถยนต์ BEV ยังอยู่ในระยะเริ่มต้น ทำให้ตลาดยังเปลี่ยนแปลงได้อีกมากหรือมี Dynamic สูง โดยแม้รถยนต์ BEV ของค่ายจีนจะเข้ามาบุกชิงส่วนแบ่งตลาดไปก่อน แต่การเข้ามารุกตลาดของค่ายรถจีนและทุกๆ ค่ายในระยะต่อจากนี้ไปอาจไม่ใช่เรื่องง่าย เมื่อผู้บริโภคชาวไทยมีแนวโน้มจะพิจารณาเงื่อนไขต่างๆ มากขึ้น หลังมีข้อมูลใหม่ๆ ผ่านผู้ที่มีประสบการณ์การใช้รถยนต์ BEV ในรุ่นก่อนเข้ามาให้พิจารณาตลอด ทำให้ศูนย์วิจัยกสิกรไทยมองว่า ค่ายรถยนต์ BEV ที่น่าจะได้รับการตอบรับดีอย่างต่อเนื่อง น่าจะเป็นค่ายรถที่มีแบรนด์อิมเมจในตลาด BEV ที่เข้มแข็ง รวมถึงมีการลงทุนในเรื่องของเครือข่ายการบริการและซ่อมบำรุงที่น่าเชื่อถือและทั่วถึง เพราะรถยนต์เทคโนโลยีใหม่อย่าง BEV ยังไม่เป็นที่มักคุ้นในตลาดวงกว้างนัก ซึ่งการที่บางค่ายรถมีการตั้งโรงงานในไทยก็จะช่วยสร้างความเชื่อมั่นให้ผู้บริโภคได้มากในเรื่องบริการหลังการขาย โดยเฉพาะการซ่อมบำรุงและหาอะไหล่ทดแทน ซึ่งผู้บริโภคไทยให้ความสำคัญกับประเด็นนี้มาก

สำหรับการเข้ามาลงทุนผลิตรถยนต์ BEV ในไทยนั้น ค่ายรถแต่ละค่ายคงต้องชั่งน้ำหนักปัจจัยต่างๆ ที่เหมาะสม ทั้งระดับกำลังการผลิตในแต่ละฐานการผลิตของค่ายรถ ความเชื่อมโยงของการผลิตรถยนต์และชิ้นส่วนตลอดซัพพลายเชน รวมถึงโอกาสของค่ายที่จะสามารถผลิตได้Economies of scale ในไทยในอนาคต ซึ่งวัดจากโอกาสในการขายรถยนต์ BEV ในประเทศของไทยท่ามกลางสถานการณ์การแข่งขันที่สูงขึ้น และโอกาสในการส่งออกรถยนต์ BEV จากไทย ผ่านการศึกษาแนวโน้มการตอบรับของผู้บริโภคโดยเฉพาะในประเทศที่ใช้รถยนต์พวงมาลัยขวา เป็นต้น ซึ่งเราคงจะได้เห็นความคืบหน้าของการลงทุนผลิตรถยนต์ BEV ในไทยและผลที่จะตามมาต่ออุตสาหกรรมรถยนต์ที่ชัดเจนมากขึ้นตั้งแต่ปี 2566 เป็นต้นไป โดยเฉพาะสำหรับค่ายรถที่เข้าร่วมโครงการของภาครัฐ