กรุงไทยเผยสิ้นสุดการลดอัตราเงินนำส่ง FIDF ประเทศไทยเข้าสู่ภาวะดอกเบี้ยขาขึ้นเต็มตัว

ในช่วงการระบาดของ COVID-19 ธปท. ได้ปรับลดอัตรานำส่งเงินสมทบกองทุนฟื้นฟูฯ (FIDFfee) จากธนาคารพาณิชย์ลงครึ่งหนึ่งเหลือ 0.23% ต่อปี เป็นการชั่วคราว มีส่วนสำคัญที่ช่วยลดต้นทุนทางการเงินของระบบธนาคาร ซึ่งได้ส่งผ่านไปยังลูกหนี้ในวงกว้าง เนื่องจากอัตราดอกเบี้ยเงินกู้กลุ่ม M-Rate ทุกชนิดของธนาคารขนาดใหญ่ ลดลง 0.4% ในคราวเดียว

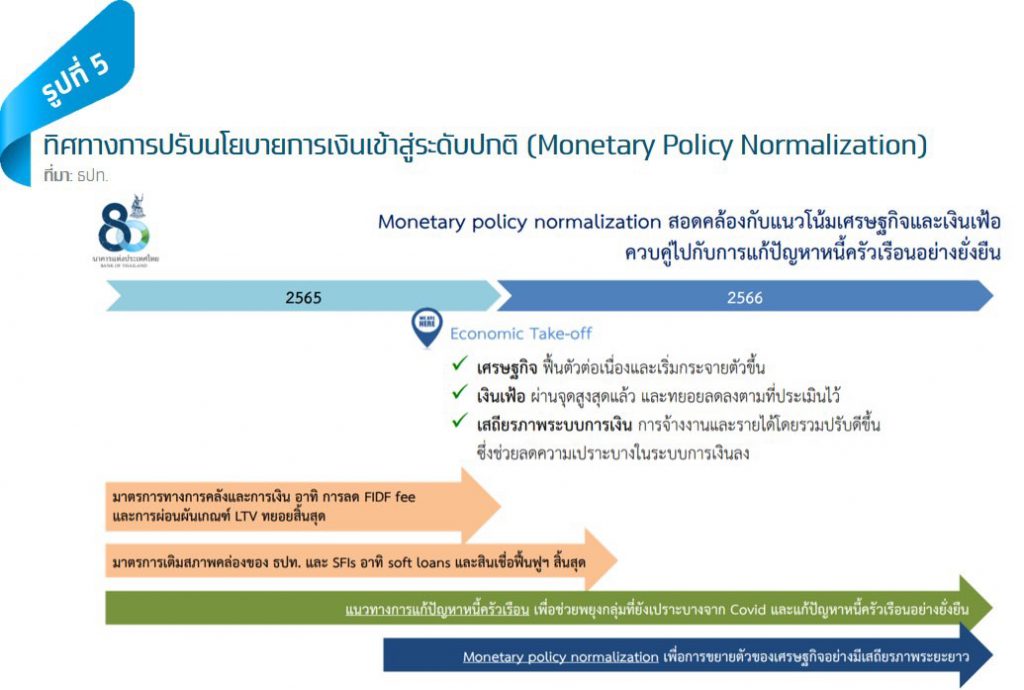

เมื่อแนวโน้มเศรษฐกิจฟื้นตัวชัดเจนขึ้น และอัตราเงินเฟ้อที่สูงกว่ากรอบเป้าหมาย ธปท. จึงมองถึงความจำเป็นที่อัตราดอกเบี้ยในระบบจะต้องปรับตัวสูงขึ้น และมีแนวทางปรับขึ้น FIDF feeกลับไปสู่ระดับปกติที่ 0.46% ต่อปี ตั้งแต่ต้นปี 2566 ควบคู่ไปกับการปรับขึ้นอัตราดอกเบี้ยนโยบายที่เริ่มมาตั้งแต่เดือนสิงหาคมปี 2565

Krungthai COMPASS ประเมินว่าการสิ้นสุดมาตรการลด FIDF fee จะส่งผลให้ต้นทุนทางการเงินในระบบธนาคารเพิ่มขึ้นประมาณ 4 หมื่นล้านบาท ซึ่งจะส่งผ่านไปยังอัตราดอกเบี้ยเงินกู้กลุ่ม M-Rate ที่อาจจะเพิ่มขึ้นราว 0.4%-0.6% ได้ในคราวเดียว

การปรับขึ้นของอัตราดอกเบี้ยในระบบ แม้จะสอดคล้องกับทิศทางของเศรษฐกิจและเงินเฟ้อ แต่ก็เพิ่มความเสี่ยงด้านเครดิตแก่ระบบธนาคารในภาวะที่ยังมีลูกหนี้กลุ่มเปราะบาง และการฟื้นตัวที่ยังไม่ทั่วถึง

เมื่อภาพรวมของเศรษฐกิจไทยฟื้นตัวต่อเนื่องและชัดเจนขึ้น ภายใต้ภาวะแรงกดดันจากอัตราเงินเฟ้อที่สูงกว่ากรอบเป้าหมาย ธนาคารแห่งประเทศไทย (ธปท.) จึงเริ่มกระบวนการปรับนโยบายสู่ภาวะปกติ หรือ Policy Normalization มาตรการช่วยเหลือหรือกระตุ้นเศรษฐกิจในวงกว้าง (broad based) ในช่วงวิกฤต COVID-19 ทยอยสิ้นสุดลง มาตรการปรับลดอัตราเงินนำส่งจากสถาบันการเงินเข้ากองทุนฟื้นฟูและพัฒนาระบบสถาบันการเงิน (FIDF) ก็เช่นกัน บทความนี้จะช่วยผู้อ่านทำความเข้าใจบทบาทของ FIDF Fee และจะวิเคราะห์ผลกระทบของการปรับอัตราเงินนำส่ง FIDF Fee สู่ระดับปกติ ในบริบทของเศรษฐกิจ ณ ปัจจุบ้น ที่แม้จะเริ่มฟื้นตัว แต่ยังไม่ทั่วถึงและยังเผชิญกับความไม่แน่นอนและปัจจัยความเสี่ยงที่มีอยู่เบื้องหน้า

โดยปกติ สถาบันการเงินต้องนำส่งเงินสมทบเข้ากองทุน FIDF ปีละ 0.46% ของฐานเงินฝาก[1]

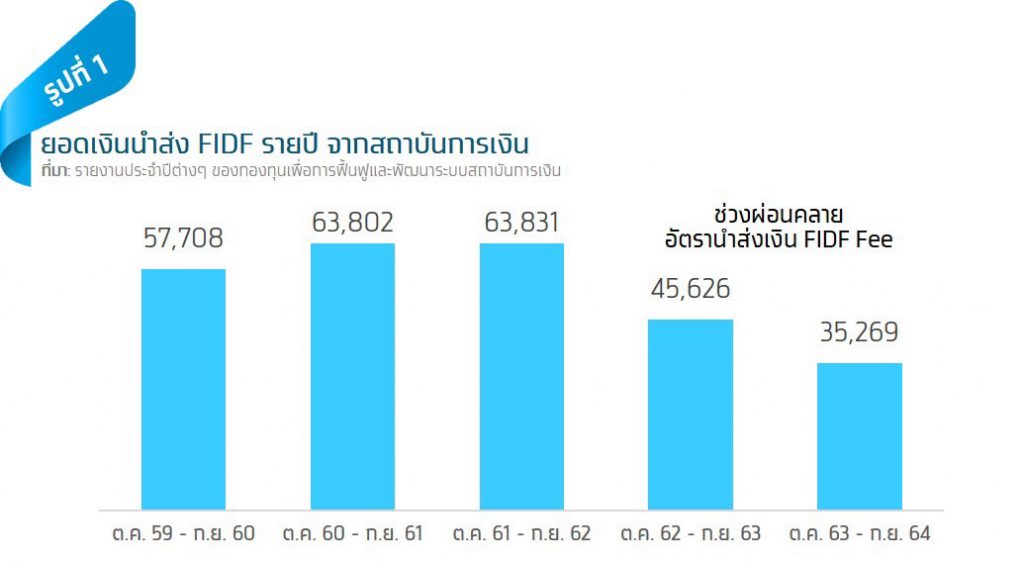

ในภาวะปกติ สถาบันการเงินจะต้องนำส่งเงินสมทบให้แก่ ธปท. เพื่อเข้าบัญชีสะสมสำหรับการชำระคืนต้นเงินกู้เพื่อชดใช้ความเสียหายของกองทุน FIDF (FIDF Fee) ในอัตรา 0.46% ต่อปีจากฐานเงินฝาก [2]ซึ่งเป็นแหล่งเงินหลักในการชำระหนี้กองทุน FIDF โดยในปีงบประมาณ 2561 (ตุลาคม 2561-กันยายน 2562) ก่อนเกิด COVID-19 สถาบันการเงินได้นำส่งเงินสมทบแก่ ธปท. จำนวน 6.38 หมื่นล้านบาท เพื่อใช้ชำระต้นเงินกู้และดอกเบี้ยของกองทุนฯ อย่างไรก็ดี หลังจากที่ ธปท. ลดอัตรานำส่ง FIDF ซึ่งมีผลตั้งแต่เดือนกราคม 2563 ทำให้ยอดเงินนำส่งจากสถาบันการเงินในปีงบประมาณ 2562และ 2563 ลดลงจากปีงบประมาณ 2561 เหลือเพียง 4.6 หมื่นล้านบาท และ 3.5 หมื่นล้านบาท ตามลำดับ (รูปที่ 1)

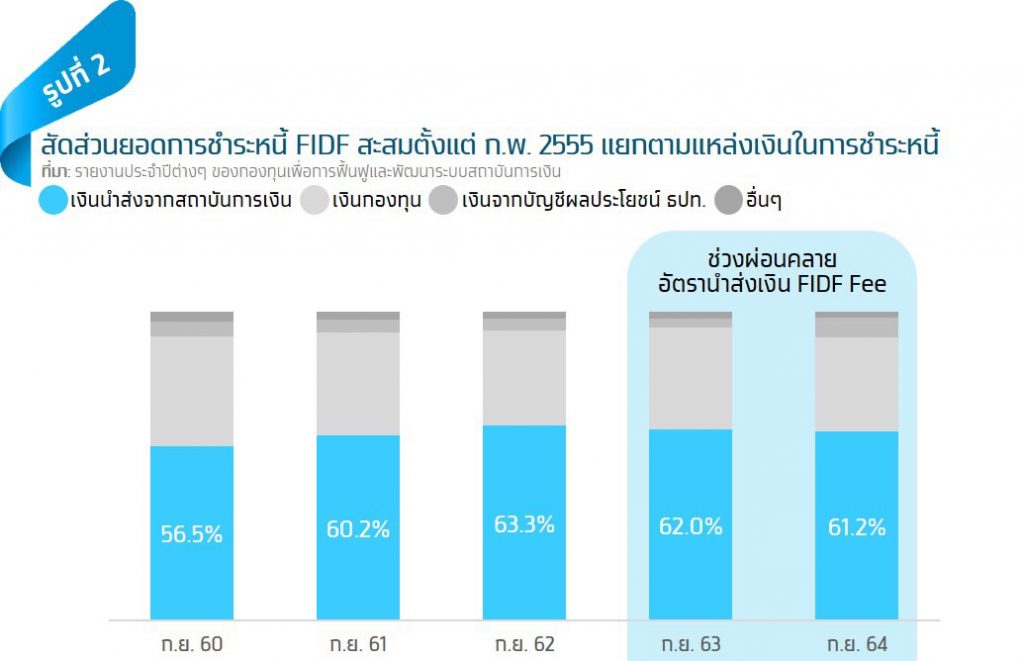

สอดคล้องกับสัดส่วนยอดเงินนำส่งสะสมตั้งแต่เดือนกุมภาพันธ์ 2555 ของสถาบันการเงินเพื่อชำระหนี้เงินต้นและดอกเบี้ยของกองทุน FIDF ที่ลดลงจาก 63.3% ณ สิ้นเดือนกันยายน 2562 มาอยู่ที่ 62% และ 61.2% ณ สิ้นเดือนก.ย. 2563 และ 2564 ตามลำดับ (รูปที่ 2) อย่างไรก็ดีในช่วงที่มีการลดอัตราเงินนำส่งจากสถาบันการเงินนั้น ได้มีการนำส่งเงินจากกองทุนฯ และบัญชีผลประโยชน์ของ ธปท. เพิ่มขึ้นกว่าปกติ จึงทำให้ยอดหนี้คงค้างของกองทุน FIDF ลดลงราว 1 แสนล้านบาท มาอยู่ที่ 7 แสนล้านบาท ณ สิ้นเดือนก.ย. 2564 เทียบกับช่วงเดียวกันในปี 2562

ในช่วงสถานการณ์ COVID-19 ธปท. ได้ลดอัตราเงินนำส่ง FIDF ในปี 2563-2565 หนุนธนาคารลดดอกเบี้ยเงินกู้ยืม

สืบเนื่องจากสถานการณ์การระบาดของ COVID-19 ได้ส่งผลกระทบอย่างรุนแรงต่อเศรษฐกิจไทยในวงกว้าง เป็นผลจากการหยุดชะงักของกิจกรรมทางเศรษฐกิจต่างๆ ของภาคธุรกิจและครัวเรือน ซึ่งทำให้รายได้และกำลังซื้อลดลง ธปท. จึงออกมาตรการช่วยเหลือเพื่อลดต้นทุนทางการเงินของธุรกิจและครัวเรือนลง ด้วยการปรับลดอัตราเงินนำส่งจากธนาคารพาณิชย์เข้าบัญชีสะสมเพื่อการชำระคืนต้นเงินกู้ชดใช้ความเสียหายของกองทุนฯ (FIDF Fee) เป็นการชั่วคราว จาก 0.46% ต่อปี เป็น 0.23% ต่อปี ในช่วงปี 2563-2564 และได้มีการต่ออายุมาตรการดังกล่าวไปจนถึงสิ้นปี 2565

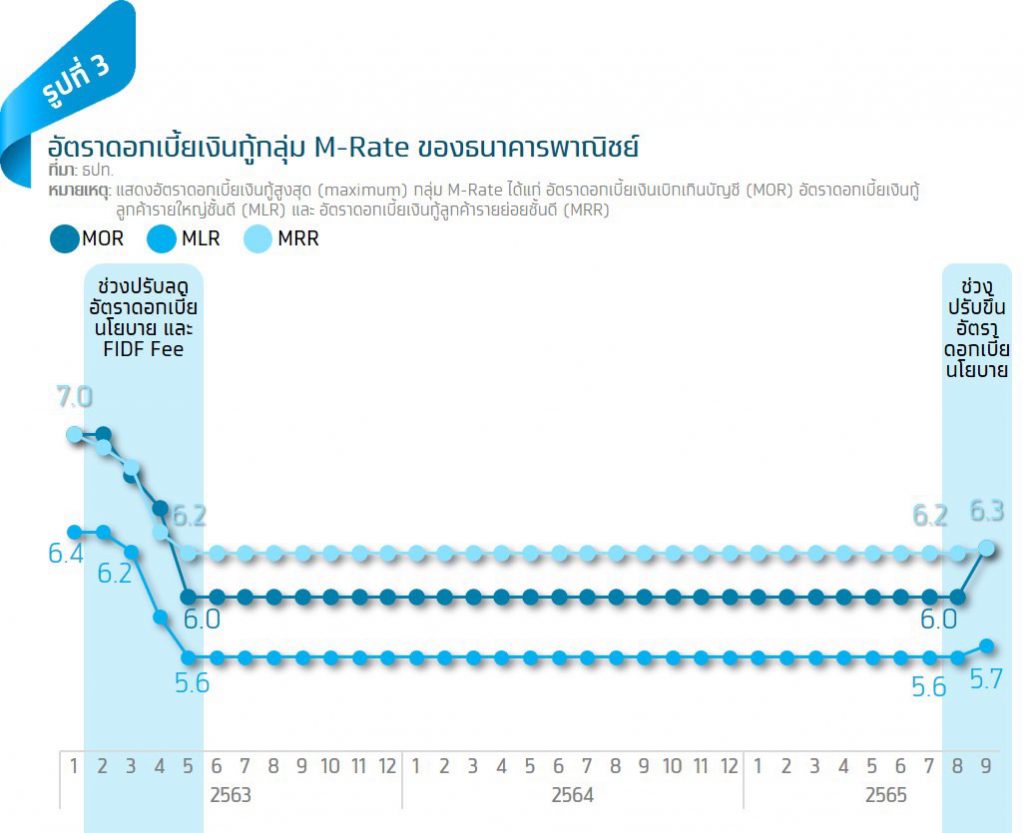

ด้วยภาระต้นทุนทางการเงินของธนาคารจากการนำส่งเงินสมทบ FIDF Fee ลดลงเหลือ 0.23% ต่อปี ธนาคารพาณิชย์จึงสามารถลดอัตราดอกเบี้ยเงินกู้ลงเพื่อช่วยบรรเทาผลกระทบต่อภาคธุรกิจและประชาชน ทั้งนี้ อัตราดอกเบี้ยเงินกู้ยืมประเภทต่างๆ โดยเฉลี่ยปรับลดลงและอยู่ในระดับต่ำกว่าช่วงก่อน COVID-19 (รูปที่ 3) โดยที่ธนาคารพาณิชย์ขนาดใหญ่ได้ปรับลดอัตราดอกเบี้ยเงินกู้กลุ่ม M-Rate ลง 0.4% ทันทีภายหลัง ธปท. ออกมาตรการข้างต้น

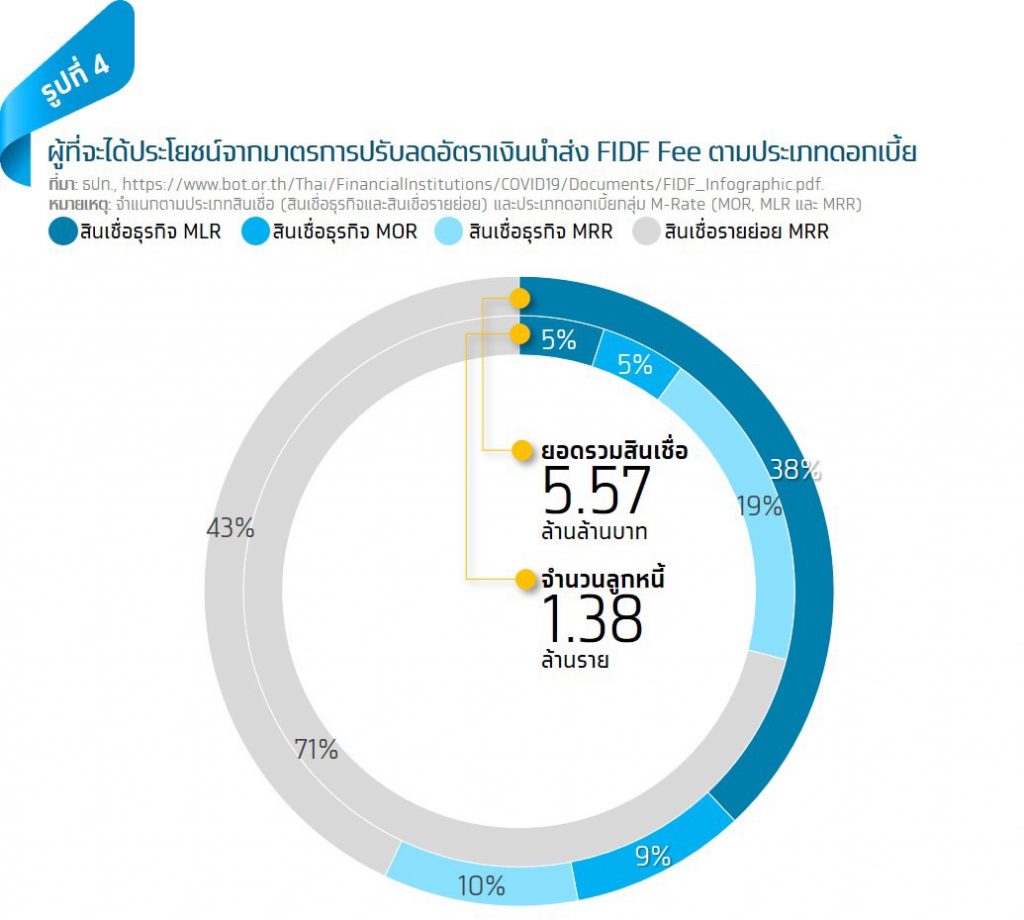

โดยลูกค้าสินเชื่อธุรกิจและสินเชื่อรายย่อยที่มีสัญญาเงินกู้ผูกกับอัตราดอกเบี้ยกลุ่ม M-Rate จะมีภาระดอกเบี้ยจ่ายน้อยลง จากการประเมินของ ธปท. ผู้ที่จะได้ประโยชน์จากการปรับลดอัตราเงินนำส่ง FIDFFee ครอบคลุมลูกค้าสินเชื่อธุรกิจและสินเชื่อรายย่อยจำนวนรวมกัน 1.38 ล้านรายซึ่งมียอดหนี้คงค้างรวมกัน 5.57 ล้านล้านบาท (รูปที่ 4) โดยรวมแล้ว จะช่วยแบ่งเบาภาระดอกเบี้ยของลูกหนี้ที่ถูกกระทบทั้งทางตรงและทางอ้อมจากวิกฤต COVID-19 ที่ลากยาวมาตั้งแต่ปี 2563

แม้ว่ามาตรการลดอัตราเงินนำส่ง FIDF จะเป็นประโยชน์อย่างยิ่งต่อภาคธุรกิจและประชาชนในภาวะที่เศรษฐกิจถูกกระทบรุนแรงจากวิกฤต COVID-19 แต่การลดอัตราเงินนำส่ง FIDF Fee ก็ต้องแลกมาด้วยการล้างหนี้กองทุน FIDF ที่จะช้าลงกว่าที่เคยคาดไว้

สิ้นสุดการต่ออายุ…เก็บ FIDF Fee เต็มจำนวนตั้งแต่เดือน ม.ค. 2566 เป็นต้นไป เข้าสู่ยุคดอกเบี้ยขาขึ้นเต็มตัว

ธปท. ประกาศปรับมาตรการผ่อนคลายทางการเงินที่ส่งผลเป็นวงกว้างเข้าสู่ภาวะปกติ (PolicyNormalization) ในการประชุมคณะกรรมการนโยบายการเงิน (กนง.) เมื่อวันที่ 30 พฤศจิกายน 2565 ธปท. ได้ปรับขึ้นอัตราดอกเบี้ยนโยบายต่อเนื่องเป็นครั้งที่ 3 ของปี และยืนยันที่จะสิ้นสุดการลด FIDF Fee ภายในปี 2565 ซึ่งแปลว่าระบบธนาคารจะต้องนำส่งเงินสมทบเข้ากองทุน FIDF เต็มจำนวนที่อัตรา 0.46% ต่อปี คิดจากฐานเงินฝาก ตั้งแต่เดือนมกราคม 2566 เป็นต้นไป จากในช่วง 3 ปีที่ผ่านมาธนาคารพาณิชย์นำส่งเงินเข้ากองทุน FIDF ที่อัตรา 0.23% ต่อปี

การปรับนโยบายเข้าสู่ภาวะปกติของ ธปท. เป็นผลสืบเนื่องจากมุมมองเศรษฐกิจไทยในภาพรวมที่ฟื้นตัวชัดเจนขึ้น และอัตราเงินเฟ้อที่สูงกว่ากรอบเป้าหมาย ธปท. ประเมินว่าเศรษฐกิจไทยมีแนวโน้มที่จะฟื้นตัวต่อเนื่องที่ 3.7% ในปี 2566 และ 3.9% ในปี 2567 จากปี 2565 ที่คาดว่าจะเติบโตที่ 3.2% โดยมีแรงส่งสำคัญจากภาคการท่องเที่ยวที่ฟื้นตัวชัดเจนตามการเพิ่มขึ้นของจำนวนนักท่องเที่ยวต่างชาติ และการฟื้นตัวของกิจกรรมทางเศรษฐกิจของภาคธุรกิจรวมไปถึงการจ้างงานและรายได้ที่ปรับตัวดีขึ้นซึ่งจะช่วยสนับสนุนกำลังซื้อและการบริโภคภาคเอกชน ขณะที่อัตราเงินเฟ้อจะอยู่ที่ 6.3% ในปี 2565 และ 3% ในปี 2566 โดยที่อัตราเงินเฟ้อจะยังสูงกว่ากรอบเป้าหมายที่ 1-3% ในระยะข้างหน้า

อนึ่ง การปรับอัตราเงินนำส่ง FIDF Fee กลับสู่ระดับปกติที่ 0.46% ของฐานเงินฝากในคราวเดียว จะทำให้ต้นทุนในระบบธนาคารพาณิชย์เพิ่มขึ้นราว 4 หมื่นล้านบาท ซึ่งการส่งผ่านนโยบายดังกล่าวจะเกิดขึ้นโดยการปรับขึ้นอัตราดอกเบี้ยเงินกู้ของธนาคารพาณิชย์ และอาจจะทำให้อัตราดอกเบี้ยเงินกู้ในกลุ่ม M-Rate ปรับสูงขึ้นได้ถึง 0.4-0.6% ในคราวเดียว

ผลที่ตามมา คือ อัตราดอกเบี้ยจะเพิ่มสูงขึ้นทั้งจากการปรับ FIDF Fee และการปรับขึ้นอัตราดอกเบี้ยนโยบายในระยะข้างหน้า ภาคธุรกิจและประชาชนจะมีต้นทุนทางการเงินเพิ่มขึ้น โดยกลุ่มใหญ่จะเป็นกลุ่มลูกหนี้สินเชื่อธุรกิจและรายย่อยที่จ่ายดอกเบี้ยอิงกับอัตราดอกเบี้ย MRR ซึ่งมีสัดส่วนจำนวนรายลูกค้ารวมกันสูงถึง 91%

ดอกเบี้ยขึ้น แม้จะสอดคล้องกับทิศทางของเศรษฐกิจและเงินเฟ้อ แต่ก็เพิ่มความเสี่ยงด้านเครดิต

ทิศทางดอกเบี้ยที่เพิ่มสูงขึ้น แม้จะสอดคล้องกับทิศทางของเศรษฐกิจและเงินเฟ้อ แต่ก็เพิ่มความเสี่ยงด้านเครดิตแก่ระบบธนาคารในภาวะที่ยังมีลูกหนี้กลุ่มเปราะบาง และการฟื้นตัวที่ยังไม่ทั่วถึง

ทั้งนี้ จากรายงานผลการดำเนินงานของระบบธนาคารพาณิชย์ ณ ไตรมาส 3/2565 คุณภาพสินเชื่อในภาพรวมดีขึ้น จากการปรับโครงสร้างหนี้ของลูกหนี้และการให้ความช่วยเหลือแก่ลูกหนี้อย่างต่อเนื่อง โดยระบบธนาคารพาณิชย์มีสัดส่วนสินเชื่อด้อยคุณภาพต่อสินเชื่อรวม (NPL Ratio หรือ Stage 3) ลดลงต่อเนื่องจาก 3.14% ในไตรมาส 3/2564 มาอยู่ที่ 2.77% ในไตรมาส 3/2565 แต่มีประเด็นน่ากังวลในส่วนที่เป็นสินเชื่อที่มีการเพิ่มขึ้นอย่างมีนัยสำคัญของความเสี่ยงด้านเครดิต (Stage 2) ซึ่งมีสัดส่วนเพิ่มขึ้นมาอยู่ที่ 6.26% ในไตรมาส 3/2565 จาก 6.09% ในไตรมาสก่อนหน้า

ประกอบกับข้อมูลล่าสุดของบริษัท ศูนย์ข้อมูลเครดิตแห่งชาติ จำกัด (NCB) ชี้ว่าปัญหาหนี้มีปัญหายังคงเป็นประเด็นที่น่าเป็นห่วงและต้องติดตามต่อเนื่อง โดยพบว่ามีลูกหนี้ที่ผิดนัดชำระหนี้เกิน 90 วันจากผลกระทบของ COVID-19 เพิ่มขึ้นจาก 1.9 ล้านรายในเดือนมกราคม 2565 เป็นประมาณ 3.2 ล้านราย ในเดือนกันยายน 2565 โดยในจำนวนนี้เป็นลูกหนี้ของธนาคารพาณิชย์ราว 4.24 แสนราย เพิ่มขึ้นจาก 2.75 แสนรายในเดือนมกราคม 2565 นอกจากนี้ ยังพบว่าลูกหนี้ธุรกิจขนาดเล็กที่มีวงเงินไม่เกิน 20 ล้านบาท ประสบปัญหาในการชำระหนี้ 1 เดือน และ 2 เดือนขึ้นไป ยังคงเพิ่มขึ้นแม้ COVID-19 จะคลี่คลายลงแล้ว

โดยรวมแล้ว แม้ว่าเศรษฐกิจมีแนวโน้มฟื้นตัวดีขึ้นแต่ยังมีความเปราะบาง อีกทั้งภาระทางการเงินของลูกหนี้มีแนวโน้มสูงขึ้นตามการปรับขึ้นของอัตราดอกเบี้ยเงินกู้ตามที่กล่าวก่อนหน้า ฉะนั้น ธนาคารพาณิชย์โดยรวมจึงยังคงให้ความสำคัญกับการติดตามและดูแลคุณภาพหนี้อย่างต่อเนื่อง พร้อมให้ความช่วยเหลือกลุ่มเปราะบางในช่วงการเปลี่ยนผ่านและความสนับสนุนการปรับตัวที่จะนำไปสู่การฟื้นตัวได้อย่างยั่งยืน ซึ่งจะช่วยลดความเสี่ยงด้านเครดิตต่อระบบธนาคารพาณิชย์ นอกจากนี้ ธนาคารพาณิชย์จะยังคงมีการกันสำรองหนี้ด้อยคุณภาพไว้ในระดับสูงเพื่อสร้างความมั่นใจในเสถียรภาพและความสามารถในการรองรับคุณภาพสินเชื่อแม้มาตรการช่วยเหลือต่างๆ ของ ธปท. จะทยอยสิ้นสุดลงในระยะข้างหน้า

การปรับอัตราเงินนำส่งจากธนาคารพาณิชย์เข้ากองทุน FIDF กลับสู่ระดับปกติที่ 0.46% ต่อปีในคราวเดียวตั้งแต่เดือนมกราคมปี 2566 จากที่นำส่งที่อัตรา 0.23% ในช่วงปี 2563-2565 จะทำให้ธนาคารพาณิชย์มีภาระต้นทุนเพิ่มขึ้นประมาณ 4 หมื่นล้านบาท ซึ่งคาดว่าจะนำไปสู่การปรับขึ้นของอัตราดอกเบี้ยในกลุ่ม M-Rate ประมาณ 0.4-0.6% ในคราวเดียว โดยผลกระทบของภาระต้นทุนทางการเงินที่เพิ่มขึ้นนั้นจะกระจุกตัวสูงในกลุ่มลูกหนี้สินเชื่อธุรกิจและสินเชื่อรายย่อยที่มีสัญญาเงินกู้ยืมผูกกับอัตราดอกเบี้ยเงินกู้ MRR ซึ่งมีสัดส่วนจำนวนรายลูกค้ารวมกันถึง 91%

แม้ ธปท. จะต้องการให้อัตราดอกเบี้ยในระบบเพิ่มสูงขึ้นสอดคล้องไปกับทิศทางการฟื้นตัวของเศรษฐกิจและความเสี่ยงด้านเงินเฟ้อ แต่ก็ต้องเผชิญกับความเสี่ยงที่แฝงมากับความสามารถในการชำระหนี้ที่ยังเปราะบาง ต้นทุนทางการเงินของผู้กู้จะสูงขึ้นตามการปรับขึ้นของอัตราดอกเบี้ยนโยบายและการปรับอัตราเงินนำส่ง FIDF Fee กลับสู่ระดับปกติ ฉะนั้น ผู้ที่มีภาระผ่อนจ่ายจากการกู้เงินจำเป็นต้องให้ความสำคัญกับการบริหารเงินอย่างมีประสิทธิภาพมากขึ้น ทั้งในแง่การวางแผนการใช้จ่าย ลดหนี้สิน และบริหารการลงทุนเพื่อสร้างผลตอบแทนที่ดีขึ้นกว่าเดิม สำหรับธนาคารพาณิชย์เอง ก็จะให้ความช่วยเหลือแก่ลูกหนี้ในการปรับโครงสร้างหนี้ และลูกหนี้กลุ่มเปราะบางในการแก้ไขปัญหาหนี้สินเพื่อให้สามารถกลับมาพลิกฟื้นและเข้มแข็งอีกครั้งหนึ่ง พร้อมทั้งให้ความสนับสนุนเงินทุนแก่ภาคธุรกิจในการปรับตัวและเพิ่มขีดความสามารถในการแข่งขันเพื่อรองรับบริบทโลกใหม่และเติบโตได้อย่างยั่งยืน