KBANK แนะกลยุทธ์เน้นกระจายความเสี่ยงบริหารพอร์ตเชิงรุก

KBANK เชื่อหุ้นไทยยังไม่เกิดฟองสบู่ แม้ราคาเริ่มแพง แนะลูกค้ากระจายความเสี่ยงบริหารพอร์ตเชิงรุก เชื่อดอกเบี้ยนโยบายยังไม่ปรับขึ้น หวั่นฉุดการฟื้นตัว ปลื้มปีก่อนสร้างผลตอบแทนกว่า 11.4%

คุณจิรวัฒน์ สุภรณ์ไพบูลย์ Private Banking Group Head ธนาคารกสิกรไทย ร่วมกับพันธมิตรทางธุรกิจ Lombard Odier ผู้ให้บริการไพรเวทแบงก์ระดับโลก เปิดเผยในงานสัมมนาในหัวข้อ “2021: Facing Change or More Challenges?” เพื่อเจาะลึกทิศทางเศรษฐกิจโลกและเศรษฐกิจไทย รวมทั้งแนะนำโอกาสการลงทุน ว่า ตลาดหุ้นไทย ยังไม่อยู่ในภาวะฟองสบู่ แม้ราคาจะปรับตัวขึ้นมาพอสมควร แต่ยังปรับตัวขึ้นน้อยกว่าตลาดหุ้นประเทศอื่นๆ

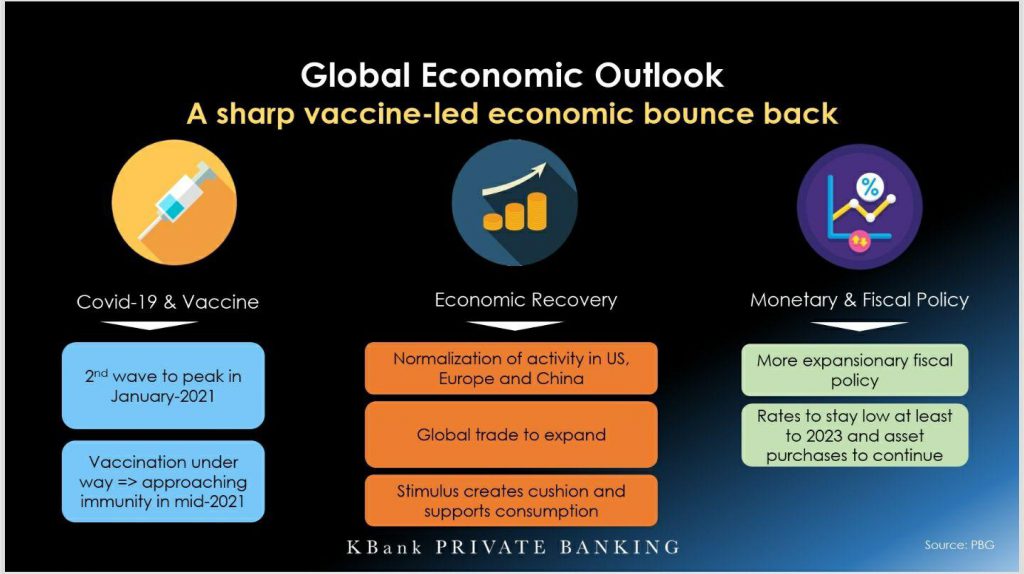

ซึ่งLombard Odier และ KBank Private Banking มองภาพรวมเศรษฐกิจโลกยังเป็นบวก มีการฟื้นตัวได้ดี แม้การแพร่ระบาดของโรคโควิด-19 จะยังไม่สิ้นสุด แต่คาดว่าตัวเลขผู้ติดเชื้อจะแตะระดับสูงสุดในเดือนมกราคม-กุมภาพันธ์ 2564 นี้ โดยเศรษฐกิจโลกจะได้รับแรงหนุนจากการเร่งอนุมัติและแจกจ่ายวัคซีน ซึ่งคาดว่าจะมีประสิทธิภาพควบคุมการแพร่ระบาดได้ โดยประชากรทั่วโลกกำลังทยอยได้รับวัคซีน ซึ่งคาดว่าจะเกิดภูมิคุ้มกันหมู่ในช่วงกลางปี 2564 และจะส่งผลให้ธุรกิจต่างๆ ทั้งด้านการค้าขาย การผลิต และการบริโภค สามารถกลับมาเปิดได้อย่างเต็มรูปแบบ เช่นเดียวกับช่วงก่อนเกิดการระบาดในที่สุด

ธนาคารกสิกรไทยยังแนะนำให้ลูกค้าบุคคลสินทรัพย์สูง ยึดหลักการลงทุนแบบกระจายความเสี่ยงและการบริหารพอร์ตการลงทุนเชิงรุก สำหรับมุมมองการลงทุนปัจจุบันที่ว่า “Cautiously optimistic in risk assets” คือมีมุมมองบวกต่อสินทรัพย์เสี่ยงอย่างหุ้นและหุ้นกู้เอกชน แต่ก็ระมัดระวังในการเลือกใช้กลยุทธ์ โดยรวมมองว่าปี 2564 นี้ตลาดการลงทุนจะยังสดใส แม้จะท้าทายมากขึ้นเพราะราคาหุ้นหลายกลุ่มเพิ่มขึ้นมากในปีที่ผ่านมา สำหรับพอร์ต K-Alpha ที่แนะนำลูกค้า ยังคงหลักการของพอร์ตหลัก (Core) + พอร์ตเสริม (Satellite) โดยให้ความสำคัญและน้ำหนักที่มากขึ้นกับกองทุนในกลุ่มหุ้นที่คาดว่าจะสร้างความเติบโตให้กับมูลค่าพอร์ตการลงทุน

ดร.ตรีพล ภูมิวสนะ Managing Director – Private Banking Business Head Private Banking Group ธนาคารกสิกรไทย แนะว่า มีโอกาสลงทุนที่ดีในช่วงนี้ โดยเน้นกลยุทธ์การลงทุนสำคัญที่ยังยึดหลักลงทุนสม่ำเสมอและกระจายความเสี่ยง หรือที่เรียกว่า “Stay Invested + Stay Diversified” โดยแนะนำให้ลงทุนในสินทรัพย์ที่หลากหลายประเภทผ่านกองทุนรวม และให้ลดการถือเงินสดไว้ในพอร์ตการลงทุน

โดยพันธบัตรรัฐบาล แม้ว่าผลตอบแทนพันธบัตรจะดูไม่น่าดึงดูดในภาวะดอกเบี้ยต่ำ แต่เป็นเครื่องมือป้องกันความเสี่ยงจากความผันผวนของตลาดหุ้นที่ดี โดยนักลงทุนอาจเลือกลงทุนในพันธบัตรในหลายประเทศ เช่น จีน และสหรัฐฯ เป็นต้น

หุ้นกู้บริษัทเอกชน เป็นทางเลือกลงทุนที่ดีเพื่อเพิ่มผลตอบแทน โดยเฉพาะหุ้นกู้ในกลุ่มประเทศเกิดใหม่ที่ให้ผลตอบแทนดีกว่าหุ้นกู้ในประเทศพัฒนาแล้ว ทั้งนี้ นักลงทุนต้องอาศัยความเชี่ยวชาญในการคัดกรองเลือกบริษัทที่มีฐานะการเงินแข็งแกร่งและมีอัตราผิดนัดชำระหนี้ต่ำ

หุ้น ที่มีแนวโน้มเติบโตและให้ผลตอบแทนเป็นบวกในปี 2564 จากการคาดการณ์ความสำเร็จของวัคซีนที่เข้าใกล้ความจริง การฟื้นตัวของเศรษฐกิจโลก นโยบายการคลังและการเงินที่อัดฉีดเม็ดเงินมหาศาลอย่างต่อเนื่อง ดอกเบี้ยที่ทรงตัวในระดับต่ำ และผลประกอบการของบริษัทจดทะเบียนที่จะค่อยๆ ฟื้นตัว สินทรัพย์เสี่ยงในตลาดหุ้นปีนี้จะเน้นไปที่หุ้นกลุ่มธุรกิจที่เกี่ยวข้องกับ New Economy ซึ่งส่วนใหญ่เป็นกลุ่มเทคโนโลยี และกลุ่มธุรกิจที่เกี่ยวข้องกับการเปลี่ยนแปลงบทบาทของโลก เช่น การหันมาใช้พลังงานทดแทน ธุรกิจที่เป็นมิตรกับสิ่งแวดล้อม

นายจิรวัฒน์ กล่าวในตอนท้ายว่า ยังคงเชื่อมั่นในกลยุทธ์การลงทุนที่นำเสนอ และจะพยายามสร้างผลงานให้พอร์ตการลงทุนของลูกค้าได้ดีอย่างต่อเนื่อง เช่นเดียวกับปีก่อนหน้านี้ ที่แม้จะเจอวิกฤตจากการแพร่ระบาดของโรคโควิด-19 ตลอดทั้งปี ยังสามารถพาพอร์ตการลงทุนของลูกค้าเติบโตได้ที่ระดับ +11.4% ภายใต้ระความเสี่ยง (ค่าความผันผวน) เพียง 7.7% ซึ่งนับว่าความเสี่ยงน้อยมากเมื่อเทียบกับหุ้นโลกภายใต้วิกฤตเดียวกัน เพราะการลงทุนในหุ้นเพียงอย่างเดียวอยู่บนความเสี่ยงที่สูงกว่าและกระจุกตัวมากกว่า