ภาพสะท้อนจากข้อมูลลูกค้าธุรกิจของ NCB ชี้ว่ากลุ่มธุรกิจขนาดจิ๋วน่าห่วง

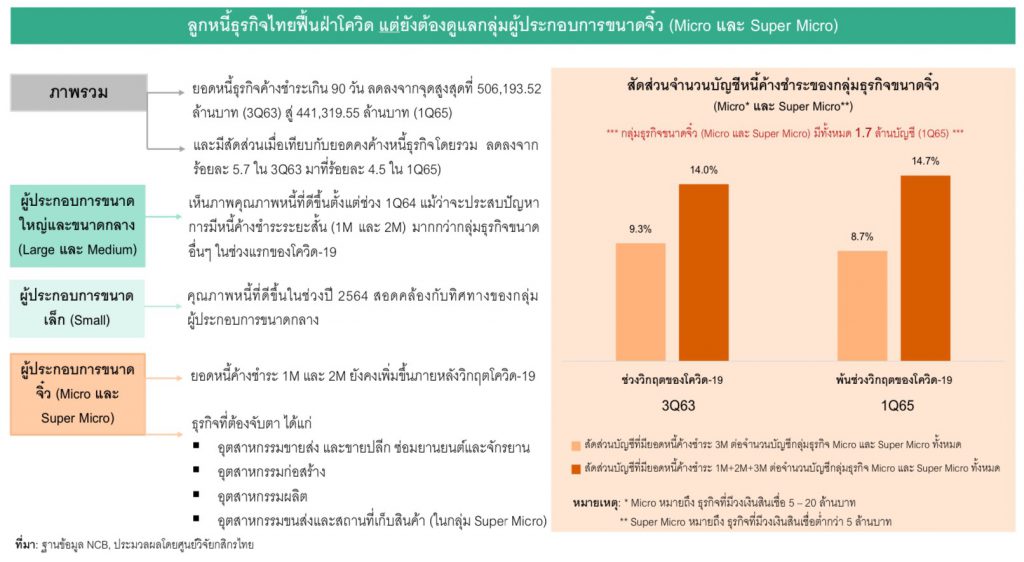

จากการศึกษาและประมวลผลข้อมูลบัญชีลูกหนี้ธุรกิจของบริษัท ข้อมูลเครดิตแห่งชาติ จำกัด (NCB) พบว่า แม้จะพ้นช่วงวิกฤตจากไวรัสโควิด-19 และเศรษฐกิจกิจกำลังทยอยฟื้นตัว แต่กลุ่มธุรกิจขนาดจิ๋วอย่างไมโครและซุปเปอร์ไมโครยังเป็นกลุ่มที่เปราะบางต่อการฟื้นตัว

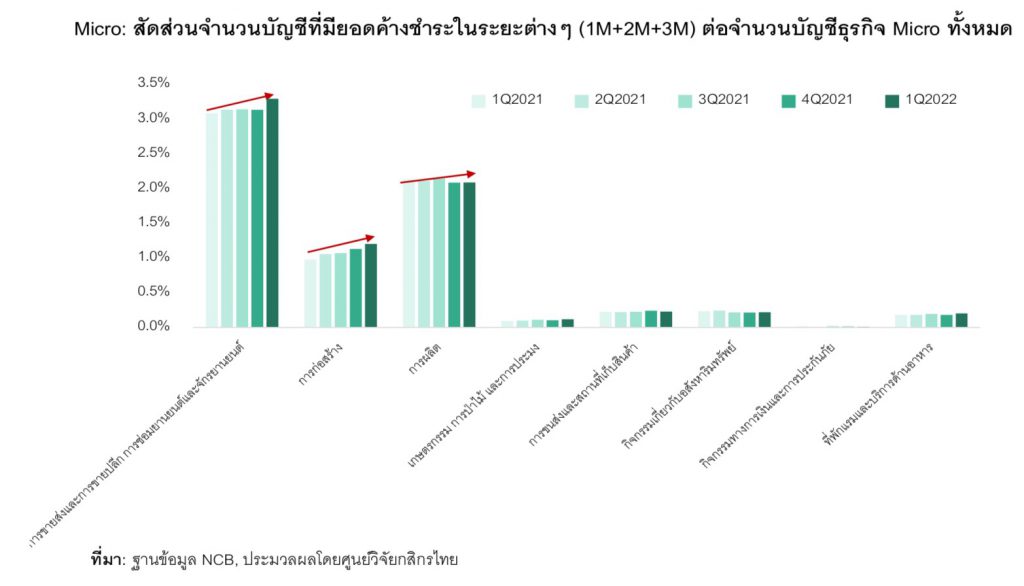

อุตสาหกรรมขายส่งและขายปลีก ซ่อมยานยนต์และจักรยาน ก่อสร้าง อุตสาหกรรมการผลิต รวมไปถึงและอุตสาหกรรมการขนส่งและสถานที่เก็บสินค้า ยังเป็นกลุ่มอุตสาหกรรมที่เห็นภาพการฟื้นตัวไม่ชัดเจน และอาจมีผลกระทบทำให้ธุรกิจขนาดจิ๋วต้องเผชิญกับปัญหาสภาพคล่องต่อเนื่องภายหลังวิกฤตการแพร่ระบาดโควิด-19

ดังนั้น นับว่ายังเป็นโจทย์ของผู้ที่มีส่วนเกี่ยวข้องในระยะข้างหน้าในการให้ความช่วยเหลือและดูแลกลุ่มธุรกิจดังกล่าว เพื่อให้สามารถดำเนินกิจการต่อไปได้ในระยะยาว เพราะด้วยจำนวนธุรกิจที่มีอยู่ไม่น้อยและมีความสำคัญต่อเศรษฐกิจฐานราก

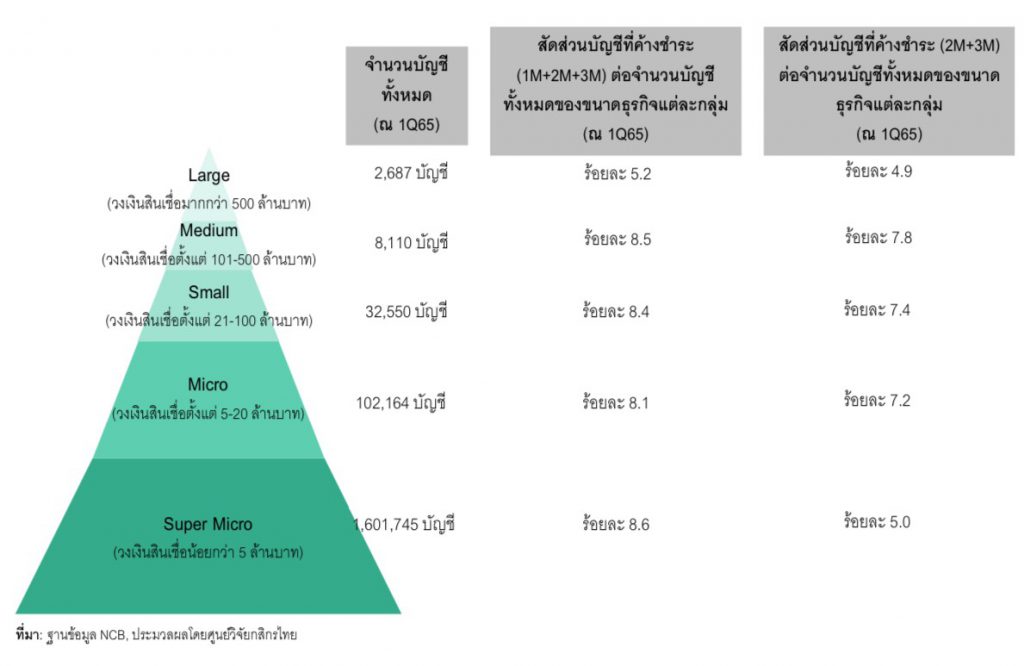

ศูนย์วิจัยกสิกรไทยได้ทำการศึกษาข้อมูลบัญชีลูกหนี้ธุรกิจจากฐานข้อมูลสถิตินิติบุคคลซึ่งไม่สามารถระบุตัวตนได้ของบริษัท ข้อมูลเครดิตแห่งชาติ จำกัด (NCB) จำนวน 1.75 ล้านบัญชี[1] ครอบคลุมผู้ให้บริการสินเชื่อที่เป็นสมาชิก NCB ทั้งหมด ทั้งที่เป็นสถาบันการเงิน (Bank) ซึ่งหมายรวมถึงธนาคารพาณิชย์ และสถาบันการเงินเฉพาะกิจ (SFIs) และผู้ให้บริการที่ไม่ใช่สถาบันการเงิน (Non-Bank) โดยข้อมูลหนี้ที่เกิดขึ้นเป็นหนี้ที่มาจากสัญญาสินเชื่อจริงจากผู้ให้บริการสินเชื่อที่เป็นสมาชิก NCB ซึ่งสามารถสะท้อนภาพรวมหนี้ธุรกิจของระบบได้

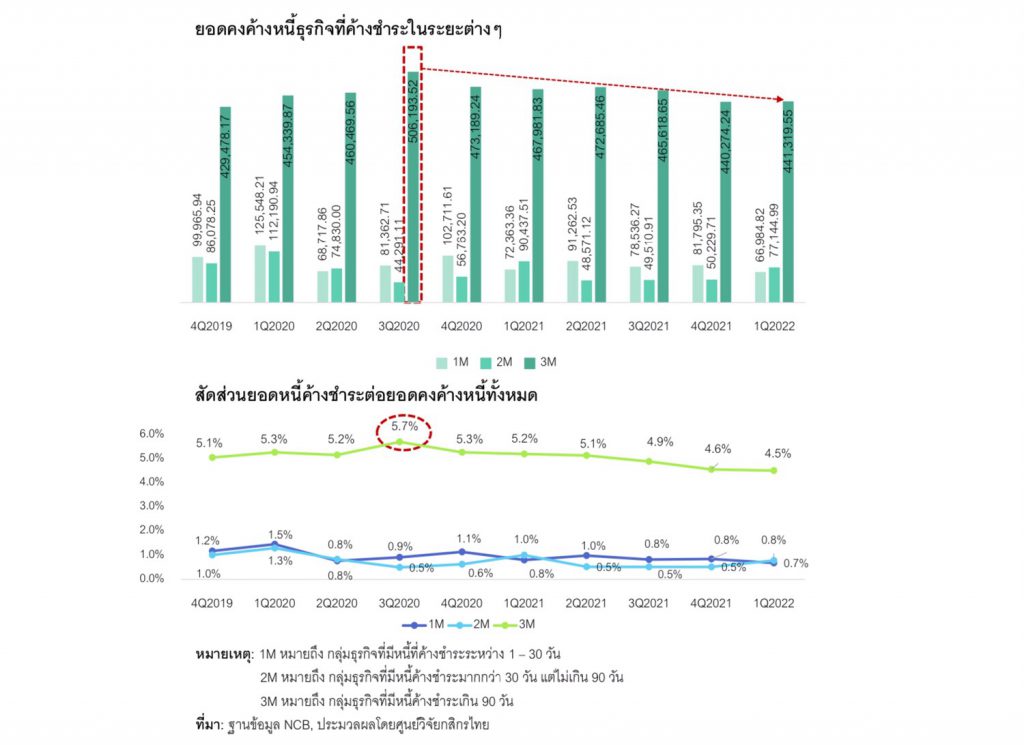

ผลจากการศึกษาดังกล่าว ศูนย์วิจัยกสิกรไทย พบประเด็นเกี่ยวกับหนี้ธุรกิจในระบบ ดังนี้ ภาคธุรกิจได้ผ่านช่วงที่แย่ที่สุดจากผลกระทบของการแพร่ระบาดไวรัสโควิด-19 แล้ว โดยสังเกตจากยอดคงค้างหนี้ธุรกิจที่ค้างชำระเกิน 90 วัน (3M) ที่ปรับตัวลงจาก 506,193.52 ล้านบาท ในไตรมาส 3 ปี 2563 มาอยู่ที่ระดับ 441,319.55 ล้านบาท ในไตรมาส 1 ปี 2565 ขณะที่สัดส่วนยอดหนี้ธุรกิจค้างชำระกลุ่ม 3M ต่อยอดคงค้างหนี้ธุรกิจทั้งหมด ก็ลดลงจาก 5.7% ในไตรมาส 3 ปี 2563 มาที่ 4.5% ในไตรมาส 1 ปี 2565 เช่นเดียวกัน อย่างไรก็ดี การที่ยอดหนี้ค้างชำระของภาคส่วนธุรกิจลดลง ส่วนหนึ่งน่าจะเป็นเพราะมาตรการช่วยเหลือภาคธุรกิจในช่วงโควิด-19 จากธนาคารแห่งประเทศไทย (ธปท.) และสถาบันการเงินเจ้าหนี้ ไม่ว่าจะเป็น

มาตรการช่วยเหลือและการปรับโครงสร้างหนี้ให้กับลูกหนี้ ตลอดจนสินเชื่อดอกเบี้ยต่ำ (Soft loans) สินเชื่อฟื้นฟูฯ และโครงการพักทรัพย์พักหนี้ที่ดำเนินมาอย่างต่อเนื่องตั้งแต่ไตรมาส 2 ปี 2563

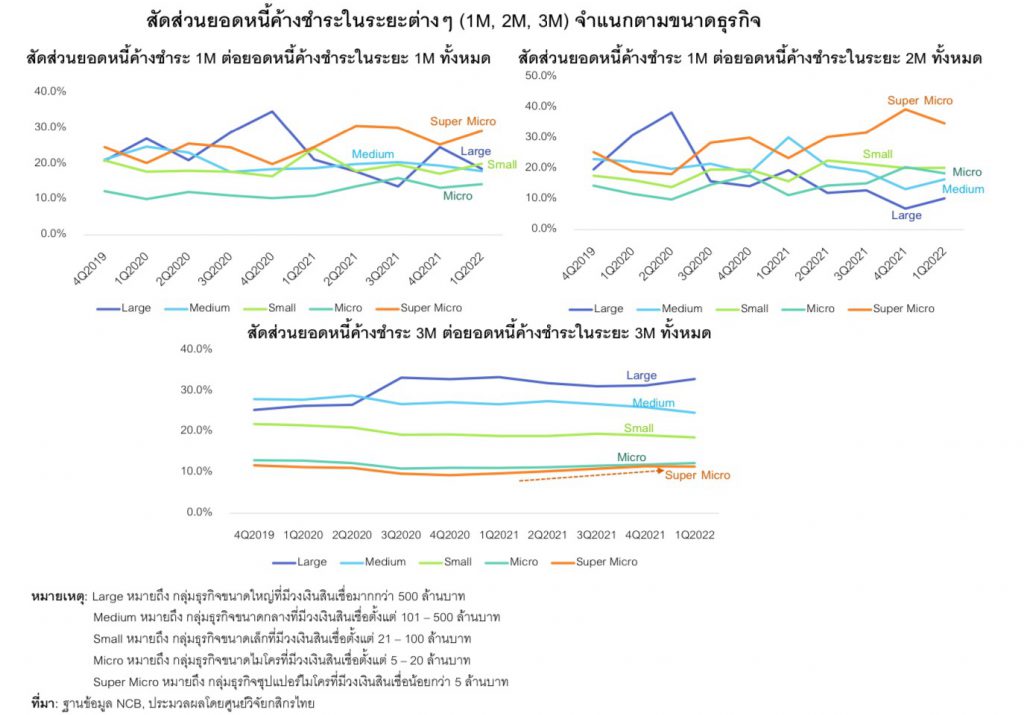

หากพิจารณาในมุมขนาดของธุรกิจ พบว่า กลุ่มธุรกิจขนาดจิ๋วอย่างไมโครและซุปเปอร์ไมโครยังเป็นกลุ่มที่เปราะบางต่อการฟื้นตัว โดยจะเห็นได้จากการที่กลุ่มธุรกิจไมโครและซุปเปอร์ไมโคร (มีวงเงินสินเชื่อ 5-20 ล้านบาท และต่ำกว่า 5 ล้านบาท ตามลำดับ) ประสบปัญหามีหนี้ค้างชำระระยะสั้นระหว่าง 1 วัน ถึง 30 วัน (1M) และมากกว่า 30 วัน แต่ไม่เกิน 90 วัน (2M) ที่เพิ่มมากขึ้นอย่างเห็นได้ชัดตั้งแต่ช่วงไตรมาส 2 ปี 2564 โดย ณ ไตรมาส 1 ปี 2565 กลุ่มธุรกิจไมโครและซุปเปอร์ไมโครมีสัดส่วนยอดหนี้ค้างชำระ 1M ต่อยอดหนี้ค้างชำระในระยะ 1M ทั้งหมด ราว 14.3% และ 29.3% ตามลำดับ ขณะที่มีสัดส่วนยอดหนี้ค้างชำระ 2M ต่อยอดหนี้ค้างชำระในระยะ 2M ทั้งหมด ราวร้ 18.4% และ 34.8% ตามลำดับ สวนทางกับกลุ่มธุรกิจขนาดใหญ่และขนาดกลาง ซึ่งทั้งสองกลุ่มหลังนี้ปรากฏสัญญาณการฟื้นตัวของคุณภาพหนี้ที่เห็นได้ค่อนข้างชัดเจนตั้งแต่ช่วงไตรมาส 1 ปี 2564 ตามอานิสงส์จากการทยอยฟื้นตัวทางเศรษฐกิจและมาตรการให้ความช่วยเหลือต่างๆ โดยในไตรมาส 1 ปี 2565 มีสัดส่วนยอดหนี้ค้างชำระ 2M ต่อยอดหนี้ค้างชำระในระยะ 2M ทั้งหมด ปรับตัวลงมาที่ 10.2% และ 16.4% ตามลำดับ

เมื่อพิจารณาในมิติประเภทอุตสาหกรรม จะพบว่า ธุรกิจขนาดจิ๋วทั้งไมโครและซุปเปอร์ไมโครยังมีภาพการฟื้นตัวที่ไม่ชัดเจนในอุตสาหกรรมขายส่ง และขายปลีก ซ่อมยานยนต์และจักรยาน อุตสาหกรรมก่อสร้าง อุตสาหกรรมการผลิต รวมไปถึงอุตสาหกรรมการขนส่งและสถานที่เก็บสินค้า และหากพิจารณาในรายละเอียดของธุรกิจในกลุ่มไมโครซึ่งมีจำนวนประมาณ 102,164 บัญชี ณ ไตรมาส 1 ปี 2565 พบว่า บัญชีค้างชำระทั้งหมด (1M 2M และ 3M) ของธุรกิจไมโครในอุตสาหกรรมเปราะบางดังกล่าว มีสัดส่วนประมาณ 6.8% ของจำนวนบัญชีกลุ่มธุรกิจไมโคร แบ่งเป็น อุตสาหกรรมขายส่งและขายปลีก ซ่อมยานยนต์และจักรยานยนต์ 3.3% อุตสาหกรรมก่อสร้าง 1.2% อุตสาหกรรมการผลิตร้อยละ 2.1 และอุตสาหกรรมขนส่งและสถานที่เก็บสินค้า 0.2% สำหรับธุรกิจในกลุ่มซุปเปอร์ไมโครนั้น มีจำนวนบัญชี ณ ไตรมาส 1 ปี 2565 รวมทั้งสิ้น 1,601,745 บัญชี ในจำนวนนี้มีสัดส่วนบัญชีค้างชำระทั้งหมด (1M 2M และ 3M) ของธุรกิจซุปเปอร์ไมโครในอุตสาหกรรมเปราะบางประมาณ 4.5% แบ่งเป็นอุตสาหกรรมขายส่งและขายปลีก ซ่อมยานยนต์และจักรยานยนต์ 1.6% อุตสาหกรรมก่อสร้าง 1.2% อุตสาหกรรมการผลิต 0.8% และอุตสาหกรรมการขนส่งและสถานที่เก็บสินค้า 1.0%

แม้ว่าจากข้อมูลของ ธปท.ล่าสุดในไตรมาส 3 ปี 2565 จะต่อภาพให้เห็นถึงสถานการณ์คุณภาพหนี้ของธุรกิจเอสเอ็มอี (มีวงเงินไม่เกิน500 ล้านบาท) ของระบบธนาคารพาณิชย์ที่ลดลงจาก 7.04% ในไตรมาส 1 ปี 2565 มาที่ 6.78% ณ สิ้นไตรมาส 3 ปี 2565 แต่ก็ยังนับว่าสูงเมื่อเทียบกับช่วงก่อนโควิด เนื่องด้วยการฟื้นตัวทางเศรษฐกิจที่ยังไม่ทั่วถึง และภาคธุรกิจยังมีความท้าทายจากต้นทุนการดำเนินธุรกิจที่เพิ่มขึ้น จึงคาดว่าจะทำให้สถานการณ์คุณภาพหนี้ของกลุ่มธุรกิจขนาดจิ๋วอย่างไมโครและซุปเปอร์ไมโคร ยังเป็นประเด็นติดตาม โดยเฉพาะเมื่อมาตรการให้ความช่วยเหลือต่างๆ ของทางการได้สิ้นสุดลง เหลือเพียงการปรับโครงสร้างหนี้ตามแนวนโยบายของแต่ละสถาบันการเงินเท่านั้น นอกจากนี้ เนื่องจากธุรกิจที่ฟื้นตัวช้าจากโควิดของกลุ่มไมโคร และซุปเปอร์ไมโคร ยังเผชิญปัญหาเชิงโครงสร้างทั้งจากการแข่งขันของธุรกิจรายกลางและใหญ่ รวมถึงปัญหาอำนาจซื้อของภาคครัวเรือนจากปัญหาหนี้ครัวเรือนที่อยู่ในระดับสูง ขณะที่ความสามารถในการปรับตัวอยู่ในกรอบจำกัดทั้งจากความรู้ การเข้าถึงเงินทุนใหม่เพิ่มเติม และการใช้เทคโนโลยีหรือก้าวทันการค้ายุคดิจิทัล ดังนั้น จึงยิ่งอาจทำให้ไม่สามารถเกาะอานิสงส์การฟื้นตัวของการใช้จ่ายในประเทศที่ยังหวังพึ่งการฟื้นตัวของการท่องเที่ยวเป็นหลักนี้ ได้อย่างเต็มที่

ด้วยข้อจำกัดต่างๆ เหล่านี้ จึงทำให้กลุ่มธุรกิจขนาดจิ๋วอย่างไมโครและซุปเปอร์ไมโคร จึงยังเป็นโจทย์ใหญ่ของทางการและภาคส่วนต่างๆ ที่เกี่ยวข้องในระยะข้างหน้าในการร่วมกันหาทางออกเพิ่มเติม ได้แก่

มิติของการช่วยเพิ่มขีดความสามารถในการแข่งขัน เพื่อสร้างเสถียรภาพด้านรายได้ระยะยาวให้กับธุรกิจขนาดจิ๋วเหล่านี้

มิติด้านเงินทุน ไม่ว่าจะเป็นการปรับโครงสร้างหนี้เฉพาะหน้า เติมทุนเพิ่มเติมในรายที่ยังสามารถประคองตัวได้ รวมถึงการเพิ่มการเข้าถึงแหล่งเงินทุนในระบบ ซึ่งทางการสามารถสนับสนุนสถาบันการเงินได้ผ่านการลดต้นทุน และเพิ่มความสะดวกในการดำเนินงาน ขณะเดียวกัน ก็ส่งเสริมการแข่งขันระหว่างผู้ให้บริการ เพื่อเพิ่มโอกาสให้กับธุรกิจขนาดจิ๋วในการเข้าถึงแหล่งเงินทุนในระบบที่มีเงื่อนไขดีกว่าเดิม

นอกจากนี้ ในการปล่อยสินเชื่อข้างต้น ยังควรต้องเน้นการดูแลคุณภาพหนี้ควบคู่กันไปด้วย และอาจต้องมีการปรับเกณฑ์การกำกับดูแลและมาตรฐานการปล่อยสินเชื่อของผู้เล่นในตลาดให้มีมาตรฐานเดียวกัน ไม่เอาเปรียบลูกค้า

3. มิติของการส่งเสริมความรู้ทางการเงิน โดยควรมุ่งส่งเสริมให้ผู้ประกอบการขนาดจิ๋วเหล่านี้ (ซึ่งในหลายกรณี จะประกอบธุรกิจในภาพของบุคคลธรรมดาหรือธุรกิจในครอบครัว) มีความรู้ความเข้าใจด้านการเงิน โดยเฉพาะความรู้ทางการเงินฝั่งธุรกิจ อาทิ การบริหารจัดการบัญชี ความรู้ทางบัญชีธุรกิจ การบริหารความเสี่ยงที่เกี่ยวข้อง เพื่อให้กิจการดำเนินงานภายใต้ข้อมูลที่น่าเชื่อถือ ตรวจสอบได้ รองรับการเติบโตของกิจการและยกระดับการเข้าถึงบริการทางการเงินที่ซับซ้อนขึ้นในอนาคต

ทั้งหมดนี้ ก็เพื่อช่วยต่อลมหายใจให้ธุรกิจและเศรษฐกิจรากฐานส่วนหนึ่งให้เดินต่อไปได้อย่างมั่นคงในอนาคต