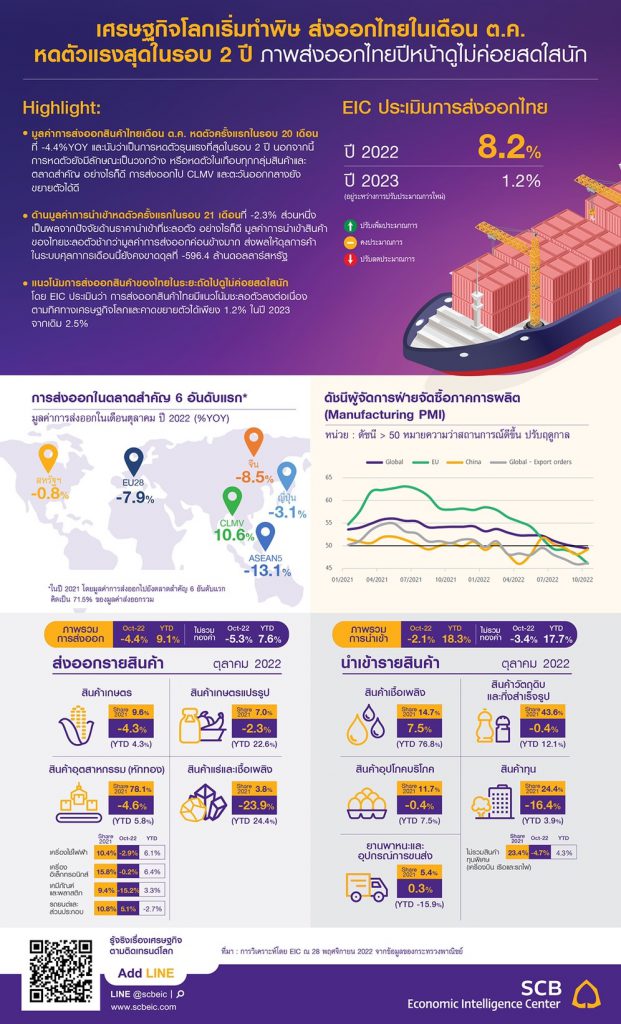

เศรษฐกิจโลกเริ่มทำพิษ ส่งออกไทยในเดือน ต.ค. หดตัวแรงสุดในรอบ 2 ปี

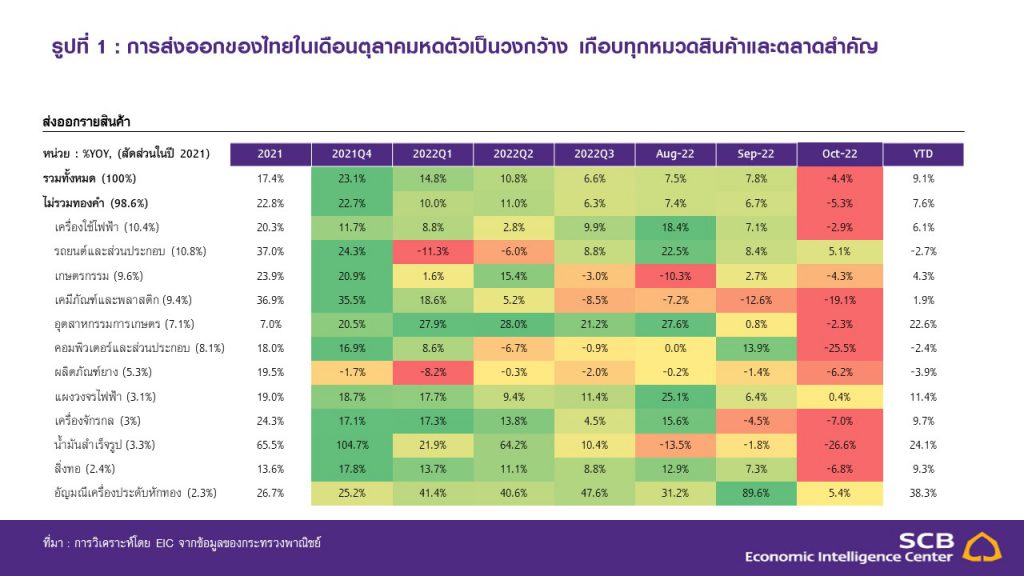

มูลค่าการส่งออกสินค้าไทยเดือน ต.ค. หดตัวครั้งแรกในรอบ 20 เดือน มูลค่าการส่งออกสินค้าของไทยในเดือนตุลาคมอยู่ที่ 21,772.4 ล้านดอลลาร์สหรัฐ หดตัว -4.4%YOY (เทียบกับช่วงเดียวกันของปีก่อน) ชะลอตัวลงมากจากเดือนก่อนที่ยังขยายตัวได้ 7.8%YOY และนับเป็นการหดตัวครั้งแรกในรอบ 20 เดือนและนับว่าเป็นการหดตัวรุนแรงที่สุดในรอบ 2 ปี

หากเทียบกับเดือนก่อน ตัวเลขการส่งออกเดือนต.ค.(แบบปรับฤดูกาล) หดตัว -8.5%MOM_sa หลังจากที่เคยขยายตัวได้ 6.9%MOM_sa ในเดือนก่อน ทั้งนี้หากพิจารณามูลค่าการส่งออกหักทองคำ (ซึ่งเป็นสินค้าที่ไม่ได้สะท้อนการค้าระหว่างประเทศที่เกิดขึ้นจริง) เทียบกับเดือนกันยายนแบบปรับผลของฤดูกาลพบว่า การส่งออกไทยหดตัวมากถึง -12.5%MOM_sa สำหรับในภาพรวมการส่งออกของไทยในช่วง 10 เดือนแรกของปี 2022 ขยายตัว 9.1%

- สินค้าส่งออกหลักหดตัวทุกกลุ่ม ยกเว้นรถยนต์และส่วนประกอบ

ภาพรวมการส่งออกรายกลุ่มสินค้าในเดือนตุลาคมหดตัวเกือบทุกกลุ่ม โดย (1) สินค้าเกษตรหดตัว -4.3% หลังจาก พลิกกลับมาขยายตัว 2.7% ในเดือนกันยายน โดยเฉพาะยางพาราที่หดตัวลงมาก ขณะที่ผลิตภัณฑ์มันสำปะหลังและไก่ ยังขยายตัวได้ดี ในขณะที่ผลไม้เป็นสินค้าหลักที่หดตัว (2) สินค้าอุตสาหกรรมเกษตรหดตัว -2.3% หลังจากขยายตัวต่อเนื่องมาตลอด 20 เดือน ทั้งนี้พบว่าการหดตัวของสินค้าเกษตรและอุตสาหกรรมเกษตร ส่วนหนึ่งอาจเป็นผลกระทบจากอุทกภัยในภาคเกษตรที่เกิดขึ้นในช่วงไตรมาส 3 ต่อเนื่องถึงปลายเดือนตุลาคม อย่างไรก็ดี สถานการณ์น้ำท่วม ในภาคเกษตรเริ่มคลี่คลายลงในช่วงปลายเดือนตุลาคม และคาดว่าจะไม่ส่งผลกระทบต่อการส่งออกไทยในช่วงที่เหลือของปีมากนัก (3) สินค้าอุตสาหกรรมหดตัว -3.5% ลดลงมากจากเดือนก่อนที่ขยายตัวได้ 9.4% โดยสินค้าอุตสาหกรรมส่งออกที่ยังขยายตัวได้ เช่น ทองคำยังไม่ได้ขึ้นรูป อุปกรณ์กึ่งตัวนำ ทรานซิสเตอร์ และไดโอด รถยนต์ อุปกรณ์และส่วนประกอบ (โดยเฉพาะรถยนต์นั่ง) และหม้อแปลงไฟฟ้าและส่วนประกอบ

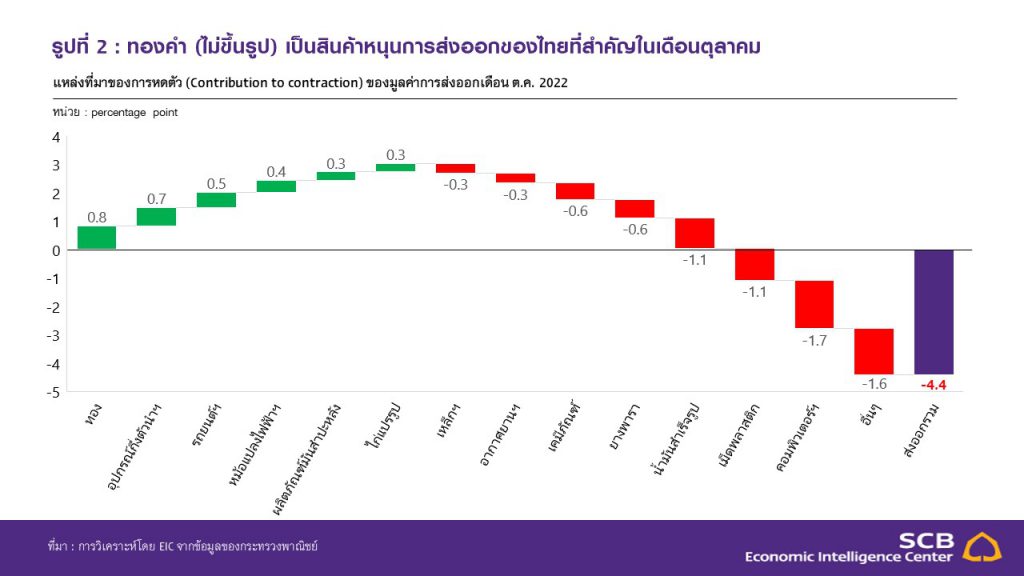

ส่วนหนึ่งจากปัญหาขาดแคลนชิปที่เริ่มคลี่คลาย สำหรับสินค้าอุตสาหกรรมส่งออกที่หดตัว เช่น เครื่องคอมพิวเตอร์และอุปกรณ์ เม็ดพลาสติก เคมีภัณฑ์ อากาศยาน ยานอวกาศ และส่วนประกอบ เหล็ก เหล็กกล้าและผลิตภัณฑ์ และผลิตภัณฑ์ยาง (4) สินค้าแร่และเชื้อเพลิงหดตัว -23.9% หลังจากขยายตัว 1.2% ในเดือนก่อนตามปัจจัยด้านราคาที่ชะลอตัวลง (5) การส่งออกทองคำยังไม่ขึ้นรูปขยายตัวมากถึง 56.9%YOY ซึ่งจัดว่าเป็นสินค้าสนับสนุนการส่งออกที่สำคัญสุดในเดือนนี้ (รูปที่ 2)

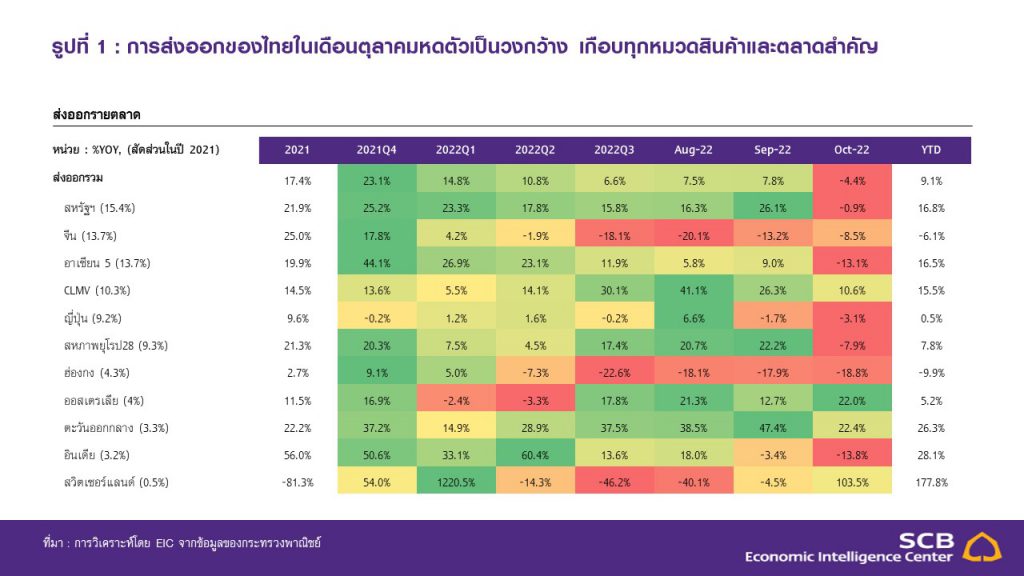

- การส่งออกไปยังตลาดหลักหดตัวรุนแรง แต่ตลาด CLMV ยังขยายตัวได้ดี

การส่งออกรายตลาดหดตัวเกือบทุกตลาดหลัก สะท้อนอุปสงค์โลกที่ชะลอตัวลงอย่างรวดเร็ว โดย (1) ตลาดจีนหดตัวต่อเนื่องเป็นเดือนที่ 5 อยู่ที่ -8.5% เนื่องจากนโยบาย Zero COVID ที่ยังบังคับใช้อยู่ (2) ตลาดสหรัฐฯ และยุโรป (EU28) หดตัว -0.9% และ -7.9% เทียบกับที่ขยายตัวดีในช่วงก่อนหน้าที่ 26.1% และ 22.2% ในเดือนก่อน ตามลำดับ สอดคล้องกับสัญญาณเศรษฐกิจโลกที่จะชะลอตัวลงมากและความไม่แน่นอนทางเศรษฐกิจของกลุ่มประเทศหลักทั้งสองที่เพิ่มขึ้น (3) ตลาด CLMV ยังขยายตัวดีต่อเนื่อง 10.6% ขณะที่ตลาด ASEAN5 หดตัว -13.1% จากที่ขยายตัวได้ดีอย่างต่อเนื่องในช่วงที่ผ่านมา นอกจากนี้ เป็นที่น่าสังเกตว่า การส่งออกไปสวิตเซอร์แลนด์ขยายตัวมากในเดือนนี้ 103.5% ซึ่งสาเหตุหลักมาจากการส่งออกทองคำที่ขยายตัวถึง 159.8%

- ดุลการค้าขาดดุลต่อเนื่อง

มูลค่าการนำเข้าของไทยในเดือนตุลาคมอยู่ที่ 22,368,8 ล้านดอลลาร์สหรัฐ หดตัวครั้งแรกในรอบ 21 เดือนที่ -2.3% จากเดือนก่อนที่ขยายตัวสูง 15.6% ส่วนหนึ่งเป็นผลจากปัจจัยด้านราคานำเข้าที่ชะลอตัว โดยการนำเข้าสินค้าทุนหดตัวสูง -16.4% การนำเข้าสินค้าวัตถุดิบและกึ่งสำเร็จรูปและสินค้าอุปโภคบริโภคหดตัวเล็กน้อย -0.4% การนำเข้าสินค้าเชื้อเพลิงแม้ยังขยายตัวได้ 7.5% แต่ขยายตัวในอัตราต่ำสุดในรอบ 19 เดือน สำหรับการนำเข้ายานพาหนะ และอุปกรณ์การขนส่งและอาวุธยุทธปัจจัยขยายตัวได้ 0.3% และ 2,993% (จากปัจจัยฐานต่ำ) ตามลำดับ อย่างไรก็ดี มูลค่าการนำเข้าสินค้าของไทยชะลอตัวช้ากว่ามูลค่าการส่งออกค่อนข้างมาก ส่งผลให้ดุลการค้าในระบบศุลกากรเดือนนี้ขาดดุล -596.4 ล้านดอลลาร์สหรัฐ นับเป็นการขาดดุลต่อเนื่องเป็นเดือนที่ 7 สำหรับในช่วง 10 เดือนแรก

ของปี 2022 มูลค่าการนำเข้าขยายตัว 18.3% และดุลการค้าขาดดุล -15,581.3 ล้านดอลลาร์สหรัฐ

- EIC มองการส่งออกสินค้าไทยมีแนวโน้มชะลอตัวลงต่อเนื่องตามทิศทางเศรษฐกิจโลก และคาดขยายตัวได้เพียง 1.2% ในปี 2023

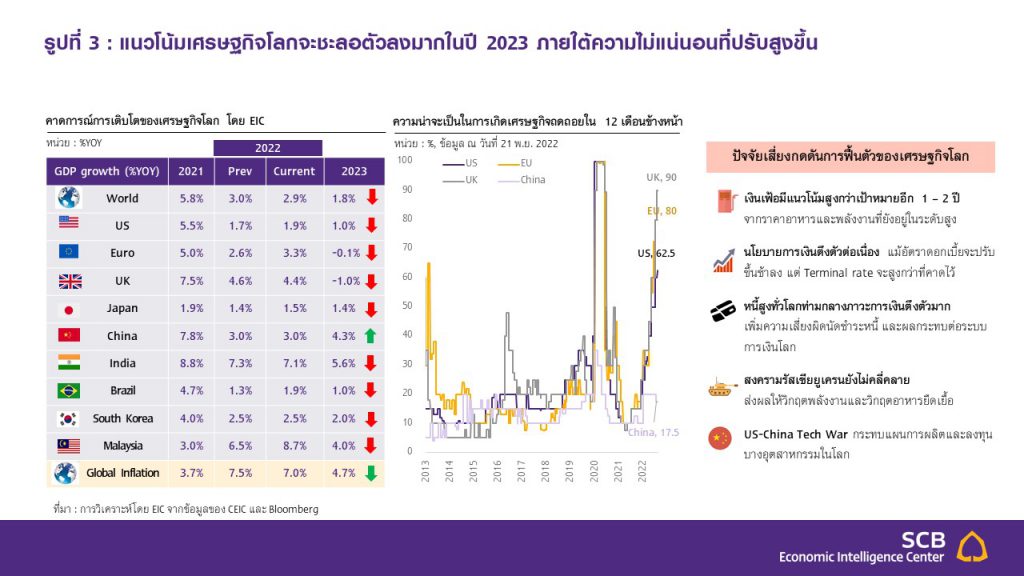

แนวโน้มการส่งออกสินค้าของไทยในระยะถัดไปดูไม่ค่อยสดใสนัก เนื่องจากเศรษฐกิจโลกมีทิศทางชะลอลงมาก โดย EIC ประเมินว่า เศรษฐกิจบางประเทศหลักมีแนวโน้มเข้าสู่ภาวะเศรษฐกิจถดถอย โดยสหภาพยุโรปและสหราชอาณาจักรจะเข้าสู่ภาวะถดถอยตั้งแต่ปลายปีนี้ ตามด้วยเศรษฐกิจสหรัฐฯ ที่จะเข้าสู่ภาวะถดถอยในช่วงครึ่งหลังของปี 2023 ทั้งนี้สัญญาณอุปสงค์โลกชะลอตัวลงมากขึ้น (รูปที่ 3)

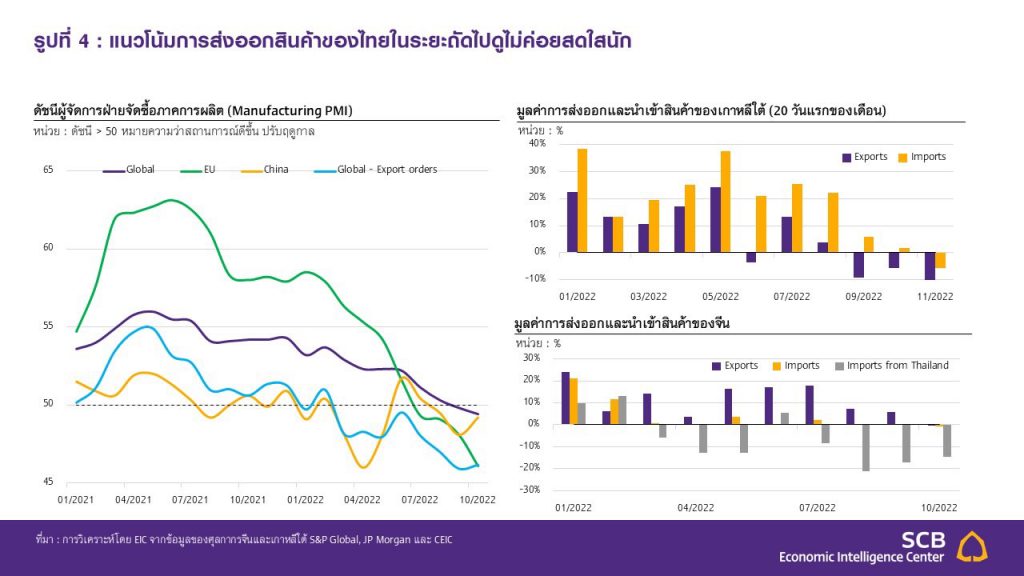

สะท้อนจาก (1) ข้อมูลดัชนี Manufacturing PMI ของประเทศคู่ค้าสำคัญ รวมถึงข้อมูล Exports order ที่อยู่ในระดับต่ำกว่า 50 (2) ข้อมูลการส่งออก 20 วันแรกของเกาหลีใต้ในเดือนพฤศจิกายนหดตัว -16.7% ซึ่งหดตัวสูงสุดในรอบ 30 เดือน โดยในเดือนนี้การส่งออกของเกาหลีใต้หดตัวรุนแรงในตลาดจีน (-28.3%) และฮ่องกง (-35.6%) ขณะที่การนำเข้าของเกาหลีใต้หดตัว -5.5% นับเป็นการหดตัวครั้งแรกในรอบเกือบ 2 ปี และ (3) การส่งออกของจีนในเดือนตุลาคมหดตัวครั้งแรกในรอบ 2 ปีอยู่ที่ -0.3% นอกจากนี้ การนำเข้าของจีนหดตัว -0.7% นับเป็นการหดตัวครั้งแรกเช่นกันนับตั้งแต่เดือนส.ค.2020 นอกจากนี้ จีนนำเข้าสินค้าไทยลดลง -14.5% นับเป็นการหดตัวต่อเนื่องเป็นเดือนที่ 7 ทั้งนี้ข้อมูลการส่งออกและนำเข้าของจีนและเกาหลีใต้ที่ลดลงสะท้อนให้เห็นอุปสงค์ของตลาดโลกที่ลดลงชัดเจน (รูปที่ 4) (แม้ในตลาดจีนมีส่วนหนึ่งที่เป็นผลกระทบจากการปิดเมืองเพื่อควบคุม COVID-19) และมีแนวโน้มสะท้อนให้เห็นอุปสงค์ของสินค้าจากไทยที่อาจลดลงเช่นเดียวกัน ด้วยเหตุนี้ EIC จึงปรับลดประมาณการมูลค่าการส่งออกสินค้าไทยในปี 2023 มาอยู่ที่ 1.2% จากเดิม ณ เดือนก.ย.ที่ 2.5%

ผู้เขียนบทวิเคราะห์

นายปุณยวัจน์ ศรีสิงห์ (poonyawat.sreesing@scb.co.th) นักเศรษฐศาสตร์อาวุโส

นายวิชาญ กุลาตี (vishal.gulati@scb.co.th) นักวิเคราะห์