Green Bonds ในไทยไม่ง่ายและเสี่ยง

Green Bonds หรือตราสารหนี้เขียว เป็นตราสารหนี้ที่มีข้อผูกมัดหรือเงื่อนไขด้านสิ่งแวดล้อมเพิ่มเติม ซึ่งต่างจากสารหนี้ทั่วไป หรือ Vanilla Bonds โดยตราสารหนี้เขียว มีวัตถุประสงค์เพื่อสนับสนุนโครงการที่เป็นประโยชน์ต่อสิ่งแวดล้อมเท่านั้น เช่น พลังงานหมุนเวียน การเพิ่มประสิทธิภาพการใช้พลังงาน การป้องกันมลพิษ หรือกิจกรรมที่เกี่ยวข้องกับสิ่งแวดล้อมอื่น ๆ

อย่างไรก็ดี Green Bond มีลักษณะด้านเครดิตที่เหมือนกับ Vanilla Bonds หลายประการ เช่น การประเมินความเสี่ยง/ผลตอบแทน รวมถึงเงื่อนไขทั่วไปที่แตกต่างกัน เช่น อันดับความน่าเชื่อถือ (Credit Rating) ระยะเวลาครบกำหนดไถ่ถอน หรืออัตราดอกเบี้ยหน้าตั๋วที่แตกต่างกัน

Green Bonds ในประเทศไทย

ในปัจจุบัน การนำ Green Bonds มาใช้ในประเทศไทย ยังไม่ค่อยแพร่หลายเมื่อเทียบกับในเวทีโลก เนื่องจากต้นทุนจากการรายงานตามมาตรฐานเขียวที่ค่อนข้างสูง และดอกเบี้ยหน้าตั๋ว (Coupon Rate) จากการออก Green Bonds ที่ไม่ต่ำกว่า Vanilla Bond มาก

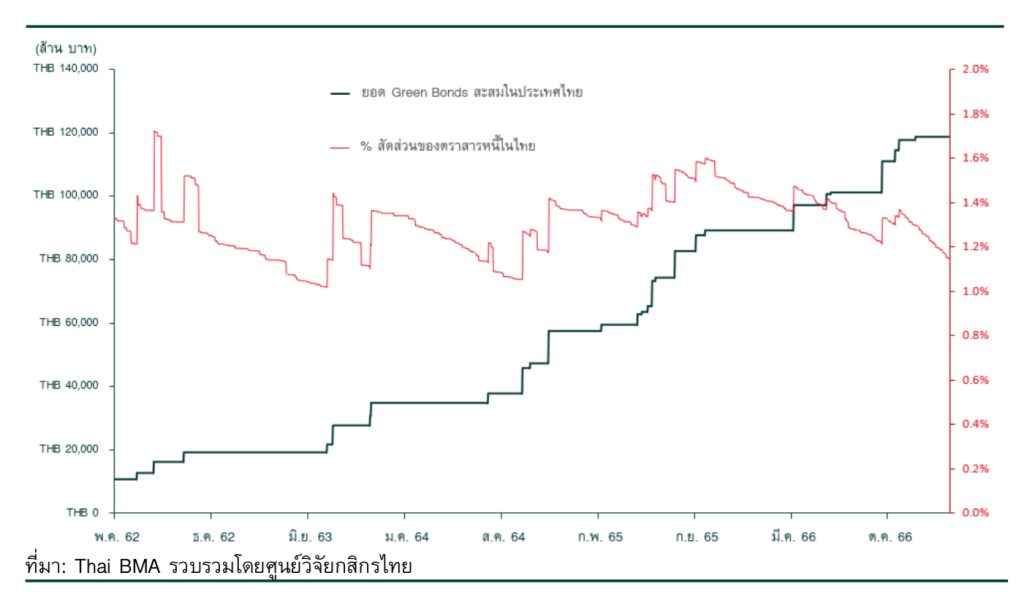

ยอดคงค้างของ Green Bonds ในประเทศไทยมีมูลค่าเพิ่มขึ้นในช่วง 5 ปีที่ผ่านมา แม้ว่าการออก Green Bonds ใหม่จะลดลงในปี 2566 อย่างไรก็ดี เมื่อคิดเป็นสัดส่วนต่อจำนวนตราสารหนี้ทั้งหมด ยังคงอยู่ในระดับที่ค่อนข้างต่ำที่ประมาณ 1.0 – 1.7% ซึ่งต่ำกว่าค่าเฉลี่ยการออกตราสารหนี้ทั่วโลกที่ 8.26 – 9.44%

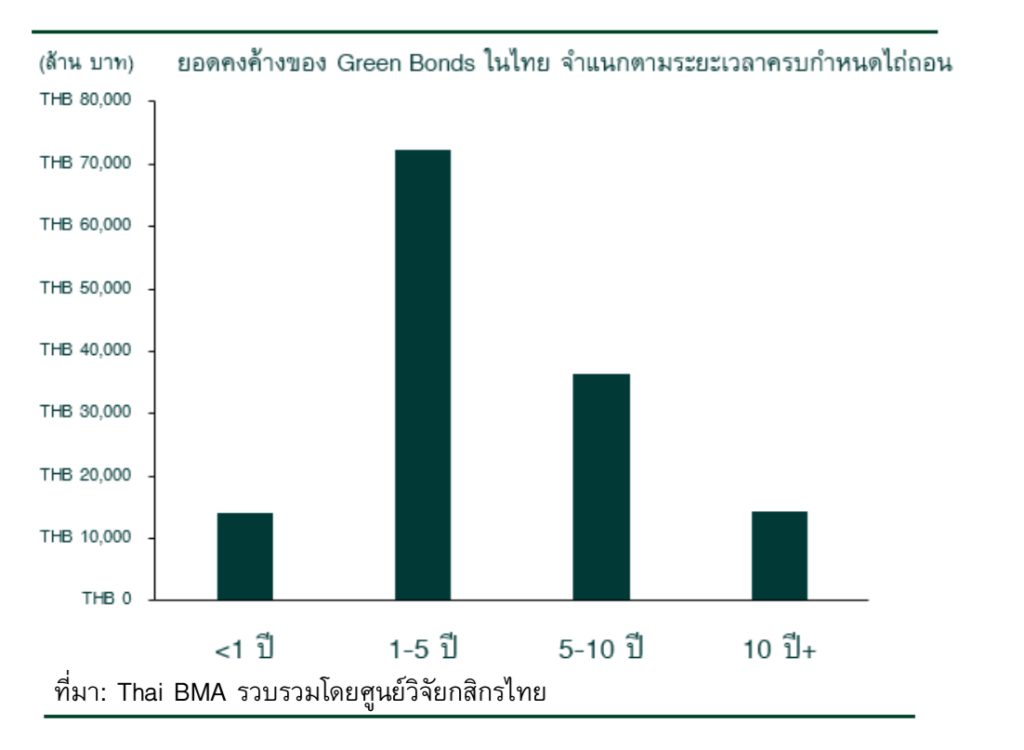

นอกจากนี้ 63% ของ Green Bonds ในไทย จะครบกำหนดชำระภายในอีก 5 ปีข้างหน้า โดยมีระยะเวลาไถ่ถอนเฉลี่ยที่ 4.7 ปี ขณะที่ ระยะเวลาครบกำหนดเฉลี่ยของ Green Bonds ทั้งตลาดในไทย จะอยู่ที่ประมาณ 6.4 ปี ซึ่งต่ำกว่าค่าเฉลี่ยของเอเชียที่ 6.5 ปี และของโลกที่ 12–17 ปี ทั้งนี้ ภาพดังกล่าวสะท้อนว่าผู้ออกตราสารหนี้ไทยรับความเสี่ยงจากการออก Green Bond ได้น้อยกว่าเมื่อเทียบกับทั่วโลก และยังไม่พร้อมที่จะลงทุนในโครงการที่เป็นมิตรต่อสิ่งแวดล้อมในระยะยาว

เมื่อพิจารณาข้อมูลทั้งสองมิติ ทำให้เห็นว่าประเทศไทยยังคงตามหลังโลกในเรื่องนำ Green Bonds มาเป็นหนึ่งในเครื่องมือการระดมทุน

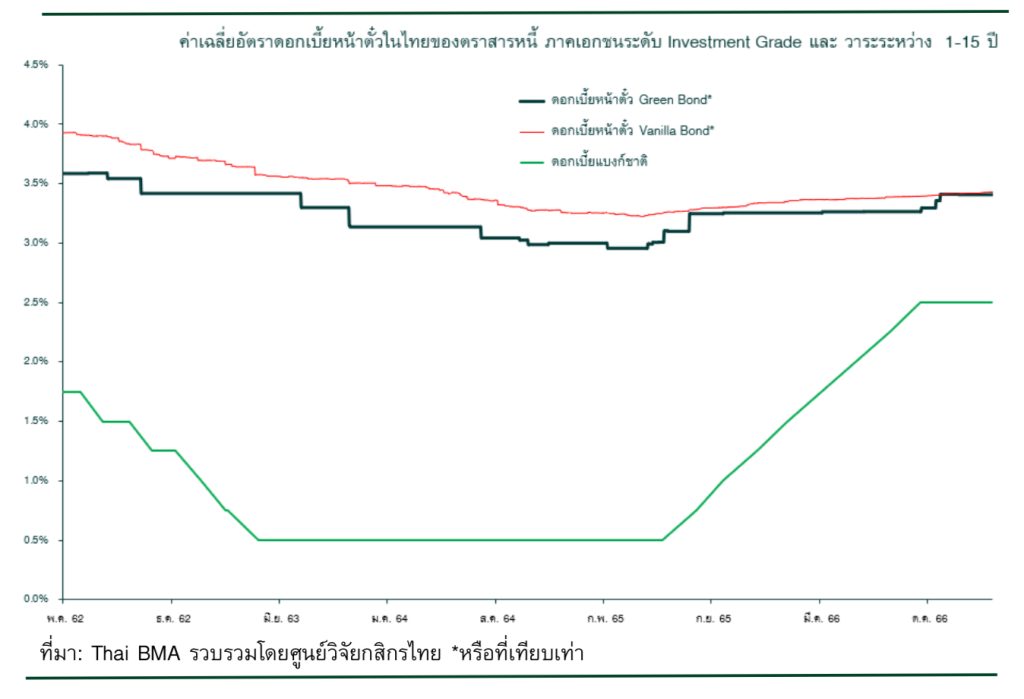

นอกจากนี้ ค่าเฉลี่ยดอกเบี้ยหน้าตั๋ว (Coupon Rate) ของ Corporate Green Bonds ในประเทศไทย ต่ำกว่า Vanilla Bonds ที่มีคุณสมบัติที่คล้ายกันถึง 21 bps ตรงกับทั่วโลกที่ Green Bonds มักมีอัตราผลตอบแทนที่ต่ำกว่า Vanilla Bonds ซึ่งเรียกว่า “Greenium” แต่ในปัจจุบันลดลงเหลือเพียง 2 bps นั่นหมายความว่า นักลงทุนในประเทศไทยอาจจะลดความยินยอมที่จะรับดอกเบี้ยที่ต่ำกว่า

ความท้าทายหลักสำหรับนักลงทุน Green Bond คือการฟอกเขียว หรือ Greenwashing จากการที่ผู้ออกตราสารหนี้เขียวกล่าวอ้างให้เกิดการเข้าใจผิดว่าโครงการที่ไม่ช่วยสิ่งแวดล้อมเป็นโครงการสีเขียว

เหตุนี้ทำให้หลายองค์กรพัฒนาระบบการประเมินและรับรองจากบุคคลภายนอกเพื่อยืนยัน เช่น ในสหภาพยุโรปและไทย ซึ่ง Sustainability และ Sustainability Linked Bonds ไม่มีกฎระเบียบประเภทดังกล่าว

อนาคตของ Green Bonds ในประเทศไทย

ศูนย์วิจัยกสิกรไทย มองว่าปัญหาการขาดการออก Green Bonds ในไทย เกิดจากปัญหาด้านอุปทานเป็นสำคัญ กล่าวคือ ปัญหาต้นทุนการระดมทุนที่สูง อาทิ จากทั้งการรายงานเพิ่มเติม และอัตราดอกเบี้ยหน้าที่ไม่ได้ต่ำกว่า Vanilla Bonds ดังนั้น จึงทำให้ผู้ระดมทุนในประเทศไทย เน้นออกพันธบัตรประเภท Sustainability และ Sustainability Linked Bonds แทนเนื่องจากเนื่องจากกฎระเบียบกว้างกว่า ผู้ออกสามารถออกตราสารหนี้สำหรับ Social หรือ ผู้ออกเลือก KPI Sustainability เองได้ ดังนั้น ภาครัฐควรเร่งจัดการกับทั้งสองประเด็นดังกล่าว เพื่อผลักดันให้เกิดการออกตราสารหนี้ประเภท Green Bonds มากขึ้น

แม้ว่ากฎระเบียบจะเป็นปัจจัยสำคัญ สำหรับนักลงทุนในการหลีกเลี่ยงการฟอกเขียว** ควรมีการรณรงค์และการสนับสนุนจากหน่วยงานกำกับดูแลและภาครัฐ เพื่อให้ผู้ออกตราสารหนี้เข้าถึงการรายงาน Green Bonds ได้ง่ายมากขึ้น รวมถึงการรณรงค์ให้นักลงทุนมาช่วยมีส่วนร่วมในการระดมทุนเพื่อสิ่งแวดล้อม แม้จะได้รับผลตอบแทนที่อาจจะต่ำกว่าเมื่อเทียบกับ Vanilla Bonds

ทั้งนี้ ภาครัฐไทยอาจใช้เครื่องมือการระดมทุนผ่านการออก Green Bonds เช่น การกำหนดวงเงินขั้นต่ำสำหรับการระดมทุนในรูป Green Bonds เพื่อใช้ลงทุนในโครงการด้านสิ่งแวดล้อมของภาครัฐต่อจากนี้ เพื่อสร้างบรรยากาศและเป็นบรรทัดฐานแก่ภาคเอกชนให้เกิดการระดมทุนผ่าน Green Bonds ในประเทศมากขึ้นได้ เพื่อนำไปสู่การบรรลุ Net Zero ของประเทศได้ภายในปี 2608