กรุงไทย วิเคราะห์ยานยนต์ฟื้นจากความนิยม EV

อุตสาหกรรมการผลิตรถยนต์ของไทยยังอยู่ในช่วงของการฟื้นตัว โดยเราคาดว่าในปี 2567 ยอดการผลิตรถยนต์ของไทยจะขยายตัว 4.8%YoY ไปแตะที่ระดับ 1.97 ล้านคัน กลับมาอยู่ที่ระดับใกล้เคียงกับช่วงก่อนเกิดโควิด-19 (ปี 2562) ที่มียอดการผลิตอยู่ที่ 2.01 ล้านคัน

โดย Krungthai COMPASS มองว่า 2 ปัจจัยหนุนหลักที่ทำให้ยอดการผลิตรถยนต์ของไทยปรับตัวสูงขึ้น ได้แก่ 1.ค่ายรถยนต์ต่าง ๆ ที่เข้าร่วมมาตรการ EV 3.0 จะเริ่มเดินสายผลิตรถยนต์ไฟฟ้าในไทย และ 2.ความต้องการรถยนต์ทั่วโลกที่มีแนวโน้มทยอยฟื้นตัวอย่างค่อยเป็นค่อยไป

อย่างไรก็ดี ผู้ประกอบการยังต้องเผชิญกับความท้าทายซึ่งอาจส่งผลกระทบต่อธุรกิจทั้งในระยะสั้นและระยะยาว จากปัจจัยเสี่ยงในด้าน 1.มาตรฐานการปล่อยสินเชื่อที่มีแนวโน้มเข้มงวดต่อเนื่อง 2.ความเสี่ยงในการเปลี่ยนผ่าน(Transition Risk) จากความพยายามในการลดการปล่อยก๊าซเรือนกระจก 3. แนวนโยบายการห้ามขายรถยนต์สันดาปภายในของหลายประเทศ และ 4.ภาวะสงครามอิสราเอล-ฮามาส

ยอดการผลิตรถยนต์ไทยอยู่ในช่วงฟื้นตัวจากวิกฤติโควิดและปัญหา Supply Chain

ประเทศไทยเป็นฐานการผลิตรถยนต์ที่สำคัญของโลก และเป็นศูนย์กลางการผลิตยานยนต์ของภูมิภาค จนถูกเรียกว่าดีทรอยต์แห่งเอเชีย สะท้อนจากการที่ไทยมีปริมาณการผลิตรถยนต์ต่อปีมากถึง 1.88 ล้านคัน สูงที่สุดในอาเซียน และเป็นอันดับ 10 ของโลก โดยมีการส่งออกมากกว่า 50% ของปริมาณการผลิตรถยนต์ทั้งหมด และสามารถสร้างรายได้ให้แก่ประเทศไทยกว่า 1.86 หมื่นล้านดอลลาร์สหรัฐ หรือประมาณ 6.5 แสนล้านบาท ซึ่งคิดเป็นสัดส่วนราว 6% ต่อ GDP

ในช่วงที่ผ่านมา อุตสาหกรรมการผลิตรถยนต์เป็นหนึ่งในอุตสาหกรรมที่ได้รับผลกระทบจากการระบาดของโควิด-19 เป็นอย่างมาก ทั้งในฝั่งอุปทานจากปัญหา Supply Chain Disruption อาทิ การขาดแคลนเซมิคอนดักเตอร์ ทำให้ค่ายรถยนต์ต้องหยุดเดินสายการผลิตชั่วคราว ขณะที่ฝั่งอุปสงค์หดตัวรุนแรงจากการชะลอตัวของคำสั่งซื้อ และภาวะเศรษฐกิจทั่วโลกที่ชะลอตัว ส่งผลให้ยอดการผลิตรถยนต์ของไทยในปี 2563 ลดลง 29%YoY หรือผลิตได้เพียง 1.4 ล้านคัน จากที่เคยผลิตได้สูงกว่า 2.0 ล้านคัน อย่างไรก็ดี หลังจากปัญหาต่าง ๆ เริ่มทยอยคลี่คลายลง ภาคการผลิตรถยนต์ของไทยเริ่มส่งสัญญาณดีขึ้น สะท้อนจากยอดการผลิตรถยนต์ปี 2565 ขยายตัว 11.7%YoY ขึ้นมาแตะระดับ 1.88 ล้านคัน และคาดว่าจะทรงตัวต่อเนื่องในปี 2566 แบ่งเป็นยอดการผลิตเพื่อส่งออก 1.08 ล้านคัน และผลิตเพื่อจำหน่ายในประเทศ 0.8 ล้านคัน

Krungthai COMPASS ประเมินว่า อุตสาหกรรมการผลิตรถยนต์ของไทยในปี 2567 ยังเป็นปีของการฟื้นตัว โดยยอดการผลิตรถยนต์ของไทยในปี 2567 มีโอกาสขยายตัว 4.8%YoY ไปแตะที่ระดับ 1.97 ล้านคัน กลับมาอยู่ที่ระดับใกล้เคียงกับช่วงก่อนเกิดโควิด-19 (ปี 2562) จาก 2 แรงขับเคลื่อนหลัก ได้แก่

1. มาตรการ EV 3.0 เริ่มเห็นผลที่ชัดเจนแล้ว โดยค่ายรถยนต์ต่าง ๆ ที่เข้าร่วมมาตรการฯ เริ่มเดินสายผลิตรถยนต์ไฟฟ้าในไทย จากมาตรการสนับสนุนของภาครัฐต่าง ๆ ที่ช่วยกระตุ้นและจูงใจให้ภาคเอกชนลงทุนเพิ่มเติมในช่วงที่ผ่านมา โดยเฉพาะมาตรการสนับสนุนยานยนต์ไฟฟ้าระยะ 1 (EV 3.0) ที่เริ่มใช้มาตั้งแต่ปี 2565 ส่งผลให้ค่ายรถยนต์ที่เข้าร่วมมาตรการเริ่มเดินสายผลิตรถยนต์ไฟฟ้าชดเชยการนำเข้า ซึ่งได้กำหนดให้ผู้ประกอบการที่นำเข้ารถยนต์ไฟฟ้าจากต่างประเทศต้องผลิตรถยนต์ไฟฟ้าชดเชยการนำเข้าในอัตรา 1 : 1 คัน ภายในปี 2567 และเพิ่มเป็น 1 : 1.5 คัน ในปี 2568 อาทิ NETA เริ่มผลิตแบบนำร่องรถยนต์ BEV รุ่น NETA V-II ไปแล้วในช่วง พ.ย. ที่ผ่านมา และคาดว่าเปิดไลน์ผลิตอย่างเต็มรูปแบบได้ในช่วง ก.พ. 2567 ขณะที่ค่ายจีนอีกหลายๆ ค่าย เช่น BYD GWM MG จะเริ่มเดินสายการผลิตรถยนต์ไฟฟ้าในช่วงกลางปี 2567

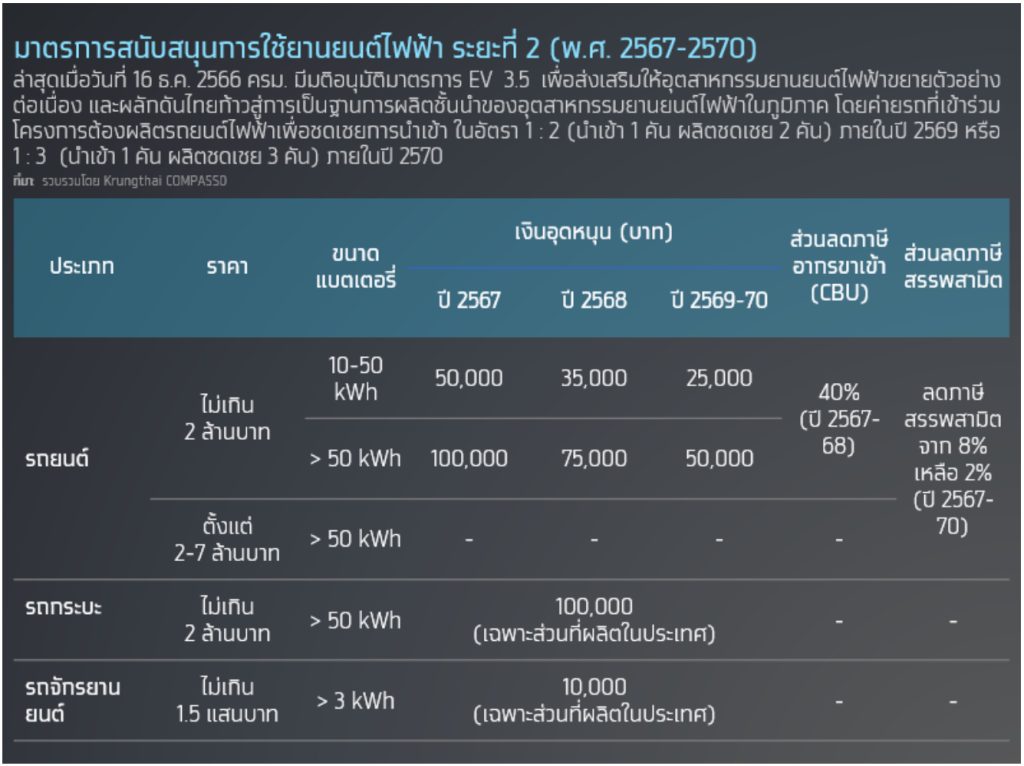

โดยเบื้องต้น เราประเมินว่า ผลของมาตรการ EV 3.0 จะช่วยหนุนยอดการผลิตรถยนต์ไฟฟ้าเพิ่มขึ้นราว 5-7 หมื่นคัน หรือคิดเป็น 3-4% ของยอดการผลิตรถยนต์ในปี 2567 ซึ่ง Upside ใหม่ที่กำลังจะเกิดขึ้น และล่าสุดเมื่อวันที่ 19 ธ.ค. ที่ผ่านมา ทาง ครม. ได้มีมติอนุมัติมาตรการ EV 3.5 ที่บังคับใช้ในช่วงปี 2567-2570 เพื่อส่งเสริมให้อุตสาหกรรมยานยนต์ไฟฟ้าขยายตัวอย่างต่อเนื่อง และผลักดันให้ไทยเป็นศูนย์กลางการผลิตยานยนต์ไฟฟ้า ซึ่งจะส่งผลดีต่อยอดการผลิตรถยนต์ในระยะข้างหน้า

2. ยอดจำหน่ายรถยนต์ทั่วโลกทยอยฟื้นตัวอย่างค่อยเป็นค่อยไป และความต้องการใช้รถยนต์สันดาปภายใน (Internal Combustion Engine: ICE) ที่คาดว่าจะยังครองตลาดโลกไปอีกราว 6-7 ปี โดยเราคาดว่า ยอดการผลิตรถยนต์เพื่อส่งออกของไทยในปี 2567 มีโอกาสปรับตัวสูงขึ้นไปแตะที่ระดับ 1.13-1.16 ล้านคัน หรือขยายตัวราว 4-8%YoY ตามยอดจำหน่ายรถยนต์ทั่วโลกที่ทยอยฟื้นตัวต่อเนื่อง สอดคล้องกับข้อมูลของ Economist Intelligence Unit และ Oxford Economics ที่ประเมินว่า ยอดขาย/ผลิตรถยนต์ทั่วโลกจะขยายตัวที่ระดับ 3-6%YoY ในปี 2567

และเมื่อพิจารณาต่อไปอีกจะพบว่า ในปี 2567รถยนต์สันดาปภายในจะยังคงครองส่วนแบ่งตลาดรถยนต์โลกกว่า 79% และจากการประเมินของ The Electric vehicle world sales คาดการณ์ว่า กว่าส่วนแบ่งตลาดรถยนต์ไฟฟ้าทั่วโลกจะมีสัดส่วนมากกว่า 40% ของรถยนต์ทุกประเภท ต้องใช้เวลาประมาณ 6 ปี (ปี 2572) ในขณะที่ตลาดรถยนต์ไฟฟ้าในเอเชีย (ไม่รวมจีน) ยุโรปตะวันออก ตะวันออกกลาง แอฟริกา อเมริกากลางและอเมริกาใต้ ได้รับความสนใจน้อยกว่า โดยปัจจุบันในปี 2566 มีส่วนแบ่งตลาดเพียง 3% ของรถยนต์ทุกประเภท และต้องใช้เวลาประมาณ 12 ปี (ปี 2578) กว่าส่วนแบ่งตลาดรถยนต์ไฟฟ้าของกลุ่มประเทศเหล่านี้จะมีสัดส่วนมากกว่า 40% ซึ่งตามหลังทั่วโลกถึง 6 ปี ทำให้เรามองว่า การส่งออกรถยนต์ของไทยยังมีโอกาสขยายตัวต่อเนื่องในปี 2567 โดยเฉพาะในกลุ่มประเทศเอเชีย (ไม่รวมจีน) และตะวันออกกลาง ที่ครองส่วนแบ่งตลาดเกือบ 50% ของมูลค่าการส่งออกรถยนต์ในปี 2565

ยอดจำหน่ายในประเทศยังเป็นปัจจัยกดดันต่อการผลิตรถยนต์ในปี 2567

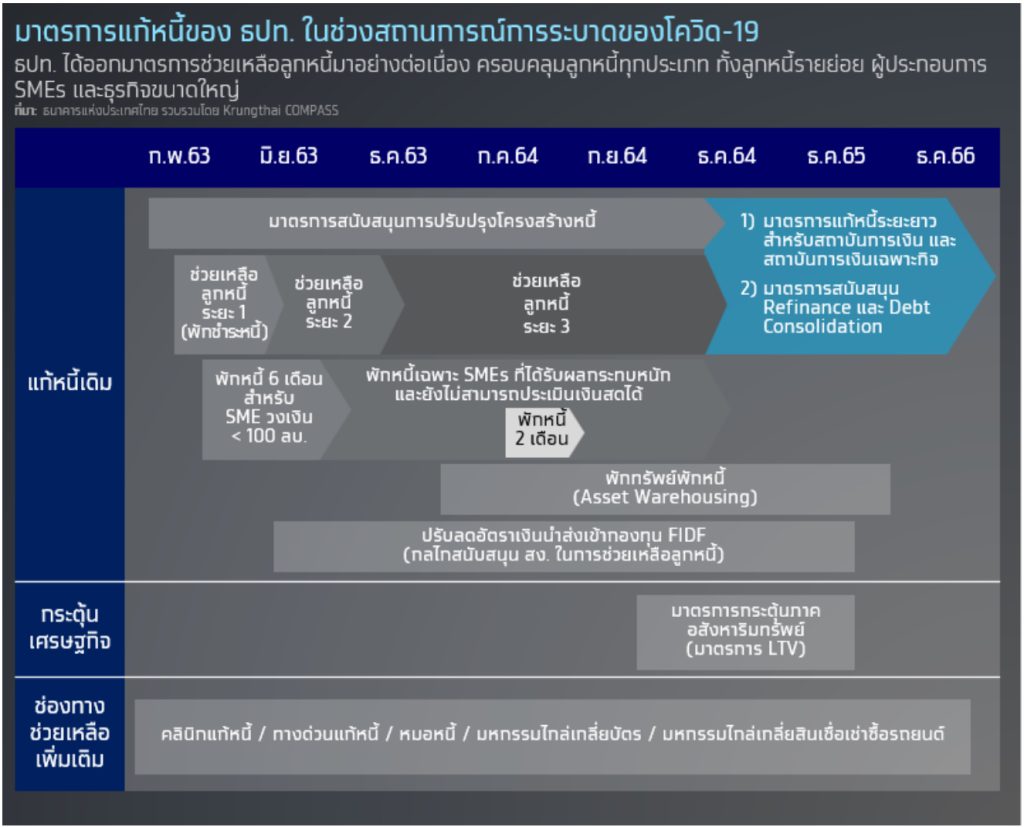

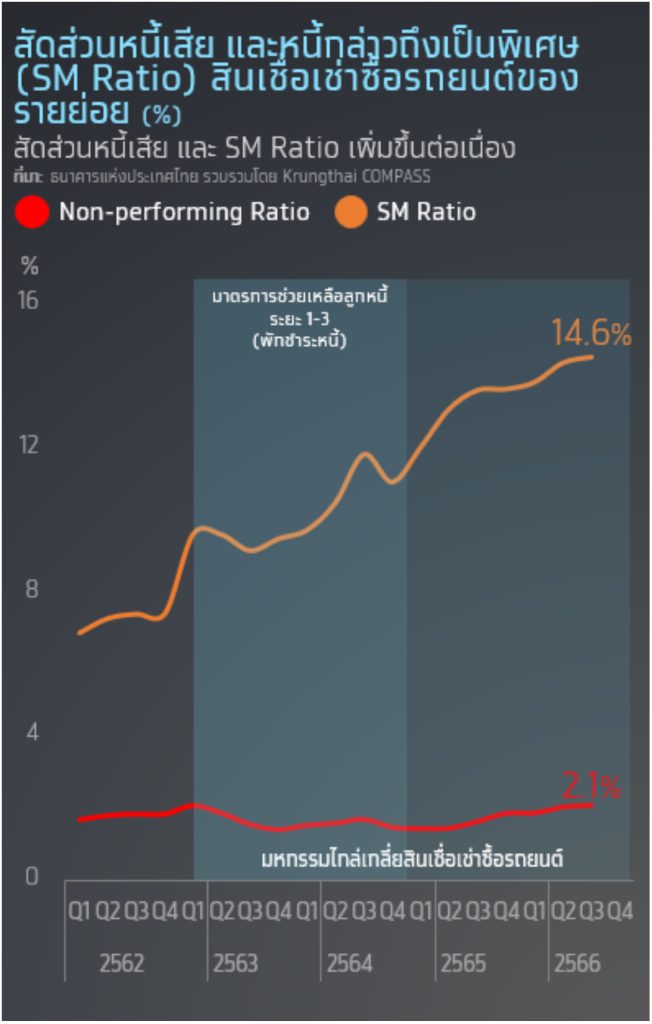

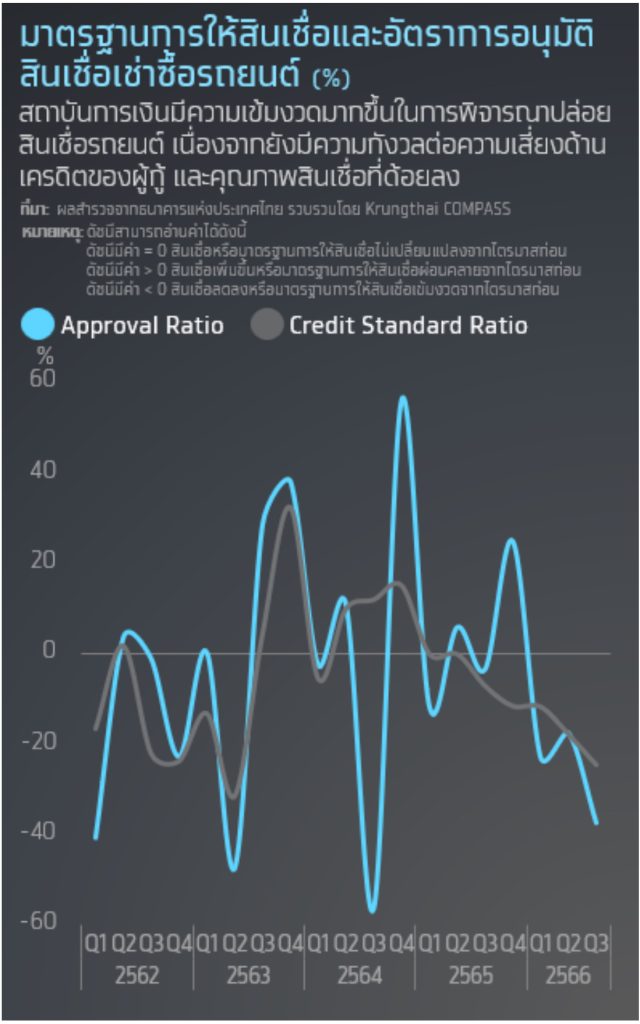

Krungthai COMPASS ประเมินว่า ยอดการผลิตรถยนต์เพื่อจำหน่ายในประเทศปี 2567 จะอยู่ในระดับทรงตัวที่จำนวน 0.805 ล้านคัน โดยมีแนวโน้มถูกกดดันจากกำลังซื้อที่อ่อนแอ และมาตรฐานการปล่อยสินเชื่อที่มีแนวโน้มเข้มงวดต่อเนื่อง โดยภาพรวมยอดการผลิตรถยนต์เพื่อจำหน่ายในประเทศปี 2567 ยังต้องเผชิญแรงกดดันรอบด้าน ทั้งจากค่าครองชีพ อัตราดอกเบี้ยและหนี้ครัวเรือนที่อยู่ในระดับสูง ซึ่งกระทบต่อกำลังซื้อ และความสามารถในการชำระหนี้ของผู้บริโภคให้ลดลง นอกจากนี้ ยังถูกซ้ำเติมมาตรฐานการให้สินเชื่อที่มีความเข้มงวดต่อเนื่องจากความกังวลต่อความเสี่ยงด้านเครดิตของผู้กู้ ประกอบกับคุณภาพสินเชื่อที่คาดว่าจะด้อยลง หลังจากที่ ธปท. ได้เร่งออกมาตรการช่วยเหลือลูกหนี้อย่างต่อเนื่อง ในช่วงที่เกิดวิกฤติโควิด-19 จนส่งผลให้สัดส่วนหนี้เสียในช่วงปี 2563-64 ยังไม่เพิ่มมากนัก โดยมาตรการช่วยเหลือลูกหนี้ของ ธปท. ในระยะแรกเป็นมาตรการระยะสั้น อาทิ การพักหนี้ แต่จากสถานการณ์ที่มีความยืดเยื้อและฟื้นตัวที่ไม่เท่าเทียม (K-shape) ธปท. จึงได้ปรับแนวทางใหม่ ที่ตอบโจทย์เฉพาะกลุ่มมากขึ้น

ซึ่งปัจจุบันมาตรการช่วยเหลือลูกหนี้ของ ธปท. ทยอยสิ้นสุดลง กอปรกับกำลังซื้อยังอ่อนแอ จากการที่รายได้ของผู้บริโภคยังไม่กลับมาระดับเดิม ส่งผลให้สัดส่วนหนี้เสียและหนี้กล่าวถึงเป็นพิเศษ (SM Ratio) ทยอยปรับขึ้นต่อเนื่อง

ทั้งนี้ จากข้อมูลล่าสุดจาก ธปท. และบริษัทข้อมูลเครดิตแห่งชาติ (เครดิต บูโร) พบว่า สินเชื่อเช่าซื้อรถยนต์มีหนี้เสียเพิ่มอย่างต่อเนื่อง ณ Q3/2566 มีสัดส่วนหนี้เสีย (Non-performing Ratio) อยู่ที่ 2.1% ของสินเชื่อเช่าซื้อรถยนต์ เพิ่มขึ้น 20.9%YoY ขณะที่หนี้กล่าวถึงเป็นพิเศษ (SM Ratio) หรือหนี้ค้างชำระ 1-3 เดือน อยู่ที่ 14.6% ของสินเชื่อเช่าซื้อรถยนต์ เพิ่มขึ้น 17.5%YoY โดยส่วนใหญ่เป็นกลุ่มลูกหนี้ที่เคยได้รับความช่วยเหลือ ในช่วงโควิด-19

นอกจากนี้การพิจารณาสินเชื่อจะมีความเข้มงวดขึ้นจากมาตรการของธปท. ที่ทยอยบังคับใช้ในช่วง 1-2 ปีข้างหน้าในช่วงหลายปีที่ผ่านมา หนี้ครัวเรือนเป็นประเด็นที่พูดถึงอยู่เสมอ และกำลังเป็นที่จับตามองอีกครั้งหลังจากที่สัดส่วนหนี้ครัวเรือนทรงตัวอยู่ในระดับสูงต่อเนื่อง โดยล่าสุด ณ Q2/2566 สัดส่วนหนี้ครัวเรือนสูงถึง 90.7% ต่อ GDP ส่งผลให้ ธปท. เร่งออกมาตรการต่าง ๆ เพื่อแก้ปัญหาหนี้ครัวเรือน อาทิ การให้สินเชื่ออย่างรับผิดชอบและเป็นธรรม (Responsible Lending) ที่บังคับใช้ในวันที่ 1 ม.ค. 2567 ซึ่งกำหนดให้สถาบันการเงินต้องไม่กระตุ้นให้ผู้บริโภคก่อหนี้เกินตัว รวมทั้งต้องประเมิน Affordability ของลูกหนี้ให้ครอบคลุมภาระหนี้ และมีเงินเหลือสุทธิ (Residual income) หลังหักภาระผ่อนชำระหนี้ เพียงพอต่อการดำรงชีพ อาจทำให้ผู้บริโภคบางส่วนไม่สามารถเข้าถึงสินเชื่อได้ ซึ่งเป็นปัจจัยกดดันต่อยอดจำหน่ายรถยนต์ และส่งผลกระทบต่อเนื่องไปถึงภาพรวมยอดผลิตรถยนต์ปี 2567

เทรนด์การใช้รถยนต์ BEV ในไทยจะเติบโตต่อเนื่อง

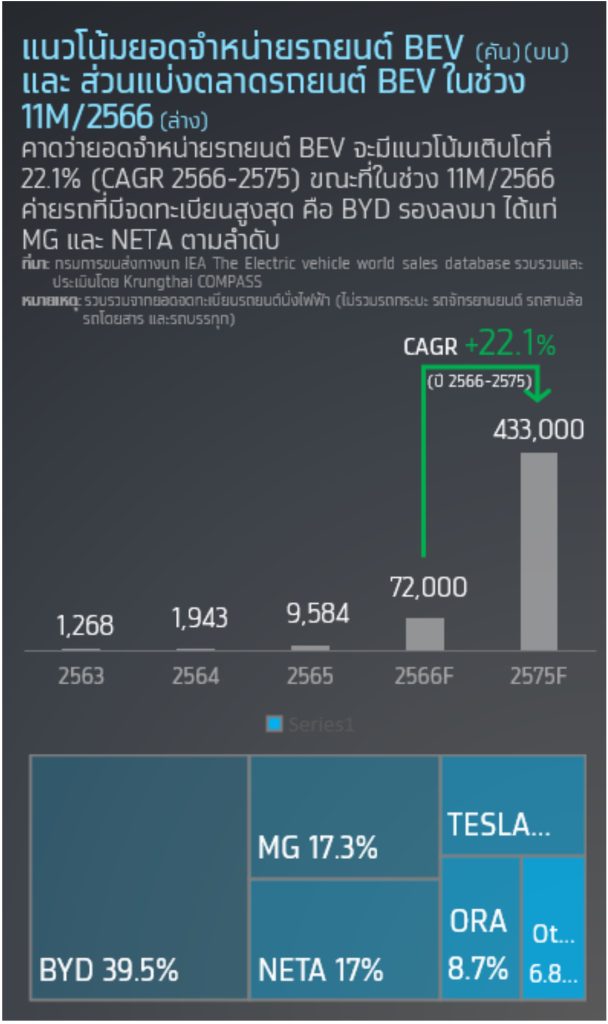

ยอดจำหน่ายรถยนต์ไฟฟ้า (BEV) เติบโตอย่างก้าวกระโดด สวนทางยอดจำหน่ายรถยนต์ในภาพรวม Krungthai COMPASS ประเมินว่า ยอดจำหน่ายรถยนต์ BEV ทั้งปี 2566 จะสูงแตะ 72,000 คัน หรือคิดเป็นส่วนแบ่งตลาด 9% ของยอดจำหน่ายทั้งหมด และมีโอกาสเติบโตสูงเฉลี่ยปีละ 22.1%CAGR (ปี 2566-2575) ไปแตะระดับ 433,000 คัน ในปี 2575 หรือคิดเป็น 46% ของจำหน่ายทั้งหมด โดยในช่วง 11M/2566 ยอดจดทะเบียนรถยนต์นั่งไฟฟ้ามีจำนวนทั้งสิ้น 66,912 คัน ขยายตัวกว่า 690%YoY หรือราว 8 เท่า สวนทางกับยอดจำหน่ายรถยนต์ที่หดตัว 7.7%YoY โดยค่ายรถที่มียอดจดทะเบียนสูงสุด คือ BYD 39.5% รองลงมา ได้แก่ MG 17.3% และ NETA 17.0% ตามลำดับ ในส่วนของยอดจองรถยนต์ไฟฟ้าในงาน Motor Expo 2023 (29 พ.ย.–11 ธ.ค. 2566) พบว่า รถยนต์ไฟฟ้าได้ชิงส่วนแบ่งตลาดกวาดยอดจองไปกว่า 38%

สำหรับกระแสของรถยนต์ BEV ที่กำลังเติบโตอย่างก้าวกระโดดนั้นเป็นผลมาจาก

1. ราคาของรถยนต์ BEV อยู่ในระดับที่ผู้บริโภคเข้าถึงได้มากขึ้น โดยมาจาก 3 สาเหตุหลัก ได้แก่

จากแรงผลักดันของภาครัฐผ่านมาตรการต่าง ๆ อาทิ มาตรการ EV 3.5 ที่ปรับลดภาษี และให้เงินอุดหนุนซื้อรถยนต์ BEV สูงสุด 100,000 บาท ซึ่งช่วยลดช่องว่างระหว่างราคาขายรถยนต์ BEV และรถยนต์สันดาปภายใน และเป็นปัจจัยที่ส่งผลต่อการตัดสินใจซื้อรถยนต์ BEV โดย เบื้องต้นคาดว่าจะมียานยนต์ไฟฟ้าที่ได้รับการสนับสนุนภายใต้มาตรการ EV 3.5 รวมทั้งสิ้นราว 830,000 คัน แบ่งเป็นรถยนต์ไฟฟ้า 454,000 คัน รถจักรยานยนต์ไฟฟ้า 346,000 คัน และรถกระบะไฟฟ้า 30,000 คัน โดยใช้งบประมาณรวมทั้งสิ้น 34,000 ล้านบาท

การแข่งขันสูงในตลาดรถยนต์ไฟฟ้า ทำให้ค่ายรถยนต์รายหลายจัดโปรโมชั่น และหันมาแข่งขันด้านราคามากขึ้น แม้มาตรการ EV 3.5 ที่ภาครัฐมีนโยบายสนับสนุนต่อ แต่เงินสนับสนุนและเงื่อนไขต่างๆ ที่ไม่ดีเท่าเฟสแรก (EV 3.0) ที่ให้เงินสนับสนุนสูงสุด 150,000 บาท เพื่อเร่งบริหารสต็อกรถยนต์ BEV ที่นำเข้ามาแล้ว ทำให้หลายค่ายจัดโปรโมชั่น และหันมาแข่งขันด้านราคามากขึ้น อาทิ ค่าย MG GAC ได้มอบส่วนลดสูงถึงเกือบ 1 แสนบาท ส่วน ORA Good Cat จัดโปรโมชันช่วยผ่อน 1 ปี มูลค่า 1.2 แสนล้านบาท

นอกจากนี้ ราคาแบตเตอรี่ที่มีแนวโน้มลดลงถึง 40% ภายในปี 2568 โดย Goldman Sachs Research ได้คาดการณ์ว่า ราคาแบตเตอรี่จะลดลงเหลือ 99 ดอลลาร์สหรัฐต่อกิโลวัตต์ (kWh) ภายในปี 2568 ซึ่งลดลงถึง 40% โดยกว่าครึ่งหนึ่งมาจากการลดลงของราคาวัตถุดิบ เช่น ลิเธียม นิกเกิล และโคบอลต์ โดยแนวโน้มการลดลงของราคาแบตเตอรี่รถยนต์ไฟฟ้าอาจนำไปสู่ราคารถยนต์ไฟฟ้าที่ลดลงและกลายเป็นโอกาสให้ผู้บริโภคเข้าถึงรถยนต์ BEV ได้มากขึ้น

2. การพัฒนาอย่างต่อเนื่องของเทคโนโลยีที่เกี่ยวข้อง อาทิ ระยะทางที่วิ่งได้ไกลขึ้นเมื่อเทียบกับอดีต ช่วยลดข้อจำกัดการเดินทางระยะไกล และเป็นปัจจัยที่ช่วยให้คนตัดสินปรับเปลี่ยนมาใช้รถยนต์ BEV มากขึ้น โดยข้อมูลจาก IEA ระบุว่ารถยนต์ BEV มีระยะทางขับขี่โดยเฉลี่ยต่อการชาร์จ 1 ครั้ง เพิ่มขึ้นจาก 243 กิโลเมตรในปี 2560 ขึ้นมาอยู่ที่ 349 กิโลเมตรในปัจจุบัน หรือเพิ่มขึ้นกว่า 44%

นอกจากระยะทางการขับขี่ที่ไกลขึ้นแล้ว การมีสถานีชาร์จไฟฟ้าและอุปกรณ์ชาร์จที่มีความพร้อมและครอบคลุมหลายพื้นที่มากขึ้น ก็เป็นอีกหนึ่งปัจจัยสนับสนุนการตัดสินใจเลือกซื้อรถยนต์ BEV โดยข้อมูลจากสมาคมยานยนต์ไฟฟ้าไทย พบว่า ณ ก.ย. 2566 ไทยมีสถานีชาร์จไฟฟ้าจำนวน 2,222 สถานีเพิ่มขึ้น 156%YoY โดยมีจำนวนหัวจ่ายไฟรวม 8,702 หัวจ่าย เพิ่มขึ้น 238%YoY แบ่งเป็นหัวจ่ายไฟฟ้ากระแสตรง (DC) 3,896 หัวจ่าย เพิ่มขึ้น 228%YoY และหัวจ่ายไฟฟ้ากระแสสลับ (AC) 4,806 หัวจ่าย เพิ่มขึ้น 247%YoY ซึ่งมีความครอบคลุมในเชิงพื้นที่ทั้งในกรุงเทพฯ และต่างจังหวัดมากขึ้นกว่าในอดีต ซึ่งจะช่วยคลายความกังวลและเป็นแรงขับเคลื่อนกระตุ้นให้ผู้บริโภคตัดสินใขซื้อรถยนต์ BEV มากขึ้น

3. ต้นทุนการใช้งาน (Cost of Ownership) ที่มีความคุ้มค่ากว่ารถยนต์ทั่วไป จากการประเมินต้นทุนการใช้งานโดย Krungthai COMPASS สำหรับการขับขี่รถยนต์ปีละ 10,000 กม. ในช่วง 4 ปีแรก พบว่า รถยนต์ BEV มีต้นทุนการใช้งานเฉลี่ยต่ำกว่ารถยนต์ทั่วไปอยู่ราว 18% โดยสาเหตุหลักที่ทำให้รถยนต์ BEV มีต้นทุนการใช้งานต่ำกว่ารถยนต์ทั่วไป เพราะจุดเด่นด้านค่าเชื้อเพลิง ซึ่งประหยัดกว่ารถยนต์ทั่วไปในท้องตลาดอย่างเห็นได้ชัด และเป็นหนึ่งในปัจจัยสำคัญทำให้ผู้บริโภคหันมาสนใจและตัดสินใจซื้อรถยนต์ไฟฟ้ามากขึ้น สอดรับกับผลการศึกษาของ Deloitte ที่ชี้ว่า เหตุผลสำคัญที่สุดของคนไทยที่ตัดสินใจซื้อรถยนต์ BEV เนื่องจากต้องการลดรายจ่ายด้านราคาเชื้อเพลิง

ราคาขายต่อรถยนต์ BEV มือสองจะถูกกดดันราคามากแค่ไหน?

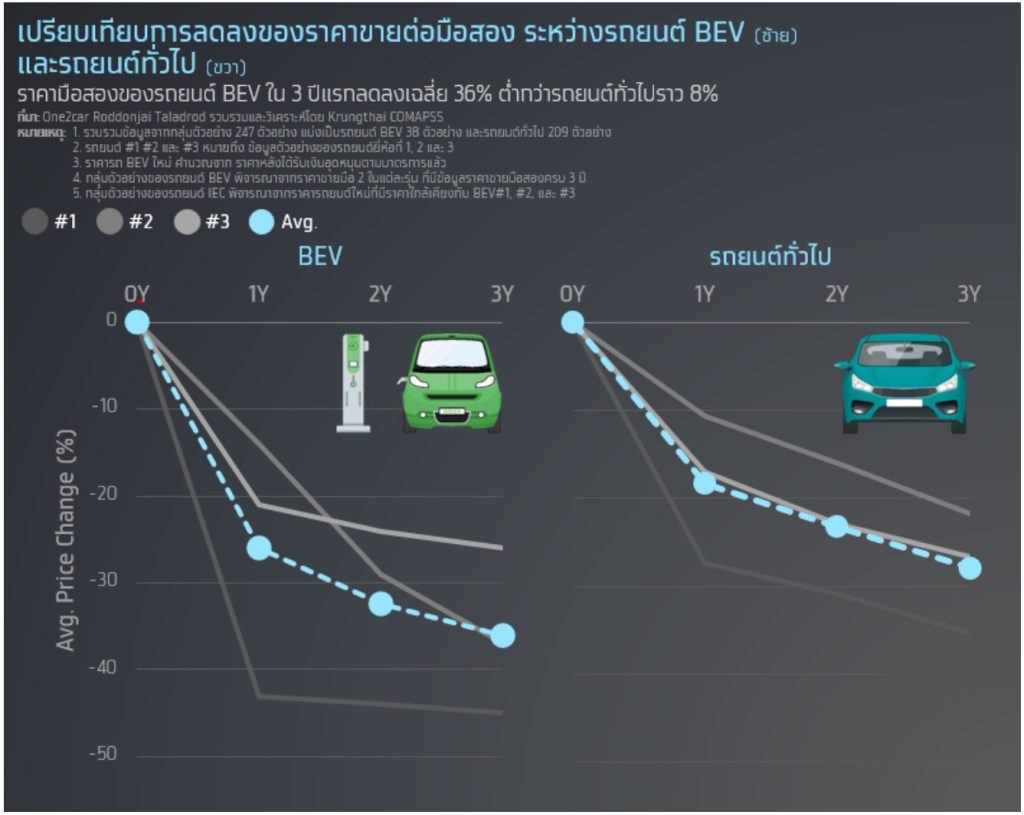

แม้ต้นทุนการใช้งานของรถยนต์ BEV ที่ต่ำจะฟังดูน่าสนใจ แต่มักมีคำถามตามมาว่าราคาขายต่อเป็นอย่างไร? โดย Krungthai COMPASS ประเมินว่า ราคาขายรถยนต์ BEV มือสองเมื่อใช้งานครบ 3 ปี จะมีราคาลดลงจากรถยนต์ BEV มือหนึ่งโดยเฉลี่ยอยู่ที่ราว 36% โดยเรามองว่าสาเหตุหลักที่ราคารถยนต์ BEV มือสองที่ใช้งานครบ 3 ปี ต่ำกว่าราคาขายต่อรถยนต์ทั่วไปในท้องตลาดไม่มากราว 8% เนื่องจากยังมีเงินสนับสนุนจากภาครัฐ ที่ช่วยให้ราคาขายรถยนต์ BEV ใหม่ต่ำลง ประกอบกับในช่วง 3 ปีแรกยังมีการรับประกันอะไหล่สำคัญ ๆ จากผู้ผลิตรถยนต์อยู่ เช่น แบตเตอรี่ ซึ่งส่วนใหญ่รับประกันอยู่ที่ 8 ปี หรือระยะทาง 160,000-180,000 กิโลเมตร

อย่างไรก็ดี ยังต้องติดตามราคาขายต่อรถยนต์ BEV จะเป็นอย่างไร? หากมาตรการของภาครัฐสิ้นสุดลง หรือกรณีที่รถยนต์ BEV มีอายุการใช้งานที่นานขึ้น หรือแม้กระทั่งภายหลังจากที่หมดการรับประกันอะไหล่สำคัญ ๆ จากผู้ผลิตรถยนต์

ประเด็นอื่นๆ ที่น่าสนใจในระยะถัดไป

หากมองไปข้างหน้า ยังมีประเด็นต่าง ๆ ที่ผู้ผลิตรถยนต์ยังต้องติดตาม ทั้งในด้าน

1. ความเสี่ยงในการเปลี่ยนผ่าน (Transition risk) จากความพยายามในการลดการปล่อยก๊าซเรือนกระจก โดยการใช้น้ำมันของรถยนต์สันดาปภายใน เป็นอีกสาเหตุหนึ่งที่ทำให้เกิดการปล่อยก๊าซเรือนกระจกสู่ชั้นบรรยากาศ และยังเป็นต้นทางในการปล่อยก๊าซเรือนกระจกไปยังธุรกิจอื่น อาทิ การขนส่ง ซึ่งหลังจากเห็นปัญหาของมลพิษในอากาศที่เพิ่มมากขึ้นทุกปี ทำให้แต่ละประเทศประกาศใช้มาตรฐานยูโร8 เพื่อควบคุมมลพิษในอุตสาหกรรมรถยนต์

โดยตั้งแต่วันที่ 1 ม.ค. 2567 เป็นต้นไป ไทยจะมีการบังคับใช้มาตรฐานยูโร 58 เพื่อยกระดับการควบคุมมลพิษทั้งจากรถยนต์ขนาดเล็กที่ใช้เครื่องยนต์ดีเซล และรถยนต์ขนาดใหญ่ที่ใช้เครื่องยนต์เบนซินและดีเซล (เฉพาะรถยนต์ใหม่) โดยมาตรฐานยูโร 5 จะมีการควบคุมมาตรฐานการปล่อย CO, Nox, HC และ PM ที่มีความเข้มงวดขึ้น จากมาตรฐานยูโร 4 ที่ใช้อยู่เดิม ส่งผลให้ผู้ผลิตรถยนต์จะต้องปรับระบบเครื่องยนต์เพื่อรองรับน้ำมันมาตรฐานยูโร 5 รวมทั้งต้องติดตั้งตัวกรองฝุ่นละออง อุปกรณ์บำบัดไอเสียเข้าไป ซึ่งทำให้ราคารถยนต์แพงขึ้นราว 25,000 บาท/คัน9

นอกจากนี้ ยังต้องจับตาประเด็นเรื่องสิ่งแวดล้อม จากเวทีการประชุม COP28 ที่อาจส่งผลให้ภาคธุรกิจต้องปรับตัวมากขึ้น โดยจุดสนใจหลักของการประชุมประเทศภาคี ครั้งที่ 28 หรือ COP28 ที่จัดเมื่อวันที่ 30 พ.ย.-12 ธ.ค. 2566 คือ การเรียกร้องให้ “เปลี่ยนผ่าน” ลด-เว้นห่างการใช้เชื้อเพลิงฟอสซิล ที่เป็นนัยสำคัญของการเปลี่ยนผ่านพลังงานไปสู่ Sustainability มากยิ่งขึ้น ทำให้ในระยะถัดไปหลายประเทศจะออกแนวนโยบายลดใช้พลังงานน้ำมันเชื้อเพลิงลง และเปลี่ยนไปใช้พลังงานไฟฟ้ามากขึ้น ซึ่งอาจส่งกระทบต่อการส่งออกรถยนต์สันดาปภายในของไทย

2. ตลาดส่งออกรถยนต์ของไทยกว่า 10%10 มีความเสี่ยงจากการห้ามขายรถยนต์สันดาปภายในของกลุ่มประเทศยุโรป สหรัฐฯ และจีน จากแนวนโยบายของหลายประเทศที่ห้ามจำหน่ายรถยนต์สันดาปภายใน เช่น ยุโรป ประกาศห้ามขายรถยนต์สันดาปภายใน ภายในปี 2578 สหรัฐฯ จะยุติการขาย ในปี 2578-2593 ในขณะที่จีนกำหนดให้รถยนต์ใหม่ทั้งหมดที่ขายหลังปี 2578 เป็น “ยานยนต์พลังงานใหม่” ทำให้อนาคตรถยนต์สันดาปภายในจะขายได้น้อยลงเรื่อย ๆ ซึ่งเป็นความท้าทายใหม่ของอุตสาหกรรมยานยนต์ไทยในฐานะผู้ผลิตรถยนต์เครื่องยนต์สันดาปภายใน

โดยผลกระทบครั้งนี้ไม่ใช่แค่ผู้ผลิตรถยนต์เท่านั้น แต่จะกระทบไปถึงผู้ผลิตชิ้นส่วนอีกนับพันเจ้า เช่น กลุ่มผู้ผลิตชิ้นส่วนยานยนต์โดยเฉพาะผู้ผลิตชิ้นส่วน ทั้งในแง่การใช้จำนวนชิ้นส่วนฯ ต่อคันที่ลดลง ทั้งนี้ การผลิตรถยนต์ BEV 1 คัน จะใช้ชิ้นส่วนฯ เพียง 2-3 พันชิ้นเท่านั้น ซึ่งลดลงจากการผลิตรถยนต์สันดาปภายในมากถึง 10 เท่า นอกจากนี้ยังอาจกระทบต่อชิ้นส่วนฯ บางประเภทอย่างหลีกเลี่ยงไม่ได้ อาทิ ชิ้นส่วนฯ ในระบบส่งกำลัง ระบบระบายความร้อน ระบบเชื้อเพลิง ซึ่งเป็นชิ้นส่วนฯ ที่ไม่จำเป็นต่อการใช้งานในระบบเครื่องยนต์ไฟฟ้า หรือถูกลดบทบาทการใช้งานให้น้อยลง11 อีกทั้ง ยังกระทบไปยังธุรกิจปลายน้ำ ได้แก่ ตัวแทนจำหน่ายรถยนต์แบบดั้งเดิมจำนวนกว่า 1,400 ราย12 หากปรับตัวไม่ทันอาจสูญเสียส่วนแบ่งตลาดได้ ในขณะเดียวกัน อาจเป็นการสร้างโอกาสให้กับผู้ประกอบการที่สามารถเตรียมพร้อมและปรับตัวให้สอดรับกับการเติบโตของตลาดรถยนต์ BEV

3. ผลกระทบจากสงครามระหว่างอิสราเอล–ฮามาส สำหรับผลกระทบทางตรงจากสงครามต่อการส่งออกสินค้ากลุ่มรถยนต์ อุปกรณ์และส่วนประกอบของไทยไปยังอิสราเอลเริ่มเห็นผลกระทบที่ชัดเจนขึ้น โดยในเดือน พ.ย. 2566 การส่งออกสินค้ากลุ่มรถยนต์ อุปกรณ์และส่วนประกอบของไทยไปยังอิสราเอล หดตัว 98%MoM เหลือเพียง 3.8 ล้านบาท อย่างไรก็ดี ผลกระทบต่อภาพรวมการส่งออกรถยนต์ และส่วนประกอบอุปกรณ์ของไทยจะมีไม่มาก เนื่องจากมีสัดส่วนการค้าที่ไม่สูงนัก โดยมีสัดส่วนการส่งออกไปอิสราเอล อยู่ที่ ราว 1% ของมูลค่าการส่งออกรถยนต์ และส่วนประกอบอุปกรณ์ ขณะที่การส่งออกไปยังปาเลสไตน์มีสัดส่วนเพียง 0.01%

อย่างไรก็ดี ยังต้องระวังความเสี่ยงหากสงครามขยายวงกว้าง และรุนแรงมากขึ้นอาจกระทบต่อการส่งออกสินค้าในกลุ่มยานยนต์ของไทยในระยะถัดไป โดยเฉพาะการส่งออกไปยังกลุ่มประเทศตะวันออกกลาง ซึ่งเป็นตลาดที่ใหญ่อันดับ 3 มีสัดส่วนราว 13% ของมูลค่าการส่งออกสินค้ากลุ่มรถยนต์ และส่วนประกอบอุปกรณ์ของไทย รองจากตลาดเอเชีย (51%) และออสเตรเลีย (24%)

นอกจากนี้ ยังต้องติดตามผลกระทบทางอ้อม ซึ่ง ได้แก่ ค่าระวางเรือที่มีโอกาสปรับขึ้น จากการโจมตีเรือสินค้าที่คลองสุเอซ ที่ทำให้บริษัทเดินเรือรายใหญ่ตัดสินใจระงับการเดินเรือไปยังพื้นที่ดังกล่าวและส่งผลให้ดัชนีค่าระวางเรือคอนเทนเนอร์ (Shanghai Containerized Freight Index: SCFI) เมื่อ 23 ธ.ค. 2566 ปรับขึ้นมาที่ราว 1,255 หรือปรับขึ้นกว่า 15% เมื่อเทียบกับ 15 ธ.ค. 2566 และอาจปรับเพิ่มขึ้นต่อเนื่อง หากสถานการณ์ยืดเยื้อ

Summary

อุตสาหกรรมการผลิตรถยนต์ของไทยยังอยู่ในช่วงของการฟื้นตัว โดย Krungthai COMPASS ประเมินว่า ยอดการผลิตรถยนต์ของไทยในปี 2567 จะปรับตัวสูงขึ้น 4.8%YoY ไปแตะที่ระดับ 1.97 ล้านคัน จาก 2 ปัจจัยหนุนหลัก ได้แก่

1. ค่ายรถยนต์ต่าง ๆ ที่เข้าร่วมมาตรการสนับสนุนยานยนต์ไฟฟ้า ระยะ 1 (EV 3.0) เริ่มเดินสายผลิตรถยนต์ไฟฟ้าชดเชยการนำเข้าภายใต้มาตรการ EV 3.0 ต่อเนื่อง เช่น NETA เตรียมเปิดไลน์ผลิตอย่างเต็มรูปแบบในช่วง ก.พ. 2567 เช่นเดียวกับ BYD GWM MG ที่อยู่ในช่วงเร่งก่อสร้างโรงงาน โดยคาดว่าจะเริ่มเดินสายการผลิตได้ในช่วงกลางปี 2567

2. ยอดการผลิตรถยนต์เพื่อส่งออกของไทย มีโอกาสปรับตัวสูงขึ้นไปแตะที่ระดับ 1.13-1.16 ล้านคัน หรือขยายตัวราว 4-8%YoY ในปี 2567 ตามแนวโน้มยอดจำหน่ายรถยนต์ทั่วโลกทยอยฟื้นตัวอย่างค่อยเป็นค่อยไป และความต้องการใช้รถยนต์สันดาปภายในที่จะยังครองตลาดโลก ในปี 2567 สอดคล้องกับการประเมินของ The Electric vehicle world sales ที่คาดการณ์ว่า กว่าส่วนแบ่งตลาดรถยนต์ไฟฟ้าทั่วโลกจะมีสัดส่วนมากกว่า 40% ของรถยนต์ทุกประเภท ต้องใช้เวลาประมาณ 6 ปี (ปี 2572)

อย่างไรก็ดี การผลิตรถยนต์ของไทยในระยะถัดไป ยังมีปัจจัยท้าทายอีกหลายประการ อาทิ 1) การพิจารณาสินเชื่อที่เข้มงวดต่อเนื่อง ทั้งจากมาตรการ Responsible Lending รวมทั้ง ภาระหนี้ครัวเรือนและสัดส่วนหนี้เสีย (Non-performing Ratio) ที่ทรงตัวในระดับสูง ที่เป็นปัจจัยกดดันต่อยอดจำหน่ายรถยนต์ และกระทบต่อเนื่องไปถึงภาพรวมของยอดผลิตรถยนต์ของไทย 2) ความเสี่ยงในการเปลี่ยนผ่าน (Transition risk) จากความพยายามในการลดการปล่อยก๊าซเรือนกระจก ทั้งจากการบังคับใช้มาตรฐานยูโร 5 สำหรับรถยนต์ใหม่ อาจทำให้ราคารถยนต์แพงขึ้นราว 25,000 บาท/คัน รวมทั้งประเด็นเรื่องสิ่งแวดล้อม จากการประชุม COP28 อาจส่งผลให้ผู้ผลิตรถยนต์สันดาปภายในต้องปรับตัวเพื่อรองรับแนวนโยบายที่เรียกร้องให้ “เปลี่ยนผ่าน” ลด-เว้นห่างการใช้เชื้อเพลิงฟอสซิล รวมทั้ง 3) ความเสี่ยงจากการห้ามขายรถยนต์สันดาปภายในของกลุ่มประเทศยุโรป สหรัฐฯ และจีน หากผู้ประกอบการปรับตัวไม่ทันอาจสูญเสียส่วนแบ่งตลาด แต่ในขณะเดียวกัน อาจเป็นโอกาสให้กับผู้ประกอบการที่สามารถเตรียมพร้อมและปรับตัวให้สอดรับกับการเติบโตของตลาดรถยนต์ BEV และ 4) ยังต้องติดตามสถานการณ์การสู้รบระหว่างอิสราเอล-กลุ่มฮามาสอย่างใกล้ชิด หากการสู้รบขยายพื้นที่และรุนแรงมากขึ้น อาจกระทบต่อการส่งออกสินค้ากลุ่มยานยนต์ของไทยในระยะถัดไป โดยเฉพาะการส่งออกไปในกลุ่มประเทศตะวันออกกลาง ที่มีสัดส่วนราว 13%