สงครามการค้ารอบใหม่ สหรัฐฯเพิ่มภาษีแรง

แต่หากดูภาวะเศรษฐกิจรายมณฑลจะเริ่มเห็นสัญญาณชะลอตัว โดยเฉพาะในมณฑลกวางตุ้ง ซึ่งนับเป็นหนึ่งในมณฑลที่สำคัญที่สุดของภาคอุตสาหกรรมการผลิตเพื่อการส่งออกของจีน ซึ่งมีขนาดเศรษฐกิจราว 11% ของ GDP จีน มีสัดส่วนการส่งออกราว 28% ของมูลค่าการส่งออกรวม ได้สะท้อนดัชนีผู้จัดการฝ่ายจัดซื้อ (PMI) ของมณฑลที่ลดลงต่อเนื่องตั้งแต่ต้นปี

โดยล่าสุดอยู่ที่ราว 49.3 (PMI ต่ำกว่า 50 แสดงถึงการหดตัว) ณ เดือนสิงหาคม ทำให้การส่งออกจีนในระยะต่อไปอาจมีแนวโน้มชะลอตัวต่อเนื่องจากสัญญาณการส่งออกที่เริ่มหดตัวในมณฑลสำคัญ

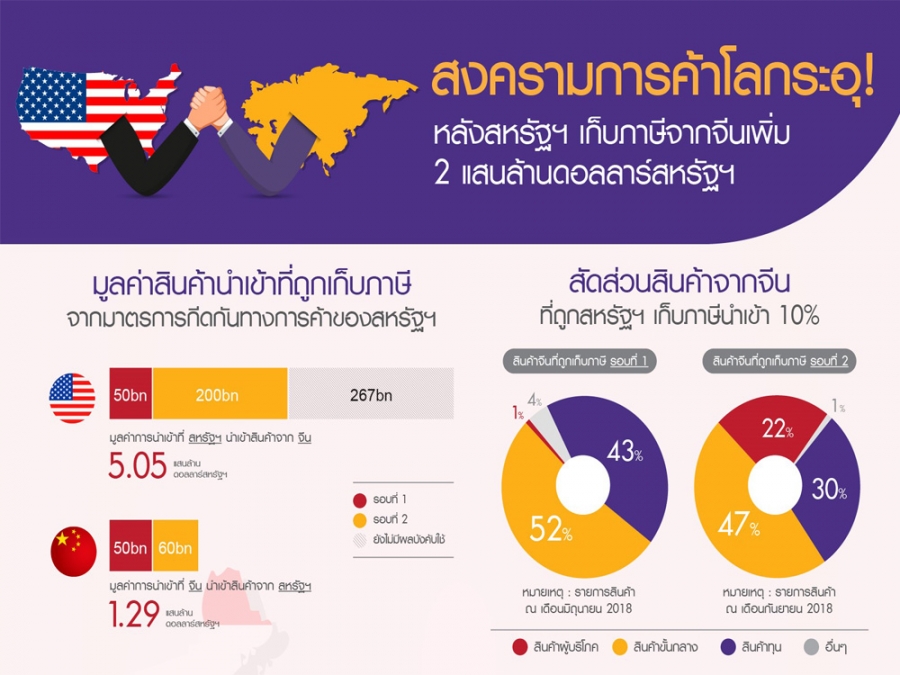

EIC ยังแนะให้จับตาภาษีสินค้านำเข้าจีน ที่สหรัฐฯเล็งเก็บอีกมูลค่า 2.67 แสนล้านดอลลาร์สหรัฐฯ และภาษียานยนต์ตามมาตรา 232 รวมถึงการเจรจา NAFTA ฉบับปรับปรุงใหม่ หลังจากภาษีนำเข้าสินค้าจีนมูลค่า 2.5 แสนล้านดอลลาร์สหรัฐฯ ที่ประกาศอย่างเป็นทางการแล้ว ประธานาธิบดีทรัมป์ ยังขู่เก็บภาษีนำเข้าสินค้าจีนเพิ่มเติมอีก 2.67 ล้านดอลลาร์สหรัฐฯ ซึ่งหากภาษีสินค้านำเข้าจากจีนทั้งหมดถูกเก็บจริงจะยิ่งส่งผลต่อการเติบโตของเศรษฐกิจจีน รวมถึงประเทศที่มีความเชื่อมโยงด้านการค้ากับจีนเป็นอย่างมากในปีหน้า

นอกจากนี้ ยังคงต้องจับตาประเด็นการตรวจสอบสินค้านำเข้าหมวดยานยนต์และชิ้นส่วนตามมาตรา 232 เพื่อเก็บภาษีนำเข้า (national security tariffs) ในอัตรา 25% รวมมูลค่าราว 2.75 แสนล้านดอลลาร์สหรัฐฯ (รูปที่ 4) ซึ่งขณะนี้ยังอยู่ในช่วงการตรวจสอบจากกระทรวงพาณิชย์สหรัฐฯ โดย EIC มองว่าผลการเจรจาข้อตกลง NAFTA ฉบับใหม่ที่กำลังเจรจากันอยู่ค่อนข้างมีนัยสำคัญต่อการตัดสินใจเก็บภาษีนำเข้าหมวดยานยนต์และชิ้นส่วน

สำหรับประเทศอื่นๆ ทั่วโลก รวมถึงไทยที่อาจได้รับผลกระทบสูงจากภาษีนำเข้าหมวดยานยนต์นี้ เพราะสหรัฐฯมีแนวโน้มตั้งกำแพงภาษี หากไม่ได้ข้อสรุปที่พอใจจากข้อตกลง NAFTA ฉบับใหม่ รวมถึงข้อตกลงกับประเทศคู่ค้าหลักอย่างแคนาดา สหภาพยุโรปและญี่ปุ่นที่มีสัดส่วนส่งออกไปสหรัฐฯ ในหมวดสินค้านี้สูง โดย EIC คาดว่าแม้ท้ายที่สุดภาษียานยนต์อาจได้รับการยกเว้น และมีความเป็นไปได้ต่ำที่จะเกิดเนื่องจากส่งผลกระทบต่อผู้ผลิตและผู้บริโภคสหรัฐฯเองสูง แต่ประเทศที่มีการส่งออกในหมวดยานยนต์สูงรวมถึงไทย ยังคงมีความเสี่ยงในด้านการถูกต่อรองจากสหรัฐฯ ที่อาจจะจบลงที่การขอให้จำกัดการส่งออกหรือการส่งออกภายในโควตาที่สหรัฐฯ กำหนดเหมือนกรณีที่เกาหลีใต้สมัครใจจำกัดการส่งออกเหล็ก ซึ่งทำให้เกาหลีใต้ได้รับการยกเว้นภาษีนำเข้าเหล็ก ตามมาตรา 232 ของกฎหมายการค้าสหรัฐฯ เป็นต้น

ทั้งนี้ EIC ได้ปรับผลกระทบของสงครามการค้าต่อการส่งออกไทยเพิ่มขึ้นจากเดิม ที่เคยคาดว่าอาจมีผลกระทบมูลค่าการส่งออกราว 1.1% เป็น 6.1% ของมูลค่าการส่งออกรวม สงครามการค้ามีแนวโน้มกระทบห่วงโซ่การผลิตและการค้าโลกมากขึ้น รวมถึงผลกระทบต่อการส่งออกไทยจะเริ่มชัดเจนมากขึ้นโดยเฉพาะการส่งออกไปสหรัฐฯ และจีน โดยช่วงครึ่งปีแรกที่ผ่านมา ปริมาณการค้าโลกเริ่มชะลอเล็กน้อย ตามการเติบโตในหลายประเทศที่เริ่มชะลอลง

ด้วยเหตุที่การค้าโลกยังได้รับปัจจัยลบเพิ่มเติมจากภาวะสงครามการค้าสหรัฐฯ และจีน แม้ว่าผลกระทบการตั้งกำแพงภาษีขนานใหญ่จะจำกัดอยู่เฉพาะสหรัฐฯ และจีน แต่ผลกระทบสงครามการค้าได้ส่งผ่านทางการเชื่อมโยงการค้าในห่วงโซ่อุปทานการผลิตของสหรัฐฯ และจีน โดยเฉพาะการค้าในสินค้าขั้นต้นและขั้นกลางกับจีนที่มีแนวโน้มได้รับผลกระทบมากขึ้น ทั้งนี้ ไทยมีบทบาทค่อนข้างสำคัญในห่วงโซ่อุปทานของจีน และจะได้รับผลกระทบมากหากการส่งออกจีนชะลอตัว

ดังนั้น เมื่อนับรวมการเก็บภาษีนำเข้าของสหรัฐฯ ในรอบนี้ อีไอซีได้ปรับผลกระทบของสงครามการค้าต่อการส่งออกไทยเพิ่มขึ้นจากเดิมที่เคยคาดว่าจะกระทบมูลค่าการส่งออกราว 1.1% เป็น 6.1% (รูปที่ 5) ของมูลค่าการส่งออกทั้งหมด ซึ่งสัดส่วนนี้เป็นการสะท้อนเพดานความเสี่ยงด้านสูง เนื่องจากสมมติว่าไทยส่งออกไปยังสหรัฐฯ และจีนในสินค้าดังกล่าวไม่ได้เลย และไม่สามารถหาตลาดทดแทนได้ โดยสินค้าที่ได้รับผลกระทบส่วนใหญ่จะอยู่สินค้าขั้นต้นและขั้นกลางที่อยู่ในสายการผลิตของจีน อาทิ คอมพิวเตอร์และชิ้นส่วน พลาสติกและผลิตภัณฑ์พลาสติก เม็ดพลาสติก ชิ้นส่วนอิเล็กทรอนิกส์ ยางและผลิตภัณฑ์ยาง และไม้

สำหรับผลกระทบต่อการส่งออกจากสงครามการค้าสหรัฐฯ และจีนนั้นผลกระทบต่อการส่งออกไทยผ่านห่วงโซ่การผลิตจีนยังจำกัด แต่คาดว่าผลกระทบจะเริ่มชัดขึ้นตั้งแต่ช่วงไตรมาส 4 ถึงปีหน้า ซึ่งเป็นประเด็นที่ต้องเฝ้าระวังต่อเนื่องสำหรับผู้ประกอบการที่พึ่งพาการส่งออกไปสหรัฐฯ และจีน สำหรับผลกระทบจากมาตรการภาษีนำเข้าอื่นของสหรัฐฯ ที่มีผลบังคับใช้ไปแล้วตั้งแต่ช่วงต้นปี เริ่มส่งผลกระทบบางส่วนต่อการส่งออกไทย จากรายงานข้อมูลการส่งออกไทย ณ เดือนกรกฎาคม พบว่ามูลค่าการส่งออกหมวดเครื่องซักผ้าและแผงโซลาร์ลดลง 24.9%YTD และ 64.6%YTD ตามลำดับ ขณะที่การส่งออกเหล็กและอะลูมิเนียมยังขยายตัว 0.53%YTD และ 30.5%YTD ตามลำดับ และมูลค่าการส่งออกไปสหรัฐฯ โดยรวมลดลง 1.9%YOY

ผลลบต่อการส่งออกไทยปีนี้จำกัด แม้เริ่มมีความเสี่ยงสูงขึ้น ในอีกด้าน สงครามการค้าสหรัฐฯ และจีนอาจส่งผลบวกทางอ้อมจากการย้ายฐานการผลิตบางส่วนเข้ามาในไทย รวมถึงโอกาสในการส่งออกบางสินค้าเพิ่ม ด้านการย้ายฐานการผลิต โดยเฉพาะผู้ผลิตจีนเริ่มมีแนวโน้มพิจารณาย้ายสายการผลิตบางส่วนเข้ามาในไทย และใช้ไทยเป็นฐานการผลิตเพื่อการส่งออกเพื่อลดผลกระทบ

นอกจากนี้ ผู้ผลิตจากจีนและสหรัฐฯ อาจมองหาแหล่งนำเข้าวัตถุดิบและสินค้าทดแทนเพื่อลดผลกระทบจากสงครามการค้า ไทยจึงมีโอกาสได้รับประโยชน์จากการส่งออกสินค้าทดแทนไปยังสหรัฐฯ และจีน หากทั้ง 2 ประเทศลดการค้าระหว่างกัน และหันมานำเข้าสินค้าจากไทยบางส่วนเพิ่ม โดยเฉพาะสินค้าสินค้าอุตสาหกรรมและสินค้าขั้นกลาง อาทิ เคมีภัณฑ์ เครื่องจักรและอุปกรณ์ ชิ้นส่วนยานยนต์บางส่วน ไม้และผลิตภัณฑ์ไม้เพื่อการส่งออกบางชนิด เป็นต้น

ด้วยภาวะการเติบโตทางเศรษฐกิจและการค้าโลกในภาพรวมที่ยังอยู่ในเกณฑ์ดี ดังนั้น EIC จึงมองการส่งออกไทยในปีนี้ ยังมีแนวโน้มเติบโตได้สูงที่ราว 8.5%YOY และผลกระทบทางลบส่งผลเฉพาะรายสินค้าที่ได้รับกระทบโดยตรง อาทิ เครื่องซักผ้า แผงโซลาร์ เหล็กและอะลูมิเนียม และสินค้าขั้นต้นที่ส่งออกไปจีนบางส่วนเพื่อการขึ้นรูปและประกอบเพื่อส่งออกต่อ เช่น ผลิตภัณฑ์พลาสติก ยาง และไม้ เป็นต้น

นอกจากนี้ EIC ยังชวนจับตาความเสี่ยงที่ไทยอาจถูกตัด GSP สืบเนื่องจากภาวะสงครามการค้าที่ทวีความรุนแรงและการสอบสวนที่เข้มงวดจากทางการสหรัฐฯ แม้ว่าเมื่อวันที่ 23 มีนาคม 2018 สหรัฐฯ ได้ต่ออายุสิทธิพิเศษทางภาษีศุลกากร (GSP) ให้ไทยไปจนถึงสิ้นปี 2020 แต่สภาผู้ผลิตสุกรแห่งชาติของสหรัฐฯ (National Pork Producers Council) ได้ยื่นเรื่องให้สำนักผู้แทนการค้าสหรัฐฯ (USTR) พิจารณาจำกัดหรือตัดสิทธิ GSP ของไทย เมื่อเดือนมิถุนายน 2018 เนื่องจากไทยกีดกันการนำเข้าเนื้อหมูจากสหรัฐฯ เพราะตลาดเนื้อหมูในสหรัฐฯ เป็นอุตสาหกรรมหลักในภาคเกษตรและมีความสำคัญต่อเกษตรกรสหรัฐฯ

ทั้งนี้ ไทยได้ประโยชน์จาก GSP สูงรวมมูลค่าราว 4.2 พันล้านดอลลาร์สหรัฐฯ ในปี 2017 ด้วยภาวะสงครามการค้าที่มีความตึงเครียดมากขึ้นและการสอบสวนที่เข้มงวดของทางการสหรัฐฯ ในช่วงที่ผ่านมา EIC จึงเห็นว่าไทยอาจยังมีความเสี่ยงที่จะถูกตัดสิทธิ GSP ได้บางส่วน ทั้งนี้ ในปี 2017 สหรัฐฯ ขาดดุลการค้ากับไทยราว 2 หมื่นล้านดอลลาร์สหรัฐฯ ซึ่งสาเหตุการขาดดุลทางการค้าและข้อเรียกร้องขอให้ไทยเปิดตลาดนำเข้าเนื้อหมูของสหรัฐฯ อาจถูกหยิบยกมาเป็นข้อเจรจารวมถึงข้อต่อรองการตัดสิทธิหรือต่อ GSP ของไทยในระยะต่อไปได้

ทางด้านความผันผวนในตลาดการเงินโลก โดยเฉพาะเงินทุนเคลื่อนย้ายมีแนวโน้มกระทบค่าเงินบาทได้ระยะต่อไป แม้ว่าตลาดการเงินโลกจะตอบสนองน้อยลงต่อมาตรการกีดกันทางการค้าของสหรัฐฯ แต่ความเสี่ยงยังคงมีอยู่ต่อเนื่องหากการเจรจาไม่ประสบผล หรือมีการประกาศการเก็บภาษีเพิ่มเติมจากจีนและประเทศคู่ค้าหลักของสหรัฐฯ เช่น สหภาพยุโรป ญี่ปุ่น ซึ่งจะส่งผลกระทบให้เกิดภาวะตลาดปิดรับความเสี่ยง (risk-off sentiment) ต่อตลาดหุ้นในกลุ่มประเทศตลาดเกิดใหม่

อาจทำให้เกิดการเคลื่อนย้ายเงินทุนออกจากกลุ่มประเทศตลาดเกิดใหม่รวมถึงไทยได้อย่างฉับพลัน อย่างไรก็ดี ภาคการส่งออกไทยมีความเชื่อมโยงโดยตรงกับสินค้าเทคโนโลยีของจีนที่ได้รับผลกระทบไม่มากเท่าไต้หวัน มาเลเซีย เกาหลีใต้ และสิงคโปร์ ประกอบกับฐานะทางการเงินไทยยังแข็งแกร่งและผลกระทบต่อการส่งออกไทยยังคงจำกัดในปีนี้ อีไอซีประเมินค่าเงินบาทเทียบดอลลาร์สหรัฐฯ ยังคงมีความผันผวนต่ำเมื่อเทียบกับประเทศเพื่อนบ้านในภูมิภาคและคาดค่าเงินบาทอยู่ในช่วง 32-32.5 บาทต่อดอลลาร์สหรัฐฯ ณ สิ้นปี 2018

ขณะเดียวกันรัฐบาลจีนเตรียมตอบโต้ด้วยการเก็บภาษีนำเข้าสินค้าจากสหรัฐฯ ในลักษณะคล้ายกันมูลค่ารวม 6 หมื่นล้านดอลลาร์สหรัฐฯ ที่อัตรา 5-25% (อาจปรับลงเหลือ 5-10% ภายหลัง) จำนวน 5,207 รายการ คิดเป็นมูลค่าราว 3.3% ของมูลค่าการนำเข้าสินค้าทั้งหมดของจีนในปี 2017 ซึ่งจะมีผลทันทีหลังสหรัฐฯ บังคับใช้การเก็บภาษีสินค้านำเข้าจากจีน.