“ไทยพาณิชย์” คาด กนง.คงดอกเบี้ยยาวตลอดปี65

ธนาคารไทยพาณิชย์ ขอนำส่งบทวิเคราะห์ เรื่อง EIC มอง กนง. คงอัตราดอกเบี้ยนโยบายที่ 0.5% ตลอดปี 2022

• กนง. มีมติเป็นเอกฉันท์ให้คงอัตราดอกเบี้ยนโยบายที่ 0.5% ต่อปี พร้อมทั้งประเมิณเศรษฐกิจไทยในปี 2021 ขยายตัวที่ 0.9% และคาดว่าในปี 2022 และ 2023 จะขยายตัวที่ 3.4% และ 4.7% ตามลาดับ โดยเศรษฐกิจไทย มีแนวโน้มฟื้นตัวได้ต่อเนื่องและคาดว่าจะกลับสู่ระดับ pre-COVID ได้ ในช่วงต้นปี 2023 ขณะที่มองว่าอัตราเงิน เฟ้อทั่วไปมีแนวโน้มปรับเพิ่มขึ้นชั่วคราวในช่วงครึ่งแรกของปี 2022 จากราคาพลังงานเป็นหลัก แต่คาดว่า จะคลี่คลายลงในช่วงครึ่งหลังของปี 2022 ทั้งนี้การระบาดของ COVID-19 สายพันธุ์ Omicron เป็นความเสี่ยง สาคัญต่อแนวโน้มเศรษฐกิจโดยรวมในระยะข้างหน้า

• คณะกรรมการระบุว่า นโยบายการเงินช่วยสนับสนุนให้ภาวะการเงินโดยรวมยังผ่อนคลายต่อเนื่อง สาหรับ มาตรการด้านการเงินและสินเชื่อควรเร่งกระจายสภาพคล่องไปสู่ผู้ได้รับผลกระทบให้ตรงจุดและลดภาระหนี้ ควบคู่กับการผลักดันให้สถาบันการเงินเร่งสนับสนุนการรวมหนขี้ องสินเชื่อที่อยู่อาศัยและสินเชื่อรายย่อยอื่น ๆ (debt consolidation) และปรับปรุงโครงสร้างหนี้อย่างยั่งยืน (มาตรการแก้หนี้ระยะยาว 3 ก.ย. 21) ให้เห็นผล ในวงกว้างและสอดคล้องกับความสามารถในการชาระหนี้ของลูกหนี้ในระยะยาว

• EIC คาดว่า กนง. จะคงอัตราดอกเบี้ยนโยบายที่ระดับ 0.5% ต่อเนื่องตลอดทั้งปี 2022 โดยคาดว่าผลกระทบ จากการแพร่ระบาดของไวรัสสายพันธุ์ Omicron ส่วนใหญ่จะอยู่ในช่วงครึ่งแรกของปีหน้า แต่เศรษฐกิจ จะทยอยฟื้นตัวดีขึ้นในช่วงครึ่งหลังของปี ทาให้การปรับขึ้นอัตราดอกเบี้ยนโยบายครั้งแรกน่าจะทาได้ในปี 2023 และคาดว่าการขึ้นดอกเบี้ยจะค่อยเป็นค่อยไปตามการฟื้นตัวของเศรษฐกิจไทยที่จะเป็นไปอย่างช้า ๆ โดย EIC ประเมินว่าขนาดของเศรษฐกิจไทยมีแนวโน้มที่จะกลับไปเท่ากับช่วงก่อนเกิดวิกฤต COVID-19 ในปี 2023

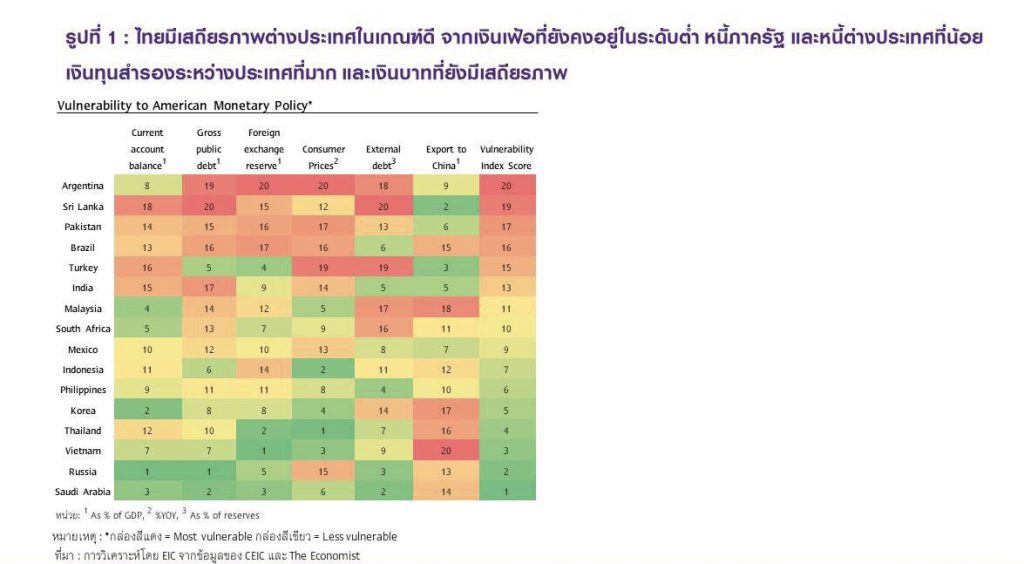

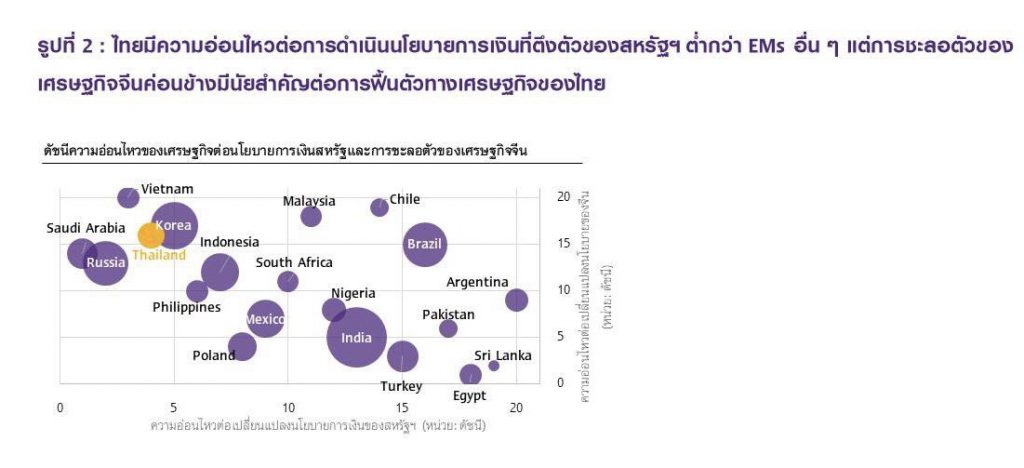

• EIC คาดว่าการดาเนินนโยบายทางการเงินของกลุ่มเศรษฐกิจหลักที่มีแนวโน้มปรับตึงตัวขึ้นในปี 2022 จะไม่ส่งผลกระทบต่อไทยมากนัก และจะไม่เป็นปัจจัยกดดันให้ กนง. ต้องรีบปรับขึ้นอัตราดอกเบี้ยเหมือนใน ประเทศตลาดเกิดใหม่ (Emerging Markets: EM) อื่น ๆ เนื่องจาก 1) แนวโน้มอัตราเงินเฟ้อของไทยยังคงอยู่ ในระดับต่า เนื่องจากแรงกดดันด้านอุปสงค์ยังมีจากัดจากเศรษฐกิจที่ฟื้นตัวอย่างค่อยเป็นค่อยไป 2) ในระยะสั้น เงินบาทอาจอ่อนค่าลงบ้างแต่ไม่รุนแรงนัก และมีแนวโน้มแข็งค่าขึ้นในช่วงครึ่งหลังของปี 2022 3) ปัจจัยพื้นฐานด้านเสถียรภาพต่างประเทศของไทยยังคงแข็งแกร่ง ทั้งนี้แม้ว่าไทยมีความอ่อนไหวต่อการ ดาเนินนโยบายการเงินที่ตึงตัวของสหรัฐฯ ไม่มาก แต่การชะลอตัวของเศรษฐกิจจีนอาจส่งผลกระทบต่อการ ฟื้นตัวทางเศรษฐกิจของไทยอย่างมีนัย

- Key points

กนง. มีมติเป็นเอกฉันท์ให้คงอัตราดอกเบี้ยนโยบายที่ 0.5% ต่อปี พร้อมทั้งประเมินเศรษฐกิจไทยในปี2021ขยายตัวที่ 0.9% และคาดว่าในปี 2022 และ 2023 จะขยายตัวที่3.4%และ 4.7% ตามลำดับในการประชุมคณะกรรมการนโยบายการเงิน (กนง.)วันที่ 22ธันวาคม2021กนง. มีมติเป็นเอกฉันท์ให้คงอัตราดอกเบี้ยนโยบายที่ 0.5% ต่อปี

โดยคณะกรรมการประเมินว่าเศรษฐกิจไทยมีแนวโน้มฟื้นตัวได้ต่อเนื่อง ขณะที่อัตราเงินเฟ้อทั่วไปปรับเพิ่มขึ้นชั่วคราวจากราคาพลังงานเป็นหลัก แต่ยังต้องติดตามพัฒนาการเงินเฟ้อโลกและการส่งผ่านต้นทุน ทั้งนี้การระบาดของ COVID-19สายพันธุ์ Omicron เป็นความเสี่ยงสำคัญต่อแนวโน้มเศรษฐกิจโดยรวมในระยะข้างหน้า จึงจำเป็นต้องติดตามสถานการณ์อย่างใกล้ชิดต่อไป โดยคณะกรรมการเห็นว่านโยบายการเงินที่ผ่อนคลายต่อเนื่องจะช่วยสนับสนุนการขยายตัวของเศรษฐกิจในภาพรวม จึงเห็นควรให้คงอัตราดอกเบี้ยนโยบายไว้ ประกอบกับมาตรการทางการเงินการคลังที่มีความต่อเนื่อง เน้นการฟื้นฟูและยกระดับศักยภาพทางเศรษฐกิจจะมีบทบาทสำคัญในการส่งเสริมให้รายได้ฟื้นตัวอย่างเข้มแข็ง

- เศรษฐกิจไทยมีแนวโน้มขยายตัว0.9% ในปี 2021และจะขยายตัวต่อเนื่องในปี 2022 และ 2023 ที่3.4% และ 4.7% ตามลำดับ (จากประมาณการในเดือนกันยายนที่ 0.7%, 3.9% และ 4.7% ในปี 2021, 2022 และ 2023)

จากการฟื้นตัวของการใช้จ่ายในประเทศและนักท่องเที่ยวต่างชาติที่จะทยอยกลับมามากขึ้น ทั้งนี้การฟื้นตัวในหลายสาขาธุรกิจมีแนวโน้มปรับดีขึ้นสอดคล้องกับกิจกรรมทางเศรษฐกิจ อย่างไรก็ดี คณะกรรมการประเมินว่าการระบาดของสายพันธุ์ Omicron จะกระทบเศรษฐกิจในช่วงแรกของปี 2022 โดยยังมีความเสี่ยงด้านต่ำที่ผลกระทบอาจรุนแรงและยืดเยื้อกว่าคาด ขึ้นอยู่กับความรุนแรงของสถานการณ์การระบาดและความเข้มงวดของมาตรการควบคุม ซึ่งคณะกรรมการคาดว่าเศรษฐกิจไทยจะทยอยกลับสู่ระดับ pre-COVID ในช่วงต้นปี 2023โดยการระบาดของ COVID-19 สายพันธุ์ Omicron เป็นความเสี่ยงสำคัญที่ต้องต้องติดตามอย่างใกล้ชิดนอกจากนี้ยังต้องติดตามการฟื้นตัวของตลาดแรงงาน โดยเฉพาะการจ้างงานและรายได้แรงงานที่ยังอยู่ต่ำกว่าช่วงก่อนการระบาด

- แนวโน้มอัตราเงินเฟ้อในระยะปานกลางคาดว่าจะอยู่ในกรอบเป้าหมาย และคาดว่าอัตราเงินเฟ้อทั่วไปในปี 2021, 2022 และ 2023 จะอยู่ที่ 1.2%,1.7%และ 1.4% ตามลำดับ (จากประมาณการในเดือนกันยายนที่ 1.0%,1.4% และ1.4%) โดยอัตราเงินเฟ้อทั่วไปจะเพิ่มขึ้นชั่วคราวในช่วงครึ่งแรกของปี 2022 จากปัจจัยด้านอุปทานโดยเฉพาะราคาพลังงาน ซึ่งคาดว่าจะคลี่คลายในช่วงครึ่งหลังของปี 2022โดยคาดว่าอัตราเงินเฟ้อจะปรับลดลงมาเหนือขอบล่างของกรอบเป้าหมายในช่วงที่เหลือของประมาณการทั้งนี้โอกาสที่แรงกดดันเงินเฟ้อจะเพิ่มขึ้นได้ต่อเนื่องยังมีไม่มากจากความสามารถในการส่งผ่านต้นทุนของผู้ประกอบการที่ยังจำกัดจากเศรษฐกิจที่ทยอยฟื้นตัว รวมถึงการจ้างงานและรายได้แรงงานที่ยังเปราะบาง โดยจากผลสำรวจพบว่า55% ของผู้ประกอบการจะไม่ปรับเพิ่มราคาในอีก 3 เดือนข้างหน้า ขณะที่ผู้ประกอบการ 34% มีแนวโน้มปรับเพิ่มราคาขึ้นไม่เกิน 20%อย่างไรก็ดี คณะกรรมการประเมินว่ายังมีความเสี่ยงที่อัตราเงินเฟ้อจะสูงกว่าคาดในบริบทที่เงินเฟ้อโลกปรับสูงขึ้นเร็ว โดยจะติดตามพัฒนาการของปัจจัยข้างต้นอย่างใกล้ชิด

กนง. ประเมินว่าสภาพคล่องในระบบการเงินยังอยู่ในระดับสูง แต่ความเสี่ยงด้านเครดิตยังเป็นอุปสรรคต่อการกระจายตัวของสินเชื่อ โดยเฉพาะสำหรับธุรกิจ SMEs ด้านอัตราผลตอบแทนพันธบัตรรัฐบาลไทยโดยรวมทรงตัว สำหรับอัตราแลกเปลี่ยนเงินบาทเทียบกับดอลลาร์สหรัฐ ยังคงเคลื่อนไหวผันผวนในระดับสูง จากความไม่แน่นอนของสถานการณ์ COVID-19 ที่อาจรุนแรงขึ้นและการดำเนินนโยบายการเงินของประเทศเศรษฐกิจหลักภายใต้แรงกดดันเงินเฟ้อในระดับสูง คณะกรรมการเห็นควรให้ติดตามพัฒนาการของตลาดการเงินโลกและไทยอย่างใกล้ชิด นอกจากนี้เห็นควรให้ผลักดันการสร้างระบบนิเวศใหม่ของตลาดอัตราแลกเปลี่ยน (FX ecosystem) อย่างต่อเนื่อง โดยเฉพาะการสนับสนุนให้ผู้ประกอบการ SMEs ป้องกันความเสี่ยงจากความผันผวนของอัตราแลกเปลี่ยนมากขึ้น

กนง. ระบุว่ามาตรการภาครัฐและการประสานนโยบายมีความสำคัญต่อการฟื้นตัวของเศรษฐกิจ โดยมาตรการสาธารณสุขเพื่อควบคุมการระบาดที่เอื้อให้กิจกรรมทางเศรษฐกิจฟื้นตัวต่อเนื่องยังมีความสำคัญ มาตรการการคลังควรสนับสนุนการฟื้นตัวของเศรษฐกิจอย่างตรงจุด โดยเน้นการสร้างรายได้และเร่งเตรียมมาตรการเพื่อฟื้นฟูและยกระดับศักยภาพทางเศรษฐกิจ ขณะที่นโยบายการเงินช่วยสนับสนุนให้ภาวะการเงินโดยรวมยังผ่อนคลายต่อเนื่อง สำหรับมาตรการด้านการเงินและสินเชื่อควรเร่งกระจายสภาพคล่องไปสู่ผู้ได้รับผลกระทบให้ตรงจุดและลดภาระหนี้ อาทิ มาตรการสินเชื่อฟื้นฟู มาตรการพักทรัพย์พักหนี้ และมาตรการอื่น ๆ ของสถาบันการเงินเฉพาะกิจ ควบคู่กับการผลักดันให้สถาบันการเงินเร่งสนับสนุนการรวมหนี้ของสินเชื่อที่อยู่อาศัยและสินเชื่อรายย่อยอื่น ๆ (debt consolidation)

และปรับปรุงโครงสร้างหนี้อย่างยั่งยืน (มาตรการแก้หนี้ระยะยาว 3 ก.ย. 21) ให้เห็นผลในวงกว้างและสอดคล้องกับความสามารถในการชำระหนี้ของลูกหนี้ในระยะยาว

กนง. ยังคงให้น้ำหนักกับการสนับสนุนการฟื้นตัวของเศรษฐกิจเป็นสำคัญ ภายใต้กรอบการดำเนินนโยบายการเงินที่มีเป้าหมายเพื่อรักษาเสถียรภาพราคา ควบคู่กับการดูแลเศรษฐกิจให้เติบโตอย่างยั่งยืนและเต็มศักยภาพ และรักษาเสถียรภาพระบบการเงินรวมถึงจะติดตามปัจจัยสำคัญที่ส่งผลกระทบต่อแนวโน้มเศรษฐกิจ ได้แก่ พัฒนาการของการกลายพันธุ์ของ COVID-19 ความเพียงพอของมาตรการการคลังและมาตรการด้านการเงินและสินเชื่อ และการส่งผ่านต้นทุนที่สูงขึ้น โดยพร้อมใช้เครื่องมือนโยบายการเงินที่เหมาะสมเพิ่มเติมหากจำเป็น

- Implications

EIC คาดว่า กนง. จะคงอัตราดอกเบี้ยนโยบายที่ระดับ 0.5% ต่อเนื่องตลอดทั้งปี 2022 และการปรับขึ้นอัตราดอกเบี้ยนโยบายครั้งแรกน่าจะทำได้อย่างเร็วที่สุดในปี 2023โดยคาดว่าผลกระทบจากการแพร่ระบาดของไวรัสสายพันธุ์ Omicron จะอยู่ในช่วงครึ่งแรกของปีหน้า แต่เศรษฐกิจจะทยอยฟื้นตัวดีขึ้นในช่วงครึ่งหลังของปี ทำให้การปรับขึ้นอัตราดอกเบี้ยนโยบายครั้งแรกน่าจะทำได้ในปี 2023 และคาดว่าจะเป็นการขึ้นดอกเบี้ยอย่างค่อยเป็นค่อยไปตามการฟื้นตัวของเศรษฐกิจไทยที่จะเป็นไปอย่างช้า ๆ โดย EIC ประเมินว่าขนาดของเศรษฐกิจไทยมีแนวโน้มที่จะกลับไปเท่ากับช่วงก่อนเกิดวิกฤต COVID-19 ในช่วงกลางปี 2023(ขณะที่ ธปท. ประเมินว่าจะเป็นในช่วงต้นปี 2023)

การดำเนินนโยบายทางการเงินของกลุ่มเศรษฐกิจหลัก โดยเฉพาะสหรัฐฯ ที่มีแนวโน้มปรับตึงตัวขึ้นต่อเนื่องในปี 2022 อาจเป็นแรงกดดันต่อการฟื้นตัวทางเศรษฐกิจและการดำเนินนโยบายทางการเงินของธนาคารกลางในกลุ่มประเทศ Emerging markets (EMs)โดยในการประชุม FOMC เดือนธันวาคมที่ผ่านมา ธนาคารกลางสหรัฐฯ (Fed) ได้ประกาศเร่งความเร็วของการลดปริมาณการเข้าซื้อสินทรัพย์ทางการเงิน (QE Tapering) เป็น 3 หมื่นล้านดอลลาร์สหรัฐในเดือนมกราคม 2022(จากเดิม 1.5 หมื่นล้านดอลลาร์สหรัฐ) รวมถึง dot plot ได้แสดงถึงแนวโน้มการปรับขึ้นอัตราดอกเบี้ยนโยบาย 3 ครั้งในปี 2022 ด้านธนาคารกลางยุโรป (ECB) ได้ประกาศลดปริมาณการซื้อสินทรัพย์ผ่านโครงการPandemic Emergency Purchase Programme (PEPP)ในไตรมาสแรกของปี 2022ลงเช่นกัน พร้อมส่งสัญญาณว่าการเข้าซื้อสินทรัพย์ดังกล่าวจะสิ้นสุดลงในเดือนมีนาคม 2022 นอกจากนี้ ธนาคารกลางอังกฤษ (BOE) ก็ได้ประกาศขึ้นอัตราดอกเบี้ยนโยบายสู่ระดับ 0.25% (จาก 0.1%) ในเดือนธันวาคมที่ผ่านมา (เพิ่มเติมใน BOX: การดำเนินนโยบายทางการเงินของกลุ่มเศรษฐกิจหลักที่ตึงตัวขึ้น) จึงกล่าวได้ว่า ธนาคารกลางหลักได้เริ่มลดการผ่อนคลายนโยบายทางการเงินลง และกำลังเข้าสู่การดำเนินนโยบายทางการเงินแบบตึงตัว ซึ่งอาจเป็นปัจจัยกดดันให้กลุ่มประเทศEMs มีความเสี่ยงต่อเงินทุนไหลออกและการอ่อนค่าของสกุลเงิน โดยประเทศที่มีการขาดดุลบัญชีเดินสะพัดมาก มีสัดส่วนหนี้สาธารณะและหนี้ต่างประเทศสูง มีเงินเฟ้อสูง และทุนสำรองระหว่างประเทศต่ำ จะได้รับผลกระทบจากการดำเนินนโยบายการเงินที่ตึงตัวของธนาคารกลางสหรัฐฯ ที่รุนแรงกว่า