ไทยพาณิชย์ วิเคราะห์ จะซื้อรถใหม่ คันไหนคุ้มค่าสุดๆ

The drive to decide : ไขข้อสงสัย…จะซื้อรถใหม่คันไหนยิ่งขับยิ่งคุ้ม?

พฤติกรรมการตัดสินใจซื้อรถของคนไทยเปลี่ยนไป โดยมีความสลับซับซ้อน ใช้เวลาตัดสินใจนาน และต้องการข้อมูลที่รอบด้านมากยิ่งขึ้น

พฤติกรรมการซื้อรถของคนไทยมีพัฒนาการที่แตกต่างไปจากอดีตใน 3 ประเด็น คือ 1) อายุการใช้งานรถยนต์ยาวนานขึ้นเป็น 10 ปี จากเดิมที่มักเปลี่ยนรถกันทุก ๆ 7 ปี 2) ข้อมูลค่าใช้จ่ายจากการใช้งานรถยนต์ ไม่ว่าจะเป็นการประหยัดพลังงาน ค่าซ่อม ค่าเสื่อม และเบี้ยประกัน มีอิทธิพลต่อการตัดสินใจซื้อใกล้เคียงกับการลดราคาขาย และ 3) รถยนต์ไฟฟ้าทั้ง BEV และ Hybrid กลายเป็นตัวเลือกหลักของตลาดรถยนต์นั่งนับตั้งปี 2023 เป็นต้นมา และคาดว่าจะครองส่วนแบ่งยอดขายเพิ่มขึ้นต่อเนื่อง

สงครามราคาในตลาดรถยนต์ไทยจะยังทวีความรุนแรง แต่ประสิทธิผลของกลยุทธ์ดังกล่าวมีแนวโน้มลดลง เพราะผู้บริโภคเกิดความเคยชินและหันมา Wait & See กันมากขึ้น

SCB EIC ประเมินว่า การปรับลดราคาขายรถยนต์จะเกิดขึ้นอย่างต่อเนื่องและขยายวงกว้าง โดย Segment ที่คาดว่าจะมีความรุนแรงสูงสุด คือ 1) รถเก๋งขนาดเล็ก หรือ Eco car 2) รถยนต์ไฟฟ้านำเข้าจากประเทศจีนที่เปิดตัวไปแล้วในช่วง 1 – 2 ปีที่ผ่านมา และ 3) กลุ่มรถยนต์ราคาระหว่าง 5 แสน 1 ล้านบาท จะมีตัวเลือกในตลาดเพิ่มขึ้นมาก อย่างไรก็ตาม ผลพวงจากการจัดโปรโมชันที่เกิดขึ้นบ่อยครั้งจะทำให้ผู้บริโภคชะลอการตัดสินใจซื้อรถใหม่ออกไป เพื่อรอให้ราคาปรับลดลงอีกในอนาคต

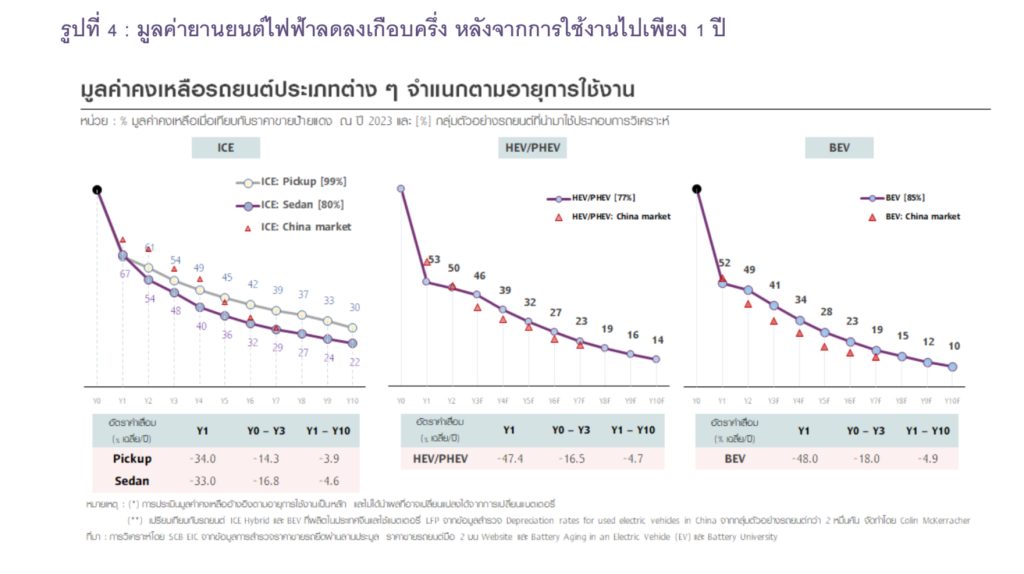

มูลค่าคงเหลือของรถยนต์ไฟฟ้า ทั้ง BEV และ Hybrid มีแนวโน้มลดลงมากถึงเกือบ 50% จากราคาขาย เมื่อใช้งานไปเพียงแค่ 1 ปีเท่านั้น

มูลค่าซากของรถยนต์ไฟฟ้ามีแนวโน้มลดลงอย่างรวดเร็ว โดยเมื่อใช้งานไปเพียง 1 ปี จะเสื่อมค่าลงมากถึง 50% ขณะที่รถสันดาปสามารถรักษามูลค่าในปีแรกไว้ได้ถึง 67% ของราคารถใหม่ โดยปัจจัยที่ทำให้รถยนต์ไฟฟ้าเสื่อมค่าลงมากนั้น ส่วนหนึ่งเป็นผลจากราคาขายที่ถูกปรับลดลงอย่างต่อเนื่อง รวมถึงความกังวลของภาคธุรกิจต่ออุปสงค์ของ EV ในตลาดรถยนต์มือ 2

ค่าใช้จ่ายผันแปรจากการใช้งานรถ BEV ต่ำกว่ารถสันดาป และ Hybrid ค่อนข้างมาก แต่ต้องจับตาต้นทุนแฝงจากปัญหาความไม่เพียงพอของสถานีชาร์จสาธารณะ

การใช้งานรถ BEV ก่อให้เกิดรายจ่ายจากการชาร์จไฟฟ้าเพียง 62 บาท/วัน ต่ำกว่าต้นทุนค่าเชื้อเพลิงของรถสันดาปกว่าเท่าตัว เช่นเดียวกับค่าใช้จ่ายการเช็กระยะซึ่งก็ถูกกว่ารถประเภทอื่น ๆ ถึง 3 เท่า อย่างไรก็ตาม ต้องจับตาต้นทุนแฝงอื่น ๆ เช่น ค่าเสียโอกาสจากการรอชาร์จไฟเนื่องจากสถานีชาร์จสาธารณะมีไม่เพียงพอ รวมถึงค่าเดินทางและระยะเวลาซ่อมที่ยาวนาน เพราะอุปทานอะไหล่ยนต์ในประเทศมีจำกัด รวมถึงศูนย์ซ่อมบำรุงและอู่ซ่อมรายย่อยก็มีน้อยและกระจายตัวไม่ครอบคลุมทุกพื้นที่

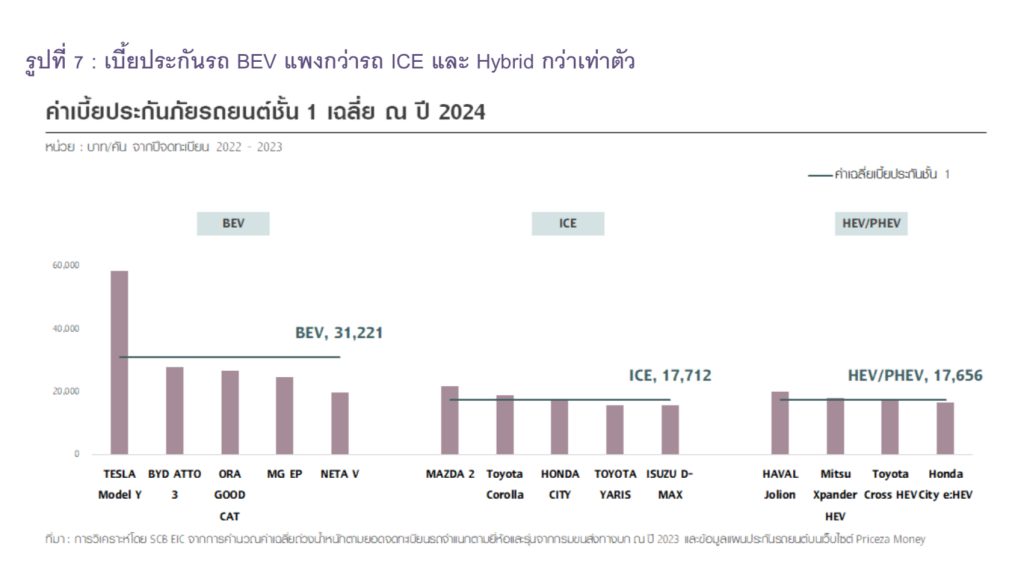

เบี้ยประกันรถ BEV แพงกว่ารถสันดาป และ Hybrid กว่าเท่าตัว เนื่องจากราคาขายที่ถูกปรับลดลงต่อเนื่อง รวมถึงระบบนิเวศน์ EV ในประเทศไทยยังพัฒนาได้ไม่เท่าทันกับความต้องการของตลาด

ปัจจัยสำคัญที่กดดันให้เบี้ยประกันรถ BEV ผันผวนและยังอยู่ในระดับสูง คือ การคำนวณทุนประกันทำได้ยาก เพราะ 1) เหล่าผู้ผลิตมีการปรับลดราคาขายลงอย่างต่อเนื่อง 2) ราคาอะไหล่ต่อชิ้นค่อนข้างแพง 3) อู่ซ่อมรายย่อยมีน้อย และ 4) บริษัทรับทำประกันภัย EV ก็มีจำกัด ด้วยเหตุนี้ SCB EIC ประเมินว่า เบี้ยประกันรถ EV จะยังคงอยู่ในระดับสูงต่อเนื่อง แม้จะทยอยปรับลดลงบ้างตามทิศทางการพัฒนาระบบนิเวศน์ EV ของไทยที่กำลังมีความพร้อมยิ่งขึ้น ทั้งจากการลงทุนขยายอุปทานอะไหล่ยนต์ในประเทศ รวมถึงการเร่งพัฒนาธุรกิจอู่ซ่อมและฝีมือแรงงานให้ตอบโจทย์

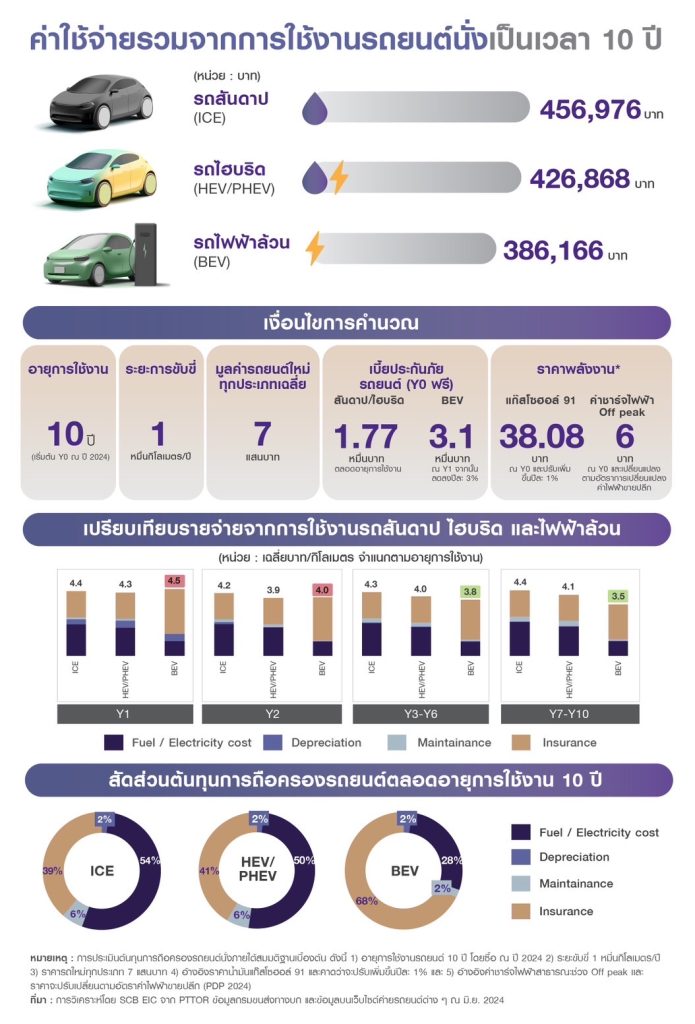

SCB EIC มองว่า รถ BEV เป็นตัวเลือกการขับขี่ที่ตอบโจทย์ความประหยัดในระยะยาวได้ดีที่สุด แม้ว่าการใช้งานช่วง 2 – 3 ปีแรกจะมีต้นทุนการถือครองที่สูงกว่ารถประเภทอื่น ๆ เนื่องจากภาระเบี้ยประกันและค่าเสื่อมที่อยู่ในระดับสูง

การเปรียบเทียบความคุ้มค่าของการถือครองรถยนต์นั่งตลอดอายุการใช้งาน 10 ปี ชี้ว่า ภาระรายจ่ายของรถสันดาปนั้นสูงที่สุด ขณะที่รถไฮบริดจะมีต้นทุนการใช้งานต่ำมากในระยะสั้น จากนั้นจะทยอยปรับเพิ่มขึ้นตามภาระค่าเชื้อเพลิง สำหรับรถ BEV ถือเป็นตัวเลือกที่ตอบโจทย์ความคุ้มค่าในระยะยาว เพราะค่าใช้จ่ายการชาร์จไฟฟ้าและค่าซ่อมบำรุงที่อยู่ในระดับต่ำสามารถชดเชยภาระเบี้ยประกันที่โดยรวมยังแพงกว่ารถยนต์ประเภทอื่น ๆ

เกาะกระแสเทรนด์ขับขี่และพฤติกรรมการซื้อรถของคนไทย

พฤติกรรมการตัดสินใจซื้อรถของคนไทยมีแนวโน้มสลับซับซ้อน ใช้เวลาตัดสินใจนาน และต้องการข้อมูลที่รอบด้านมากยิ่งขึ้น เนื่องจากตัวเลือกในตลาดรถยนต์นั่งทวีความหลากหลาย ทั้งในแง่ประเภทเครื่องยนต์ ระดับราคา และการเข้ามาของแบรนด์ใหม่ ๆ ซึ่งคงปฏิเสธไม่ได้ว่า กระแสยานยนต์ไฟฟ้าถือเป็นตัวแปรสำคัญที่กระตุ้นให้ตลาดรถยนต์ไทยเกิดการเปลี่ยนแปลงเชิงโครงสร้าง โดยในด้านอุปทาน เราเริ่มเห็นค่ายรถยนต์หน้าใหม่ที่เข้ามาทำตลาดในประเทศ โดยเฉพาะเหล่าผู้ผลิตสัญชาติจีน จนทำให้ปัจจุบันมีจำนวนผู้เล่นในตลาดมากถึง 159 แบรนด์ จาก 74 แบรนด์ ณ ปี 2019 ด้วยเหตุนี้ ตัวเลือกการขับขี่จึงมีความหลากหลายเพิ่มขึ้นตามกันไป โดยในช่วง 2 ปีที่ผ่านมา (ม.ค. 2022 – มิ.ย. 2024) มีการเปิดตัวรถยนต์ไฟฟ้าในไทยมากถึงเกือบ 100 โมเดล อีกทั้ง รถยนต์นั่งประเภทอื่นก็มีรุ่นใหม่ ๆ วางจำหน่ายมากขึ้นเป็นเท่าตัว

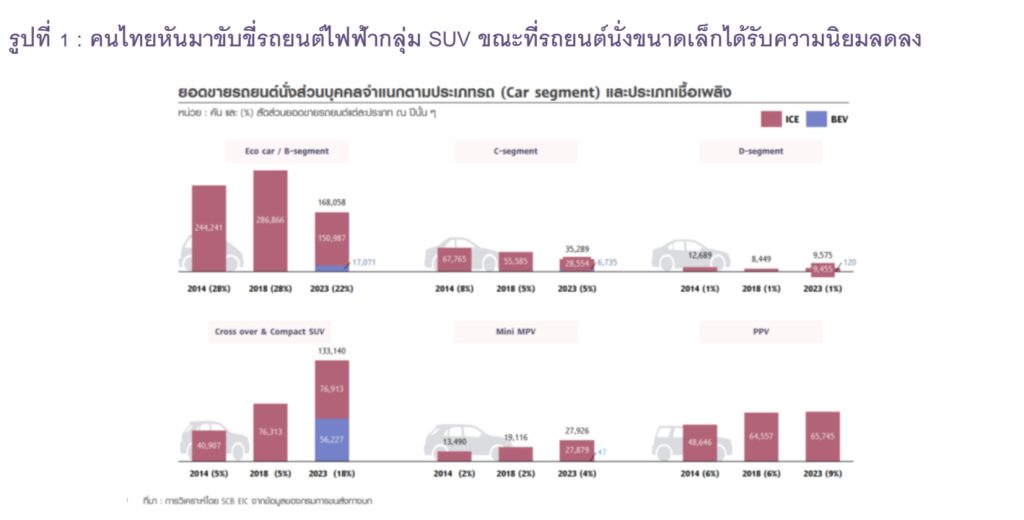

สำหรับด้านอุปสงค์นั้น เราพบว่ากระแสนิยมของผู้บริโภคในตลาดมีการเปลี่ยนแปลงอย่างชัดเจนเช่นเดียวกันสะท้อนจากยอดขายรถ SUV ที่สามารถก้าวขึ้นมาเป็นตัวเลือกอันดับ 1 ในตลาดรถยนต์นั่งของไทย โดยแรงส่งสำคัญมาจากกลุ่มรถยนต์ไฟฟ้าล้วน (BEV) ซึ่งมีส่วนทำให้สัดส่วนยอดขายรถประเภทนี้เพิ่มขึ้นจาก 5% ณ ปี 2014 มาอยู่ที่ 18% ณ ปี 2023 ขณะที่รถยนต์นั่งขนาดเล็กในกลุ่ม Eco car และ B-segment กลับได้รับความนิยมลดลง (รูปที่ 1) ส่วนหนึ่งเป็นผลจากการต้องแย่งชิงฐานลูกค้ากับกลุ่มยานยนต์ไฟฟ้าที่มีระดับราคาใกล้เคียงกัน อาทิ การแข่งขันระหว่าง NETA V และ Eco car ในกลุ่มราคา 4 – 5.5 แสนบาท หรือ BYD Dolphin และรถ B-segment ในกลุ่มราคา 6 – 8 แสนบาท

รูปที่ 1 : คนไทยหันมาขับขี่รถยนต์ไฟฟ้ากลุ่ม SUV ขณะที่รถยนต์นั่งขนาดเล็กได้รับความนิยมลดลง

อนึ่ง SCB EIC พบว่า นอกจากการเปลี่ยนแปลงเชิงโครงสร้างของตลาดรถยนต์แล้ว พฤติกรรมการซื้อรถของคนไทยก็มีพัฒนาการที่ต่างไปจากเดิมใน 3 ด้านที่สำคัญ คือ

1) รอบการเปลี่ยนรถของคนไทยนานขึ้น ทำให้การตัดสินใจซื้อรถใหม่มักมองหาความคุ้มค่าในระยะยาว

คนไทยมีแนวโน้มซื้อรถใหม่ช้าลง สะท้อนได้จากอายุการใช้งานรถยนต์นั่งเฉลี่ย ณ ปัจจุบัน อยู่ที่เกือบ 10 ปี เพิ่มขึ้นจาก 7 ปี ณ ปี 2013 ซึ่งพฤติกรรมดังกล่าวส่งผลให้ 1) วัฏจักรยอดขายรถยนต์มีแนวโน้มหนืดขึ้น 2) ปัจจัยที่มีอิทธิพลต่อการตัดสินใจซื้อรถใหม่เปลี่ยนแปลงไป โดยผู้บริโภคหันมามองหาตัวเลือกการขับขี่ที่ช่วยลดภาระค่าใช้จ่ายในระยะยาว อาทิ ต้นทุนด้านพลังงาน ราคาขายต่อ เบี้ยประกัน รวมถึงค่าซ่อมบำรุง และ 3) ธุรกิจอู่ซ่อมและอะไหล่ยนต์จะได้รับอานิสงส์โดยตรง แต่ก็จำเป็นต้องปรับตัวให้สอดคล้องกับเทรนด์การขับขี่ใหม่ ๆ อาทิ ความพร้อมด้านอุปกรณ์ ชิ้นส่วน ฝีมือและทักษะช่างสำหรับรถยนต์ไฟฟ้า

2) ข้อมูลค่าใช้จ่ายตลอดอายุการใช้งานรถยนต์ กลายมาเป็นตัวแปรที่มีอิทธิพลต่อการตัดสินใจซื้อใกล้เคียงกับแรงจูงใจด้านราคาขาย

ผลสำรวจ SCB EIC Consumer survey ชี้ว่า แผนการซื้อพาหนะส่วนตัวนับตั้งแต่ปี 2023 เป็นต้นมาเริ่มให้ความสำคัญกับข้อมูลการประหยัดพลังงานในสัดส่วนที่ใกล้เคียงกับการจัดโปรโมชันด้านราคาโดยผู้บริโภคบางส่วนเล็งเห็นว่า กลยุทธ์การลดราคาสามารถสร้างแรงดึงดูดอันฉาบฉวยในระยะสั้น ขณะที่ข้อมูลค่าใช้จ่ายด้านพลังงานตอบโจทย์ความคุ้มค่าในระยะยาวได้ดีกว่า ทั้งนี้พฤติกรรมดังกล่าวแตกต่างกับเทรนด์ในอดีต เพราะปัจจัยที่เคยมีอิทธิพลสูงสุด คือ ราคาขายและการจัดโปรโมชัน รองลงมา คือการเปรียบเทียบสมรรถนะและเทคโนโลยีการขับขี่

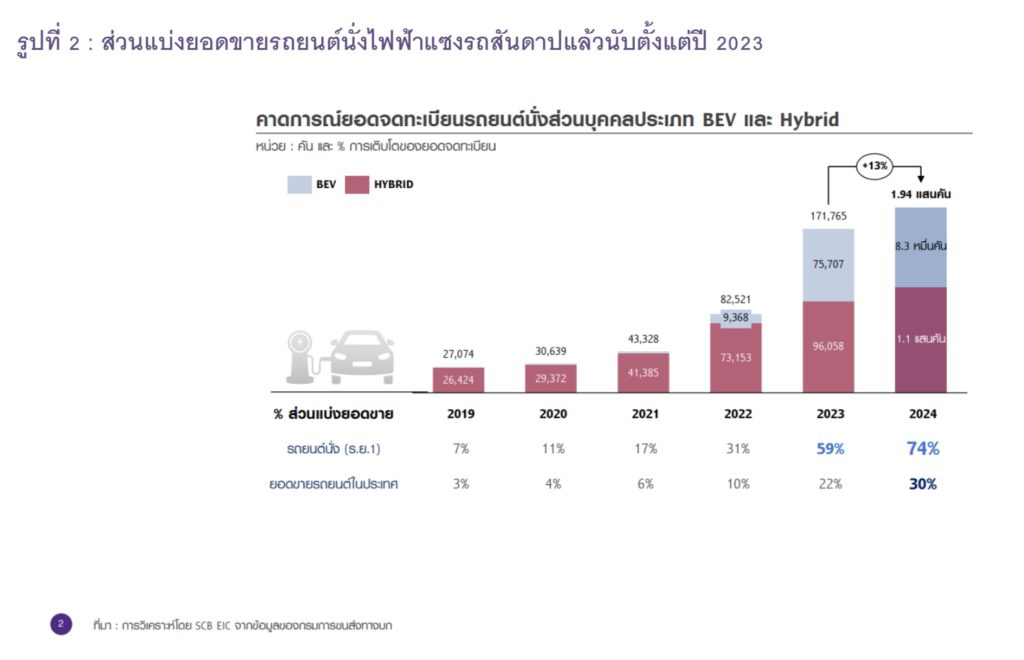

3) ส่วนแบ่งยอดขายรถยนต์ไฟฟ้า ทั้ง BEV และ Hybrid แซงหน้ารถสันดาปแล้วในตลาดรถยนต์นั่ง

รถยนต์ไฟฟ้า ทั้ง BEV และ Hybrid กลายเป็นตัวเลือกการขับขี่หลักของคนไทยในกลุ่มรถยนต์นั่งนับตั้งแต่ปี 2023 สะท้อนจากส่วนแบ่งยอดขายรวมกันนั้นสูงถึง 60% โดยกลุ่มรถ Hybrid ได้รับความนิยมต่อเนื่องและขยายตัวเฉลี่ยปีละ 38% (นับตั้งแต่ปี 2019) ขณะที่ตลาดรถ BEV ถือว่าอยู่ในช่วงเริ่มต้นของการเปลี่ยนผ่าน โดยยอดขายสะสมตั้งแต่ปี 2018 – มิ.ย. 2024 อยู่ที่ราว 1.25 แสนคัน ซึ่งการเปิดรับนี้มาจากความตื่นตัวของผู้บริโภคที่คิดเป็นเพียง 15% ของ Potential customer ดังนั้น การเติบโตของตลาดรถยนต์ไฟฟ้าจึงยังมีแนวโน้มสดใสสวนทางกับสภาวะยอดขายรถยนต์ในภาพรวม โดยเฉพาะในปี 2024 ที่คาดว่า EV Market share จะเพิ่มขึ้นสู่ระดับ 74% ของกลุ่มรถยนต์นั่งหรือราว 30% ของตลาดรถยนต์ในประเทศทั้งหมด (รูปที่ 2)

รูปที่ 2 : ส่วนแบ่งยอดขายรถยนต์นั่งไฟฟ้าแซงรถสันดาปแล้วนับตั้งแต่ปี 2023

ในสภาวะที่พฤติกรรมการเลือกซื้อรถของผู้บริโภคมีความพิถีพิถันและต้องการข้อมูลที่ละเอียดยิ่งขึ้น SCB EIC จึงได้

วิเคราะห์แนวโน้มและเปรียบเทียบต้นทุนการถือครองยานยนต์ประเภทต่าง ๆ เพื่อไขข้อข้องใจให้แก่ผู้บริโภคและภาคธุรกิจ ซึ่งประกอบด้วย 4 ประเด็นคำถามสำคัญ ดังนี้

ไขคำตอบที่ 1 : ทิศทางราคารถใหม่ “อยู่ตัวแล้ว” หรือ “จะถูกลงอีก”

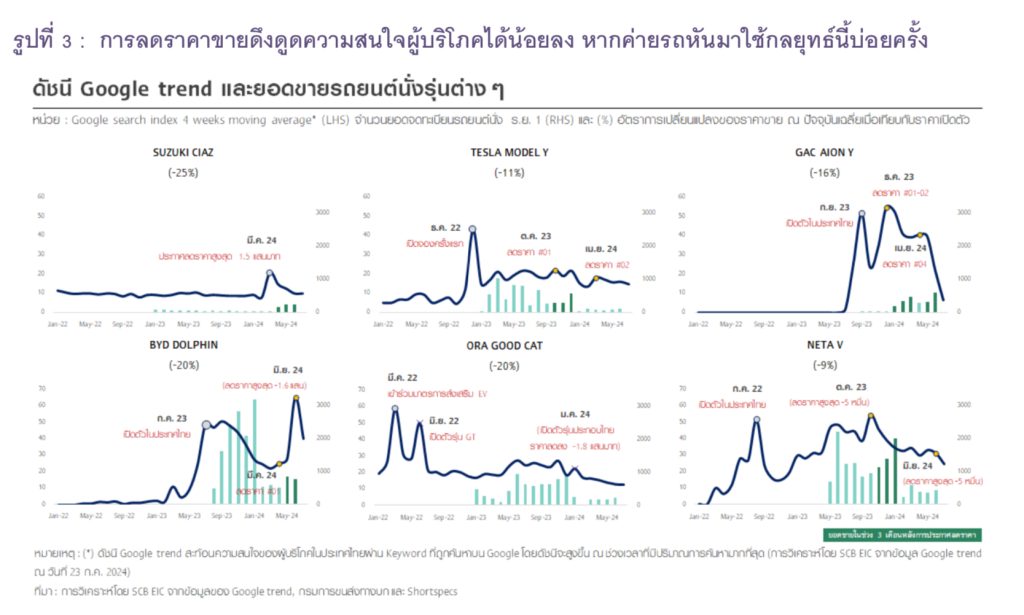

ในช่วงที่ผ่านมา การแข่งขันด้านราคา (Price war) ได้กลายเป็นเครื่องมือสำคัญในการกระตุ้นยอดขายรถยนต์ ท่ามกลางสมรภูมิการแข่งขันอันดุเดือดและเศรษฐกิจที่ฟื้นตัวช้า แต่เมื่อกลยุทธ์ดังกล่าวถูกเลือกใช้บ่อยจนพร่ำเพรื่อเกินไป ประสิทธิผลที่ได้กลับมีแนวโน้มแผ่วลง สอดคล้องกับข้อมูลดัชนี Google trend ในรูปที่ 3 ซึ่งบ่งชี้ว่า การประกาศปรับลดราคาครั้งแรกจะสร้างความตื่นตัวให้กับผู้บริโภคได้มากที่สุด อาทิ SUZUKI CIAZ กลับมาสร้างความหวือหวาได้อีกครั้งในรอบเกือบ 10 ปี จากการประกาศลดราคาสูงสุดถึง 1.5 แสนบาท เช่นเดียวกับ ค่าย GAC AION ที่ประสบความสำเร็จในการปรับลดราคาขายครั้งที่ 1 ณ ไตรมาส 4/2023 เพราะสามารถทำให้เกิดแรงกระเพื่อมในตลาดได้ดีกว่าช่วงการเปิดตัวเสียอีก อย่างไรก็ตาม ผลสัมฤทธิ์จากการจัดโปรโมชันครั้งต่อ ๆ มา ทยอยปรับลดลงต่อเนื่อง ส่วนหนึ่งเป็นเพราะผู้บริโภครู้สึกเคยชินกับกลยุทธ์ดังกล่าว และชะลอการตัดสินใจออกไปก่อน เพื่อรอราคาที่อาจปรับลดลงได้อีกในอนาคต (Wait & See strategy) นอกจากนี้ ราคาขายที่มีความผันผวนสูงยังส่งผลกระทบต่อเนื่องไปยังภาคธุรกิจอื่น ๆ ที่เกี่ยวข้อง อาทิ สถาบันการเงิน บริษัทประกันภัย และเต็นท์รถมือ 2 ที่กำลังเผชิญกับความยากลำบากในการประเมินมูลค่าสินทรัพย์ ค่าเสื่อม และทุนประกันภัยรถยนต์

รูปที่ 3 : การลดราคาขายดึงดูดความสนใจผู้บริโภคได้น้อยลง หากค่ายรถหันมาใช้กลยุทธ์นี้บ่อยครั้ง

อย่างไรก็ดี หากมองไปข้างหน้า กลยุทธ์การแข่งขันด้วยการปรับลดราคาขายจะยังคงเกิดขึ้นอย่างต่อเนื่อง

และมีแนวโน้มขยายวงกว้าง โดยคาดว่าจะทวีความรุนแรงมากขึ้นในรถยนต์ 3 ประเภท ดังนี้

1) รถเก๋งสันดาปขนาดเล็ก เช่น Eco car และ B-segment เนื่องจากต้องเผชิญกับความท้าทายจากกระแสนิยมที่เปลี่ยนไป ส่งผลให้ผู้ผลิตรถยนต์บางค่ายจำเป็นต้องหันมาแข่งขันด้วยราคาเพื่อหวังกระตุ้นยอดขายให้ปรับตัวดีขึ้น อาทิ การประกาศลดราคาของ SUZUKI CIAZ และ CELERIO จนทำให้ราคาขายเริ่มต้นต่ำกว่า 4 แสนบาท ทั้งนี้ SCB EIC ประเมินว่า รถเก๋งสันดาปขนาดเล็กจะมีราคาลดลงได้อีกราว 10% – 15% จากค่าเฉลี่ยในปี 2018 – 23 ซึ่ง ณ ระดับราคานี้ จะช่วยให้รถประเภทดังกล่าวสามารถขยายฐานลูกค้าสู่กลุ่มที่มีรายได้น้อย-ปานกลางได้ อีกทั้ง ยังสามารถแข่งขันกับรถยนต์ไฟฟ้าได้ดีขึ้นเช่นกัน

2) รถยนต์ไฟฟ้านำเข้าจากประเทศจีน มีแนวโน้มทะลักเข้ามาในไทยมากขึ้น โดยเฉพาะรถ BEV รุ่นที่มีการเปิดตัวไปแล้วในช่วง 1 – 2 ปีนี้ คาดว่าราคาขายจะปรับลดลงได้อีก เนื่องจากผู้ผลิต 1) ต้องการระบายสินค้าคงค้างในประเทศจีนเนื่องจากสต็อกรถยนต์ BEV สะสมมีจำนวนเพิ่มสูงขึ้นเป็น 16 ล้านคัน ณ ปี 2023 หรือขยายตัว 45.5% จากปีก่อนหน้า 2) การกระตุ้นยอดขายในตลาดไทยที่เริ่มเห็นสัญญาณการชะลอตัวนับตั้งแต่ต้นปี 2024 และ 3) ต้นทุนแบตเตอรี่ EV ที่ทยอยลดลงต่อเนื่อง ทั้งนี้การเข้ามาตีตลาดของรถยนต์ไฟฟ้าจากจีนเปรียบเสมือนดาบสองคมที่แม้จะส่งผลดีต่อผู้บริโภค แต่ก็นำมาซึ่งความเสี่ยงต่ออุตสาหกรรมยานยนต์ไทยในระยะยาว เพราะเกือบทุกองคาพยพของกิจกรรมการผลิตยังไม่ได้เกิดขึ้นในประเทศและพึ่งพาการนำเข้าเป็นหลัก โดยเฉพาะการผลิตชิ้นส่วนอุปกรณ์ยานยนต์ และแบตเตอรี่ EV ดังนั้น อานิสงส์ต่อผู้ประกอบการในประเทศและเศรษฐกิจไทยจึงมีค่อนข้างจำกัด

3) รถยนต์นั่งราคาต่ำล้าน จะมีตัวเลือกในตลาดเพิ่มขึ้นในทุกประเภทเชื้อเพลิง ซึ่งจะเกิดขึ้นทั้งจากการเปิดตัวรถรุ่นใหม่ ๆ รวมถึงการลดราคาขายรุ่นที่วางจำหน่ายอยู่เดิมให้ต่ำลง อาทิ การเปิดตัว MITZUBISHI XPANDER HEV ณ ไตรมาส 1/2024 ที่ราคาเริ่มต้นเพียง 9.5 แสนบาท ขณะที่ MAZDA 3 ก็มีโมเดลที่ราคาต่ำกว่า 1 ล้านบาทเพิ่มขึ้นจาก 1/3 เป็น 2/3 รุ่น ทั้งนี้กลยุทธ์การเจาะตลาดรถยนต์ต่ำล้าน เป็นผลพวงจากกระแสนิยมของผู้บริโภคของไทยที่กว่า 80% นิยมซื้อรถยนต์นั่ง ณ ระดับราคา 5 แสน – 1 ล้านบาท

อย่างไรก็ตาม การต่อสู้ท่ามกลางสมรภูมิสงครามราคามักช่วยแย่งชิงยอดขายให้เติบโตได้เพียงระยะสั้น แต่ในระยะยาว กลยุทธ์การแข่งขันนี้กลับนำมาซึ่งความเสี่ยงต่อสภาพคล่องของธุรกิจ ดังนั้น รูปแบบการดำเนินธุรกิจที่แบรนด์ต่าง ๆ เลือกใช้ ต้องไม่นำมาซึ่งความเสี่ยงจากปัญหาด้านต้นทุนหรือความสามารถในการทำกำไรที่ลดลง ขณะที่ในระยะยาว ควรมุ่งเน้นที่การเติบโตอย่างยั่งยืนผ่านการยกระดับกระบวนการผลิต พัฒนาสินค้า บริการ รวมถึงทักษะแรงงานให้ตอบโจทย์กับพฤติกรรมผู้บริโภคที่เปลี่ยนไป

ไขคำตอบที่ 2 : ความต่างของค่าเสื่อมราคาระหว่างรถยนต์ไฟฟ้าและสันดาป

การประเมินค่าเสื่อมราคา กลายเป็นหนึ่งในความท้าทายสำคัญของภาคธุรกิจที่เกี่ยวเนื่องกับการซื้อขายยานยนต์ไฟฟ้า นับตั้งแต่กระบวนการพิจารณาสินเชื่อ เงื่อนไขประกันภัย รวมถึงตลาดมือ 2 ที่ปัจจุบันยังมีขนาดที่เล็กอยู่มาก โดยข้อมูลบนเว็บไซต์ One2car.com เปิดเผยว่า จำนวนรถ BEV ในไทยยังมีสัดส่วนไม่ถึง 1% ของรถมือ 2 ที่ประกาศขายทั้งหมด อีกทั้ง การตั้งราคาก็ค่อนข้างผันผวน แม้ว่าเลขไมล์และอายุการใช้งานจะใกล้เคียงกัน อาทิ ORA Good Car 500 ซึ่งมีระยะใช้งานราว 4 หมื่นกิโลเมตร วางจำหน่าย ณ ระดับราคาตั้งแต่ 5.5 – 7 แสนบาท นอกจากนี้ ภาคการเงินและธนาคารก็เผชิญข้อจำกัดด้านข้อมูลและกลุ่มตัวอย่างเช่นกัน อาทิ การคำนวณมูลค่าหลักประกันและมูลค่าซาก ซึ่งจะส่งผลกระทบต่อเนื่องและนำไปสู่ต้นทุนการกู้ยืมและเบี้ยประกันให้อยู่ในระดับสูง โดยเฉพาะในช่วง 5 ปีแรก (ปี 2022 – 2026) ของการเปลี่ยนผ่านสู่ยุคยานยนต์ไฟฟ้า

อย่างไรก็ดี SCE EIC ตระหนักถึงความท้าท้ายดังกล่าว จึงได้ศึกษาแนวโน้มการเสื่อมราคาของยานยนต์แต่ละประเภทผ่านการวิเคราะห์ 1) ข้อมูลราคาขายรถยนต์มือ 2 บนเว็บไซต์ต่าง ๆ อาทิ One2car.com TaladRod.com และ Carsome.co.th 2) ข้อมูลเชิงลึกจากสมาคมธุรกิจเช่าซื้อไทยและธุรกิจรับประมูลรถยนต์ และ 3) งานศึกษาต่างประเทศที่ประเมินอัตราการเสื่อมของแบตเตอรี่ยานยนต์ไฟฟ้า ราคาขายรถมือ 2 และระดับการแข่งขันในอุตสาหกรรมยานยนต์ ซึ่งผลการศึกษาในรูปที่ 4 ชี้ว่า มูลค่าของรถยนต์ไฟฟ้า ทั้ง HEV PHEV และ BEV มีแนวโน้มลดลงเกือบ 50% จากราคาขายเมื่อใช้งานไปเพียงแค่ 1 ปี และหลังจากนั้นจะเสื่อมค่าลงเฉลี่ยปีละเกือบ 5% ขณะที่รถสันดาป (ICE) ทั้งกระบะและรถยนต์นั่ง ยังคงสามารถรักษามูลค่าในปีแรกไว้ได้ถึง 67% ของราคารถใหม่ และมีมูลค่าคงเหลือราว 1 ใน 4 ณ ปีที่ 10 ของอายุการใช้งาน โดยปัจจัยที่ทำให้รถยนต์ไฟฟ้า โดยเฉพาะ BEV เสื่อมค่าลงอย่างรวดเร็วนั้น เป็นผลจาก 1) ราคาขายที่ถูกปรับลดลงอย่างต่อเนื่อง 2) การซ่อมแซมมีต้นทุนสูงและใช้เวลานาน เพราะอะไหล่ยนต์ยังต้องพึ่งพาการนำเข้าเป็นหลัก และ 3) ความกังวลของภาคธุรกิจต่อคุณภาพแบตเตอรี่และอุปสงค์ในตลาดรถมือ 2 ทั้งนี้หากนำข้อมูลดังกล่าวไปเปรียบเทียบกับภาวะตลาดรถยนต์ในประเทศจีน จะพบว่า รถ BEV ของจีน มีอัตราการเสื่อมราคาที่เร่งตัวมากกว่าไทย โดยมูลค่าคงเหลือจะลดลงเฉลี่ยปีละ 6.5% นับตั้งแต่การใช้งานปีที่ 2 เป็นต้นไป ซึ่งเป็นผลจากการแข่งขันในตลาดรถยนต์ไฟฟ้าของจีนที่ดุเดือดมากกว่า ทั้งในแง่ของจำนวนผู้เล่นและการใช้สงครามราคา ดังนั้น หากการแข่งขันในอุตสาหกรรมรถยนต์ไทยยังคงทวีความรุนแรงและเน้นใช้กลยุทธ์การลดราคาเป็นหลัก มูลค่ารถยนต์ของเรา โดยเฉพาะกลุ่ม BEV คงจะเสื่อมค่าลงอย่างรวดเร็วไม่ต่างจากประเทศจีนในระยะอันใกล้นี้

รูปที่ 4 : มูลค่ายานยนต์ไฟฟ้าลดลงเกือบครึ่ง หลังจากการใช้งานไปเพียง 1 ปี

ไขคำตอบที่ 3 : จับตาค่าใช้จ่ายผันแปร… EV ประหยัดจริงหรือยังมีอะไรซ่อนอยู่?

รถยนต์ไฟฟ้าล้วน (BEV) มีจุดเด่นสำคัญในด้านความประหยัด โดยเฉพาะการบรรเทารายจ่ายด้านพลังงานและค่าบำรุงรักษา อย่างไรก็ดี ข้อได้เปรียบเหล่านี้อาจมีแรงดึงดูดลดลง หาก EV ecosystem ของไทยพัฒนาได้ไม่เท่าทันกับจำนวนรถยนต์ไฟฟ้าบนท้องถนนที่เพิ่มขึ้นต่อเนื่อง โดย SCB EIC ได้ทำการเปรียบเทียบต้นทุนผันแปรการถือครองพาหนะส่วนตัวผ่านการประเมิน 1) อัตราสิ้นเปลืองพลังงาน และ 2) ค่าใช้จ่ายในการเช็กระยะ โดยข้อมูลดังกล่าวมาจากการศึกษาคุณลักษณะเฉพาะของตัวเลือกรถยนต์นั่งในตลาด ณ ปัจจุบันกว่า 200+ โมเดล ซึ่งผลการศึกษาดังกล่าวได้ข้อสรุปสำคัญ ดังนี้

1) รายจ่ายด้านพลังงานจากการใช้รถ BEV ต่ำกว่ารถสันดาปกว่าเท่าตัว

รูปที่ 5 ชี้ให้เห็นว่า การขับขี่รถ BEV ก่อให้เกิดรายจ่ายจากการชาร์จไฟฟ้าเพียง 62 บาท/วัน หรือเฉลี่ยราว 2.3 หมื่นบาทต่อปี ซึ่งต่ำกว่ารถสันดาปขนาดเล็ก – กลาง ถึงกว่าเท่าตัว ทั้งนี้หากพิจารณาข้อมูลในหมวดรถยนต์ไฮบริดจะพบว่า กลุ่ม HEV (ขุมกำลัง 2 ระบบ) นับเป็นอีกหนึ่งตัวเลือกที่ตอบโจทย์ความประหยัด สะท้อนจากอัตราสิ้นเปลืองพลังงานที่ 21 กิโลเมตร/ลิตร ต่ำสุดในบรรดารถที่ยังคงใช้พลังงานเชื้อเพลิง ขณะที่รายจ่ายด้านพลังงานของรถ PHEV (ปลั๊กอินไฮบริด) มีระดับใกล้เคียงกับรถสันดาป ส่วนหนึ่งเป็นเพราะตัวเลือกของรถกลุ่มนี้ในประเทศไทยยังมีค่อนข้างจำกัดและคุณสมบัติเทียบเคียงกับรถสันดาปกลุ่ม D-segment

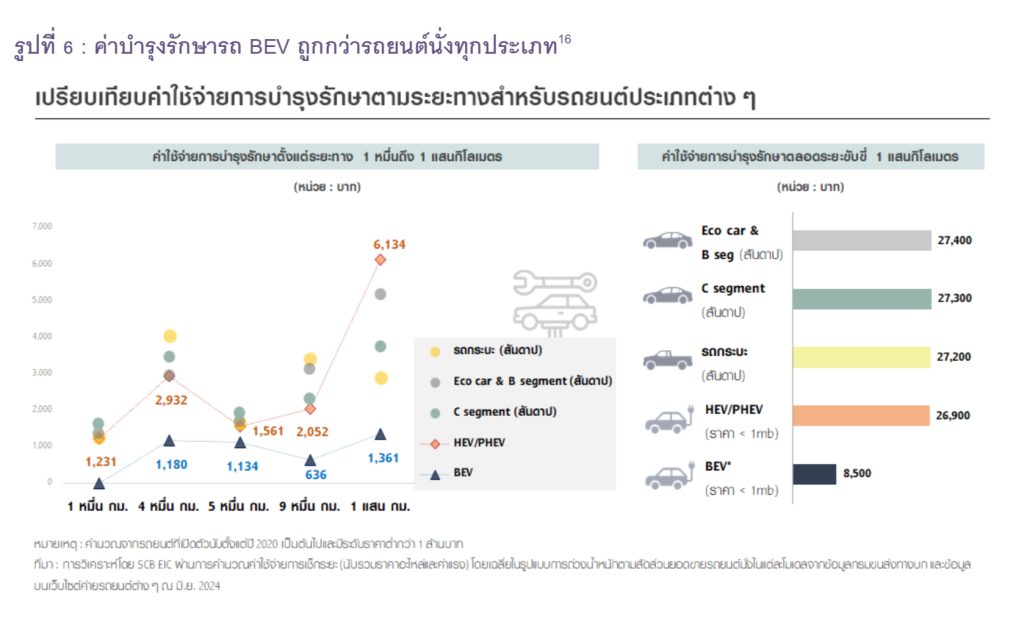

2) ต้นทุนการบำรุงรักษารถ BEV ต่ำที่สุด ขณะที่ค่าเช็กระยะรถสันดาปและไฮบริดอยู่ในระดับใกล้เคียงกัน

อนึ่ง ค่าใช้จ่ายในการเช็กระยะ นอกจากจะผันแปรไปตามเวลาและระยะการใช้งานแล้ว ยังขึ้นอยู่กับจำนวนชิ้นส่วนรถยนต์ที่จำเป็นต้องได้รับการดูแล ด้วยเหตุนี้ รถ BEV ซึ่งประกอบด้วยชิ้นส่วนหลักเพียงแค่ 7 ชิ้น จึงมีต้นทุนการบำรุงรักษาที่ต่ำกว่ารถประเภทอื่น ๆ หรืออยู่ที่ 8.5 พันบาทจากการใช้งานทั้งสิ้น 1 แสนกิโลเมตร (ประมาณ 5 ปี) (รูปที่ 6) โดยการซ่อมบำรุงหลัก ๆ จะเกี่ยวข้องกับระบบปรับอากาศ ระบบน้ำมันเบรก และระบบเกียร์ ขณะที่รถสันดาปและไฮบริดมีค่าใช้จ่ายการบำรุงรักษาใกล้เคียงกันที่ 2.7 หมื่นบาท โดยต้นทุนบางส่วนจะเกี่ยวข้องกับระบบส่งกำลัง อีกทั้ง อัตราค่าแรงก็ปรับเพิ่มขึ้นตามจำนวนอะไหล่ยนต์ที่ต้องได้รับการตรวจเช็กและซ่อมบำรุงในแต่ละรอบอีกด้วย

รูปที่ 5 : ภาระค่าใช้จ่ายด้านพลังงานระหว่าง BEV และ ICE ต่างกันกว่าเท่าตัว

รูปที่ 6 : ค่าบำรุงรักษารถ BEV ถูกกว่ารถยนต์นั่งทุกประเภท

การประเมินค่าใช้จ่ายผันแปรทั้ง 2 ประการข้างต้น สะท้อนว่า รถ BEV สามารถตอบโจทย์ในเรื่องการประหยัดได้ดีที่สุด อย่างไรก็ตาม เราจำเป็นต้องจับตาความเสี่ยงจากการพัฒนา EV ecosystem ที่อาจทำให้ต้นทุนการถือครองรถ BEV ยังมีค่าใช้จ่ายแฝงอื่น ๆ ซ่อนอยู่ อาทิ

• ปัญหาความไม่เพียงพอของสถานีชาร์จสาธารณะ

แม้ว่าจำนวนสถานีชาร์จสาธารณะของไทยจะเพิ่มขึ้นอย่างต่อเนื่องจนในปี 2023 มีจำนวนมากถึง 2.7 พันแห่งหรือ 9.7 พันหัวจ่ายทั่วประเทศ แต่การใช้งานยังนับว่าค่อนข้างแออัด เนื่องจากหัวจ่ายแต่ละหัวจำเป็นต้องรองรับความต้องการชาร์จไฟจากรถ BEV มากถึง 12 คัน (1 : 12) ซึ่งหากเปรียบเทียบกับประเทศอื่น ๆ จะพบว่า สัดส่วนหัวจ่ายสาธารณะต่อจำนวนรถ BEV สะสมในประเทศนั้นมีความแออัดน้อยกว่าไทยมาก เช่น จีนและสิงคโปร์ มีสัดส่วนดังกล่าวอยู่ที่ 1 : 6 และ 1 : 3 ตามลำดับ ด้วยเหตุนี้ ปัญหาความไม่เพียงพอของสถานีชาร์จจึงก่อให้เกิดค่าเสียโอกาสจากระยะเวลาการรอชาร์จไฟ รวมถึงมีส่วนทำให้ EV adoption rate อาจช้ากว่าที่ประเมินไว้

• ศูนย์ซ่อมบำรุงยังมีน้อย อู่ซ่อม EV รายย่อยพัฒนาได้ไม่ทัน

การมีศูนย์บริการที่ครอบคลุม ถือเป็นหนึ่งในข้อได้เปรียบสำคัญของค่ายผู้ผลิตรถยนต์เจ้าตลาดเดิม อาทิ TOYOTA และ HONDA มีโชว์รูมจำนวนมากและกระจายตัวทั่วประเทศ (470+ และ 240+ แห่งตามลำดับ) ขณะที่ศูนย์ซ่อมบำรุงของผู้เล่นรายใหม่อย่างค่ายรถไฟฟ้าจากจีนยังคงมีจำนวนน้อย (รวมกันทุกค่ายประมาณ 400 แห่ง)อีกทั้ง ยังกระจุกตัวอยู่ในกรุงเทพฯ และจังหวัดหัวเมืองเป็นหลัก ซึ่งข้อจำกัดนี้มีส่วนทำให้การเข้ารับบริการมีต้นทุนของระยะเวลาการรออะไหล่และค่าเดินทางซ่อนอยู่ นอกจากนี้ การที่อู่ซ่อมรถรายย่อยยังพัฒนากระบวนการ อุปกรณ์ และทักษะฝีมือช่างได้ไม่เท่ากันกับกระแส EV ก็มีส่วนทำให้ผู้บริโภคเผชิญกับตัวเลือกที่จำกัดทั้งในแง่ของสถานที่ ประเภทอะไหล่ยนต์ และการกำหนดงบประมาณในการซ่อมบำรุง

การเปลี่ยนผ่านไปสู่ยุคยานยนต์ไฟฟ้านอกจากจะพึ่งพาแรงดึงดูดด้านอุปสงค์จากเรื่องการลดค่าใช้จ่ายด้านพลังงานและการซ่อมบำรุงแล้ว ยังต้องอาศัยการพัฒนาโครงสร้างพื้นฐานของระบบนิเวศน์ EV ให้เกิดขึ้นเท่าทันกับความต้องการของผู้บริโภค โดยเฉพาะการเพิ่มจำนวนสถานีชาร์จสาธารณะให้เพียงพอ รวมถึงการเร่งยกระดับผู้ประกอบการรายย่อย อาทิ ธุรกิจอู่ซ่อม ผู้ผลิตชิ้นส่วนยานยนต์ และช่างซ่อม ให้มีกระบวนผลิตสินค้าและบริการ รวมถึงทักษะที่สอดรับไปกับกระแสยานยนต์ EV

ไขคำตอบที่ 4 : แนวโน้มเบี้ยประกัน EV เหตุใดยังแพงกว่ารถทั่วไป?

แม้ว่ารถยนต์ไฟฟ้าล้วนจะมีข้อได้เปรียบด้านการประหยัดค่าใช้จ่ายจากการใช้งาน แต่ภาระค่าเบี้ยประกันภัยรถ BEV ที่อยู่ในระดับสูงและผันผวน กลับกลายเป็นแรงฉุดสำคัญที่ทำให้ผู้บริโภคเกิดความกังวลและอาจทำให้การเปลี่ยนผ่านสู่ยุคยานยนต์ไฟฟ้านั้นช้าลง โดยสำหรับครัวเรือนไทย ค่าเบี้ยประกันรถยนต์คิดเป็น 2.5% ของรายจ่ายครัวเรือนทั้งปี และหากพิจารณาโครงสร้างตลาดประกันรถยนต์ในภาพรวมพบว่า คนไทยกว่า 60% มักทำประกันให้แก่รถที่ครอบครองอยู่ แต่สำหรับกลุ่ม BEV สัดส่วนการทำประกันจะลดลงมาอยู่ที่ 47% ซึ่งการที่ผู้บริโภคมีความลังเลในการทำหรือต่ออายุกรมธรรม์ ส่วนหนึ่งเป็นผลจากอัตราเบี้ยประกันชั้น 1ของกลุ่มรถ BEV ที่อยู่ในระดับสูงหรือเฉลี่ยประมาณ 3.15 หมื่นบาท/คัน แพงกว่ารถยนต์สันดาปและไฮบริดซึ่งค่าเฉลี่ยเบี้ยประกันอยู่ที่ 1.77 หมื่นบาท/คัน (รูปที่ 7) ทั้งนี้ข้อมูลดังกล่าวสอดคล้องกับกรณีศึกษาในต่างประเทศที่เบี้ยประกันรถ BEV ยังคงแพงกว่ารถสันดาปอย่างมีนัยสำคัญ อาทิ สหรัฐฯ และจีน มีส่วนต่างราคาเบี้ยประกันระหว่างรถทั้ง 2 ประเภทสูงถึง 100% และ 50% ตามลำดับ

รูปที่ 7 : เบี้ยประกันรถ BEV แพงกว่ารถ ICE และ Hybrid กว่าเท่าตัว

สำหรับสาเหตุที่ทำให้เบี้ยประกันภัยรถ BEV ยังอยู่ในระดับสูง ประกอบด้วย 4 ปัจจัยหลัก ได้แก่

1) ค่าซ่อมแซม เปลี่ยนอะไหล่ แพงกว่ารถทั่วไป เนื่องจากอะไหล่ยนต์ยังจำเป็นต้องพึ่งพาการนำเข้าเป็นหลัก ซึ่งทำให้เกิดต้นทุนแฝงจากกระบวนการนำเข้าสินค้าและระยะเวลาขนส่ง นอกจากนี้ การที่รถ EV ประกอบด้วยชิ้นส่วนหลักเพียง 7 ชิ้น จึงทำให้ราคาเฉลี่ยต่อชิ้นค่อนข้างสูง อีกทั้ง หากเกิดความเสียหายก็จะเน้นเปลี่ยนใหม่มากกว่าการซ่อมแซม โดยเฉพาะแบตเตอรี่ที่มีมูลค่าสูงถึงเกือบ 60% ของราคารถ

2) อู่ซ่อมมีน้อย แรงงานเฉพาะทางขาดแคลน โดยแม้ว่าไทยจะมีจำนวนช่างซ่อมยานยนต์กว่า 2.73 แสนคนทั่วประเทศ แต่แรงงานส่วนใหญ่ยังขาดความรู้และความเชี่ยวชาญเกี่ยวกับระบบยานยนต์ไฟฟ้า ส่งผลให้ปัจจุบันงานซ่อมบำรุงจะต้องดำเนินการผ่านศูนย์ซ่อมขนาดใหญ่ที่มีข้อจำกัดทั้งด้านค่าใช้จ่ายที่แพงกว่าอู่รายย่อย อีกทั้งจำนวนก็มีน้อยและกระจายตัวไม่ครอบคลุมทุกพื้นที่

3) บริษัทรับทำประกันรถ EV มีจำกัด หรือประมาณ 20 ราย คิดเป็นเพียง 10% ของจำนวนธุรกิจประกันภัยรถยนต์ทั้งหมดในไทย ซึ่งความกังวลที่ทำให้บริษัทประกันยังคงลังเลในการก้าวเข้าสู่ตลาดรถ EV เกิดจากการดำเนินธุรกิจมีความไม่แน่นอนสูง ทั้งจากอัตราค่าสินไหมทดแทน (Loss ratio) เงื่อนไขความคุ้มครอง รวมถึงการประเมินทุนประกันก็ผันผวนตามกลยุทธ์การแข่งขันด้านราคาจากเหล่าผู้ผลิตค่ายต่าง ๆ ทั้งนี้ปัจจัยดังกล่าวก็เริ่มส่งผลให้ผู้เล่นในปัจจุบันที่มีจำนวนน้อยอยู่แล้ว ยิ่งเพิ่มความเข้มงวดและความรัดกุมในการรับประกันภัยรถ EV มากยิ่งขึ้น ซึ่งจะส่งผลกระทบโดยตรงต่อความเชื่อมั่นผู้บริโภคและอาจทำให้แนวโน้มเบี้ยประกันยังอยู่ในระดับสูงต่อเนื่อง

4) ระดับความเสียหายจากอุบัติเหตุของรถ EV สูงกว่ารถ ICE เนื่องจากน้ำหนักของรถยนต์ไฟฟ้าจะมากกว่ารถเก๋งทั่วไปเฉลี่ยประมาณ 400 – 500 กิโลกรัม ดังนั้น เมื่อเกิดอุบัติเหตุ อาทิ Low-speed accident (รถไหลหรือถอยชนเสาด้วยความเร็วต่ำกว่า 25 กิโลเมตรต่อชั่วโมง) รถ BEV จะมีระดับและมูลค่าความเสียหายมากกว่ารถสันดาป

เมื่อมองไปข้างหน้า SCB EIC ประเมินว่า ความท้าทายทั้ง 4 ประการข้างต้นจะทยอยคลี่คลายลงอย่างค่อยเป็นค่อยไป จนมีส่วนทำให้ราคาเบี้ยประกันรถยนต์ไฟฟ้าล้วนมีแนวโน้มปรับลดลงมาอยู่ที่เฉลี่ย 25,500 บาท/คัน/ปี ภายในปี 2030 หรือถูกลงราว 20% จากปี 2023) ซึ่งเป็นผลพวงจากต้นทุนการซ่อมบำรุงที่ต่ำลง รวมทั้งระบบนิเวศน์ EV ของไทยที่มีความพร้อมมากขึ้น เนื่องจาก 1) อุปทานของอะไหล่ยนต์มีแนวโน้มเพิ่มขึ้นตามการขยายคลังอะไหล่ของเหล่าผู้ผลิตที่มีการตั้งโรงงานในประเทศ กอปรกับการปรับตัวของผู้ประกอบการชาวไทยที่ต้องการเข้าไปเป็นส่วนหนึ่งของ EV supply chain รวมถึง 2) อู่ซ่อมรายย่อยและช่างฝีมือเฉพาะทางก็จะมีจำนวนมากขึ้นเช่นกัน

สอดรับกับโครงการฝึกอบรมช่างซ่อมบำรุงยานยนต์ไฟฟ้าภาคปฏิบัติที่จัดขึ้นต่อเนื่องทั้งจากหน่วยงานภาครัฐและเอกชน

บทสรุป : รถยนต์ประเภทไหน ยิ่งขับ ยิ่งคุ้ม ?

ค่าใช้จ่ายจากการใช้งานรถยนต์ไฟฟ้าล้วน (BEV) ในช่วง 3 ปีแรก สูงกว่ารถสันดาปและไฮบริด แต่หลังจากนั้นจะทยอยลดลงต่อเนื่องจนทำให้ต้นทุนการถือครองตลอดอายุการใช้งานต่ำที่สุดโดยหลังจากการไขข้อสงสัยเกี่ยวกับต้นทุนการถือครองใน 4 ประเด็นข้างต้น SCB EIC ได้วิเคราะห์และเปรียบเทียบความคุ้มค่าจากการใช้งานรถยนต์นั่งประเภทต่าง ๆ ซึ่งจะมีส่วนช่วยให้แผนการซื้อรถใหม่ของผู้บริโภคง่ายขึ้น อีกทั้ง ยังเป็นแนวทางสำหรับภาคธุรกิจเพื่อเตรียมความพร้อมรับมือกับกระแสนิยมและความต้องการที่เปลี่ยนแปลงไป โดยรูปที่ 8 ชี้ว่า หากผู้บริโภคซื้อรถใหม่ ณ ปี 2024 และมีการใช้งานไปอีก 10 ปี ต้นทุนรวมของการถือครองรถยนต์นั่ง ICE จะสูงที่สุดหรือราว 4.6 แสนบาท รองลงมาคือกลุ่มรถไฮบริดซึ่งมีรายจ่ายทั้งหมดอยู่ที่ 4.2 แสนบาทตลอดอายุการใช้งาน อย่างไรก็ดี รถประเภทนี้กลับสามารถช่วยบรรเทาค่าใช้จ่ายในระยะสั้นได้ดีที่สุด เนื่องจากต้นทุนการใช้งานเฉลี่ยในช่วง 1 และ 2 ปีแรกอยู่ที่เพียง 4.3 และ 3.9 บาท/กิโลเมตรตามลำดับ ซึ่งต่ำที่สุดเมื่อเทียบกับทั้งรถยนต์นั่ง ICE และ BEV

รูปที่ 8 : รถ BEV เป็นตัวเลือกการขับขี่ที่จะตอบโจทย์ความประหยัดและความคุ้มค่าในระยะยาวได้ดีที่สุด

สำหรับ รถ BEV พบว่า ต้นทุนการถือครองในระยะสั้น (3 ปีแรกของการใช้งาน) จะแพงกว่ารถประเภทอื่น ๆ หรือเฉลี่ยประมาณ 4.3 บาท/กิโลเมตร ซึ่งเป็นผลพวงจาก 1) ภาระเบี้ยประกันที่อยู่ในระดับสูง และ 2) อัตราการเสื่อมค่าที่รวดเร็วจากการใช้งานไปเพียง 1 ปี ทั้งนี้ข้อจำกัดดังกล่าวนับเป็นภาวะปกติของกลุ่มประเทศที่กำลังอยู่ในช่วงเริ่มต้นของการเปลี่ยนผ่านสู่ยุคยานยนต์ไฟฟ้า เนื่องจากการแข่งขันด้านราคาเพื่อแย่งชิงฐานลูกค้ามีความรุนแรงอีกทั้ง ภาคธุรกิจอื่น ๆ ที่เกี่ยวข้อง อาทิ สถาบันการเงิน บริษัทประกันภัย และเต็นท์รถ ก็ยังขาดความรู้ความเข้าใจและความเชื่อมั่นในภาวะตลาดยานยนต์ไฟฟ้า อย่างไรก็ดี SCB EIC เล็งเห็นว่า รถ BEV นับเป็นตัวเลือกการขับขี่ที่ตอบโจทย์ความประหยัดในระยะยาวได้ดีที่สุด โดยแม้ว่าการใช้งานช่วง 2 – 3 ปีแรกจะมีต้นทุนการใช้งานที่สูงแต่ตลอดอายุการใช้งานจะสร้างภาระค่าใช้จ่ายทั้งสิ้นเพียง 3.86 แสนบาท ซึ่งต่ำกว่ารถ ICE และ BEV ประมาณ 10% – 15% ส่วนหนึ่งเป็นเพราะอานิสงส์จากรายจ่ายจากการขับขี่จะทยอยปรับลดลงจนมาอยู่ที่เฉลี่ย 3.5 บาท/กิโลเมตรเมื่ออายุการใช้งานเข้าสู่ปีที่ 7 ซึ่งปัจจัยส่งเสริมความคุ้มค่านี้มาจากค่าใช้จ่ายการชาร์จไฟฟ้าและการซ่อมบำรุงรักษานั้นอยู่ในระดับต่ำ จนสามารถชดเชยกับภาระเบี้ยประกันที่โดยรวมยังแพงกว่ารถสันดาปและไฮบริดราว 50% ตลอดอายุการใช้งาน

โดยสรุป เสน่ห์ของรถยนต์ไฟฟ้าด้านความประหยัด จะเป็นแรงกระตุ้นสำคัญให้ผู้บริโภคเกิดความสนใจ แต่ตลาดจะสามารถเติบโตได้อย่างยั่งยืนหรือไม่นั้น จำเป็นต้องอาศัยความร่วมมือระหว่างภาครัฐ เอกชน และภาคการเงิน ในการพัฒนาและส่งเสริมระบบนิเวศน์และโครงสร้างพื้นฐาน EV ให้เพียงพอและมีคุณภาพ ทั้งในด้านสถานีชาร์จ ความพร้อมของผู้ประกอบการรายย่อย รวมถึงทักษะฝีมือแรงงาน ซึ่งจะมีส่วนช่วยในการลดต้นทุนแฝงและลดความกังวลต่อการถือครองรถยนต์ไฟฟ้า นอกจากนี้ เหล่าผู้ผลิตยานยนต์เองก็ควรหันมาแข่งขันกันด้วยกลยุทธ์เชิงสร้างสรรค์ทดแทนการใช้สงครามราคา เช่น การสร้างแรงดึงดูดจากข้อมูลการใช้งาน การยกระดับสมรรถนะและเทคโนโลยีขับขี่อย่างต่อเนื่อง โดยแนวทางเหล่านี้จะช่วยบรรเทาความกังวลเรื่องค่าเสื่อมราคา อีกทั้ง ลดความเสี่ยงด้านสภาพคล่องจากความสามารถในการทำกำไรที่ลดลงและทำให้อุตสาหกรรมยานยนต์ไทยเติบโตได้อย่างยั่งยืนต่อไป

บทวิเคราะห์โดย… https://www.scbeic.com/th/detail/product/the-drive-to-decide-010824

ผู้เขียนบทวิเคราะห์

ฐิตา เภกานนท์ นักวิเคราะห์อาวุโส (tita.phekanonth@scb.co.th)