ttb analytics ประเมินธุรกิจศูนย์ดูแลผู้สูงอายุแนวโน้มสดใส

ttb analytics ประเมินธุรกิจศูนย์ดูแลผู้สูงอายุแนวโน้มสดใส หนุนมูลค่าตลาดโตใน 10 ปีข้างหน้าแตะ 2 หมื่นล้านบาท จากการเข้าสู่สังคมผู้สูงอายุที่มีขนาดครอบครัวเล็กลง

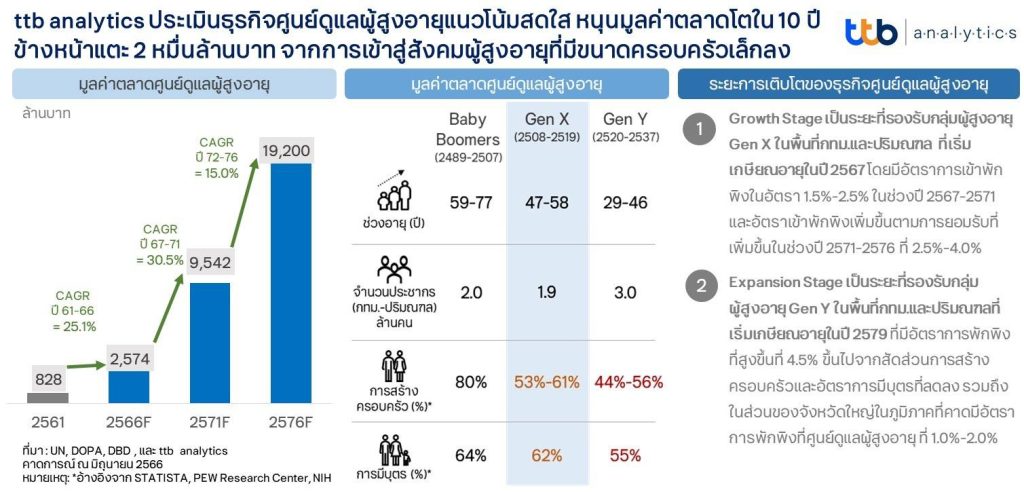

ศูนย์วิเคราะห์เศรษฐกิจ ทีทีบี หรือ ttb analytics ประเมินธุรกิจศูนย์ดูแลผู้สูงอายุในปี 2576 จะมีมูลค่าธุรกิจตลาดแตะ 2 หมื่นล้านในปี 2576 ด้วยแนวโน้มเติบโตต่อเนื่องเพื่อรองรับการเข้าสู่สังคมผู้สูงอายุของกลุ่ม Gen X ที่มีข้อจำกัดในเรื่องผู้ดูแลสูงกว่าคนในยุคก่อน ส่งผลให้ธุรกิจศูนย์ดูแลผู้สูงอายุในช่วงปี 2567 – 2571 อาจโตด้วยอัตราเร่งเฉลี่ยกว่า 30.5% ต่อปี และยังขยายตัวได้ต่อในช่วงปี 2572 – 2576 ที่เฉลี่ย 15% ต่อปีจากการปรับเปลี่ยนมุมมองการพักพิงที่ศูนย์ดูแลผู้สูงอายุมากขึ้น

ธุรกิจศูนย์ดูแลผู้สูงอายุ (Nursing Care for Elderly) นับเป็นธุรกิจที่น่าจับตาและขนาดธุรกิจที่เติบโตอย่างก้าวกระโดดในช่วง 5 ปีที่ผ่านมา โดย ttb analytics ประเมินมูลค่าธุรกิจศูนย์ดูแลผู้สูงอายุผ่านงบการเงินที่ยื่นต่อกรมพัฒนาธุรกิจการค้า พบว่าปี 2566 ศูนย์ดูแลผู้สูงอายุมีมูลค่าตลาดราว 2.57 พันล้านบาท แม้พิจารณาในมิติของรายได้ยังนับว่าไม่สูงมากนัก แต่นับว่าเป็นตลาดที่มีการเติบโตสูงด้วยค่าเฉลี่ยย้อนหลัง 5 (CAGR) ปีที่สูงถึง 25.1% บนศักยภาพของธุรกิจที่สามารถขยายตัวได้เกือบ 10 เท่าในอีก 10 ปีข้างหน้า จากถานการณ์ที่ไทยกำลังเข้าสู่สังคมผู้สูงอายุ (Aged Society) ในปี 2568 ที่ประมาณการว่ามีผู้สูงอายุที่มีอายุ 65 ปีขึ้นไปคิดเป็นสัดส่วน 14.8% และภายในปี 2578 ประเทศไทยจะกลายเป็นสังคมผู้สูงอายุเต็มขั้น (Super Aged Society) ที่ประมาณการว่าจะมีผู้สูงอายุตั้งแต่ 65 ปีขึ้นไปมากกว่า 21% ของประชากรทั้งประเทศ

ทั้งนี้ เมื่อพิจารณาบนบริบทของโครงสร้างทางอายุของประชากรไทย พบว่า ปัจจุบันกลุ่มประชากรเกษียณอายุ 60 ปีขึ้นไปเป็นกลุ่มที่อยู่ใน Baby Boomers Generation (ช่วงอายุ 59 ปี – 77 ปี ในปัจจุบัน) ซึ่งมีการสร้างครอบครัวสูงถึง 80% โดยมีบุตรสูงถึง 64% ส่งผลให้กลุ่ม Baby Boomers Generation วัยหลังเกษียณ ยังพอมีคนช่วยดูแลไม่ว่ามาจากคู่ครองของตนเอง หรือจากลูกหลาน อย่างไรก็ดีในปี 2567 จะเป็นปีแรกที่กลุ่ม Gen X (ช่วงอายุ 47 ปี – 58 ปี ในปัจจุบัน) มีสถิติการสร้างครอบครัวเพียง 61% และอัตรามีลูกต่ำลงที่ 62% โดยการเข้าสู่วัยการเกษียณอายุทำงาน ส่งผลให้กลุ่มคนที่ยังไม่สร้างครอบครัว รวมถึงครอบครัวที่ไม่มีบุตรประสบปัญหาการมีผู้ดูแลหลังวัยเกษียณอายุการทำงาน ประกอบกับทัศนคติการเข้าอยู่ในศูนย์ดูแลผู้สูงอายุที่รู้สึกเหมือนถูกทอดทิ้งของกลุ่ม Baby Boomers Generation เริ่มถูกลดทอนลงอย่างมีนัย จากทัศนคติของกลุ่ม Gen X ที่เข้าใจถึงความจำเป็นในการพักอาศัยในศูนย์ดูแลผู้สูงอายุเพิ่มขึ้น รวมถึงมาตรฐานการดูแลเริ่มมีการยกระดับอย่างชัดเจนจากผู้ประกอบการรายใหญ่จำนวนมากที่เข้ามาประกอบธุรกิจจากกลุ่มอุตสาหกรรมใกล้เคียง เช่น กลุ่มโรงพยาบาลเอกชน กลุ่มโรงแรม รวมถึงกลุ่มผู้ประกอบการอสังหาริมทรัพย์ นอกจากนี้ ลูกหลานสามารถติดต่อใกล้ชิดผ่านช่องทางออนไลน์ได้ตลอดเวลาและสามารถไปเยี่ยมเยียนรับส่งได้สะดวก ส่งผลให้การตัดสินใจเลือกพักพิงในศูนย์ดูแลผู้สูงอายุคาดมีสัดส่วนเพิ่มสูงขึ้นอย่างก้าวกระโดดนับตั้งแต่ปี 2567 เป็นต้นไป โดยแบ่งระยะการเติบโตออกเป็น 2 ระยะ ดังนี้

- ระยะการเติบโต (Growth Stage) เป็นระยะที่ผู้สูงอายุรับรู้ว่าการพักพิงในศูนย์ดูแลผู้สูงอายุเป็นตัวเลือกที่ดี โดยนับจากปี 2567 จะเป็นช่วงที่คนวัย Gen X เริ่มเกษียณอายุการทำงาน ส่งผลให้ผู้สูงอายุบางส่วนมีแนวโน้มตัดสินใจเลือกพักอาศัยในศูนย์ดูแลผู้สูงอายุ แต่เนื่องจากการเกษียณอายุในไทยเริ่มนับที่อายุ 60 ปี ซึ่งคาดการณ์ว่าอัตราการเลือกพักพิงในศูนย์ดูแลผู้สูงอายุอาจอยู่ในระดับ 1.5 – 2.5% ในช่วง 5 ปีแรก และคาดอัตราการพักพิงจะปรับเพิ่มสูงขึ้นจากการมุมมองที่เปลี่ยนไปตามระยะเวลาเป็น 2.5% – 4.0% ของประชากรในกลุ่มที่เข้าสู่วัยเกษียณในกรุงเทพมหานครและปริมณฑล ที่เป็นพื้นที่ที่มีข้อจำกัดด้านที่อยู่อาศัย ค่าครองชีพ และครอบครัวที่มีขนาดเล็ก อันเป็นปัจจัยสำคัญที่เกิดข้อจำกัดในการดูแลผู้สูงอายุ ซึ่งอัตราดังกล่าวถือเป็นอัตราที่อยู่ในเกณฑ์ที่เป็นไปได้เมื่อเทียบกับประเทศสหรัฐอเมริกาที่มีอัตราการพักพิงในศูนย์ดูแลผู้สูงอายุราว 4.5% หรือแม้แต่ในประเทศญี่ปุ่นที่มีสัดส่วนสูงถึง 18.9% ของประชากรที่มีอายุเกินกว่า 65 ปี

- ระยะการเติบโตในอัตราเร่ง (Expansion Stage) คาดว่าจะเริ่มตั้งแต่ช่วงปี 2579 เป็นต้นไป ซึ่งเป็นช่วงเริ่มต้นของกลุ่ม Gen Y (ช่วงอายุ 29 ปี – 46 ปี ในปัจจุบัน) เข้าสู่ช่วงวัยเกษียณและคาดว่าจะประสบปัญหาการขาดคนดูแลสูงกว่าคนในยุคก่อนหน้าจากอัตราการสร้างครอบครัวที่ต่ำเพียง 44% – 56% โดยในกลุ่มที่มีครอบครัวก็มีอัตราการมีลูกที่ลดลงเหลือเพียง 55% ส่งผลให้อัตราการเลือกอยู่ในศูนย์ดูแลผู้สูงอายุคาดว่าจะเพิ่มขึ้นในระดับที่ 4.5% ขึ้นไปของประชากรกลุ่มที่เข้าสู่วัยเกษียณในกรุงเทพฯ และปริมณฑล รวมถึงกลุ่มประชากรผู้สูงอายุในจังหวัดใหญ่ของแต่ละภูมิภาคจะเผชิญกับปัญหาการขาดคนดูแลในช่วงวัยเกษียณที่อัตราต่ำกว่าในกรุงเทพฯ และปริมณฑล ที่อัตราราว 1.0 – 2.0% ของประชากรผู้สูงอายุในแต่ละปี

ด้วยเหตุนี้ ttb analytics มองสถานการณ์ธุรกิจศูนย์ดูแลผู้สูงอายุมีโอกาสสดใสและได้รับแรงหนุนจากโครงสร้างประชากรในปัจจุบัน โดยประเมินในอีก 5 ปีข้างหน้าจากฐานของธุรกิจศูนย์ดูแลผู้สูงอายุที่ยังไม่สูงในปัจจุบันคาดว่ายังสามารถเติบโตในปี 2567-2571 ด้วยอัตราการเติบโตเฉลี่ยที่ (CAGR) 30.5% ต่อปี ด้วยขนาดธุรกิจประมาณ 9.5 พันล้านบาทในปี 2571 รวมถึงในช่วงปี 2572 – 2576 ที่อัตราการเข้าพักพิงเริ่มเพิ่มขึ้นตามอายุและมุมมองที่เป็นมิตรขึ้นต่อการพักพิงในศูนย์ดูแลผู้สูงอายุ ส่งผลให้ตลาดยังสามารถเติบโตในระดับตัวเลข 2 หลัก แม้จะเป็นฐานที่สูงขึ้นในอัตราการเติบโตเฉลี่ยที่ (CAGR) 15.0% ต่อปี โดยหนุนให้ตัวเลขมูลค่าของธุรกิจศูนย์ดูแลผู้สูงอายุขยายตัวแตะ 1.92 หมื่นล้านบาทในปี 2576พร้อมแนะผู้ประกอบการควรเร่งเพิ่มพื้นที่และบุคลากรเพื่อรองรับจำนวนผู้สูงอายุที่มีแนวโน้มเข้าพักพิงที่จะเพิ่มในอัตราเร่งอย่างต่อเนื่องไปอีกมากกว่า 10 ปี ตามโครงสร้างประชากรที่เปลี่ยนไป บนข้อคำนึงของผู้สูงอายุที่เข้าพักพิงในศูนย์ดูแลเมื่อมีความสุข ผู้สูงอายุเหล่านั้นจะเปลี่ยนการรับรู้จากศูนย์พักพิงเป็นบ้านหลังใหม่และเกิดความผูกพันถาวร (Lifetime Loyalty) โดยไม่พิจารณาย้ายไปพักพิงในศูนย์ดูแลอื่น