คลังโต้ “รัฐถังแตก!” แจงมีจ่ายเงินเดือน ขรก.

โฆษกคลัง แจงปฏิเสธข่าว “รัฐถังแตก!” ชี้แค่เลื่อนจ่ายเบี้ยยังชีพ “คนแก่ – คนพิการ” เหตุเป็นเดือนสุดท้ายของปีงบประมาณ ยืนยัน ฐานะกรเงินรัฐยังแกร่ง ไม่กระทบจ่ายเงินเดือนข้าราชการ ส่วนปม “หนี้เสีย” เร่งประสานแบงก์ชาติและแบงก์พาณิชย์ แก้ไขแล้ว พร้อมวางมาตรการช่วยลดภาระให้ลูกหนี้แบงก์แล้ว

นายลวรณ แสงสนิท ผอ.สำนักงานเศรษฐกิจการคลัง ในฐานะ โฆษกกระทรวงการคลัง ชี้แจงประเด็นการจ่ายเบี้ยยังชีพผู้สูงอายุ เบี้ยความพิการ และเงินเดือนข้าราชการและลูกจ้างรวมทั้งประเด็นปัญหาหนี้เสีย (Non-Performing Loans: NPLs) ของสถาบันการเงินดังนี้

ประเด็นการงดจ่ายเบี้ยยังชีพผู้สูงอายุและเบี้ยความพิการเดือนกันยายน 2563 และกระทรวงการคลังจะสามารถจ่ายเงินเดือนข้าราชการและลูกจ้างได้อีกเพียง 3 เดือนนั้น เขาย้ำว่า…ไม่เป็นความจริงแต่อย่างใด กรณีเบี้ยยังชีพผู้สูงอายุและเบี้ยความพิการไม่ได้มีการงดจ่าย แต่เป็นเพียงการเลื่อนจ่าย เนื่องจากมีการปรับปรุงยอดงบประมาณให้สอดคล้องกับจำนวนผู้ได้รับสิทธิ์ในเดือนกันยายน ซึ่งเป็นเดือนสุดท้ายของการจ่ายเงินดังกล่าวในปีงบประมาณ 2563

โดยขณะนี้ กรมส่งเสริมการปกครองท้องถิ่น (สถ.) ได้ดำเนินการจัดสรรงบประมาณรายจ่ายเพื่อมาจ่ายเงินดังกล่าวแล้ว และกรมบัญชีกลางจะได้ดำเนินการจ่ายเงินให้ผู้มีสิทธิ์ต่อไป โดยจะแล้วเสร็จภายในเดือนกันยายน 2563 นี้

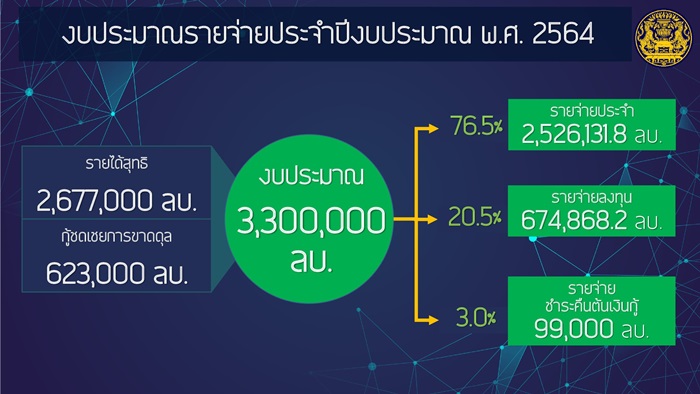

สำหรับ กรณีเงินเดือนข้าราชการนั้น รัฐบาลได้จัดสรรค่าใช้จ่ายเงินเดือนและค่าจ้างของบุคลากรภาครัฐไว้อย่างเพียงพอแล้วตามพระราชบัญญัติงบประมาณรายจ่ายประจำปีในแต่ละปี และขณะนี้ ร่างพระราชบัญญัติงบประมาณรายจ่ายประจำปีงบประมาณ พ.ศ. 2564 อยู่ระหว่างการพิจารณาของรัฐสภา

ทั้งนี้ เงินคงคลังในปัจจุบันยังอยู่ในระดับที่เข้มแข็งเพียงพอเพื่อรองรับการเบิกจ่ายงบประมาณของหน่วยงานภาครัฐ ซึ่งรวมถึงเงินเดือนข้าราชการและลูกจ้างด้วย นอกจากนี้ รัฐบาลยังคงมีรายได้จากการจัดเก็บภาษีอากรหรือรายได้อื่นๆ เพื่อนำมาใช้จ่ายในการบริหารประเทศได้ตามปกติ

“กระทรวงการคลังยังมีแหล่งเงินที่เพียงพอ เพื่อรองรับการใช้จ่ายของหน่วยงานภาครัฐและดำเนินนโยบายเพื่อขับเคลื่อนเศรษฐกิจต่อไป” โฆษกกระทรวงการคลัง ยืนยัน

ส่วน ประเด็นปัญหาหนี้ที่ไม่ก่อให้เกิดรายได้ (NPLs) ของสถาบันการเงินนั้น รัฐบาล ธนาคารแห่งประเทศไทย และสถาบันการเงิน ตระหนักถึงประเด็นดังกล่าว และได้ ดำเนินการโครงการเพื่อแก้ไขปัญหา NPLs ของผู้ประกอบการและประชาชน โดยเน้นการปรับปรุงโครงสร้างหนี้เชิงป้องกัน (Preemptive Debt Restructuring) และรวมหนี้ (Debt Consolidation) เพื่อป้องกันไม่ให้เกิดปัญหาNPLs

โดยกลไกดังกล่าวจะเป็นการลดภาระหนี้ของลูกหนี้ อันจะเป็นประโยชน์แก่ลูกหนี้ เนื่องจากอัตราดอกเบี้ยที่ลูกหนี้จ่ายตลอดระยะเวลาสัญญาจะไม่เพิ่มขึ้น แต่จะทำให้ลูกหนี้มีภาระที่ต้องจ่ายต่องวดลดลงซึ่งแตกต่างจากการขยายระยะเวลาการพักชำระหนี้ที่ลูกหนี้ยังคงต้องชำระหนี้ในช่วงที่มีการพักชำระหนี้ซึ่งอาจทำให้อัตราดอกเบี้ยที่ลูกหนี้จ่ายตลอดสัญญาสูงขึ้นทั้งนี้มาตรการปรับปรุงโครงสร้างหนี้และรวมหนี้มีรายละเอียดดังนี้

1. โครงการDR BIZ กำหนดให้มีกลไกบรรเทาและจัดการหนี้ธุรกิจของลูกหนี้ที่มีเจ้าหนี้หลายราย (Multi-Creditors) ซึ่งเป็นการลดภาระหนี้ให้แก่ผู้ประกอบการที่มีศักยภาพ แต่ได้รับผลกระทบจากการแพร่ระบาดของโควิด-19 เพื่อให้ดำเนินธุรกิจต่อไปได้อันจะเป็นการรักษาการจ้างงานและส่งเสริมให้ระบบเศรษฐกิจฟื้นตัวได้เต็มศักยภาพ

2. โครงการช่วยเหลือลูกหนี้รายย่อยเพิ่มเติมด้วยวิธีการรวมหนี้ (Debt Consolidation) กำหนดแนวทางให้ลูกหนี้รายย่อยสามารถรวมหนี้ประเภทต่างๆ ที่มีอัตราดอกเบี้ยสูง เช่น บัตรเครดิตสินเชื่อส่วนบุคคล ภายใต้การกำกับและสินเชื่อที่เกิดจากการให้เช่าซื้อ เป็นต้น มาปรับปรุงโครงสร้างหนี้รวมกับสินเชื่อที่อยู่อาศัย เพื่อให้ลูกหนี้มีภาระหนี้ลดลงโดยการลดอัตราดอกเบี้ย สำหรับสินเชื่อที่มีอัตราดอกเบี้ยสูงเช่นสินเชื่อบัตรเครดิตสินเชื่อส่วนบุคคลภายใต้การกำกับทำให้ลูกหนี้มีภาระในการผ่อนชำระหนี้ลดลง

นอกจากนี้ การขยายระยะเวลาการชำระหนี้หรือการปรับโครงสร้างหนี้จะเป็นการลดภาระหนี้ของลูกหนี้ทั้งเงินต้นและดอกเบี้ย โดยไม่ทำให้ลูกหนี้เสียประวัติข้อมูลเครดิต รวมทั้งยังสามารถใช้วงเงินบัตรเครดิตหรือสินเชื่อส่วนบุคคลที่เหลือได้

ทั้งนี้ กระทรวงการคลังคาดว่าธนาคารพาณิชย์และสถาบันการเงินเฉพาะกิจจะให้ความร่วมมือในการดำเนินโครงการดังกล่าวอย่างดี เพื่อช่วยเหลือลูกหนี้ในช่วงที่เศรษฐกิจของประเทศได้รับผลกระทบจากการแพร่ระบาดของโควิด-19 และโครงการดังกล่าวจะช่วยรักษาความสามารถในการชำระหนี้ของลูกหนี้ และป้องกันปัญหาNPLs ในระบบสถาบันการเงิน นอกจากนี้ ภาครัฐยังได้ดำเนินมาตรการกระตุ้นเศรษฐกิจเพิ่มเติม เช่น โครงการเราเที่ยวด้วยกัน เป็นต้น และมีแผนที่จะดำเนินนโยบายเพิ่มเติมเพื่อ เพิ่มเงินหมุนเวียนในระบบเศรษฐกิจและเพิ่มรายได้ให้แก่ประชาชนและผู้ประกอบการ

“สำหรับประเด็นการกันสำรองของสถาบันการเงินกรณีที่ปล่อยสินเชื่อให้แก่ลูกหนี้ที่มีสถานะเป็นNPLs นั้น ในทางปฏิบัติ เมื่อสถาบันการเงินมีการกันสำรองเมื่อลูกหนี้เป็น NPLs สถาบันการเงินจะเป็นผู้เก็บเงินไว้เอง โดยไม่ต้องส่งให้ธนาคารแห่งประเทศไทยแต่อย่างใดโ ดยการกันสำรองของสถาบันการเงินเป็นการดำเนินการเพื่อรองรับความเสี่ยงที่อาจจะเกิดขึ้น หากไม่สามารถติดตามหนี้ได้ ซึ่งเป็นกลไกบริหารความเสี่ยงเพื่อป้องกันไม่ให้เกิดปัญหาฐานะทางการเงินและกระทบต่อเงินฝากของประชาชน” โฆษกกระทรวงการคลัง ระบุ.