เปิดหน้าต่างบานใหม่ของการส่งออกไทยในยามเศรษฐกิจโลกชะลอตัว

การส่งออกสินค้าไทยหดตัวต่อเนื่อง ตามทิศทางเศรษฐกิจโลกชะลอลง การส่งออกสินค้าที่ช่วยขับเคลื่อนเศรษฐกิจไทยในช่วง 2 ปีที่ผ่านมาเริ่มหดตัวตามอุปสงค์โลกที่ชะลอลง ในระยะต่อไปการส่งออกไทยดูไม่สดใสนัก สะท้อนจากดัชนี Global Manufacturing PMI ในเดือนมกราคมที่ยังหดตัว กอปรกับยอดคำสั่งซื้อใหม่และยอดคำสั่งซื้อจากต่างประเทศยังอยู่ในระดับต่ำ

นอกจากนี้ การส่งออกไทยจะเผชิญแรงกดดันเพิ่มเติมจากการเปลี่ยนแปลงกฎเกณฑ์ทางการค้าโลก เช่น การเริ่มใช้ภาษี Carbon Border Adjustment Mechanism (CBAM) และกฎหมายสินค้าปลอดการตัดไม้ทำลายป่าของสหภาพยุโรป รวมถึงการขึ้นภาษีนำเข้าสินค้าฟุ่มเฟือยของอินเดียที่จะส่งผลต่อสินค้าส่งออกไทยหลายชนิด โดย SCB EIC คาดว่าการส่งออกสินค้าไทยจะขยายตัวได้เพียง 1.2% ในปี 2023 (ตัวเลขในระบบดุลการชำระเงิน)

ท่ามกลางวิกฤตยังมีโอกาสสำหรับการส่งออกสินค้าไทยไปตลาดตะวันออกกลาง CLMV และลาตินอเมริกา

ท่ามกลางเศรษฐกิจโลกที่จะขยายตัวชะลอลงเป็น 1.7% ความเสี่ยงภูมิรัฐศาสตร์โลก และการเปลี่ยนแปลงกฎเกณฑ์ทางการค้าโลกที่กำลังเกิดขึ้น จะส่งผลกระทบโดยตรงต่อการส่งออกไทย ภาคเอกชนและภาครัฐจึงจำเป็นต้องหาตลาดส่งออกใหม่ SCB EIC ประเมินว่า มีตลาดสามแห่งที่มีศักยภาพน่าจับตา ได้แก่ ตลาดตะวันออกกลางที่อาจได้รับอานิสงส์จากการฟื้นฟูความสัมพันธ์ระหว่างไทยและซาอุดีอาระเบีย ตลาด CLMV ที่เศรษฐกิจมีแนวโน้มเติบโตดีและได้รับการผลักดันจากหน่วยงานภาครัฐ และตลาดลาตินอเมริกาที่เป็นตลาดส่งออกเป้าหมายใหม่ในเชิงนโยบายของไทย

ตลาดตะวันออกกลาง

SCB EIC ประเมินการส่งออกจากไทยไปตะวันออกกลางอาจขยายตัวได้มากถึง 7-10% ในปี 2023 เนื่องจากได้รับการสนับสนุนจากภาครัฐอย่างจริงจัง โดยเฉพาะหากการฟื้นฟูความสัมพันธ์ระหว่างไทยและซาอุดีอาระเบียดำเนินต่อไปด้วยดี อีกทั้ง เศรษฐกิจกลุ่มประเทศตะวันออกกลางมีแนวโน้มขยายตัวดีกว่าเศรษฐกิจโลก โดยเฉพาะสินค้า เครื่องปรับอากาศ ข้าว ยานยนต์ ทำให้ตลาดตะวันออกกลางจะมีส่วนช่วยสนับสนุนการส่งออกของไทยและมีศักยภาพสูงในการขับเคลื่อนการส่งออกของไทยในระยะปานกลาง

ตลาด CLMV

SCB EIC ประเมินว่า การส่งออกจากไทยไป CLMV จะขยายตัวได้ในช่วง 6-8% ในปี 2023 โดยมีแนวโน้มที่ดีทั้งในระยะสั้นและระยะปานกลางตามเศรษฐกิจ CLMV ที่จะเติบโตได้สูงกว่าเศรษฐกิจโลก อีกทั้ง ไทยมีความสามารถในการแข่งขันสูงจากตำแหน่งทางภูมิศาสตร์และวัฒนธรรมที่คล้ายคลึงกัน รวมถึงตลาดนี้ยังได้รับการส่งเสริมจากภาครัฐต่อเนื่อง

ตลาดลาตินอเมริกา

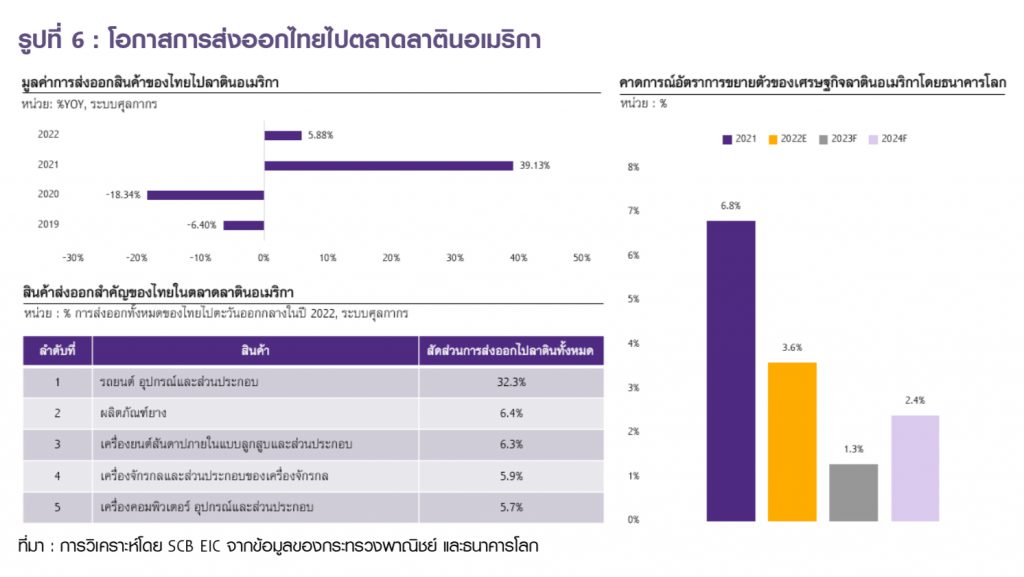

SCB EIC ประเมินว่า การส่งออกจากไทยไปลาตินอเมริกาอาจขยายตัวได้ในช่วง 1.5-3.5% ในปี 2023 เนื่องจากยังเป็นตลาดส่งออกขนาดเล็กทำให้ยังมีช่องว่างในการเติบโต รวมถึงการสนับสนุนจากภาครัฐที่เริ่มมีมากขึ้น โดยเฉพาะสินค้าเครื่องประมวลผลข้อมูลอัตโนมัติ ยานยนต์ และยางนอกอัดลม อย่างไรก็ดี ระยะทางระหว่างประเทศยังคงเป็นอุปสรรคสำคัญ แม้ตลาดลาตินอเมริกาอาจยังไม่ได้เติบโตสูงจนเป็นตลาดสำคัญที่ช่วยขับเคลื่อนภาคการส่งออกของไทยได้ในระยะสั้น เมื่อเทียบกับแนวโน้มการส่งออกของไทยปีนี้ที่ SCB EIC คาดว่าจะขยายตัว 1.2% แต่หากได้รับการสนับสนุนอาจเป็นโอกาสใหม่ของการส่งออกไทยได้ในระยะปานกลาง

การส่งออกสินค้าของไทยในระยะต่อไป

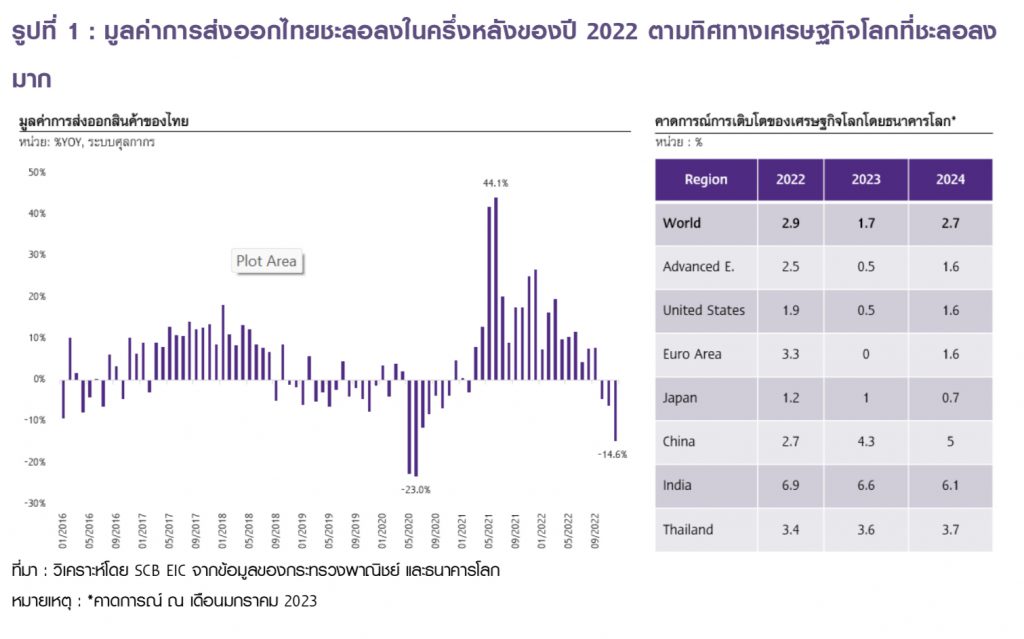

การส่งออกสินค้าของไทยเป็นแรงขับเคลื่อนเศรษฐกิจสำคัญในช่วงปี 2021 และครึ่งแรกของปี 2022 โดยขยายตัวถึง 17.4% ในปี 2021 และ 12.6% ในครึ่งปีแรกของปี 2022 (ตัวเลขในระบบศุลกากร) จากอุปสงค์สินค้าส่งออกไทยที่มีมากขึ้นตามการฟื้นตัวของเศรษฐกิจประเทศผู้นำเข้าหลักทั่วโลก อีกทั้ง สถานการณ์การระบาดที่มีความรุนแรงลดลงและการผ่อนคลายมาตรการควบคุมโรคในไทยทำให้การผลิตสินค้าภายในประเทศดำเนินไปได้อย่างปกติ อย่างไรก็ดี มูลค่าการส่งออกสินค้าของไทยเริ่มชะลอตัวลงในครึ่งหลังของปี 2022 และหดตัวลงเป็นครั้งแรกในรอบ 20 เดือนตั้งแต่เดือนตุลาคม 2022 และหดตัวมากถึง -14.6% ในเดือนธันวาคม เนื่องจากเศรษฐกิจโลกมีทิศทางชะลอลงมาก โดยเฉพาะประเทศคู่ค้าสำคัญ เช่น ยุโรปและสหรัฐฯ (รูปที่ 1)

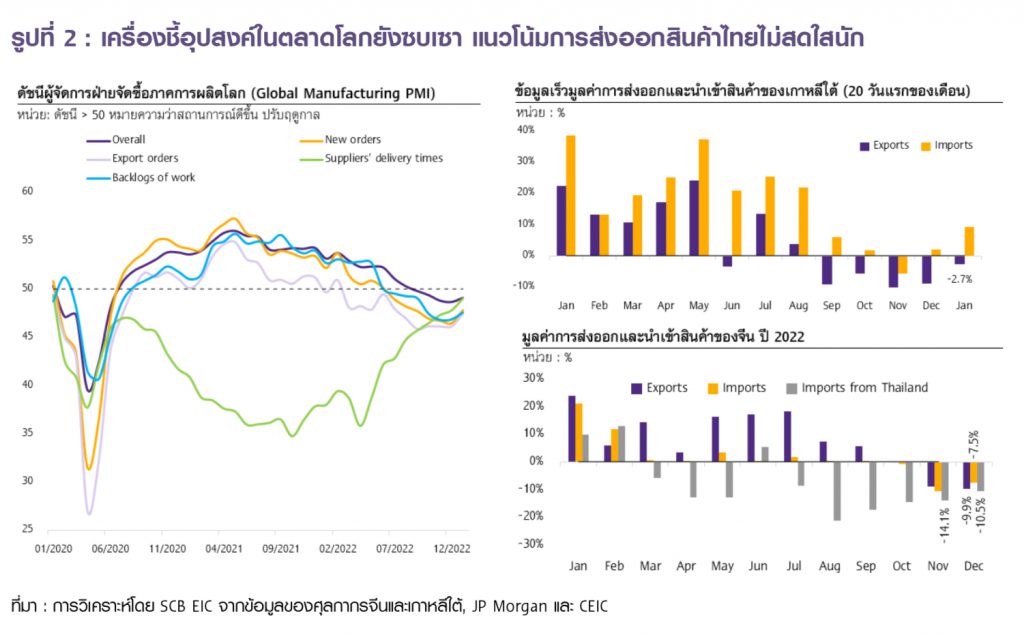

แนวโน้มการส่งออกสินค้าของไทยในระยะถัดไปไม่ค่อยสดใสนัก โดยอุปสงค์ในตลาดโลกยังคงซบเซาสะท้อนจาก 1. ตัวเลขคาดการณ์อัตราการขยายตัวของเศรษฐกิจโลกปี 2023 ต่ำลงมาก โดยธนาคารโลกคาดว่าจะขยายตัวได้เพียง 1.7% ในปี 2023 ชะลอตัวจาก 2.9% ในปี 2022 2. ดัชนี Global Manufacturing PMI ยังอยู่ในระดับต่ำที่ 49.1 ในเดือนมกราคม 2023 ลดจากระดับสูงสุดหลังวิกฤติโควิดที่ 56.0 ในเดือนพฤษภาคม 2021 นอกจากนี้องค์ประกอบของดัชนี ได้แก่ ยอดคำสั่งซื้อใหม่ ยอดคำสั่งซื้อจากต่างประเทศ และระดับงานคงค้างยังคงหดตัว บ่งชี้ถึงความต้องการสินค้าอุตสาหกรรมที่ไม่สดใสนักในระยะข้างหน้า

3. ข้อมูลเร็วการส่งออกของเกาหลีใต้แย่ลงต่อเนื่อง ข้อมูล 20 วันแรกของเดือนมกราคม 2023 หดตัว -2.7% ต่อเนื่องเป็นเดือนที่ 5 ซึ่งเป็นสัญญาณเร็วสะท้อนสถานการณ์ด้านการค้าโลกในเดือนมกราคม และ 4. การส่งออกและนำเข้าของจีนหดตัวแรงเช่นกัน โดยเริ่มหดตัวตั้งแต่เดือนเมษายน 2022 และหดตัวมากถึง -20.8% ในเดือนธันวาคม ทั้งนี้การยกเลิกมาตรการ Zero-COVID ของจีน อาจมีส่วนช่วยให้แนวโน้มความต้องการสินค้าจากจีนเพิ่มสูงขึ้น แต่การฟื้นตัวจะเป็นไปแบบค่อยเป็นค่อยไปเนื่องจากความไม่แน่นอนยังมีอยู่สูง อีกทั้ง เศรษฐกิจและอุปสงค์ในจีนยังไม่ฟื้นตัวเต็มที่ ข้อมูลข้างต้นนี้สะท้อนให้เห็นอุปสงค์ของตลาดโลกที่ลดลงและสะท้อนให้เห็นอุปสงค์สินค้าส่งออกไทยที่จะลดลงเช่นเดียวกัน (รูปที่ 2)

นอกจากนี้ ภาคการส่งออกไทยอาจเผชิญแรงกดดันเพิ่มเติมจากการเปลี่ยนแปลงด้านกฎเกณฑ์ทางการค้าโลก เช่น การจัดเก็บภาษี Carbon Border Adjustment Mechanism (CBAM) และกฎหมายสินค้าปลอดการตัดไม้ทำลายป่าของสหภาพยุโรป รวมถึงภาษีนำเข้าสินค้าฟุ่มเฟือยของอินเดีย (อ่านเพิ่มเติมได้ที่บทความ Flash : ส่งออกไทยหดตัวแรงส่งท้ายปีเสือ แต่ทั้งปียังโตได้ 5.5% ส่งออกในระยะต่อไปอาจได้อานิสงส์จากจีนเปิดประเทศ) อีกทั้ง ภาคการส่งออกสินค้าของไทยยังต้องเผชิญกับความไม่แน่นอนจากปัญหาทางภูมิรัฐศาสตร์ โดยเฉพาะสงครามการค้าและเทคโนโลยีระหว่างสหรัฐฯ และจีน สงครามในยูเครน และความขัดแย้งระหว่างรัสเซียกับยุโรป ก่อให้เกิดแนวโน้มการสวนกระแสโลกภิวัตน์ (Deglobalization) และการแบ่งขั้วทางเศรษฐกิจ (Decoupling) ที่จะส่งผลต่อการค้า การลงทุน และเศรษฐกิจของโลกอย่างหลีกเลี่ยงไม่ได้ SCB EIC ประเมินว่า การส่งออกสินค้าของไทยจะขยายตัวได้เพียง 1.2% ในปี 2023[1]

จากปัจจัยรุมเร้าการส่งออกไทยที่กล่าวมา ภาคเอกชนและภาครัฐไทยจึงจำเป็นต้องร่วมมือกันหาตลาดส่งออกใหม่ โดย SCB EIC ประเมินว่า มีตลาดสามแห่งที่มีศักยภาพและเป็นโอกาสสำหรับไทย ได้แก่ ตลาดตะวันออกกลางที่อาจได้รับอานิสงส์จากการฟื้นฟูความสัมพันธ์ระหว่างไทยและซาอุดีอาระเบีย ตลาด CLMV ที่ได้รับการสนับสนุนจากภาครัฐและมีแนวโน้มทางเศรษฐกิจที่ดี และตลาดลาตินอเมริกาที่เป็นตลาดส่งออกใหม่ในเชิงนโยบายของไทย[1]

ศักยภาพของตลาดตะวันออกกลาง

ข้อมูลพื้นฐาน : ภูมิภาคตะวันออกกลางเป็นจุดเชื่อมระหว่างทวีปเอเชีย ยุโรป และแอฟริกา ประกอบด้วย 15 ประเทศ ได้แก่ สหรัฐอาหรับเอมิเรตส์ บาห์เรน ไซปรัส อิสราเอล อิรัก อิหร่าน จอร์แดน คูเวต เลบานอน โอมาน กาตาร์ ซาอุดีอาระเบีย ซีเรีย ตุรกี และเยเมน โดยประเทศเศรษฐกิจหลักในกลุ่มได้แก่ อิหร่าน ซาอุดีอาระเบีย และสหรัฐอาหรับเอมิเรตส์ มีขนาดเศรษฐกิจราว 1.1% 0.8% และ 0.4% ของโลก ตามลำดับ ซึ่งขับเคลื่อนเศรษฐกิจด้วยการส่งออกเกี่ยวเนื่องกับน้ำมัน

ข้อมูลด้านการค้า : ตลาดตะวันออกกลางเป็นหนึ่งในตลาดส่งออกที่สำคัญของไทย มูลค่าการส่งออกไทยไปตลาดตะวันออกกลางอยู่ที่ 10,930.4 ล้านดอลลาร์สหรัฐในปี 2022 (คิดเป็น 3.8% ของการส่งออกสินค้าของไทยทั้งหมด) แม้การส่งออกไทยไปตะวันออกกลางในช่วง 10 ปีที่ผ่านมามีความสำคัญลดลง โดยขยายตัวเฉลี่ยเพียง 1.2% ต่อปี ต่ำกว่าการส่งออกไทยโดยรวมที่เติบโตเฉลี่ย 2.3% ต่อปี แต่ในช่วงที่ผ่านมาตลาดตะวันออกกลางเริ่มมีความสำคัญมากขึ้น โดย (1) ในปี 2021 การส่งออกไทยไปตลาดตะวันออกกลางขยายตัว 22.2% สูงกว่าการส่งออกรวมของไทยที่ขยายตัว 17.4% (2) ในปี 2022 การส่งออกไทยไปตลาดนี้ขยายตัวแข็งแกร่งต่อเนื่อง 22.8% ขณะที่การส่งออกรวมของไทยขยายตัวเพียง 5.5% และ (3) เดือนธันวาคม 2022 การส่งออกไทยไปตลาดนี้เป็นเพียงตลาดเดียวที่ยังขยายตัวได้ 4.7% ขณะที่การส่งออกไทยในภาพรวมหดตัว -14.6% สะท้อนว่าแม้ตลาดตะวันออกกลางจะมีความสำคัญน้อยลงในรอบทศวรรษ แต่เริ่มมีสัญญาณที่ดีในช่วง 2 ปีที่ผ่านมา ส่วนหนึ่งเป็นผลจากอุปทานอาหารโลกที่ลดลงจากสงครามรัสเซีย-ยูเครน ทำให้ความต้องการนำเข้าสินค้าจากแหล่งนำเข้าอื่นเพิ่มมากขึ้นรวมถึงจากไทย อีกทั้ง ราคาน้ำมันในตลาดโลกหลังวิกฤติโควิดอยู่ในระดับที่สูง ส่งผลให้เศรษฐกิจตะวันออกกลางฟื้นตัวจากวิกฤติโควิดได้ดี

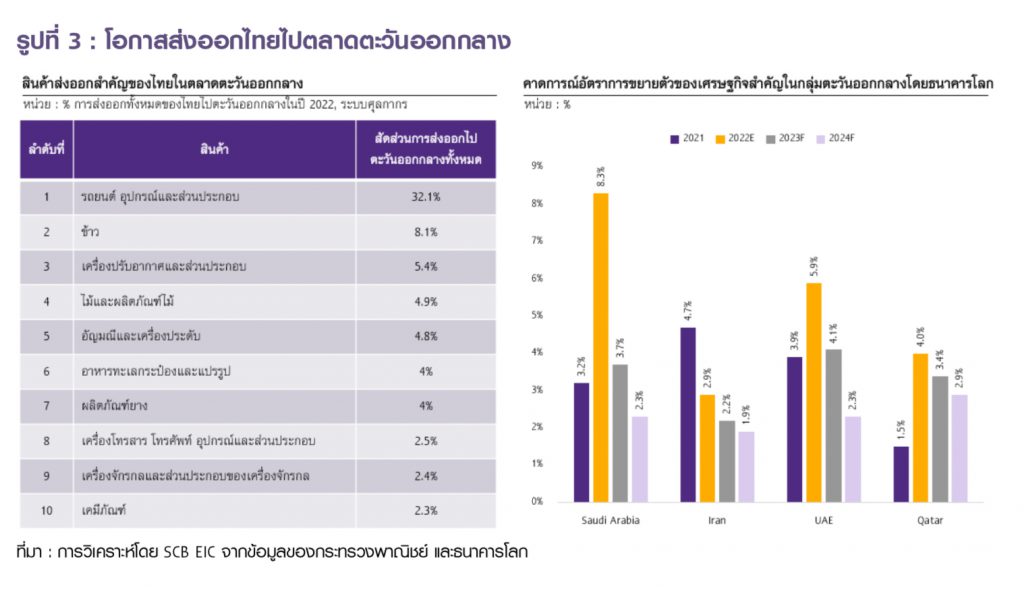

การส่งออกสินค้าไทยไปยังตลาดตะวันออกกลางในปี 2022 ที่สำคัญ ได้แก่ รถยนต์ อุปกรณ์และส่วนประกอบ (3,503.4 ล้านดอลลาร์สหรัฐ หรือ 32.1% ของการส่งออกไทยไปตะวันออกกลางทั้งหมด) ข้าว (881.5 ล้านดอลลาร์สหรัฐ หรือ 8.1%) เครื่องปรับอากาศและส่วนประกอบ (588.2 ล้านดอลลาร์สหรัฐ หรือ 5.4%) ไม้และผลิตภัณฑ์ไม้ (537.1 ล้านดอลลาร์สหรัฐ หรือ 4.9%) และอัญมณีและเครื่องประดับ (523.1 ล้านดอลลาร์สหรัฐ หรือ 4.9%) โดยมีสหรัฐอาหรับเอมิเรตส์และซาอุดีอาระเบียเป็นตลาดสำคัญในกลุ่ม แม้มูลค่าการส่งออกไปซาอุดีอาระเบียเคยลดลงอย่างมากในช่วง 10 ปีที่ผ่านมา ตลาดที่มีความสำคัญรองลงมาและขยายตัวได้ดีในช่วงหลัง ได้แก่ อิรัก อิสราเอล และตุรกี

ปัจจัยสนับสนุนในระยะข้างหน้า : การฟื้นฟูความสัมพันธ์ระหว่างไทยกับซาอุดีอาระเบีย การสนับสนุนของกระทรวงพาณิชย์ รวมถึงความร่วมมือระหว่างภาครัฐและเอกชนในการรุกตลาดใหม่ เป็นปัจจัยสนับสนุนสำคัญในตลาดนี้ โดยความสัมพันธ์ระหว่างไทยและซาอุดีอาระเบียถดถอยลงตั้งแต่ 1989-1990อย่างไรก็ดี ในช่วงเดือนมกราคม 2022 ไทยและซาอุดีอาระเบียได้เห็นพ้องที่จะฟื้นฟูความสัมพันธ์ด้านการค้า โดยเฉพาะการเพิ่มความมั่นคงด้านอาหาร ซึ่งไทยมีทรัพยากรและศักยภาพในการผลิตอาหาร โดยผลจากการฟื้นฟูความสัมพันธ์ด้านการค้าครั้งนี้ไทยจึงสามารถส่งออกไก่ไปซาอุดีอาระเบียได้ครั้งแรกในรอบ 18 ปี ภาครัฐทั้งสองประเทศได้จัดกิจกรรมสนับสนุนการค้าระหว่างกัน โดยเฉพาะสินค้าอาหารฮาลาล สินค้าวัสดุก่อสร้าง ปิโตรเคมี เครื่องปรับอากาศ และยานยนต์ รวมถึงการจัดให้นักลงทุนซาอุดีอาระเบียเดินทางเข้ามาเยี่ยมชมหน่วยงานด้านฮาลาลและเขตเศรษฐกิจภาคตะวันออกของไทย (EEC) และการจัดประชาสัมพันธ์สินค้าไทยในซาอุดีอาระเบีย

นอกจากนี้ เศรษฐกิจตะวันออกกลางคาดว่าจะขยายตัวได้ดีกว่าเศรษฐกิจโลกที่คาดว่าจะเติบโต 1.7% ในปี 2023 ส่งผลให้จะมีการนำเข้าสินค้าจากไทยและประเทศอื่นเพิ่มขึ้นโดยเปรียบเทียบ ทั้งนี้เศรษฐกิจซาอุดีอาระเบียมีแนวโน้มขยายตัวได้ถึง 3.7% ในปี 2023 จากการคาดการณ์ของธนาคารโลกและ 2.6%จากการคาดการณ์ของกองทุนการเงินระหว่างประเทศ (IMF) โดยการคาดการณ์ของ IMF ใช้ข้อมูลที่ทันต่อเหตุการณ์มากกว่า ในขณะที่เศรษฐกิจตะวันออกกลางมีแนวโน้มขยายตัว 2.2% ในปี 2023 แม้จะมีแนวโน้มชะลอตัวลงจากปี 2022 แต่ก็ยังขยายตัวได้ดีกว่าเศรษฐกิจโลกที่ 1.7% อีกทั้ง การส่งออกสินค้าไทยไปตะวันออกกลางมีแนวโน้มได้รับผลกระทบจากปัญหา Decoupling น้อยกว่าภูมิภาคอื่น ๆ[1]

SCB EIC ประเมินว่า สินค้าที่เป็นโอกาสของไทยในตลาดตะวันออกกลาง ได้แก่ เครื่องปรับอากาศ ข้าว ยางนอกชนิดอัดลม เครื่องพิมพ์ ยานยนต์ขนส่งบุคคล ส่วนประกอบและอุปกรณ์ยานยนต์ เครื่องประมวลผลข้อมูลอัตโนมัติ อัญมณีและเครื่องประดับ และโทรศัพท์และอุปกรณ์สื่อสาร เนื่องจากเป็นสินค้าที่ตลาดตะวันออกกลางนำเข้าจำนวนมาก ในขณะที่ไทยผลิตได้มากแต่ยังมีส่วนแบ่งทางตลาดในตะวันออกกลางน้อย นอกจากนี้ ยังมีไฟเบอร์บอร์ดที่ทำด้วยไม้ ยางธรรมชาติ และเครื่องแต่งกายเป็นสินค้าสำคัญที่ไทยมีส่วนแบ่งตลาดในตลาดตะวันออกกลางสูงและมีแนวโน้มปรับเพิ่มขึ้น แต่ตลาดยังมีขนาดเล็กกว่าสินค้าส่งออกอื่น ๆ อย่างไรก็ดี ปลากระป๋องหรือแปรรูปและยานยนต์ขนส่งของเป็นสินค้าส่งออกที่ไทยมีส่วนแบ่งตลาดนี้สูง แต่มีแนวโน้มปรับลดลง จึงควรต้องหาแนวทางรักษาไว้ โดยเฉพาะยานยนต์ขนส่งของที่มีมูลค่าส่งออกไปยังตลาดนี้สูงมาก (รูปที่ 4)

ปัจจัยกดดันในระยะข้างหน้า : แม้การค้าระหว่างไทยและหลายประเทศในภูมิภาคตะวันออกกลางจะมีทิศทางที่ดี แต่เสถียรภาพภายในภูมิภาคนับความเสี่ยงสำคัญที่ต้องจับตา ได้แก่ เสถียรภาพด้านภูมิรัฐศาสตร์และการเมือง เช่น ความขัดแย้งระหว่างอิหร่านและซาอุดีอาระเบีย ซึ่งเป็นสองอำนาจสำคัญในภูมิภาค ความขัดแย้งระหว่างอิสราเอลและปาเลสไตน์ สงครามกลางเมืองในซีเรียและเยเมน การลดความสัมพันธ์ทางการทูตของประเทศในภูมิภาคกับกาตาร์ และการคว่ำบาตรอิหร่านของสหรัฐฯ รวมถึงเสถียรภาพเศรษฐกิจการเงิน โดยบาห์เรนมีฐานะการคลังที่เปราะบางจากสัดส่วนหนี้สาธารณะและการขาดดุลการคลังสูง ไซปรัสมีเงินสำรองระหว่างประเทศต่ำมากอยู่ที่ 0.2 เท่าของมูลค่าการนำเข้าต่อเดือน ตุรกีเผชิญวิกฤติอัตราเงินเฟ้อสูงและมีเงินสำรองระหว่างประเทศน้อยเช่นเดียวกัน ในขณะที่อิหร่านเผชิญปัญหาการขาดแคลนน้ำและไฟฟ้า สถานการณ์เหล่านี้มีโอกาสลุกลามรุนแรงเป็นวงกว้างในระยะข้างหน้าอยู่บ้าง และอาจเป็นปัจจัยกดดันการส่งออกไทยไปยังภูมิภาคนี้ นอกจากนี้ หลายประเทศในกลุ่มยังพึ่งพาทรัพยากรน้ำมันในการขับเคลื่อนเศรษฐกิจ หากราคาน้ำมันในตลาดโลกปรับลดลงมากอีกครั้งจะทำให้ประเทศเหล่านี้มีรายได้ส่งออกน้อยลง[2]

คาดการณ์การส่งออกจากไทยไปตะวันออกกลาง : ในภาพรวมการส่งออกไปยังตะวันออกกลางได้รับการสนับสนุนจากภาครัฐเป็นอย่างมาก โดยเฉพาะซาอุดีอาระเบีย อีกทั้ง เศรษฐกิจในกลุ่มประเทศตะวันออกกลางมีแนวโน้มขยายตัวดีกว่าเศรษฐกิจโลก โดย SCB EIC ประเมินว่า การส่งออกจากไทยไปตะวันออกกลางอาจขยายตัวได้มากถึง 7-10% ในปี 2023 หากการฟื้นฟูความสัมพันธ์ระหว่างไทยและซาอุดีอาระเบีย รวมถึงการสนับสนุนจากภาครัฐดำเนินต่อไปด้วยดี เทียบกับการขยายตัวของการส่งออกทั้งหมดของไทยในปี 2023 ที่คาดว่าจะขยายตัวได้เพียง 1.2% โดยตลาดตะวันออกกลางจะมีส่วนช่วยสนับสนุนการส่งออกของไทยในปีนี้ได้ดีและมีศักยภาพสูงในการขับเคลื่อนการส่งออกของไทยในระยะปานกลาง

ศักยภาพของตลาด CLMV

ข้อมูลพื้นฐาน : ภูมิภาค CLMV เป็นกลุ่มประเทศอาเซียนในเขตภูมิภาคลุ่มน้ำโขง (Greater Mekong Subregion : GMS) ที่มีเส้นทางคมนาคมติดต่อกัน ได้แก่ กัมพูชา สปป.ลาว เมียนมา และเวียดนาม โดยภูมิภาค CLMV นับว่าเป็นประเทศเพื่อนบ้านของไทย โดยเฉพาะกัมพูชา สปป.ลาว และเมียนมามีอาณาเขตติดกับไทยโดยตรง นอกจากนี้ สปป.ลาว เมียนมา และเวียดนามยังมีอาณาเขตติดกับจีน ซึ่งเป็นหนึ่งในตลาดส่งออกที่สำคัญที่สุดของไทย

ข้อมูลด้านการค้า : การส่งออกไทยไป CLMV มีมูลค่า 31,147 ล้านดอลลาร์สหรัฐ ในปี 2022 คิดเป็น 10.9% ของการส่งออกสินค้าไทยทั้งหมด แบ่งเป็นการส่งออกไปเวียดนาม 13,235.1 ล้านดอลลาร์สหรัฐ (ตลาดส่งออกไทยลำดับที่ 4 คิดเป็น 4.6% ของการส่งออกไทยทั้งหมด) กัมพูชา 8,675.3 ล้านดอลลาร์สหรัฐ (ลำดับที่ 11 และคิดเป็น 3%) เมียนมา 4,696.6 ล้านดอลลาร์สหรัฐ (ลำดับที่ 17 และคิดเป็น 1.6%) และสปป.ลาว 4,540 ล้านดอลลาร์สหรัฐ (ลำดับที่ 18 และคิดเป็น 1.6%) สะท้อนให้เห็นว่าตลาด CLMV เป็นตลาดส่งออกที่สำคัญมากของไทย เป็นรองเพียงตลาดสหรัฐฯ จีน และอาเซียน 5 (5 ประเทศอาเซียนนอกจาก CLMV) เท่านั้น

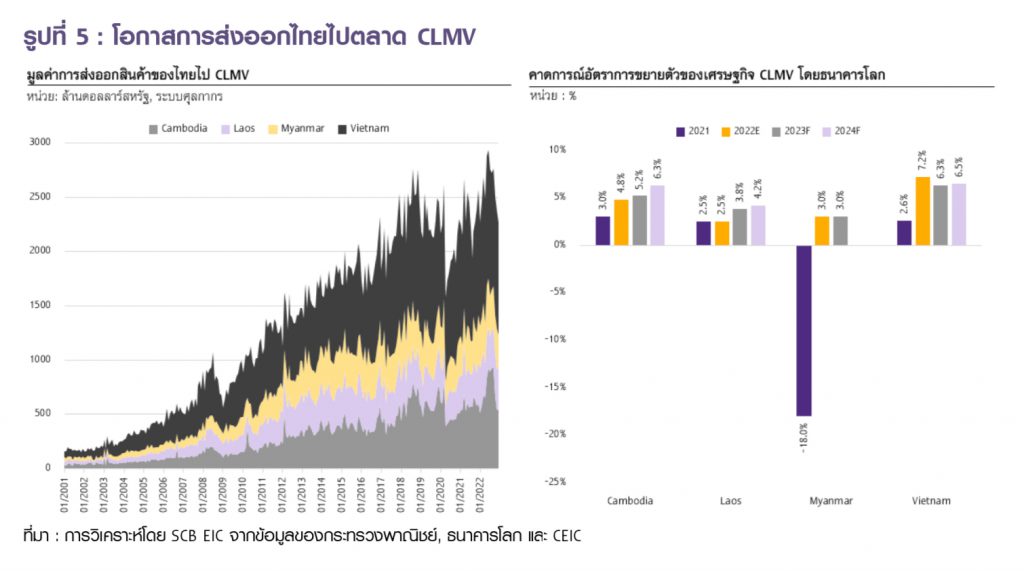

อัตราการเติบโตของการส่งออกจากไทยไป CLMV ในช่วง 10 ปีที่ผ่านมาขยายตัวสูงเฉลี่ย 5.1% ต่อปี ในขณะที่การส่งออกทั้งหมดของไทยขยายตัวเฉลี่ย 2.3% ต่อปี ในช่วง 2 ปีที่ผ่านมาการส่งออกไป CLMV ขยายตัวแข็งแกร่ง 14.5% ในปี 2021 (ส่วนหนึ่งเป็นผลของปัจจัยฐานต่ำจากวิกฤติโควิดในปี 2020) และ 11.5%ในปี 2022 สะท้อนแนวโน้มที่ดีของการส่งออกไทยไปตลาด CLMV

หากพิจารณาข้อมูลการส่งออกรายสินค้าไปตลาด CLMV ในปี 2022 มีสินค้าสำคัญ ได้แก่ น้ำมันสำเร็จรูป (5,116.3 ล้านดอลลาร์สหรัฐ หรือ 16.4% ของการส่งออกจากไทยไป CLMV ทั้งหมด) รถยนต์ อุปกรณ์และส่วนประกอบ (2,696.5 ล้านดอลลาร์สหรัฐ หรือ 8.7%) อัญมณีและเครื่องประดับ (2,026.8 ล้านดอลลาร์สหรัฐ หรือ 6.5%) เคมีภัณฑ์ (1,658.6 ล้านดอลลาร์สหรัฐ หรือ 5.3%) เครื่องดื่ม (1,378.9 ล้านดอลลาร์สหรัฐ หรือ 4.4%) และเม็ดพลาสติก (1,344.9 ล้านดอลลาร์สหรัฐ หรือ 4.3%)

ปัจจัยสนับสนุนในระยะข้างหน้า : เศรษฐกิจ CLMV มีแนวโน้มขยายตัวในปี 2023 จากการฟื้นตัวต่อเนื่องของภาคการท่องเที่ยวและอุปสงค์ในประเทศ อีกทั้ง ในระยะกลางยังได้รับอานิสงส์จากนโยบายเศรษฐกิจของภาครัฐ ความสามารถในการดึงดูดการลงทุนจากต่างชาติ (ยกเว้นเมียนมา) และทรัพยากรธรรมชาติที่ยังมีอยู่มากในภูมิภาค

และสามารถนำมาใช้ประโยชน์ในการพัฒนาเศรษฐกิจได้

โดยจากตัวเลขคาดการณ์ของธนาคารโลก เศรษฐกิจกัมพูชา สปป.ลาว เมียนมา และเวียดนาม จะขยายตัว 5.2% 3.8% 3% และ 6.3% ในปี 2023 ตามลำดับ (รูปที่ 5) (อ่านเพิ่มเติมได้ที่บทความ CLMV Outlook 2023) ส่งผลให้มีแนวโน้มการนำเข้าสินค้าจากไทยและประเทศอื่นเพิ่มขึ้น นอกจากนี้ การส่งออกไป CLMV ยังได้รับการส่งเสริมจากภาครัฐของไทยมาก เช่น การเร่งรัดการส่งออกผ่านการค้าชายแดน รวมถึงไทยยังมีความได้เปรียบทางการแข่งขันในตลาด CLMV จากความได้เปรียบด้านระยะทาง วัฒนธรรมที่คล้ายคลึงกัน ความสัมพันธ์ระหว่างประเทศที่ดี และสิทธิประโยชน์ทางภาษีภายในกลุ่ม อีกทั้ง การส่งออกของไทยไป CLMV ยังอาจได้รับอานิสงส์จากการพัฒนาโครงการก่อสร้างทางรถไฟ จีน-สปป.ลาว และการที่เวียดนามได้รับประโยชน์จากการย้ายฐานการผลิตออกจากจีนของบริษัทข้ามชาติเพื่อลดความเสี่ยงทางภูมิรัฐศาสตร์

ปัจจัยกดดันในระยะข้างหน้า : แม้ความตึงเครียดทางการเมืองในเมียนมาจะเริ่มปรับลดลงบ้าง แต่เศรษฐกิจเมียนมายังมีความเสี่ยงจากการคว่ำบาตรของนานาชาติ นอกจากนี้ เสถียรภาพเศรษฐกิจของสปป.ลาวมีความเสี่ยงจากอัตราเงินเฟ้อสูงและเงินกีบอ่อนค่ามาก รวมถึงความเปราะบางด้านการคลังและด้านต่างประเทศจากสัดส่วนหนี้รัฐบาลสูงกว่า 80% ของ GDP และขาดดุลการคลังสูง รวมถึงเงินสำรองระหว่างประเทศอยู่ในระดับต่ำ

คาดการณ์การส่งออกจากไทยไป CLMV : การส่งออกของไทยไปตลาด CLMV มีแนวโน้มที่ดีทั้งในระยะสั้น และระยะปานกลางตามเศรษฐกิจของ CLMV ที่มีแนวโน้มขยายตัวได้ดีกว่าเศรษฐกิจโลก อีกทั้ง ไทยมีความสามารถในการแข่งขันสูงจากตำแหน่งทางภูมิศาสตร์และวัฒนธรรมที่คล้ายคลึงกัน รวมถึงยังได้รับการส่งเสริมที่จริงจังจากภาครัฐ SCB EIC ประเมินว่า การส่งออกจากไทยไป CLMV จะขยายตัวได้ในช่วง 6-8% ในปี 2023

ศักยภาพตลาดลาตินอเมริกา

ข้อมูลพื้นฐาน : ลาตินอเมริกาเป็นกลุ่มประเทศในอเมริกากลาง อเมริกาใต้ และบางประเทศหมู่เกาะในทะเลแคริบเบียน ประกอบด้วย 20 ประเทศ ได้แก่ อาร์เจนตินา โบลิเวีย บราซิล ชิลี โคลอมเบีย คอสตาริกา คิวบา สาธารณรัฐโดมินิกัน เอกวาดอร์ เอลซัลวาดอร์ กัวเตมาลา เฮติ ฮอนดูรัส เม็กซิโก นิการากัว ปานามา ปารากวัย เปรู อุรุกวัย และเวเนซุเอลา รวมถึงเขตดินแดนอื่น ๆ รวม 47 เขตเศรษฐกิจ โดยประเทศสำคัญทางเศรษฐกิจในกลุ่ม ได้แก่ บราซิลและเม็กซิโก

ข้อมูลด้านการค้า : จากข้อมูลในปี 2021 ของ International Trade Centre (ITC) ประเทศในกลุ่มลาตินอเมริกาและในหมู่เกาะแคริบเบียนนำเข้าสินค้าทั้งหมด 1,239,205 ล้านดอลลาร์สหรัฐ คิดเป็น 5% ของการนำเข้าสินค้าโลก

โดยการนำเข้าสินค้าไทยอยู่ที่ 13,162 ล้านดอลลาร์สหรัฐ หรือ 1.1% ของการนำเข้าสินค้าทั้งหมดของกลุ่มประเทศนี้ ในขณะที่การส่งออกของไทยไปยังลาตินอเมริกาฯ คิดเป็น 3.2% ของการส่งออกสินค้าของไทยทั้งหมด สะท้อนว่า

ตลาดลาตินอเมริกายังเป็นตลาดส่งออกขนาดเล็กของไทย อย่างไรก็ดี หากพิจารณาอัตราการเติบโตของการนำเข้าของกลุ่มจากอาเซียนและไทยในช่วง 10 ปีที่ผ่านมาขยายตัวเฉลี่ย 6.6% และ 2.5% ต่อปี ตามลำดับ ในขณะที่การนำเข้าของลาตินอเมริกาทั้งหมดขยายตัวเพียง 1.2% ต่อปี แสดงให้เห็นว่าลาตินอเมริกาพึ่งพาสินค้าจากอาเซียนและไทยมากขึ้น แม้จะยังมีสัดส่วนไม่มากนัก

หากพิจารณาข้อมูลการส่งออกในปี 2022 ไทยส่งออกสินค้าไปประเทศในกลุ่มลาตินอเมริกาคิดเป็นมูลค่า 9,291.3 ล้านดอลลาร์สหรัฐ ขยายตัว 5.9% จากปีก่อน โดยมีสินค้าสำคัญ ได้แก่ รถยนต์ อุปกรณ์และส่วนประกอบ (3,004.2 ล้านดอลลาร์สหรัฐ หรือ 32.3% ของการส่งออกจากไทยไปลาตินทั้งหมด) ผลิตภัณฑ์ยาง (596.1 ล้านดอลลาร์สหรัฐ หรือ 6.4%) เครื่องยนต์สันดาปภายในแบบลูกสูบและส่วนประกอบ (586.7ล้านดอลลาร์สหรัฐ หรือ 6.3%) เครื่องจักรกลและส่วนประกอบของเครื่องจักรกล (547.2 ล้านดอลลาร์สหรัฐ หรือ 5.9%) และเครื่องคอมพิวเตอร์ อุปกรณ์ และส่วนประกอบ (531.1 ล้านดอลลาร์สหรัฐ หรือ 5.7%) โดยมีเม็กซิโก บราซิล และอาร์เจนตินายังเป็นตลาดส่งออกที่สำคัญ (รูปที่ 6)

ปัจจัยสนับสนุนในระยะข้างหน้า : ตลาดลาตินอเมริกายังเป็นตลาดเล็กสำหรับการส่งออกของไทยจึงมีโอกาสเติบโตได้อีกมาก อีกทั้ง ยังได้รับการส่งเสริมจากภาครัฐของไทย โดยกระทรวงพาณิชย์กำหนดให้ตลาดลาตินอเมริกาเป็นตลาดเป้าหมายใหม่ของการส่งออกไทย อย่างไรก็ดี ทิศทางการส่งเสริมจากภาครัฐยังไม่มีรายละเอียดและแนวโน้มที่ชัดเจนมากนักเมื่อเทียบกับการส่งเสริมการส่งออกไปยังตลาดตะวันออกกลาง

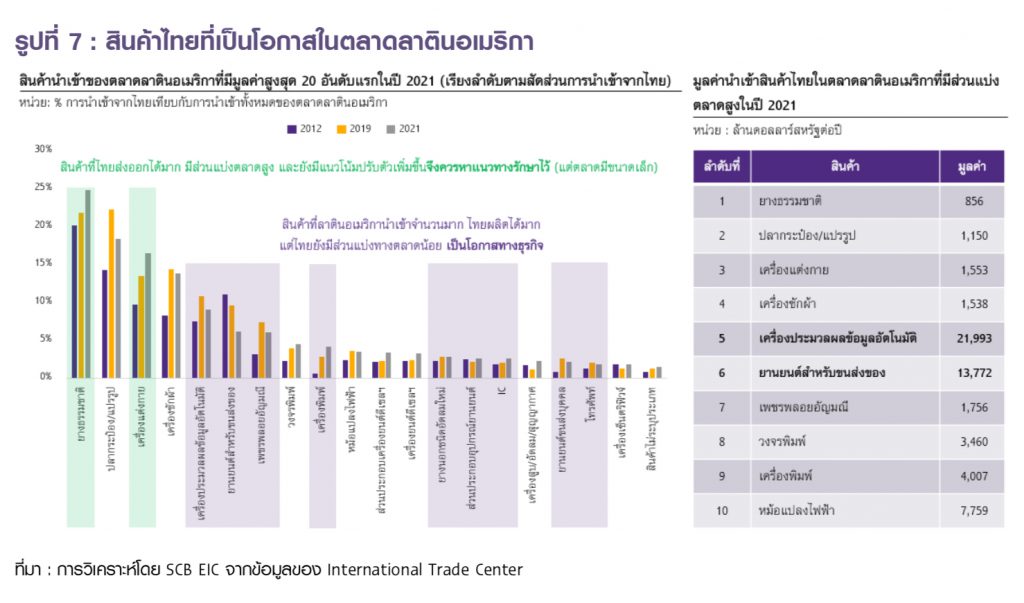

SCB EIC มองสินค้าที่เป็นโอกาสของไทยในตลาดลาตินอเมริกา ได้แก่ เครื่องประมวลผลข้อมูลอัตโนมัติ ยานยนต์สำหรับสำหรับขนส่งของ อัญมณีและเครื่องประดับ เครื่องพิมพ์ ยางนอกชนิดอัดลม ส่วนประกอบและอุปกรณ์ยานยนต์ แผงวงจรอิเล็กทรอนิกส์ ยานยนต์ขนส่งบุคคล และโทรศัพท์และอุปกรณ์การสื่อสาร เนื่องจากเป็นสินค้าที่ภูมิภาคลาตินอเมริกานำเข้าจำนวนมาก ในขณะที่ไทยผลิตได้มากแต่ยังมีส่วนแบ่งทางการตลาดในตลาดลาตินอเมริกาน้อย นอกจากนี้ยางธรรมชาติและเครื่องแต่งกายเป็นสินค้าสำคัญที่ไทยมีส่วนแบ่งตลาดสูงในตลาดนี้และยังมีแนวโน้มปรับตัวเพิ่มขึ้น แม้ตลาดจะมีขนาดเล็กกว่าสินค้าอื่นโดยเปรียบเทียบก็ตาม (รูปที่ 7)

ปัจจัยกดดันในระยะข้างหน้า : ไทยและลาตินอเมริกามีที่ตั้งทางภูมิศาสตร์ห่างกันมากทำให้การขนส่งสินค้ามีต้นทุนสูงกว่าและใช้เวลาขนส่งนานกว่าการขนส่งไปทวีปอื่น ๆ นอกจากนี้ เศรษฐกิจลาตินอเมริกามีแนวโน้มขยายตัวเพียง 1.3% ในปี 2023 (คาดการณ์โดยธนาคารโลก) ต่ำกว่าคาดการณ์เศรษฐกิจโลกจากการปรับขึ้นอัตราดอกเบี้ยนโยบายเพื่อต่อสู้กับปัญหาเงินเฟ้อและการอ่อนค่าของสกุลเงินท้องถิ่น รวมถึงภาคการส่งออกที่มีแนวโน้มชะลอตัวลงมากตามทิศทางเศรษฐกิจและการค้าโลก อีกทั้ง โบลิเวีย และเอกวาดอร์มีความเพียงพอของเงินสำรองระหว่างประเทศต่ำที่ 0.7 และ 2.3 เท่าของมูลค่าการนำเข้าต่อเดือน นอกจากนี้ หลายประเทศในภูมิภาคมีความเสี่ยงเงินเฟ้อสูง เงินทุนเคลื่อนย้ายไหลออก และความผันผวนของสกุลเงินท้องถิ่น อีกทั้ง ยังมีเหตุความไม่สงบทางการเมืองในหลายพื้นที่ เช่น บราซิล ปัจจัยดังกล่าวจะกดดันการนำเข้าสินค้าจากไทยและประเทศอื่น ๆ ในระยะข้างหน้า

คาดการณ์การส่งออกจากไทยไปลาตินอเมริกา : การสนับสนุนการส่งออกจากไทยไปยังตลาดลาตินอเมริกาของภาครัฐไทยมีอยู่แต่ไม่ชัดเจนเท่าตลาดตะวันออกกลาง แต่เนื่องจากยังเป็นตลาดส่งออกขนาดเล็กทำให้มีโอกาสในการเติบโตอีกมาก ในขณะที่ระยะทางการส่งออกที่ห่างไกลยังคงเป็นอุปสรรคสำคัญ SCB EIC ประเมินว่า การส่งออกจากไทยไปลาตินอเมริกาจะขยายตัวได้ในช่วง 1.5-3.5% ในปี 2023 จึงอาจยังไม่สามารถเป็นแรงขับเคลื่อนภาคการส่งออกที่สำคัญของไทยได้ในระยะสั้น สำหรับแนวโน้มการส่งออกในระยะปานกลางของตลาดนี้พอจะมีศักยภาพอยู่บ้าง แต่ยังมีความไม่แน่นอนสูงจากการเติบโตทางเศรษฐกิจของภูมิภาค ทิศทางการสนับสนุนจากภาครัฐ และปัญหาระยะทางขนส่ง

บทสรุป

ท่ามกลางทิศทางเศรษฐกิจโลกชะลอตัวลง ความเสี่ยงภูมิรัฐศาสตร์โลก และการเปลี่ยนแปลงกฎเกณฑ์ทางการค้าโลก ภาคเอกชนและภาครัฐไทยจำเป็นต้องร่วมมือกันหาตลาดใหม่เพื่อผลักดันการส่งออกสินค้าให้กลับมาเป็นฟันเฟืองสำคัญช่วยขับเคลื่อนเศรษฐกิจอีกชิ้นหนึ่ง SCB EIC ประเมินว่า มีตลาดสามแห่งที่มีโอกาสช่วยพยุงการส่งออกของไทยในระยะข้างหน้าและควรให้ความสำคัญมากขึ้น ได้แก่ ตลาดตะวันออกกลางที่อาจได้รับอานิสงส์จากการฟื้นฟูความสัมพันธ์ระหว่างไทยและซาอุดีอาระเบีย ตลาด CLMV ที่เศรษฐกิจมีแนวโน้มขยายตัวได้ดีและไทยมีความสามารถในการแข่งขันสูง ซึ่งจะมีส่วนช่วยสนับสนุนการส่งออกของไทยในปี 2023 ได้มากและมีศักยภาพที่สูงในการช่วยขับเคลื่อนการส่งออกของไทยในระยะปานกลาง และตลาดลาตินอเมริกาที่เริ่มเป็นตลาดส่งออกใหม่ของไทย ซึ่งแม้ไม่สามารถเป็นแรงขับเคลื่อนภาคการส่งออกที่สำคัญของไทยได้ในระยะสั้น แต่แนวโน้มการส่งออกในระยะกลางมีศักยภาพ

บทวิเคราะห์โดย… https://www.scbeic.com/th/detail/product/trade-140223

ผู้เขียนบทวิเคราะห์

นายวิชาญ กุลาตี (vishal.gulati@scb.co.th) นักวิเคราะห์

นายปุณยวัจน์ ศรีสิงห์ (poonyawat.sreesing@scb.co.th) นักเศรษฐศาสตร์อาวุโส