ตลาดที่อยู่อาศัยในปี 2565 สะท้อนภาพการฟื้นตัว แต่ยังไม่ทั่วถึง

เครื่องชี้กิจกรรมตลาดอสังหาริมทรัพย์ที่อยู่อาศัยในปี 2565 สะท้อนภาพการฟื้นตัวดีขึ้น แต่ยังไม่ทั่วถึง แม้การเปิดโครงการใหม่กลับมาเติบโตเร่งขึ้น แต่มาจากปัจจัยเฉพาะทางธุรกิจ ขณะที่การโอนกรรมสิทธิ์ที่อยู่อาศัยใหม่หรือจากนิติบุคคลยังอ่อนแรง

ศูนย์วิจัยกสิกรไทย มีมุมมองที่ระมัดระวังต่อทิศทางตลาดที่อยู่อาศัยในปี 2566 เนื่องจากปัจจัยหนุนเริ่มเบาบาง เมื่อธนาคารแห่งประเทศไทยไม่ต่ออายุมาตรการผ่อนคลาย LTV (สิ้นสุด 31 ธันวาคม 2565) โดยตลาดต้องติดตามว่าทางการจะต่ออายุมาตรการลดค่าธรรมเนียมในการซื้อที่อยู่อาศัยหรือไม่ ขณะที่การฟื้นตัวของเศรษฐกิจที่มีความไม่แน่นอนสูง กำลังซื้อยังเปราะบาง อัตราดอกเบี้ยอยู่ในทิศทางขาขึ้น การแข่งขันในธุรกิจที่สูงและจำนวนที่อยู่อาศัยรอขายสะสมสูง ล้วนยังเป็นแรงกดดันต่อกิจกรรมการซื้อและการลงทุนที่อยู่อาศัยในระยะข้างหน้า

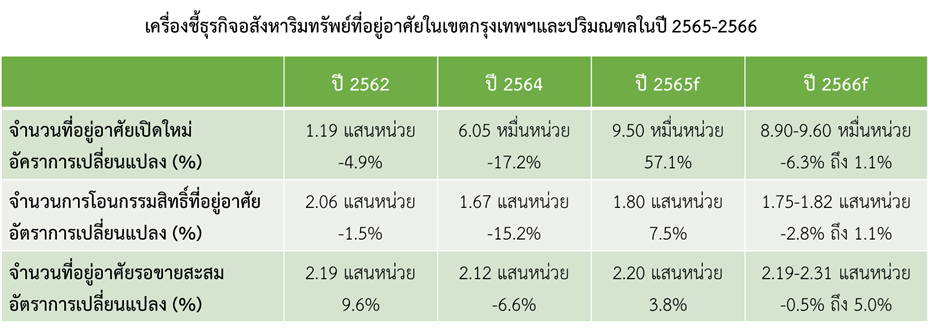

ศูนย์วิจัยกสิกรไทย จึงมองว่า ในปี 2566 ยอดโอนกรรมสิทธิ์ที่อยู่อาศัยในเขตกรุงเทพฯ และปริมณฑล (รวมนิติบุคคลและบุคคลธรรมดา) น่าจะอยู่ที่ประมาณ 1.75-1.82 แสนหน่วย หรือหดตัว 2.8% ถึงขยายตัว 1.1% เทียบกับที่คาดว่าจะขยายตัว 7.5% ในปี 2565

ปี 2565 เครื่องชี้กิจกรรมตลาดอสังหาริมทรัพย์ที่อยู่อาศัยสะท้อนภาพการฟื้นตัวดีขึ้น แต่ยังไม่ทั่วถึง แม้การเปิดโครงการใหม่กลับมาเติบโตในอัตราที่เร่งขึ้น แต่การโอนกรรมสิทธิ์ที่อยู่อาศัยใหม่หรือจากนิติบุคคลยังชะลอตัว

ความเชื่อมั่นต่อการฟื้นตัวทางเศรษฐกิจหลังโควิดคลี่คลายและการฟื้นตัวของภาคการท่องเที่ยว ทำให้ผู้ประกอบการพัฒนาอสังหาริมทรัพย์ที่อยู่อาศัยกลับมาเร่งลงทุนเปิดโครงการใหม่ จากข้อมูลของ AREA พบว่า ในช่วง 9 เดือนแรกของปี 2565 การเปิดตัวที่อยู่อาศัยใหม่ในเขตกรุงเทพฯและปริมณฑลมีอัตราการเติบโตสูงถึง 110% เมื่อเทียบกับช่วงเดียวกันปีก่อน (YoY) หรือมีจำนวน 7.7 หมื่นหน่วย

แต่การเปิดตัวที่อยู่อาศัยใหม่ที่เร่งตัวขึ้นน่าจะมาจากปัจจัยเฉพาะทางธุรกิจด้วย เนื่องจาก Backlog ของผู้ประกอบการบางรายลดลง จากที่มีการเร่งระบายที่อยู่อาศัยสร้างเสร็จในพอร์ตไปในช่วงที่ผ่านมา ทำให้มีผลต่อการรับรู้รายได้ทางธุรกิจในระยะข้างหน้า ดังนั้น ผู้ประกอบการยังคงต้องลงทุนอย่างต่อเนื่อง โดยเฉพาะที่อยู่อาศัยประเภทคอนโดมิเนียมที่ใช้ระยะเวลาก่อสร้างมากกว่า 1 ปี และจากทิศทางต้นทุนก่อสร้างและต้นทุนทางการเงินที่อยู่ในช่วงขาขึ้น ทำให้ผู้ประกอบการบางรายเลือกเปิดโครงการในปีนี้ เพื่อต้องการที่จะล็อกต้นทุนทางธุรกิจ

สำหรับที่อยู่อาศัยเปิดใหม่ในปี 2565 นี้ มากกว่าครึ่งมาจากการเปิดตัวคอนโดมิเนียม และส่วนใหญ่ที่เปิดตัวเป็นกลุ่มระดับราคาต่ำกว่า 2 ล้านบาท (คิดเป็นสัดส่วนประมาณ 55% ของจำนวนที่อยู่อาศัยคอนโดมิเนียมเปิดใหม่ในเขตกรุงเทพฯและปริมณฑลทั้งหมด) ซึ่งเป็นผลมาจากโครงการบ้านล้านหลัง ซึ่งสนับสนุนสินเชื่อดอกเบี้ยต่ำสำหรับผู้พัฒนาที่อยู่อาศัยระดับราคาต่ำกว่า 1.5 ล้านบาท

ขณะที่กิจกรรมการซื้อขายที่อยู่อาศัยใหม่ยังฟื้นตัวไม่ทั่วถึง เนื่องจากกำลังซื้อของครัวเรือนโดยรวมยังมีความเปราะบางจากภาระค่าครองชีพและหนี้ที่สูง และการซื้อขายที่อยู่อาศัยมือสองที่ได้รับการตอบรับที่ดีจากผู้ซื้อ

ในปี 2565 ตลาดได้รับปัจจัยหนุนสำคัญจากมาตรการลดค่าธรรมเนียมการโอนกรรมสิทธิ์และการจดจำนองที่อยู่อาศัย รวมถึงการผ่อนคลายมาตรการ LTV โดยจากข้อมูลของ REIC พบว่า ในช่วง 8 เดือนแรกของปี 2565 การโอนกรรมสิทธิ์ที่อยู่อาศัยในกรุงเทพฯและปริมณฑล เติบโต 8.5% (YoY) แต่เป็นที่น่าสังเกตว่า การโอนฯ จากนิติบุคคลหรือเป็นการโอนที่อยู่อาศัยใหม่ปรับตัวลดลง 5.3% (YoY) ขณะที่การโอนฯ จากบุคคลธรรมดาหรือการโอนที่อยู่อาศัยมือสอง เติบโตสูงถึง26.5% (YoY) ซึ่งมาจากหลายสาเหตุ ส่วนหนึ่งเป็นผลมาจากในช่วง 2 ปีที่ผ่านมา ผู้ประกอบการชะลอการเปิดโครงการใหม่ (มีผลต่อจำนวนที่อยู่อาศัยสร้างเสร็จเข้าสู่ตลาดในปี 2565) และยอดการจองซื้อที่อยู่อาศัยใหม่ (Take up rate) อยู่ระดับต่ำ จึงมีผลต่อยอดโอนฯ ในปีนี้ นอกจากนี้ เนื่องจากที่อยู่อาศัยใหม่มีราคาเฉลี่ยต่อหน่วยที่สูง (เมื่อเทียบกับพื้นที่ใช้สอย) แม้จะมีโปรโมชั่นกระตุ้นยอดขายจากผู้ประกอบการ แต่ผู้บริโภคบางกลุ่มหันไปเลือกซื้อที่อยู่อาศัยมือสองที่ก็มีการประกาศขายมากขึ้นด้วยแทน

อย่างไรก็ตาม ในช่วง 2 เดือนสุดท้ายของปี 2565 อาจจะเห็นการเร่งตัวของยอดโอนกรรมสิทธิ์ที่อยู่อาศัยมากขึ้น หลังจากที่มาตรการผ่อนปรน LTV จะสิ้นสุดลงสิ้นปีนี้ แต่ก็ยังคงต้องขึ้นอยู่กับความสามารถและคุณสมบัติของผู้ซื้อที่ยู่อาศัย

แนวโน้มตลาดที่อยู่อาศัยในปี 2566 เพิ่มมุมมองเชิงระวังมากขึ้น จากสภาพแวดล้อมตลาดที่มีความไม่แน่นอนสูงทั้งการฟื้นตัวของเศรษฐกิจและกำลังซื้อที่ยังฟื้นไม่ทั่วถึง ขณะที่ธุรกิจมีโจทย์ท้าทายมากขึ้น

ในปี 2566 ความต่อเนื่องในการฟื้นตัวของธุรกิจอสังหาริมทรัพย์ที่อยู่อาศัยยังขึ้นอยู่กับหลายปัจจัย ทำให้ศูนย์วิจัยกสิกรไทยมีมุมมองที่ระมัดระวังมากขึ้น แม้คาดว่ากิจกรรมเศรษฐกิจของประเทศเและรายได้ของประชาชนน่าจะทยอยปรับตัวดีขึ้น ทำให้กลุ่มที่มีความพร้อมก็อาจจะตัดสินใจซื้อที่อยู่อาศัย เช่นเดียวกับทิศทางการซื้อที่อยู่อาศัยอย่างอาคารชุดของชาวต่างชาติที่น่าจะทรงตัวใกล้เคียงกับปี 2565 จากการเปิดประเทศและมาตรการดึงดูดชาวต่างชาติศักยภาพสูง

โดยนอกจากความไม่แน่นอนทางเศรษฐกิจโดยเฉพาะจากแนวโน้มเศรษฐกิจหลักของโลกเข้าสู่ภาวะชะลอตัวแล้ว ตลาดยังมีอีกหลายปัจจัยท้าทายและต้องติดตาม ดังนี้

การต่ออายุมาตรการแบ่งเบาภาระรายจ่ายในการซื้อที่อยู่อาศัยของภาครัฐ ยังต้องรอความชัดเจน ได้แก่ มาตรการลดค่าธรรมเนียมการโอนกรรมสิทธิ์และจดจำนองที่อยู่อาศัย สำหรับที่อยู่อาศัยระดับราคาไม่เกิน 3 ล้านบาท ซึ่งจะสิ้นสุดในวันที่ 31 ธันวาคม 2565 ทั้งนี้ ในกรณีที่ทางการต่ออายุมาตรการดังกล่าว ก็คงจะเป็นปัจจัยบวกต่อตลาดที่อยู่อาศัย โดยประเมินว่า ในทุก 1 ล้านบาท ผู้ซื้อที่อยู่อาศัยจะประหยัดค่าใช้จ่ายจากมาตรการนี้ประมาณ 2.98% หรือคิดเป็นเม็ดเงิน 29,800 บาท

ศูนย์วิจัยกสิกรไทย ประเมินว่า ในปี 2566 การโอนกรรมสิทธิ์ที่อยู่อาศัยในเขตกรุงเทพฯและปริมณฑล (รวมนิติบุคคลและบุคคลธรรมดา) ในปี 2566 น่าจะมีจำนวนประมาณ 1.75-1.82 แสนหน่วย หดตัว 2.8% ถึงขยายตัว 1.1% จากที่คาดว่าจะขยายตัว 7.5% ในปี 2565 ทั้งนี้ กรอบประมาณการนี้ ได้คำนึงถึงกรณีที่ทางการต่ออายุมาตรการลดค่าธรรมเนียมฯแล้ว

แนวโน้มการปรับขึ้นอัตราดอกเบี้ยในปี 2566 แรงกดดันต่ออำนาจการซื้อที่อยู่อาศัย สำหรับผู้ซื้อที่จำเป็นต้องพึ่งพาสินเชื่อสถาบันการเงิน เนื่องจากสินเชื่อที่อยู่อาศัยส่วนใหญ่เป็นสัญญาอัตราดอกเบี้ยลอยตัว แม้จะมีระยะเวลาการผ่อนชำระเป็นเทอมที่นานก็ตาม

การปรับขึ้นของต้นทุนธุรกิจ มีผลต่อราคาที่อยู่อาศัยและสภาพคล่องของผู้ประกอบการ โดยต้นทุนการดำเนินธุรกิจที่สำคัญมีทิศทางการปรับตัวสูงขึ้นอย่างต่อเนื่อง ได้แก่ ราคาที่ดิน ราคาวัสดุก่อสร้าง ค่าจ้างแรงงาน รวมถึงต้นทุนทางการเงิน ดังนั้นเมื่อต้นทุนการดำเนินธุรกิจสูงขึ้นย่อมจะส่งผลต่อมายังราคาที่อยู่อาศัยในปี 2566 ให้ปรับตัวสูงขึ้น ขณะเดียวกันผู้ประกอบการบางรายอาจจะมีต้นทุนในส่วนของภาษีที่ดินและสิ่งปลูกสร้างเพิ่มขึ้นด้วย

อุปทานคงค้างในตลาดยังอยู่ในระดับสูง แม้ช่วงที่ผ่านมาผู้ประกอบการเร่งทำตลาดไปแล้วบ้าง แต่ไปข้างหน้าจะยังมีที่อยู่อาศัยสร้างเสร็จเข้ามาเติม โดยคาดว่า จำนวนที่อยู่อาศัยรอขายสะสมในกรุงเทพฯและปริมณฑล ณ สิ้นปี 2565 น่าจะสูงกว่าช่วงครึ่งปีแรกที่มีประมาณ 2.07 แสนหน่วย ส่วนหนึ่งสะท้อนจากอัตราการจองซื้อที่อยู่อาศัยใหม่ (Take up rate) โดยเฉลี่ยที่หดตัวในที่อยู่อาศัยประเภทบ้านเดี่ยวและทาวน์เฮ้าส์ในช่วง 9 เดือนแรก ส่วนประเภทคอนโดมิเนียมเพิ่มขึ้นเพียงเล็กน้อย

เมื่อประกอบกับการเร่งลงทุนเปิดโครงการใหม่ โดยเฉพาะในกลุ่มระดับราคา 2.0-5.0 ล้านบาท (คิดเป็นสัดส่วนประมาณ 57% ของจำนวนที่อยู่อาศัยรอขาย) ซึ่งแม้จะเป็นระดับราคาที่สอดคล้องกับกำลังซื้อของคนในประเทศส่วนใหญ่ แต่ท่ามกลางการฟื้นตัวของอุปสงค์ที่ยังต้องใช้เวลา จึงทำให้ตลาดจะยิ่งมีการแข่งขันที่รุนแรง

ศูนย์วิจัยกสิกรไทย จึงมองว่า ในปี 2566 การเปิดตัวโครงการที่อยู่อาศัยใหม่ในเขตกรุงเทพฯ และปริมณฑล อาจจะลดลงเป็น 8.9-9.6 หมื่นหน่วย หรือหดตัว 6.3% ถึง ขยายตัว 1.1% เทียบกับที่เร่งตัวขึ้นในปี 2565 โดยการเปิดตัวคอนโดมิเนียมน่าจะชะลอลงจากที่เปิดตัวจำนวนมากในปี 2565 พื้นที่โครงการใหม่จะเน้นไปยังพื้นที่กรุงเทพฯ ชั้นกลาง และพื้นที่ชั้นนอกต่อขยายจังหวัดปริมณฑล เนื่องจากราคาที่ดินในพื้นที่กทม.ชั้นในปรับสูงขึ้น บวกกับการพัฒนาโครงสร้างพื้นฐานรถไฟฟ้าขยายไปยังพื้นที่รอบนอกกทม.

กรณีฐาน ได้คำนึงถึงผลของการต่ออายุมาตรการเพื่อลดภาระรายจ่ายในการซื้อที่อยู่อาศัย ได้แก่ มาตรการลดค่าธรรมเนียมการโอนกรรมสิทธิ์และการจดจำนองที่อยู่อาศัยสำหรับที่อยู่อาศัยระดับราคาไม่เกิน 3 ล้านบาท

กรณีเลวร้าย ไม่ได้รวมผลของการต่ออายุมาตรการเพื่อลดภาระรายจ่ายในการซื้อที่อยู่อาศัย

ศูนย์วิจักสิกรไทย เห็นว่า ในระยะข้างหน้าต่อจากนี้ ปัจจัยแวดล้อมตลาดอสังหาริมทรัพย์ที่ยู่อาศัยยังมีความไม่แน่นอนสูง ทำให้ผู้ประกอบการคงต้องเตรียมความพร้อมในการทำธุรกิจ เพื่อให้สามารถแข่งขันได้ในตลาด โดยตัวแปรสำคัญของความสำเร็จของโครงการที่จะเกิดขึ้นนอกจากจะอยู่ที่ตัวสินค้าและทำเลแล้ว ยังต้องอาศัยศักยภาพเฉพาะตัวในด้านการบริหารจัดการในหลายๆ มิติ เช่น การบริหารจัดการด้านต้นทุน ในภาวะที่ต้นทุนมีทิศทางปรับสูงขึ้น การบริหารต้นทุนให้ต่ำกว่าย่อมหมายถึงการตั้งราคาได้ต่ำกว่าคู่แข่ง หรือมีมาร์จินกำไรที่สูงกว่าคู่แข่ง และการบริหารงานก่อสร้าง โดยลดระยะเวลาในการก่อสร้าง แต่ยังคงคุณภาพของงานก่อสร้าง เพื่อที่จะสามารถควบคุมปริมาณซัพพลายให้เป็นไปตามเป้าหมาย ประกอบกับการสร้างที่อยู่อาศัยให้เสร็จเร็วจะสร้างความน่าเชื่อถือในสายตาของผู้บริโภคได้เช่นกัน เป็นต้น นอกจากนี้ การศึกษาตลาดของพื้นที่ที่จะลงทุนมีความสำคัญ เพื่อนำมาวางแผนกลยุทธ์ทางตลาด เช่น กำหนดกลุ่มลูกค้าเป้าหมาย ราคา ขนาด รูปแบบที่อยู่อาศัยที่ตอบโจทย์ ให้สอดคล้องไปกับความต้องการของผู้ซื้อและโจทย์ความสมดุลระหว่างอุปสงค์และอุปทานในพื้นที่เป้าหมาย