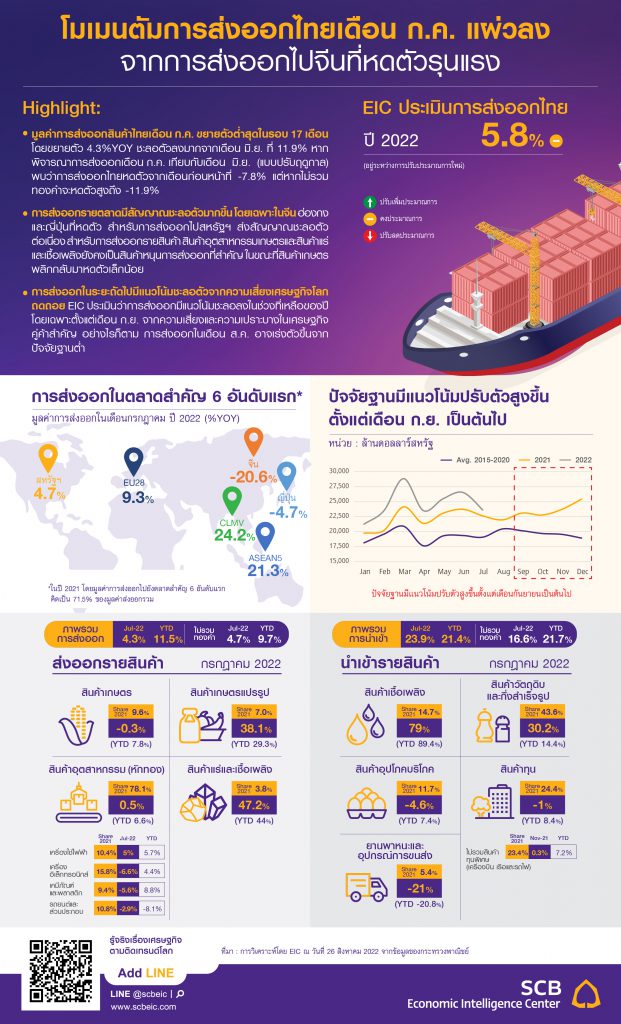

การส่งออกไทยเดือน ก.ค. แผ่วลง จากการส่งออกไปจีนที่หดตัวรุนแรง

มูลค่าการส่งออกสินค้าไทยเดือน ก.ค. ขยายตัวต่ำสุดในรอบ 17 เดือน มูลค่าการส่งออกสินค้าของไทยเดือนกรกฎาคม 2022 อยู่ที่ 23,629.3 ล้านดอลลาร์สหรัฐ ขยายตัว 4.3%YOY (เทียบกับช่วงเดียวกันของปีก่อนหน้า) ชะลอตัวลงมากจากเดือนมิถุนายนที่ 11.9% แม้ว่าจะเป็นการขยายตัวต่อเนื่องเป็นเดือนที่ 17 แต่การขยายตัวเดือนนี้ชะลอลงมากที่สุดในรอบ 17 เดือน มูลค่าการส่งออกหักทองคำในเดือนนี้ขยายตัวได้ 4.7% ชะลอลงจากเดือนก่อนที่ 11.5% อยู่มาก หากพิจารณาการส่งออกเดือนกรกฎาคมเทียบกับเดือนมิถุนายน (แบบปรับฤดูกาล) พบว่าการส่งออกไทยหดตัวจากเดือนก่อนหน้าที่ -7.8% แต่หากไม่รวมทองคำจะหดตัวสูงถึง -11.9% ในภาพรวมการส่งออกไทยในช่วง 7 เดือนแรกของปี 2022 ยังขยายตัวได้ดีที่ 11.5% และหากหักทองคำขยายตัวที่ 9.7%

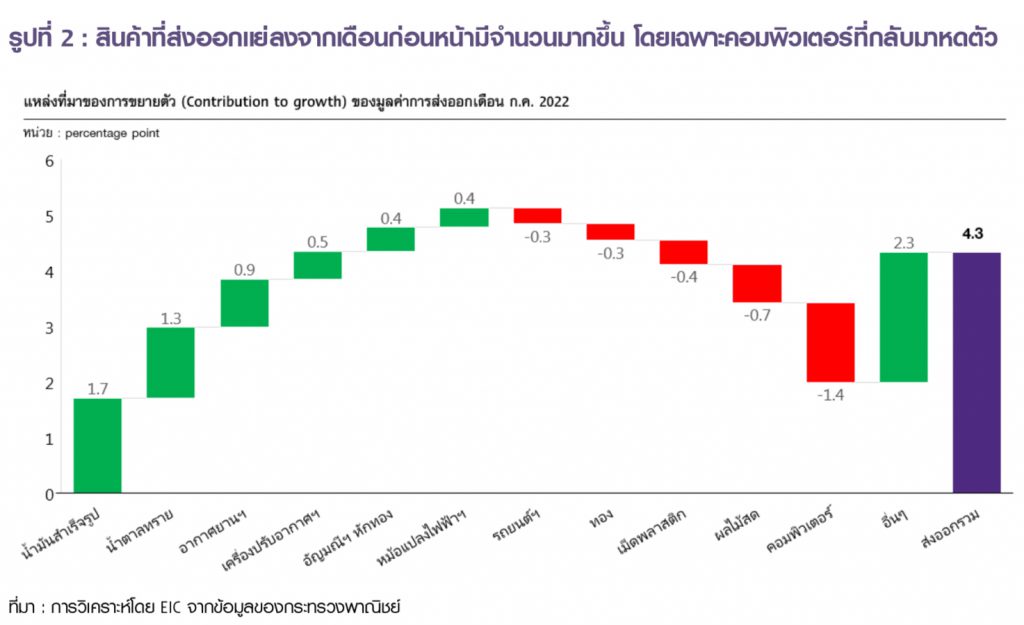

สินค้าอุตสาหกรรมเกษตรและสินค้าแร่และเชื้อเพลิงยังคงเป็นสินค้าหนุนการส่งออกที่สำคัญ ในขณะที่สินค้าเกษตรพลิกกลับมาหดตัวเล็กน้อย

ในภาพรวมการส่งออกรายสินค้าพบว่า (1) สินค้าเกษตรที่เคยขยายตัวดีในช่วงที่ผ่านมาหดตัวเล็กน้อยเป็นครั้งแรกในรอบ 5 เดือนที่ -0.3% เทียบกับเดือนก่อนหน้าที่ขยายตัว 21.7% โดยสินค้าที่เป็นปัจจัยหนุนสำคัญในเดือนนี้ ได้แก่ ไก่ ข้าว และยางพารา ในขณะที่ผลไม้ (โดยเฉพาะผลไม้สดไปจีน) หดตัวลงมาก (2) อย่างไรก็ตาม สินค้าอุตสาหกรรมเกษตรขยายตัวได้มากถึง 38.1% เร่งตัวขึ้นจากเดือนก่อนหน้าที่ 28.3% โดยสินค้าที่เป็นปัจจัยหนุนสำคัญในเดือนนี้ ได้แก่ น้ำตาลทราย ไขมันและน้ำมันจากพืชและสัตว์ อาหารสัตว์เลี้ยง และอาหารทะเลกระป๋องและแปรรูป (3) สินค้าอุตสาหกรรมทรงตัวที่ 0.1% จากเดือนก่อนหน้าที่ 6.7% อย่างไรก็ตาม หากหักสินค้าอุตสาหกรรมที่ไม่ได้สะท้อนภาพรวมของการส่งออกที่แท้จริง ได้แก่ ทองคำ อาวุธ และอากาศยานฯ การส่งออกสินค้าอุตสาหกรรมหดตัว -0.6% โดยในเดือนนี้มีสินค้าหนุนสำคัญ ได้แก่ อากาศยานฯ เครื่องปรับอากาศและส่วนประกอบ อัญมณีและเครื่องประดับหักทอง หม้อแปลงไฟฟ้าและส่วนประกอบ ในขณะที่เครื่องคอมพิวเตอร์และอุปกรณ์ เม็ดพลาสติก ทองคำ รถยนต์ อุปกรณ์และส่วนประกอบหดตัวลงมากสะท้อนปัญหาการขาดแคลนชิปที่ยังมีอยู่ และ (4) สินค้าแร่และเชื้อเพลิงยังขยายตัวได้ดีที่ 47.2% แต่ก็ชะลอตัวลงจาก 73.7% ในเดือนก่อนหน้า ซึ่งเป็นแนวโน้มตามที่ EIC คาดไว้ใน Flash Exports ฉบับเดือนมิถุนายนว่า การส่งออกเชื้อเพลิงของไทยอาจชะลอตัวลงตามราคาน้ำมันดิบในตลาดโลกและค่าการกลั่นที่ปรับตัวลดลงจากความกังวลว่าเศรษฐกิจสำคัญหลายประเทศจะเข้าสู่ภาวะถดถอย

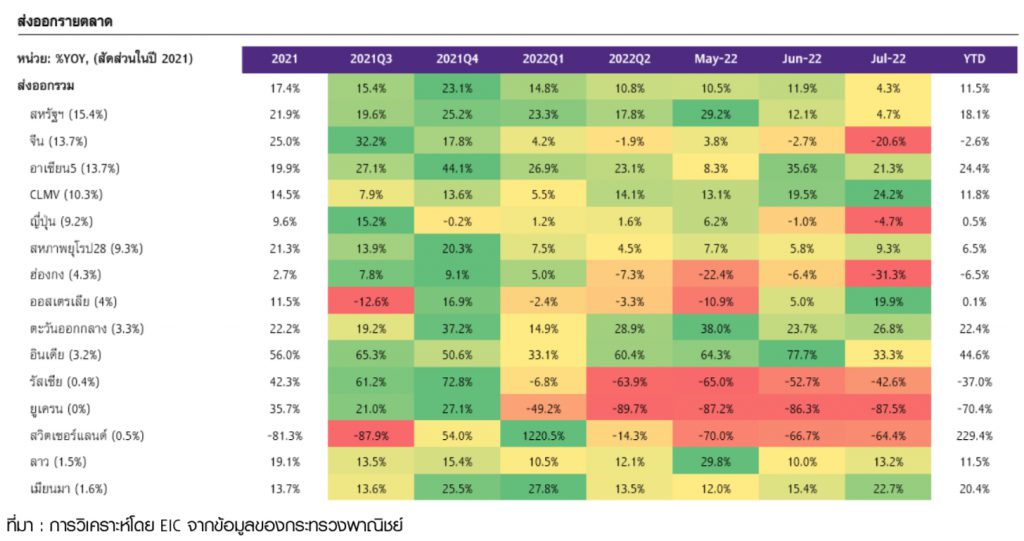

การส่งออกรายตลาดมีสัญญาณชะลอตัวมากขึ้น โดยเฉพาะในจีน ฮ่องกง และญี่ปุ่น

การส่งออกรายตลาดามีสัญญาณชะลอตัวมากขึ้น โดย (1) มูลค่าการส่งออกไปจีนในเดือนนี้หดตัว-20.6% สูงกว่าเดือนก่อนหน้าที่ -2.7% อยู่มาก สอดคล้องกับข้อมูลการนำเข้าของจีนในเดือนกรกฎาคมที่แม้จะขยายตัวได้เล็กน้อยที่ 2.3% แต่ยังต่ำกว่าที่ตลาดคาดการณ์ไว้ที่ 4% (Reuters Consensus) อีกทั้ง ข้อมูลแบบปรับฤดูกาลหดตัว -1.9% เมื่อเทียบกับเดือนก่อนหน้า นอกจากนี้ มูลค่าการนำเข้าของจีนจากไทยหดตัว -8.6% (หรือ -12.3%MOM_sa) โดยสินค้าฉุดการส่งออกไปจีนที่สำคัญในเดือนนี้ ได้แก่ เคมีภัณฑ์ ผลไม้ (โดยเฉพาะผลไม้สด) รถยนต์ อุปกรณ์และส่วนประกอบ ผลิตภัณฑ์มันสำปะหลัง เม็ดพลาสติก เหล็ก เหล็กกล้าและผลิตภัณฑ์ (2) การส่งออกไปญี่ปุ่นและฮ่องกงหดตัว -4.7% และ -31.3% ตามลำดับ (3) การส่งออกไปสหรัฐฯ ยังส่งสัญญาณชะลอตัวต่อเนื่องจากการชะลอตัวและความไม่แน่นอนของเศรษฐกิจ (4) การส่งออกไปยุโรป (EU28) ยังขยายตัวได้ดีที่ 9.3% แม้ยุโรปจะเผชิญแรงกดดันทางเศรษฐกิจมาก (5) การส่งออกไปรัสเซียและยูเครนหดตัวต่อเนื่องสูงถึง -42.6% และ -87.5% แต่ไม่ได้มีนัยต่อเศรษฐกิจไทยมากเนื่องจากเป็นตลาดส่งออกขนาดเล็กของไทย สำหรับการส่งออกไปยัง CLMV และ ASEAN5 ยังขยายตัวได้ดีต่อเนื่องตามการทยอยฟื้นตัวของเศรษฐกิจ

การนำเข้าชะลอตัวลงเล็กน้อย ส่งผลให้ดุลการค้า (ในระบบศุลกากร) ขาดดุลต่อเนื่อง

ด้านมูลค่านำเข้าในเดือนกรกฎาคมอยู่ที่ 27,289.8 ล้านดอลลาร์สหรัฐ ขยายตัว 23.9% ชะลอตัวจากเดือนก่อนหน้าที่ 24.5% เล็กน้อย แม้ระดับราคาสินค้ากลุ่มพลังงานในตลาดโลกปรับตัวลดลงบ้างและทำให้การนำเข้าสินค้าเชื้อเพลิงขยายตัวในอัตราลดลงเป็น 79% จาก 124.8% ในเดือนก่อนหน้า สินค้ากลุ่มยานพาหนะและอุปกรณ์การขนส่งที่หดตัวต่อเนื่อง -21% รวมถึงสินค้าทุนและสินค้าอุปโภคบริโภคพลิกกลับมาหดตัวที่ -1% และ -4.6% ตามลำดับ อย่างไรก็ดีการนำเข้าสินค้าวัตถุดิบและกึ่งสำเร็จรูปที่มีสัดส่วนในตะกร้าสินค้านำเข้าใหญ่สุด คิดเป็น 43.6% ของการนำเข้าทั้งหมดในปี 2021 ขยายตัวมากถึง 30.2% ในเดือนนี้ เร่งตัวขึ้นมากจาก 11.6% ในเดือนก่อน สำหรับดุลการค้าเดือนนี้ขาดดุล -3,660.5 ล้านดอลลาร์สหรัฐ ทำให้ในช่วง 7 เดือนแรกของปี 2022 มูลค่าการนำเข้าขยายตัว 21.4% และดุลการค้าขาดดุล -9,916.3 ล้านดอลลาร์สหรัฐ

EIC ประเมินว่าสถานการณ์ความขัดแย้งระหว่างจีน สหรัฐฯ และไต้หวัน จะยังไม่ยกระดับความรุนแรง ผลกระทบต่อเศรษฐกิจและการค้าโลกมีจำกัด

EIC ประเมินว่าสถานการณ์ความขัดแย้งในกรณีไต้หวัน ณ ปัจจุบันจะยังไม่ยกระดับความรุนแรง โดยในกรณีฐาน จีนจะคว่ำบาตรทางเศรษฐกิจต่อไต้หวันในเชิงสัญลักษณ์และเพิ่มการซ้อมรบแค่ชั่วคราว ขณะที่สหรัฐฯ จะยังไม่ใช้มาตรการคว่ำบาตรต่อจีนโดยตรง ซึ่งในกรณีนี้ EIC ประเมินว่าผลกระทบต่อเศรษฐกิจและการค้าโลกจะมีจำกัด เศรษฐกิจโลกยังสามารถขยายตัวได้ที่ 3.2% และการค้าโลกขยายตัวได้ที่4.1% ในปีนี้ แต่ในระยะยาวความตึงเครียดนี้จะส่งผลให้การแบ่งขั้วทางเศรษฐกิจ (Decoupling) ระหว่างจีนและสหรัฐฯ อาจเร่งตัวเร็วขึ้น ซึ่งจะส่งผลให้การค้าระหว่างประเทศลดลง อีกทั้ง อาจทำให้การขนส่งและระบบโลจิสติกส์ทำได้ลำบากขึ้น อย่างไรก็ดี หากจีนและไต้หวันลดการค้าขายระหว่างกัน อาจส่งผลกระทบเชิงบวกต่อการส่งออกไทยในบางกลุ่มสินค้า ได้แก่ คอมพิวเตอร์ เครื่องปรับอากาศ และเครื่องยนต์ เนื่องจากจีนและไต้หวันพึ่งพาสินค้ากลุ่มนี้ระหว่างกันค่อนข้างสูงและไทยมีส่วนแบ่งตลาดของสินค้ากลุ่มนี้อยู่ในทั้งสองประเทศ (อ่านเพิ่มเติมได้ที่ EIC Monthly ประจำเดือนสิงหาคม 2022 และบทความ ความตึงเครียดระหว่างจีนและไต้หวัน : นัยต่อเศรษฐกิจและการค้าโลก)

การส่งออกในระยะถัดไปมีแนวโน้มชะลอตัวจากความเสี่ยงเศรษฐกิจโลกถดถอย

การส่งออกไทยขยายตัวได้ดีในช่วงครึ่งแรกของปีขยายตัวได้ดีที่ 11.5% และชะลอตัวลงมากในเดือนกรกฎาคม โดย EIC ประเมินว่าการส่งออกมีแนวโน้มชะลอลงในช่วงที่เหลือของปี โดยเฉพาะตั้งแต่เดือนกันยายนจากความเสี่ยงและความเปราะบางในเศรษฐกิจคู่ค้าสำคัญ โดยเฉพาะตลาดสหรัฐฯ และยุโรปที่เริ่มเห็นสัญญาณเศรษฐกิจชะลอตัวมากขึ้นจากภาวะเงินเฟ้อและนโยบายการเงินตึงตัว รวมถึงการฟื้นตัวของภาคการท่องเที่ยวที่จะสนับสนุนดุลบัญชีเดินสะพัดของไทยที่อาจทำให้ค่าเงินบาทมีแนวโน้มกลับมาแข็งค่าขึ้นบ้างในระยะถัดไป อย่างไรก็ตาม ตัวเลขการส่งออก %YOY อาจเร่งตัวขึ้นได้ในเดือนสิงหาคมเป็นการชั่วคราวจากปัจจัยฐานต่ำในเดือนสิงหาคม 2021 โดย EIC อยู่ระหว่างการติดตามสถานการณ์อย่างใกล้ชิดและจะปรับประมาณการมูลค่าการส่งออกของไทยทั้งปี 2022 ใหม่ จากเดิมที่คาดว่าจะขยายตัว 5.8% ในปี 2022 และจะเผยแพร่ในช่วงเดือนกันยายนนี้

บทวิเคราะห์จาก… https://www.scbeic.com/th/detail/product/trade-260822

ผู้เขียนบทวิเคราะห์

นายปุณยวัจน์ ศรีสิงห์ (poonyawat.sreesing@scb.co.th) นักเศรษฐศาสตร์อาวุโส

นายวิชาญ กุลาตี (vishal.gulati@scb.co.th) นักวิเคราะห์