ความท้าทายของนโยบายการเงินไทยในช่วงของแพง-ค่าแรงถูก

เงินเฟ้อไทยที่เร่งตัวต่อเนื่องทำให้ ธปท. จำเป็นต้องดำเนินนโยบายการเงินตึงตัวมากขึ้น แต่ด้วยเศรษฐกิจไทยที่ยังคงเปราะบาง การดำเนินนโยบายจึงมีความท้าทายอย่างมาก เงินเฟ้อของไทยพุ่งแตะระดับสูงสุดนับตั้งแต่ปี 2008 ที่ 7.7% ในเดือนมิถุนายน 2022 และยังมีแนวโน้มอยู่ในระดับสูงต่อเนื่องตามราคาพลังงานและอาหาร ซึ่งจะกระทบต่อกำลังซื้อของภาคเอกชน สร้างความกังวลต่อการฟื้นตัวของเศรษฐกิจที่เพิ่งผ่านวิกฤติโควิด-19 และเพิ่มความเสี่ยงที่จะเกิดภาวะเศรษฐกิจถดถอย หากพิจารณาแนวทางการดำเนินนโยบายการเงินในช่วงที่ผ่านมา พบว่าธนาคารแห่งประเทศไทยได้ให้น้ำหนักต่อการรักษาเสถียรภาพด้านราคาเป็นสำคัญ ดังนั้น การดำเนินนโยบายการเงินในระยะต่อไปจึงมีแนวโน้มตึงตัวมากขึ้น แต่การขึ้นอัตราดอกเบี้ยนโยบายในภาวะที่เศรษฐกิจยังคงอ่อนแออาจยิ่งซ้ำเติมให้เกิดความเสี่ยงต่อการฟื้นตัวทางเศรษฐกิจ

แม้การขึ้นดอกเบี้ยนโยบายจะช่วยลดภาระค่าใช้จ่ายของทั้งภาคธุรกิจและครัวเรือน แต่รายได้กลับลดลงรุนแรงกว่ามาก

การขึ้นอัตราดอกเบี้ยนโยบายช่วยลดอัตราเงินเฟ้อผ่าน 3 ช่องทางหลัก ได้แก่ การชะลออุปสงค์ในประเทศ อัตราแลกเปลี่ยนที่แข็งค่าขึ้น และลดแรงกดดันเงินเฟ้อคาดการณ์ อย่างไรก็ดี การลดอัตราเงินเฟ้อผ่านช่องทางอุปสงค์ ในประเทศส่งผลให้การขยายตัวของเศรษฐกิจชะลอลงเช่นกัน ทั้งนี้ EIC ยังพบว่าระยะเวลาการส่งผ่านของนโยบายการเงินในการลดเงินเฟ้ออยู่ที่ประมาณ 10-14 เดือน ดังนั้น การทำนโยบายการเงินเพื่อลดอัตราเงินเฟ้อระยะสั้นจำเป็นต้องเกิดจากการขึ้นอัตราดอกเบี้ยในขนาดที่มาก ซึ่งจะยิ่งส่งผลให้เศรษฐกิจชะลอตัวลงรุนแรง สร้างผลกระทบโดยตรงต่อทั้งภาคธุรกิจและภาคครัวเรือน โดยจากการศึกษาของ EIC ผ่านรูปแบบการขึ้นอัตราดอกเบี้ยนโยบายในรูปแบบต่าง ๆ พบว่าต้นทุนของภาคธุรกิจและค่าใช้จ่ายของภาคครัวเรือนมีแนวโน้มลดลงตามเงินเฟ้อในทุกกรณี แต่รายได้จะชะลอตัวลงมากกว่ามาก อีกทั้ง ยังเพิ่มภาระดอกเบี้ยที่ทั้งสองกลุ่มต้องจ่าย และหากเปรียบเทียบผลกระทบจากการขึ้นดอกเบี้ย ในกรณีต่าง ๆ ระหว่างรายจ่ายของครัวเรือนที่ลดลงและรายได้ที่ลดลงจะพบว่า การขึ้นดอกเบี้ยอย่างค่อยเป็นค่อยไป และต่อเนื่องจะมีประสิทธิภาพมากที่สุด ในขณะที่การขึ้นดอกเบี้ยนโยบายที่เร็วและแรงในยามที่ ‘ของแพง ค่าแรงถูก’ จะสร้างความสูญเสียต่อเสถียรภาพของระบบเศรษฐกิจมากกว่า

ในระยะถัดไป EIC มองว่า ธปท. จะใช้แนวทางการปรับขึ้นอัตราดอกเบี้ยนโยบายอย่างค่อยเป็นค่อยไปและมีเป้าหมายเพื่อลดเงินเฟ้อคาดการณ์เป็นหลัก

ในสถานการณ์ที่ ‘ของแพง ค่าแรงถูก’ เช่นปัจจุบัน การใช้นโยบายการเงินตึงตัวแรงเพื่อลดแรงกดดันเงินเฟ้อ ของไทยที่มาจากฝั่งอุปทาน (Cost-push inflation) เป็นสำคัญอาจจะได้ไม่คุ้มเสีย ดังนั้น การขึ้นดอกเบี้ยนโยบายจึงมีจุดประสงค์หลักเพื่อควบคุมเงินเฟ้อคาดการณ์โดยทำให้ครัวเรือนและภาคธุรกิจในระบบเศรษฐกิจมองว่า เงินเฟ้อจะไม่คงอยู่ในระดับสูงเป็นระยะเวลานาน ซึ่งจะช่วยลดความเสี่ยงของการเกิดภาวะเงินเฟ้อฝังลึก (Wage-price spiral) ที่จะทำให้อัตราเงินเฟ้อเร่งตัวสูงจนยากต่อการควบคุม

ดังนั้น EIC คาดว่า กนง. จะขึ้นดอกเบี้ยนโยบาย 2 ครั้งในช่วงครึ่งหลังของปีนี้ เพื่อเป็นการส่งสัญญาณควบคุมเงินเฟ้อ

EIC เปรียบเทียบการขึ้นอัตราดอกเบี้ยนโยบายในแต่ละรูปแบบพบว่า การขึ้นดอกเบี้ยอย่างค่อยเป็นค่อยไป และต่อเนื่อง (ขึ้น 2 ครั้งในปี 2022 และอีก 2 ครั้งในช่วงครึ่งแรกของปี 2023 คราวละ 0.25% หรือเฉลี่ยไตรมาส ละ 1 ครั้ง) สามารถลดเงินเฟ้อคาดการณ์ได้ดีที่สุด โดยไม่สร้างแรงกดดันต่อการฟื้นตัวของเศรษฐกิจไทยมากจนเกินไป ดังนั้น การขึ้นอัตราดอกเบี้ยนโยบาย 2 ครั้งในปีนี้ จึงเพียงพอและเหมาะสมในการส่งสัญญาณควบคุมเงินเฟ้อคาดการณ์ ท่ามกลางความเสี่ยงในระบบเศรษฐกิจที่อยู่ในระดับสูงและอัตราเงินเฟ้อที่มาจากปัญหาด้านอุปทานเป็นส่วนใหญ่

แรงกดดันจากเงินเฟ้อที่ปรับเพิ่มขึ้นอย่างรวดเร็วทั่วโลกเพิ่มความเสี่ยงต่อเสถียรภาพด้านราคา และส่งผลต่อการฟื้นตัวทางเศรษฐกิจในระยะต่อไป

เงินเฟ้อทั่วโลกแตะระดับสูงสุดในรอบหลายปีตามราคาพลังงานและอาหารที่ปรับตัวสูงขึ้น เนื่องจากภาวะสงครามในยูเครนและอุปทานคอขวดโลกที่ยังยืดเยื้อ ส่งผลให้เงินเฟ้อของไทยเร่งตัวสูงขึ้นอย่างต่อเนื่องเช่นกัน (รูปที่ 1) เงินเฟ้อที่มีแนวโน้มอยู่ในระดับสูงนี้สร้างความกังวลต่อ การฟื้นตัวของเศรษฐกิจมากขึ้นผ่านผลกระทบทั้งต่อค่าครองชีพประชาชนและต้นทุนภาคธุรกิจ

ในภาวะที่เศรษฐกิจยังกำลังฟื้นตัวและมีความเปราะบาง การดำเนินนโยบายการเงินตึงตัวเพื่อควบคุมเงินเฟ้อยิ่งจะมีความท้าทายมากขึ้น

โดยหากเป็นช่วงที่เศรษฐกิจเติบโตได้ดี การดำเนินนโยบายการเงินตึงตัวเพื่อควบคุมเงินเฟ้อผ่านการขึ้นดอกเบี้ยนโยบายอาจไม่น่ากังวลนัก แต่ในปัจจุบัน เศรษฐกิจไทยเพิ่งเริ่มฟื้นจากวิกฤตโควิด-19 และยังไม่กลับไปสู่ระดับก่อนเกิดการระบาด ประกอบกับภาวะตลาดแรงงานยังคงอ่อนแอและภาระหนี้ครัวเรือนอยู่ในระดับสูง การดำเนินนโยบายการเงินตึงตัวเพื่อควบคุมเงินเฟ้อในภาวะเช่นนี้อาจสร้างคำถามถึงความพร้อมและความเหมาะสมของนโยบายที่ควรจะเป็น ซึ่งเป็นความท้าทายอย่างมากสำหรับผู้ดำเนินนโยบาย การศึกษาของ EIC ในครั้งนี้จึงเป็นการศึกษาเพื่อประเมินผลกระทบจากการดำเนินนโยบายการเงินในรูปแบบต่าง ๆ ต่อระบบเศรษฐกิจทั้งในภาพรวม ภาคธุรกิจ และภาคครัวเรือน รวมทั้งการนำไปสู่ข้อสรุปถึงนโยบายที่เหมาะสมกับสภาพเศรษฐกิจไทยในปัจจุบัน

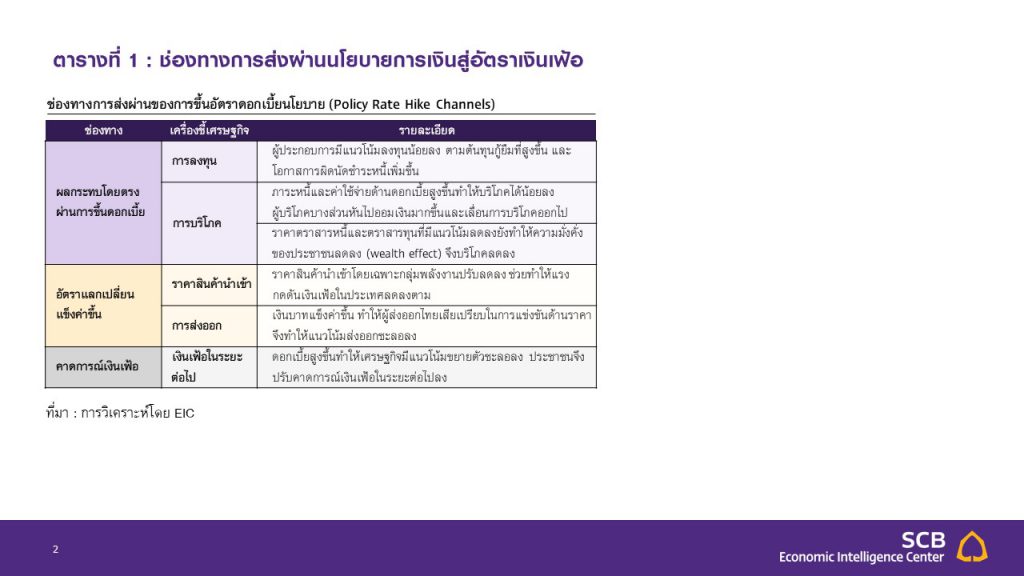

ช่องทางการส่งผ่านของการดำเนินนโยบายการเงิน สู่อัตราเงินเฟ้อ

การดำเนินนโยบายการเงินมีผลต่ออัตราเงินเฟ้อผ่านสามช่องทางหลัก ได้แก่ ด้านอุปสงค์ในประเทศ ด้านอัตราแลกเปลี่ยน และการคาดการณ์เงินเฟ้อ ดังตารางที่ 1

ตารางที่ 1 : ช่องทางการส่งผ่านนโยบายการเงินสู่อัตราเงินเฟ้อ

อัตราดอกเบี้ยที่เพิ่มขึ้น ส่งผลให้อุปสงค์ในประเทศชะลอลง เนื่องจากต้นทุนการระดมทุนของภาคธุรกิจที่ปรับสูงขึ้นสวนทางกับรายได้ที่อาจชะลอลงตามอุปสงค์โดยรวม จึงทำให้ผู้ประกอบการมีแนวโน้มที่จะลดหรือชะลอการลงทุนลง นอกจากนี้ อาจทำให้อัตราการเลิกกิจการรวมถึงการผิดนัดชำระหนี้ (Default rate) ปรับสูงได้เช่นกัน สำหรับภาคครัวเรือน อัตราดอกเบี้ยที่สูงขึ้นจะทำให้ภาระหนี้และค่าใช้จ่ายด้านดอกเบี้ย (Debt burden) ปรับสูงขึ้น อีกทั้ง ยังทำให้ความมั่งคั่งของประชาชนลดลง (Wealth effect)

จากราคาตราสารหนี้และตราสารทุนที่มีแนวโน้มลดลงและประชาชนบางส่วนหันไปออมเงินมากขึ้น ส่งผลให้การบริโภคมีแนวโน้มชะลอลง ด้วยเหตุนี้จึงเป็นการลดแรงกดดันเงินเฟ้อจากด้านอุปสงค์ (Demand-pull inflation) ให้ชะลอตัวในระยะต่อไป

อัตราแลกเปลี่ยนมีแนวโน้มแข็งค่าขึ้น ส่งผลต่อราคาสินค้านำเข้า การขึ้นอัตราดอกเบี้ยนโยบายจะทำให้ค่าเงินของประเทศนั้น ๆ ปรับแข็งค่าขึ้นตามแนวโน้มเงินทุนเคลื่อนย้ายที่จะไหลเข้ามาสู่ประเทศที่ให้อัตราผลตอบแทนสูง ส่งผลทำให้ราคาสินค้านำเข้าปรับลดลง จึงช่วยลดแรงกดดันเงินเฟ้อในประเทศได้ โดยเฉพาะประเทศไทยที่นำเข้าสินค้ากลุ่มพลังงานสูง

แม้การดำเนินนโยบายการเงินที่ตึงตัวช่วยลดแรงกดดันด้านราคาได้ แต่ก็ส่งผลให้การขยายตัวทางเศรษฐกิจปรับชะลอลงเช่นกัน

โดยเฉพาะในสถานการณ์ที่การฟื้นตัวทางเศรษฐกิจยังไม่แข็งแกร่งนัก การขึ้นดอกเบี้ยจะยิ่งเพิ่มความเสี่ยง (Downside risks) ส่งผลต่อแนวโน้มการฟื้นตัวในระยะต่อไป และหากการดำเนินนโยบายตึงตัวเร็วเกินไป ยิ่งอาจทำให้เศรษฐกิจมีความเสี่ยงที่จะเข้าสู่ภาวะเศรษฐกิจถดถอย (Recession) มากขึ้น ผู้ดำเนินนโยบายจึงจำเป็นต้องเปรียบเทียบผลกระทบจากดอกเบี้ยที่สูงขึ้นอย่างถี่ถ้วน และชั่งน้ำหนักว่าจะให้ความสำคัญต่ออัตราเงินเฟ้อ (เสถียรภาพด้านราคา) หรืออัตราการขยายตัวทางเศรษฐกิจ (เสถียรภาพเศรษฐกิจ)

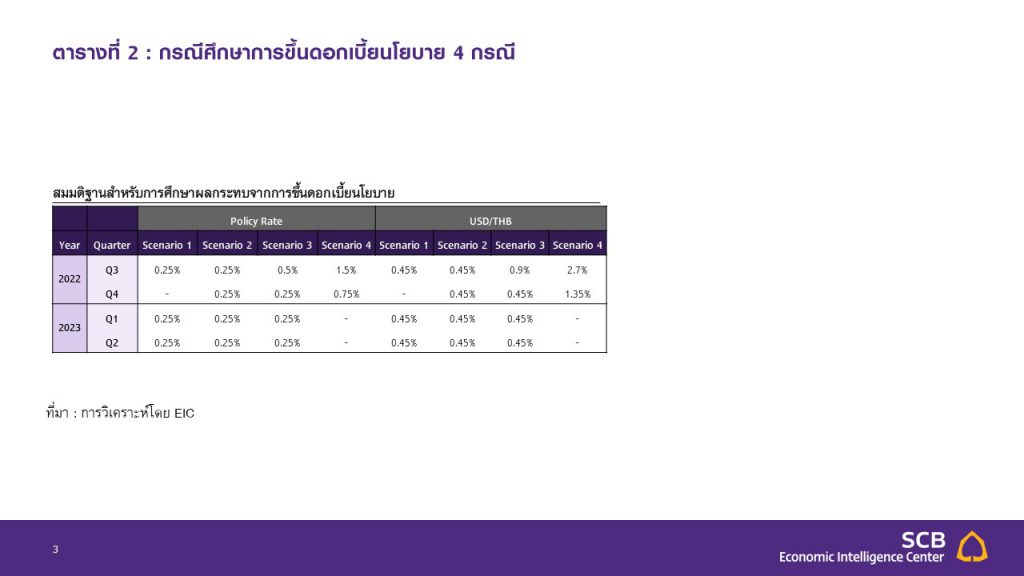

มากกว่ากัน โดยในกรณีของไทยนั้นพบว่า ที่ผ่านมาในช่วงปี 2000-2022 ธนาคารแห่งประเทศไทย (ธปท.) มีแนวโน้มจะให้ความสำคัญต่ออัตราเงินเฟ้อมากกว่า[1] ดังนั้น EIC ได้ทำการศึกษาผลกระทบจากการขึ้นดอกเบี้ยนโยบายของธนาคารแห่งประเทศไทยในรูปแบบต่าง ๆ โดยแบ่งออกเป็น 4 กรณีตามอัตราการเพิ่มขึ้นของดอกเบี้ย เพื่อประเมินว่าการขึ้นดอกเบี้ยที่ช้าเร็วต่างกัน ส่งผลต่อพลวัตเงินเฟ้อไทยและอัตราการขยายตัวทางเศรษฐกิจอย่างไร อีกทั้ง เพื่อที่จะประเมินว่าการดำเนินนโยบายการเงินของ ธปท. มีแนวโน้มเป็นไปในทิศทางไหนโดยอิงจากการให้ความสำคัญต่อข้อมูลเศรษฐกิจของ ธปท. ในช่วงที่ผ่านมา ผ่าน Loss function ของ ธปท. ที่ถ่วงน้ำหนักระหว่างอัตราเงินเฟ้อและอัตราการขยายตัวทางเศรษฐกิจ โดยการศึกษาแบ่งออกเป็น 4 กรณี ดังตารางที่ 2

ตารางที่ 2 : กรณีศึกษาการขึ้นดอกเบี้ยนโยบาย 4 กรณี

กรณีที่ 1 ขึ้นดอกเบี้ยอย่างช้า ๆ : จำลองสถานการณ์ที่ ธปท. ขึ้นอัตราดอกเบี้ยนโยบายในขนาดที่น้อย

โดยหลีกเลี่ยงผลกระทบของการขึ้นดอกเบี้ยที่จะส่งผลให้เศรษฐกิจไทยขยายตัวชะลอลง จึงขึ้นดอกเบี้ยเพียง 1 ครั้งในไตรมาสที่ 3 ปีนี้ ซึ่งทำให้เงินบาทแข็งค่าขึ้น[1] แต่หลังจากที่เศรษฐกิจฟื้นตัวชัดเจนขึ้นในช่วงปลายปีนี้ ทำให้ ธปท. สามารถขึ้นดอกเบี้ยได้อีกสองครั้งในไตรมาสที่ 1 และ 2 ในปี 2023 (ครั้งละ 0.25%)

กรณีที่ 2 ขึ้นดอกเบี้ยค่อยเป็นค่อยไป แต่ต่อเนื่อง : จำลองสถานการณ์ที่ ธปท. ขึ้นอัตราดอกเบี้ยนโยบายต่อเนื่อง 4 ไตรมาส ไตรมาสละ 0.25% เพื่อควบคุมเงินเฟ้อคาดการณ์ของประชาชน ซึ่งก็จะทำให้ค่าเงินบาทแข็งค่าขึ้นกว่าในกรณีที่ 1 เล็กน้อย

กรณีที่ 3 ขึ้นดอกเบี้ยเร็วในระยะสั้น : จำลองสถานการณ์ที่ ธปท. ขึ้นอัตราดอกเบี้ยนโยบายเร็วตามที่ผู้ร่วมตลาดบางส่วนคาดการณ์ คือ ขึ้นดอกเบี้ยนโยบายในทุกรอบการประชุมที่เหลือของปีนี้ (3 รอบ ในเดือนสิงหาคม กันยายน และพฤศจิกายน ตามลำดับ) ซึ่งจะทำให้เงินบาทแข็งค่าเร็วขึ้นกรณีที่ 4 ขึ้นดอกเบี้ยเร็วและแรงในปีนี้ : จำลองสถานการณ์ที่ ธปท. ขึ้นอัตราดอกเบี้ยนโยบายเร็วและแรง คล้ายกับกรณีที่ธนาคารกลางสหรัฐฯ ได้ดำเนินการ ซึ่งในกรณีนี้สะท้อนว่า ธปท. กังวลความเสี่ยงด้านราคาสูง และพร้อมเผชิญความเสี่ยงจากเศรษฐกิจที่จะชะลอตัวลงรุนแรง โดย ธปท. ขึ้นอัตราดอกเบี้ยถึง 225 bps ในช่วงที่เหลือปีนี้ ซึ่งจะทำให้เงินบาทแข็งค่าเร็วตามไปด้วย

ผลการศึกษาผลกระทบจากการดำเนินนโยบายการเงิน (Scenario analysis)

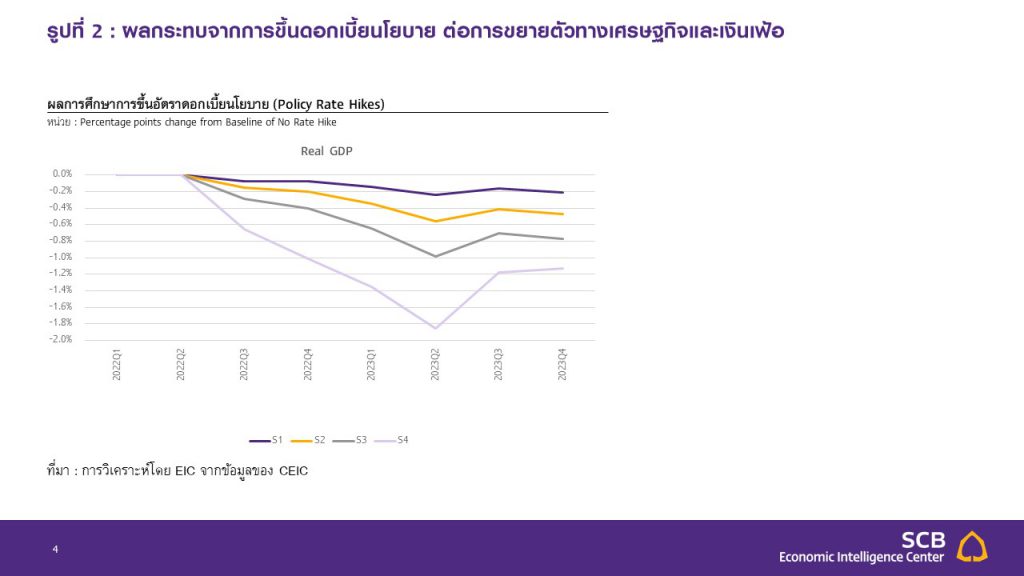

ผลการศึกษาจากทั้ง 4 กรณีข้างต้นพบว่า การขึ้นอัตราดอกเบี้ยนโยบายเพื่อลดแรงกดดันเงินเฟ้อระยะสั้น จำเป็นต้องทำในขนาดที่มาก ซึ่งจะส่งผลให้เศรษฐกิจชะลอลงรุนแรง ผลจาก Scenario analysis โดยใช้แบบจำลอง Error Correction Model (ECM) พบว่าการขึ้นอัตราดอกเบี้ยนโยบายมีประสิทธิภาพที่ค่อนข้างจำกัดต่อการลดอัตราเงินเฟ้อในระยะสั้น และการขึ้นดอกเบี้ยยังส่งผลให้ทั้งอัตราเงินเฟ้อและการเติบโตทางเศรษฐกิจ (real GDP) มีแนวโน้มลดลงในกรณีศึกษาทั้ง 4 กรณี อย่างไรก็ดี ขนาดของผลกระทบจะแตกต่างกันในแต่ละกรณี โดยในกรณีที่ ธปท. ขึ้นดอกเบี้ยนโยบายเพียง 0.25% ในช่วงที่เหลือของปีนี้ (กรณีที่ 1) จะทำให้อัตราเงินเฟ้อ ณ สิ้นปี 2023 ลดลง 0.1 ppt จากกรณีที่ไม่มีการขึ้นดอกเบี้ยนโยบาย (baseline of no rate hike) ซึ่งการขึ้นอัตราดอกเบี้ยนโยบาย

ที่น้อยนี้ทำให้การขยายตัวทางเศรษฐกิจชะลอลงไม่มาก อย่างไรก็ดี ผลการศึกษาบ่งชี้ว่า หากต้องการให้อัตราเงินเฟ้อลดลงอย่างมีนัยสำคัญ ธปท. จำเป็นต้องขึ้นอัตราดอกเบี้ยนโยบายในอัตราที่เร็วและแรง (กรณีที่ 4) ซึ่งจะทำให้ต้นทุนการเงินสูงขึ้นอย่างรวดเร็วและลดอุปสงค์ในระบบเศรษฐกิจลง อีกทั้ง อัตราแลกเปลี่ยนที่แข็งค่าขึ้นทำให้ดัชนีราคาสินค้านำเข้าโดยเฉพาะราคาพลังงานปรับลดลงได้มากพอจนนำไปสู่การลดลงของเงินเฟ้อได้ โดยในกรณีนี้ การขึ้นดอกเบี้ยนโยบายจะทำให้อัตราเงินเฟ้อโดยรวม ณ สิ้นปี 2023 ลดลงจากกรณีที่ไม่มีการขึ้นดอกเบี้ยราว 1.1 ppts ซึ่งการขึ้นดอกเบี้ยที่เร็วและแรงนี้มีผลทำให้เศรษฐกิจไทยจะปรับชะลอตัวลงมาก และเพิ่มความเสี่ยงต่อภาวะเศรษฐกิจถดถอยในระยะต่อไป โดยจากการศึกษาพบว่า GDP ณ สิ้นปี 2023 จะปรับลดลงจากกรณีที่ไม่มีการขึ้นดอกเบี้ยถึงราว 1.8 ppts (รูปที่ 2)

รูปที่ 2 : ผลกระทบจากการขึ้นดอกเบี้ยนโยบาย ต่อการขยายตัวทางเศรษฐกิจและเงินเฟ้อ

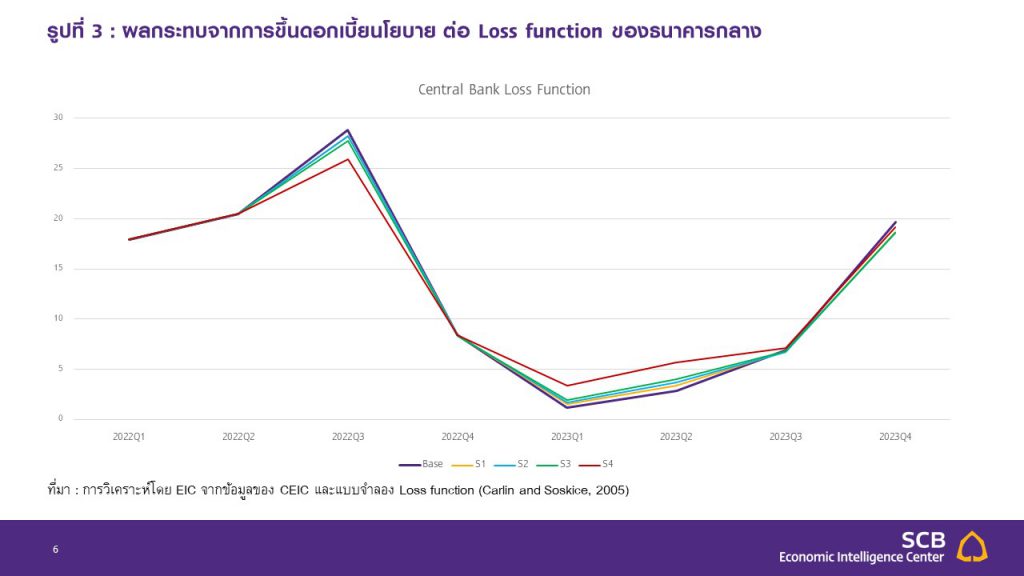

เมื่อพิจารณาการดำเนินนโยบายการเงินผ่าน Loss function จะพบว่า การขึ้นดอกเบี้ยที่เร็วและแรงแม้จะทำให้เงินเฟ้อลดลงได้ในระยะสั้น แต่จะส่งผลให้เศรษฐกิจไทยในระยะต่อไปชะลอลงมาก และส่งผลเสียมากกว่ากรณีที่ขึ้นดอกเบี้ยนโยบายแบบค่อยเป็นค่อยไป โดยจากการประมาณ Loss function ของ ธปท. พบว่านับตั้งแต่ปี 2000 ถึง 2022 ธปท. ได้ให้น้ำหนักต่อการรักษาเสถียรภาพด้านราคา (ทำให้อัตราเงินเฟ้ออยู่ในกรอบเป้าหมาย) มากกว่าการรักษาเสถียรภาพเศรษฐกิจ (การลดขนาดของ Output gap)[1] และเมื่อคำนึงถึงการให้น้ำหนักการดำเนินนโยบายการเงินของ ธปท. ที่ผ่านมาในแต่ละกรณีศึกษาผ่านทาง Loss function ของธนาคารกลาง

EIC พบว่า ในระยะสั้น (จนถึงช่วงสิ้นปี 2022) การขึ้นดอกเบี้ยนโยบายอย่างรวดเร็วและแรง ทำให้ค่าความสูญเสีย (ค่าที่คำนวณได้จาก Loss function) ที่ประมาณได้มีค่าต่ำที่สุด อันเป็นผลจากเงินเฟ้อที่ปรับตัวลดลงมากที่สุดประกอบกับการให้น้ำหนักความสำคัญอยู่ที่การควบคุมเงินเฟ้อมากกว่าการขยายตัวทางเศรษฐกิจ อย่างไรก็ดี

หากพิจารณาถึงการเคลื่อนไหวของ Loss function ในช่วงที่เหลือของปี 2022 จนถึงสิ้นปี 2023 พบว่าการชะลอตัวของเศรษฐกิจที่เกิดจากการขึ้นดอกเบี้ยที่รุนแรงทำให้ค่าจาก Loss function มากขึ้น และมากกว่าผลจากการลดลงของเงินเฟ้อ

ด้วยเหตุนี้ ค่าความสูญเสียจึงกลับมาอยู่สูงกว่าการขึ้นดอกเบี้ยแบบค่อยเป็นค่อยไป (กรณีที่ 1, 2 และ 3) และท้ายที่สุดหากมองถึงผลกระทบในภาพรวมนับตั้งแต่ธนาคารแห่งประเทศไทยทำการปรับขึ้นอัตราดอกเบี้ยครั้งแรกในไตรมาสที่ 3 ตามกรณีศึกษาทั้งหมดจนถึงช่วงสิ้นปี 2023 พบว่าค่าความสูญเสียโดยรวม (Cumulative) จากการขึ้นดอกเบี้ยอย่างค่อยเป็นค่อยไปนั้นต่ำที่สุด โดยกรณีที่ 1 และ 2 มีความใกล้เคียงกันมาก และยังต่ำกว่ากรณีที่ธนาคารแห่งประเทศไทยไม่ขึ้นดอกเบี้ยนโยบายจนถึงสิ้นปี 2023 (รูปที่ 3)

รูปที่ 3 : ผลกระทบจากการขึ้นดอกเบี้ยนโยบาย ต่อ Loss function ของธนาคารกลาง

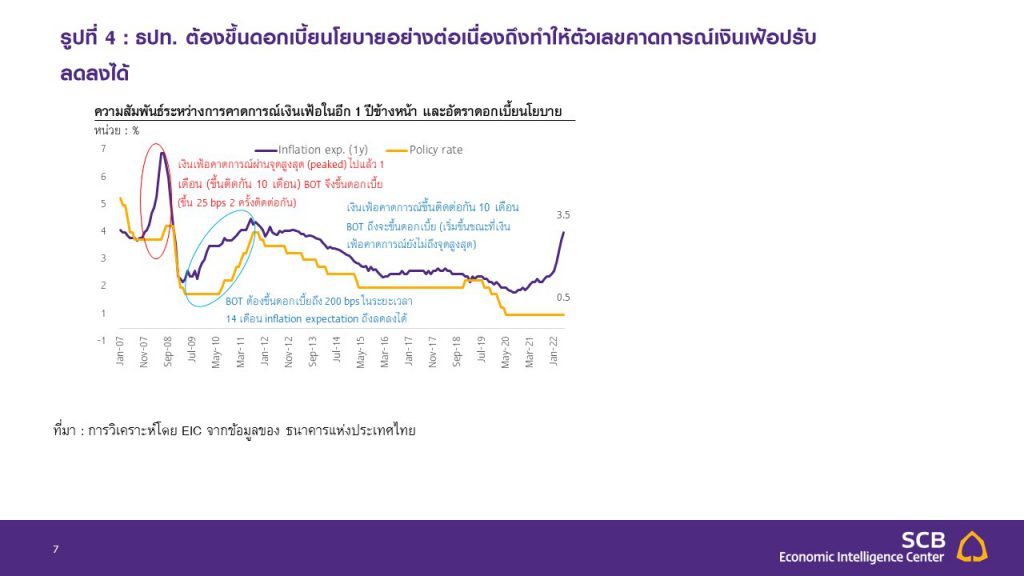

หากพิจารณาผลของการดำเนินนโยบายการเงินต่อคาดการณ์เงินเฟ้อร่วมด้วยแล้ว จะพบว่าการขึ้นดอกเบี้ย 2 ครั้งในปีนี้จะช่วยลดคาดการณ์เงินเฟ้อได้ดีกว่าการขึ้นดอกเบี้ยเพียง 1 ครั้ง ในภาวะที่เงินเฟ้อเร่งตัวขึ้นจากปัจจัยด้านอุปทานเป็นสำคัญ การขึ้นดอกเบี้ยเพื่อลดเงินเฟ้อในฝั่งอุปสงค์ยิ่งมีต้นทุนต่อเศรษฐกิจมากยิ่งขึ้น ดังนั้น การดำเนินนโยบายการเงินจึงไม่อาจลดอัตราเงินเฟ้อในปัจจุบันได้อย่างมีประสิทธิภาพเมื่อเทียบกับต้นทุนทางเศรษฐกิจ แต่มุ่งเน้นไปที่การลดการคาดการณ์เงินเฟ้อ โดย EIC พบว่าการลดคาดกาณ์เงินเฟ้อนั้นต้องอาศัยการส่งสัญญาณที่ต่อเนื่อง สะท้อนจากวัฏจักรการขึ้นดอกเบี้ยปี 2010 ที่พบว่า ธปท. ต้องขึ้นดอกเบี้ยนโยบายต่อเนื่องถึง 200 bps ในระยะเวลา 14 เดือน ถึงทำให้ตัวเลขคาดการณ์เงินเฟ้อปรับลดลงได้ (รูปที่ 4) นอกจากนี้ การศึกษาของ EIC โดยใช้แบบจำลอง Vector Autoregression (VAR) ยังบ่งชี้อีกว่า การขึ้นดอกเบี้ยนโยบายเพียงครั้งเดียวในปีนี้จะยังไม่ส่งผลต่อคาดการณ์เงินเฟ้อในระยะสั้นมากนัก และจะต้องใช้เวลาถึง 10-14 เดือนกว่าที่ตัวเลขคาดการณ์เงินเฟ้อจะเริ่มปรับลดลง และหากพิจารณาถึงกรณีการปรับขึ้นอัตราดอกเบี้ยนโยบายทั้ง 4 กรณีข้างต้นแล้ว จะพบว่า การขึ้นดอกเบี้ย 2 ครั้งในปีนี้ (กรณีที่ 2) จะช่วยลดคาดการณ์เงินเฟ้อได้มากกว่ากรณีขึ้นดอกเบี้ยแค่ครั้งเดียวในปีนี้ ขณะที่การขึ้นดอกเบี้ยนโยบายเร็วและแรง (กรณีที่ 4) แม้จะช่วยลดอัตราเงินเฟ้อได้แต่ไม่คุ้มค่าทางเศรษฐกิจ เนื่องจากเงินเฟ้อจะลดลงจากการฉุดอุปสงค์ในสัดส่วนที่มากกว่าจากการลดลงของคาดการณ์เงินเฟ้อเมื่อเปรียบเทียบกับกรณีอื่น (รูปที่ 5)

รูปที่ 4 : ธปท. ต้องขึ้นดอกเบี้ยนโยบายอย่างต่อเนื่องถึงทำให้ตัวเลขคาดการณ์เงินเฟ้อปรับลดลงได้

รูปที่ 5 : การขึ้นดอกเบี้ย 2 ครั้งในปีนี้ จะช่วยลดคาดการณ์เงินเฟ้อได้มากกว่ากรณีขึ้นดอกเบี้ยเพียงครั้งเดียว ขณะที่การขึ้นดอกเบี้ยเร็วและแรงไม่ได้ช่วยให้เงินเฟ้อคาดการณ์ลดลงได้อีกมากนัก

อัตราดอกเบี้ยนโยบายกระทบต่อการฟื้นตัวของภาคธุรกิจแตกต่างกัน

นอกจากการศึกษาผลกระทบต่อเศรษฐกิจในภาพรวมดังที่กล่าวในข้างต้น การศึกษาผลกระทบต่อภาคธุรกิจรายอุตสาหกรรมและภาคครัวเรือนเป็นสิ่งจำเป็นต่อการทำนโยบายการเงิน เพื่อคาดการณ์ทิศทางอัตราดอกเบี้ยนโยบายในระยะข้างหน้า EIC จึงได้ศึกษาผลกระทบต่อภาคธุรกิจและภาคครัวเรือนไทยจากการขึ้นดอกเบี้ยในทั้ง 4 กรณี ได้ผลดังนี้

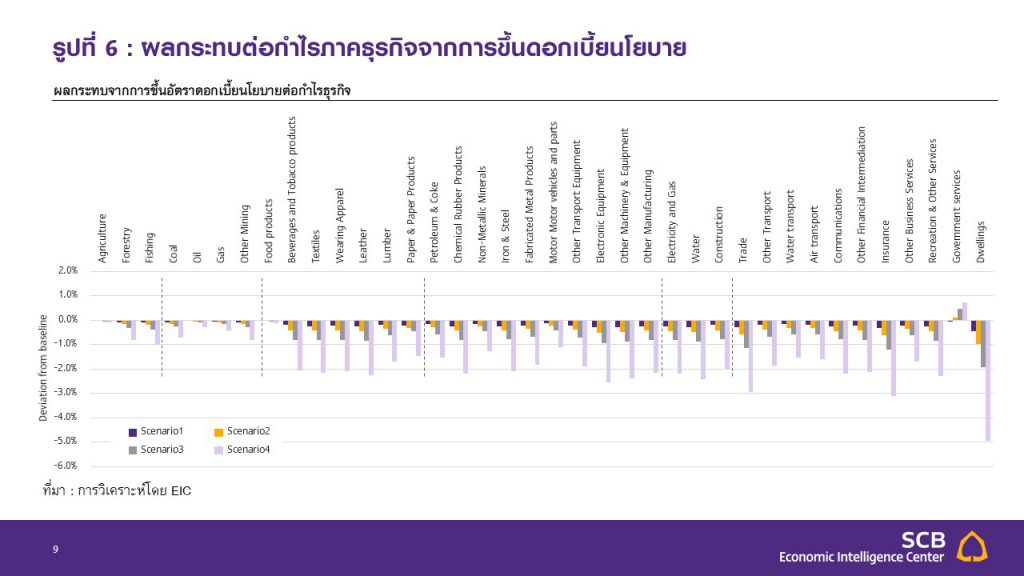

กำไรของภาคการผลิตและภาคบริการมีแนวโน้มลดลงรุนแรงกว่าภาคการเกษตรและอุตสาหกรรมที่เกี่ยวข้องกับสาธารณูปโภคขั้นพื้นฐาน สาเหตุหลักมาจากรายได้ที่ลดลงกดดันรายจ่ายภาคเอกชน โดยเฉพาะในหมวดสินค้าคงทน ซึ่งทุกอุตสาหกรรม (ยกเว้นการบริหารราชการ) คาดว่าจะได้รับผลเชิงลบจากการขึ้นอัตราดอกเบี้ยนโยบาย โดยอุตสาหกรรมที่ได้รับผลกระทบรุนแรงสูงสุดทั้ง 4 กรณีศึกษา ได้แก่ ธุรกิจอสังหาริมทรัพย์ ธุรกิจประกันภัย ธุรกิจการค้า อุตสาหกรรมอิเล็กทรอนิกส์ และธุรกิจการจัดการน้ำ ตามลำดับ (รูปที่ 6)

รูปที่ 6 : ผลกระทบต่อกำไรภาคธุรกิจจากการขึ้นดอกเบี้ยนโยบาย

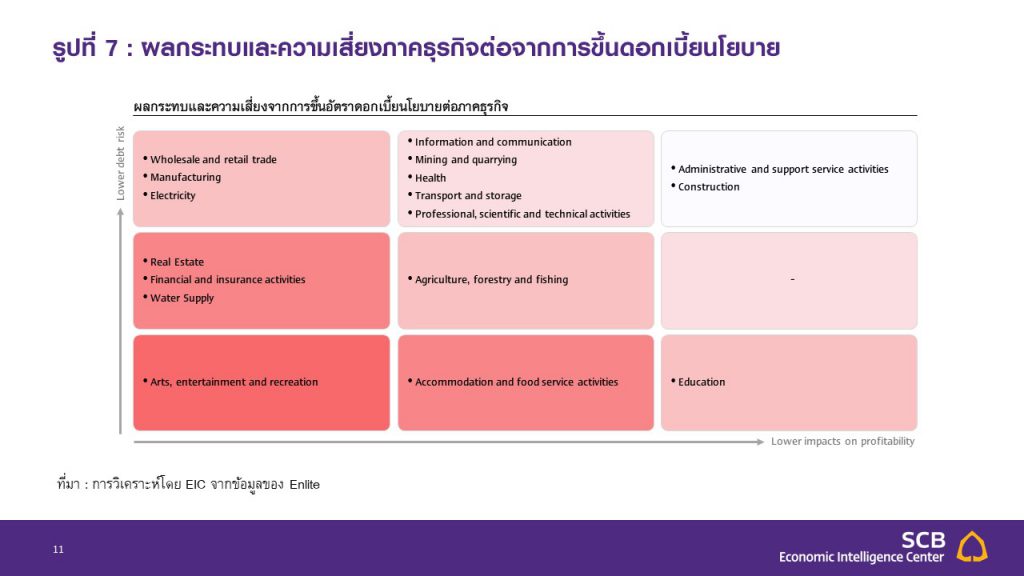

นอกจากนี้ ภาคธุรกิจที่มีภาระดอกเบี้ยสูง อาทิ ธุรกิจที่พักแรม ธุรกิจบันเทิงและนันทนาการ และธุรกิจการศึกษา ถือเป็นอุตสาหกรรมที่มีความเสี่ยงมาก หากอัตราดอกเบี้ยนโยบายสูงขึ้น เนื่องจากอัตราดอกเบี้ยที่สูงขึ้นจะเพิ่มภาระหนี้ธุรกิจและลดความสามารถในการชำระหนี้ จากข้อมูลของกรมธุรกิจการค้า EIC ประเมินความเสี่ยงต่อภาระหนี้ของภาคธุรกิจโดยใช้ความสามารถในการจ่ายดอกเบี้ย ภาระดอกเบี้ยต่อทรัพย์สิน และสัดส่วนหนี้ต่อสินทรัพย์จากข้อมูลทางการเงินรายบริษัทในปี 2020 พบว่า ธุรกิจที่พักแรม ธุรกิจบันเทิงและนันทนาการ และธุรกิจการศึกษาถือเป็นธุรกิจที่มีความเสี่ยงต่อภาระหนี้สูงที่สุด ขณะที่ธุรกิจก่อสร้าง การบริหารราชการ และกิจกรรมการบริหารและการบริการสนับสนุนมีความเสี่ยงต่อภาระหนี้ต่ำกว่าโดยเปรียบเทียบ

โดยรวมธุรกิจบันเทิงและนันทนาการ เป็นธุรกิจที่ได้รับผลกระทบจากการขึ้นอัตราดอกเบี้ยนโยบายรุนแรงที่สุด ทั้งจากความเสี่ยงต่อภาระหนี้สูงและความสามารถในการทำกำไรที่ลดลง EIC แบ่งระดับผลกระทบของอุตสาหกรรมจากอัตราดอกเบี้ยนโยบายที่เพิ่มขึ้นตามความเสี่ยงต่อภาระหนี้และคำนึงถึงความสามารถ ในการทำกำไร โดยอุตสาหกรรมที่ได้รับผลกระทบรุนแรงคืออุตสาหกรรมที่มีความเสี่ยงต่อภาระหนี้ค่อนข้างสูง และความสามารถในการทำกำไรมีแนวโน้มลดลงรุนแรง ได้แก่ ธุรกิจบันเทิงและนันทนาการ ธุรกิจที่พักแรม ธุรกิจจัดการน้ำ ธุรกิจอสังหาริมทรัพย์ และกิจกรรมทางการเงินและการประกันภัย (รูปที่ 7)

รูปที่ 7 : ผลกระทบและความเสี่ยงภาคธุรกิจต่อจากการขึ้นดอกเบี้ยนโยบาย

ผลกระทบจากการขึ้นอัตราดอกเบี้ยนโยบายต่อภาคครัวเรือน

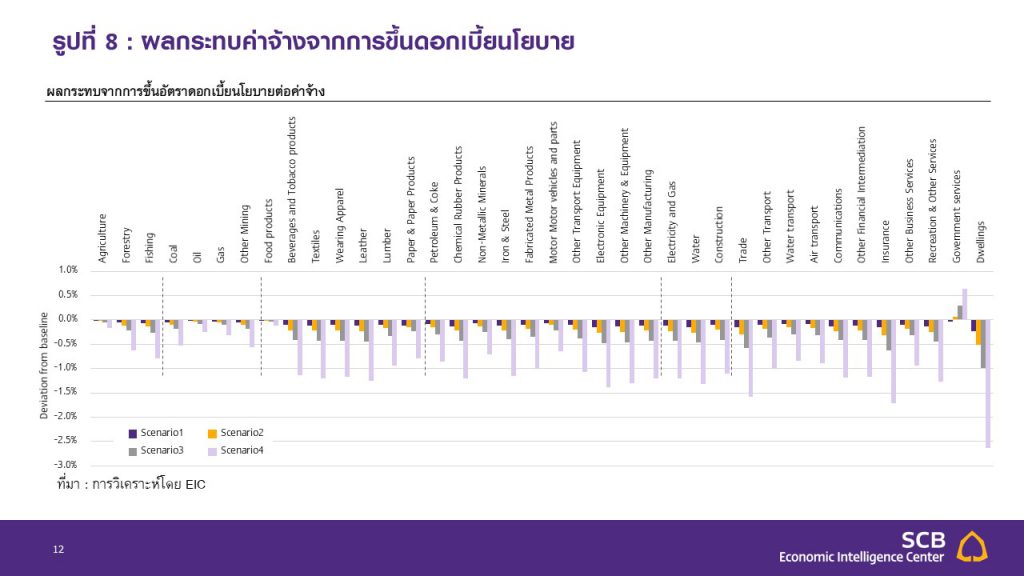

ความสามารถในการทำกำไรของภาคธุรกิจที่น้อยลงฉุดให้รายได้ของครัวเรือนลดลงตามไปด้วยผ่านทั้งช่องทางค่าจ้างและช่องทางรายได้จากการทำธุรกิจที่ปรับตัวลดลง จากแบบจำลอง Computable General Equilibrium (CGE) พบว่า ค่าจ้างโดยเฉลี่ยของครัวเรือนไทยโดยรวมลดลงในแต่ละกรณี 0.52% 0.85% 1.03% และ 2.19% ตามลำดับ ส่วนรายได้จากการทำธุรกิจโดยเฉลี่ยของครัวเรือนไทยลดลงในแต่ละกรณี 0.69% 1.29% 1.61% และ 2.66% ตามลำดับ (รูปที่ 8)

รูปที่ 8 : ผลกระทบค่าจ้างจากการขึ้นดอกเบี้ยนโยบาย

แม้การเพิ่มดอกเบี้ยนโยบายช่วยให้ค่าใช้จ่ายของครัวเรือนลดลงจากอัตราเงินเฟ้อที่ปรับตัวลง แต่กลับฉุดให้รายได้ภาคครัวเรือนลดลงรุนแรงกว่า นอกจากนี้ ภาคครัวเรือนยังต้องเผชิญกับภาระการชำระหนี้ที่สูงขึ้น จากข้อมูลของสำนักงานสถิติแห่งชาติ EIC ประเมินว่า รายได้ของครัวเรือนลดลง 0.31% 0.57% 0.91 และ 1.93% ในแต่ละกรณี ตามลำดับ ขณะที่รายจ่ายของครัวเรือนไทยลดลงเพียง 0.07% 0.13% 0.21% และ 0.43% ตามลำดับ (รูปที่ 9)

รูปที่ 9 : ผลกระทบต่อค่าจ้างและค่าใช้จ่ายจากการขึ้นดอกเบี้ยนโยบาย

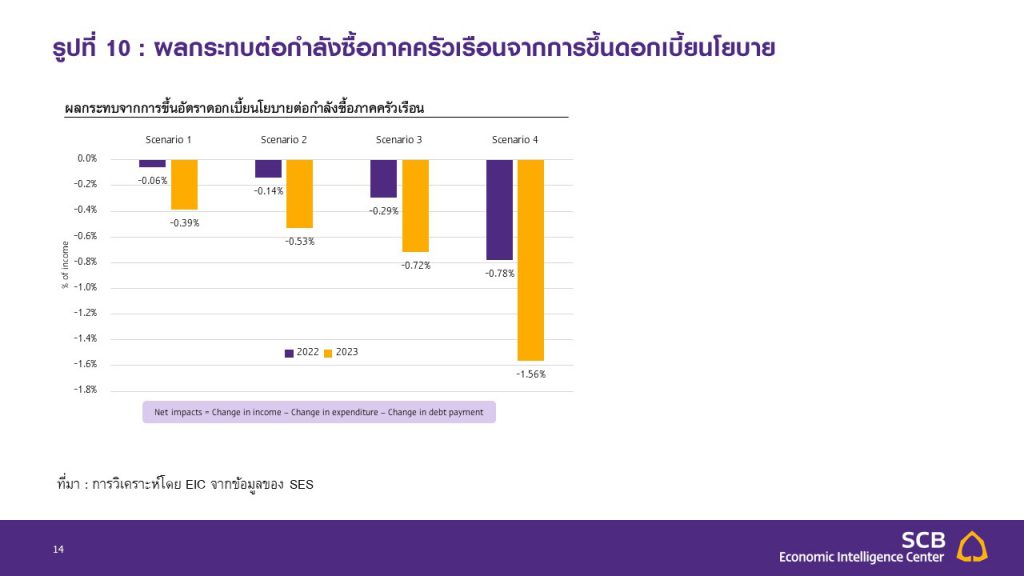

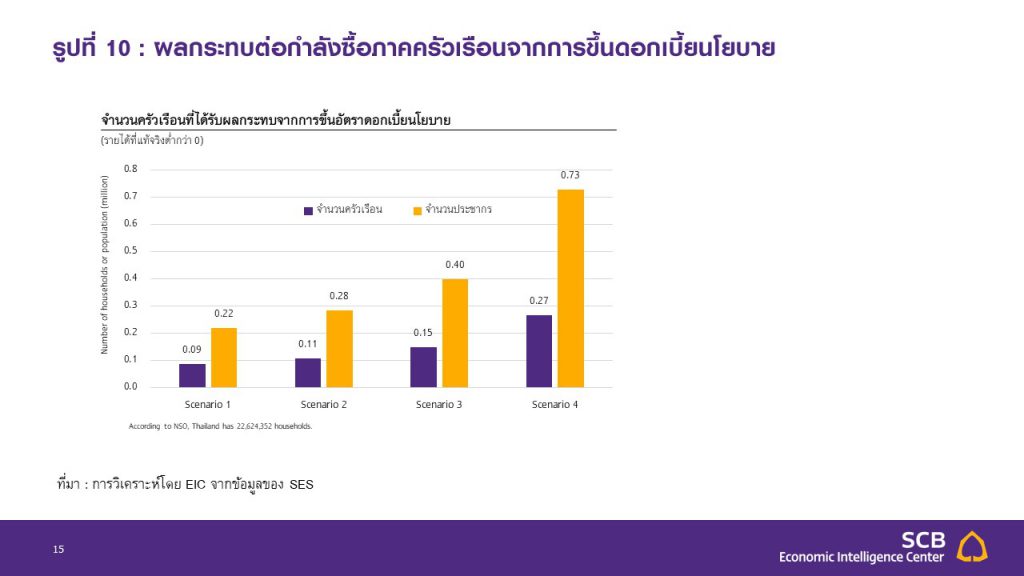

ครัวเรือนของไทยจึงมีแนวโน้มที่จะได้รับผลกระทบเชิงลบจากการขึ้นอัตราดอกเบี้ยนโยบายในทุกกรณี โดยเฉพาะเมื่อการขึ้นดอกเบี้ยนโยบายเกิดขึ้นเร็วและแรง จากข้อมูลของสำนักงานสถิติแห่งชาติ EIC พบว่า ในปี 2022-2023 ผลกระทบต่อกำลังซื้อของครัวเรือนไทย (คำนวณจากผลจากการเปลี่ยนแปลงของรายได้–การเปลี่ยนแปลงของรายจ่าย-การเปลี่ยนแปลงของภาระหนี้) ลดลงในทุกกรณีศึกษา โดยในกรณีที่ 1 ครัวเรือนที่มีรายได้ไม่พอรายจ่ายมีจำนวนเพิ่มขึ้นมากถึง 9 หมื่นครัวเรือน ขณะที่ในกรณีที่ 4 ที่มีการขึ้นดอกเบี้ยนโยบายอย่างรวดเร็ว จะพบว่าครัวเรือนที่มีรายได้ไม่พอรายจ่ายมีเพิ่มขึ้นมากถึง 2.7 แสนครัวเรือน (รูปที่ 10)

รูปที่ 10 : ผลกระทบต่อกำลังซื้อภาคครัวเรือนจากการขึ้นดอกเบี้ยนโยบาย

ครัวเรือนที่มีรายได้ปานกลางและครัวเรือนที่ถือครองสินทรัพย์ในระดับที่ต่ำมีแนวโน้มได้รับผลกระทบรุนแรงกว่า จากการศึกษาในลักษณะของครัวเรือนไทย EIC พบว่า กลุ่มครัวเรือนที่มีระดับรายได้ต่ำที่สุด (Quintile ที่ 1) คาดว่าจะได้รับผลกระทบจากการขึ้นดอกเบี้ยนโยบายน้อยที่สุด ขณะที่กลุ่มครัวเรือนที่มีรายได้ปานกลางถึงสูง (Quintile ที่ 4) ได้รับผลกระทบที่รุนแรงที่สุด สาเหตุหลักมาจากครัวเรือนที่มีรายได้ปานกลางส่วนใหญ่อยู่ในอุตสาหกรรมการผลิต และภาคบริการที่ได้รับผลกระทบสูง นอกจากนี้ ครัวเรือนกลุ่มนี้มักจะมีภาระหนี้สูงกว่า และหากแบ่งตามสินทรัพย์ที่ถือครองพบว่า กลุ่มครัวเรือนที่มีระดับสินทรัพย์ต่ำสุด (Quintile ที่ 1) มีแนวโน้มได้รับผลกระทบรุนแรงสุด เนื่องจากครัวเรือนกลุ่มนี้มีภาระหนี้สูงเมื่อเทียบกับระดับรายได้ (รูปที่ 11)

รูปที่ 11 : ผลกระทบต่อกำลังซื้อภาคครัวเรือนจากการขึ้นดอกเบี้ยนโยบาย

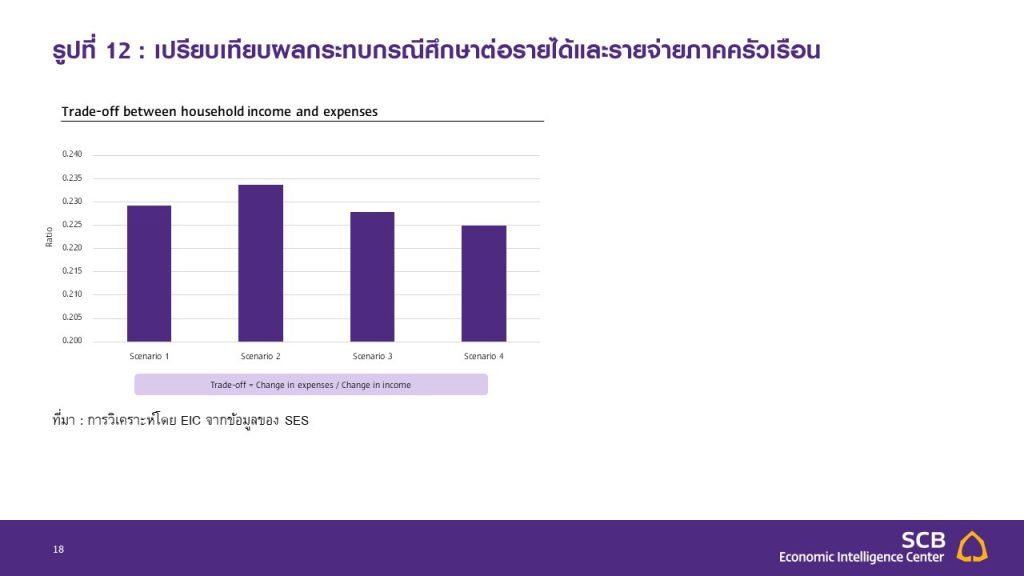

ทั้งนี้หากเปรียบเทียบระหว่างรายจ่ายของครัวเรือนที่ลดลงและรายได้ที่ลดลงจากการขึ้นดอกเบี้ยในแต่ละกรณีจะพบว่า การขึ้นดอกเบี้ยนโยบายในกรณีที่ 2 จะเป็นการขึ้นดอกเบี้ยที่มีประสิทธิภาพมากที่สุด โดย EIC คำนวณส่วนได้เสียจากนโยบาย (Policy trade-off) ซึ่งคิดจากรายจ่ายครัวเรือนที่ลดลงหารด้วยรายได้ครัวเรือนที่ลดลง ซึ่งค่า Trade-off ที่สูงขึ้นแสดงถึง การขึ้นดอกเบี้ยนโยบายสามารถลดรายจ่ายภาคครัวเรือนมากเมื่อเทียบกับรายได้ที่หายไป จึงสรุปได้ว่า การขึ้นดอกเบี้ยในกรณีที่ 2 จะช่วยลดรายจ่ายของภาคครัวเรือนได้มากที่สุดเมื่อเทียบกับรายได้ที่ลดลง ตามด้วยกรณีที่ 1 กรณีที่ 3 และกรณีที่ 4 ตามลำดับ (รูปที่ 12)

รูปที่ 12 : เปรียบเทียบผลกระทบกรณีศึกษาต่อรายได้และรายจ่ายภาคครัวเรือน

นัยเชิงนโยบาย และมุมมองการขึ้นอัตราดอกเบี้ยนโยบายของ ธปท. ในระยะต่อไป

โดยสรุป การขึ้นอัตราดอกเบี้ยนโยบายในระยะต่อไป EIC มองว่าจะเป็นการขึ้นเพื่อควบคุมเงินเฟ้อคาดการณ์มากกว่าการขึ้นเพื่อลดอัตราเงินเฟ้อจริงในระยะสั้น ซึ่งจะทำได้ยากและมีต้นทุนต่อเศรษฐกิจสูง จากผลการศึกษาข้างต้นที่พบว่า การขึ้นอัตราดอกเบี้ยนโยบายที่เร็วและแรงจะส่งผลให้เศรษฐกิจชะลอตัวมากเกินไป และทำให้กลุ่มครัวเรือนที่เปราะบางอาจจะไม่สามารถรับมือกับต้นทุนทางการเงินและภาระหนี้ที่เพิ่มขึ้นได้ทัน ขณะที่ภาคธุรกิจที่รายได้ยังฟื้นตัวไม่เต็มที่ก็มีความเสี่ยงที่ต้องปิดกิจการหรือผิดนัดชำระหนี้สูงขึ้น (Default risk) ด้วยเหตุนี้ EIC จึงมองว่าการขึ้นดอกเบี้ยนโยบายในระยะต่อจากนี้ควรเป็นไปอย่างค่อยเป็นค่อยไป อีกทั้ง อัตราเงินเฟ้อในปัจจุบันมีต้นตอมาจากปัญหาด้านอุปทาน (Cost-push inflation) เป็นส่วนใหญ่ การขึ้นดอกเบี้ยนโยบายจึงไม่อาจลดอัตราเงินเฟ้อลงได้มากนัก ดังนั้น EIC จึงประเมินว่า การขึ้นดอกเบี้ยนโยบายของ ธปท. มีวัตถุประสงค์เพื่อส่งสัญญาณว่าธนาคารกลางจริงจังต่อการรักษาเสถียรภาพด้านราคา และทำให้เงินเฟ้อคาดการณ์ในระยะต่อไปปรับลดลง ซึ่งจะช่วยไม่ให้มีการปรับราคาสินค้าและบริการเพิ่มขึ้นอย่างต่อเนื่อง ส่งผลให้คาดการณ์เงินเฟ้อจะถูกยึดเหนี่ยวอยู่ในกรอบเป้าหมายของ ธปท. ได้อย่างมีประสิทธิภาพ

EIC ประเมินว่า กนง. จะขึ้นดอกเบี้ยนโยบาย 2 ครั้งในช่วงครึ่งปีหลังของปีนี้ เพื่อเป็นการส่งสัญญาณควบคุมเงินเฟ้ออย่างต่อเนื่อง และป้องกันไม่ให้เศรษฐกิจชะลอตัวลงเร็วจนเกินไป EIC มองว่าการขึ้นดอกเบี้ยนโยบาย 2 ครั้งในครึ่งหลังของปีนี้ (รอบการประชุมเดือนสิงหาคมและธันวาคม) และต่อเนื่องอีก 2 ครั้งในช่วงครึ่งแรกของปี 2023 หรือขึ้นเฉลี่ย 25 bps ต่อไตรมาส จะเพียงพอที่จะช่วยให้การส่งสัญญาณเพื่อควบคุมคาดการณ์

เงินเฟ้อมีประสิทธิภาพ และไม่สร้างต้นทุนต่อการฟื้นตัวทางเศรษฐกิจมากเกินไป เพื่อไม่ให้กระทบต่อแนวโน้มการฟื้นตัวของเศรษฐกิจไทยที่ยังเผชิญความเสี่ยงอยู่มาก โดย EIC เห็นว่า นอกจากการควบคุมเงินเฟ้อให้อยู่ในกรอบเป้าหมายแล้ว การดำเนินนโยบายทางการเงินยังจำเป็นต้องคำนึงถึงผลกระทบต่อการฟื้นตัวทางเศรษฐกิจควบคู่ไปด้วย ภายใต้ข้อจำกัดในปัจจุบันที่เงินเฟ้อยังมาจากปัญหาด้านอุปทานเป็นส่วนใหญ่

บทวิเคราะห์โดย… https://www.scbeic.com/th/detail/product/Inflation-060722

ผู้เขียนบทวิเคราะห์

นายปุณยวัจน์ ศรีสิงห์ (poonyawat.sreesing@scb.co.th) นักเศรษฐศาสตร์อาวุโส

นายวชิรวัฒน์ บานชื่น (wachirawat.banchuen@scb.co.th) นักเศรษฐศาสตร์อาวุโส

นายรชฏ เลียงจันทร์ (rachot.leingchan@scb.co.th) นักวิเคราะห์อาวุโส