เกาะติดตลาดขนส่งพัสดุ 2022

เร่งปรับตัวและขยายสู่ตลาดใหม่ในวันที่การแข่งขันยังรุนแรงต่อเนื่อง

ตลาดขนส่งพัสดุไทยในปี 2022 มีแนวโน้มเติบโตขยายตัวต่อเนื่องตามการเติบโตของ E-Commerce

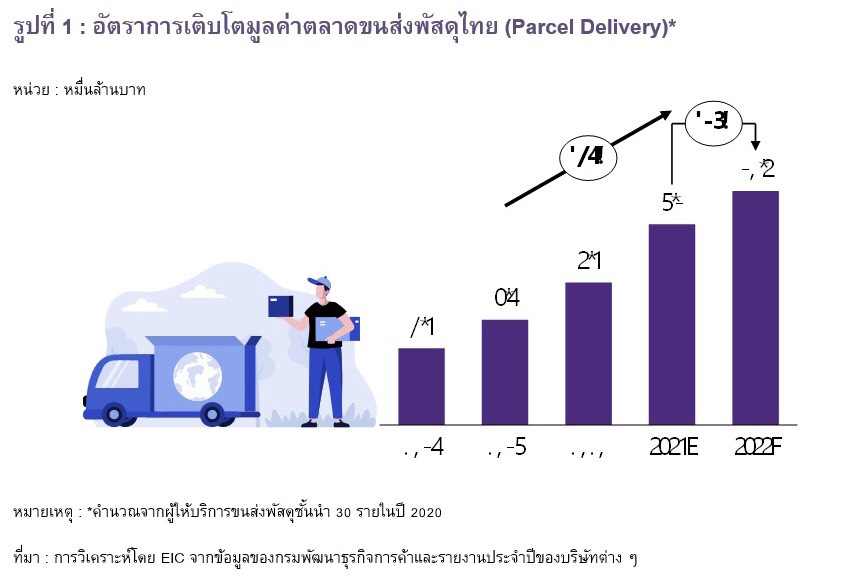

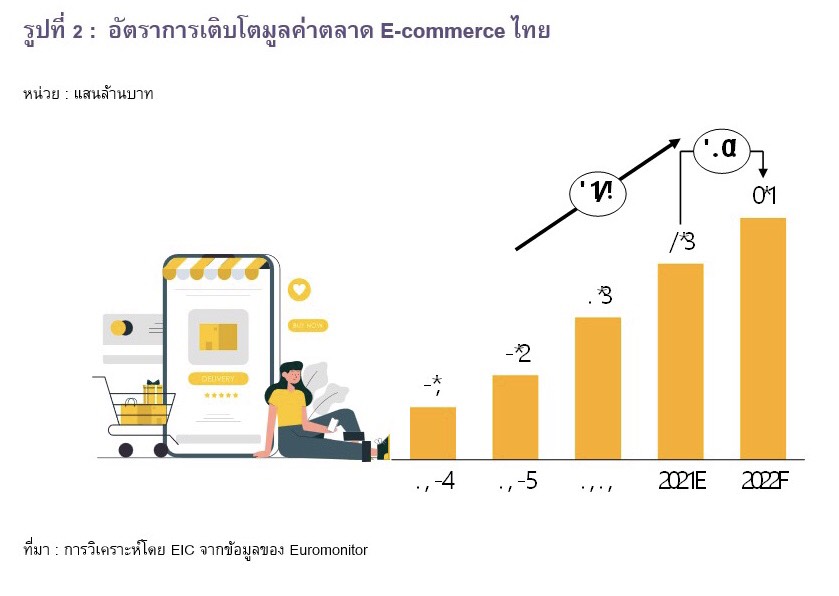

ที่เร่งตัวขึ้นในยุค COVID-19 และมีแนวโน้มเติบโตต่อเนื่องจนกลายเป็น new normal ท่ามกลางการแพร่ระบาดของ COVID-19 ตลาดขนส่งพัสดุไทย (Parcel Delivery) ในช่วงปี 2019-2021 เติบโตในระดับสูงที่ราว 38%CAGR และมีมูลค่ากว่า 9.1 หมื่นล้านบาทในปี 2021 เนื่องจากพฤติกรรมผู้บริโภคที่หันมาซื้อสินค้าผ่านทางออนไลน์หรือ E-commerce มากยิ่งขึ้นโดยเฉพาะในช่วงที่มีการใช้มาตรการควบคุมโรคอย่างเข้มงวด ซึ่งส่งผลให้มูลค่าตลาด E-commerce ในปี 2019-2021 เติบโตถึงราว 46%CAGR สำหรับในปี 2022 มูลค่าตลาดขนส่งพัสดุไทยยังมีแนวโน้มขยายตัวต่อเนื่องที่ราว 17%YOY มีมูลค่าราว 1.06 แสนล้านบาท และมีปริมาณขนส่งพัสดุเพิ่มขึ้นเป็นอย่างน้อย 7 ล้านชิ้นต่อวัน จากพฤติกรรมผู้บริโภคที่เปลี่ยนแปลงไป มีความคุ้นชินและพึงพอใจในการซื้อสินค้าผ่านแพลตฟอร์มออนไลน์มากขึ้นจนกลายเป็น new normal ของผู้บริโภค

สภาวะการแข่งขันและสงครามราคา (price war) ยังมีแนวโน้มรุนแรงต่อไปในปี 2022

การเข้ามาให้บริการของผู้ประกอบการขนส่งพัสดุรายใหญ่หลายรายตั้งแต่ปี 2019 ได้ส่งผลให้สภาวะการแข่งขันในตลาดขนส่งพัสดุดุเดือดและรุนแรงขึ้นต่อเนื่อง โดยเฉพาะในด้านราคาเพื่อขยาย/แย่งชิงส่วนแบ่งตลาด และทำให้อัตราค่าจัดส่งพัสดุเริ่มต้นลดลงจาก 35-40 บาทต่อชิ้น เหลือเพียง 15-20 บาทต่อชิ้น สำหรับในปี 2022 การแข่งขันด้านราคายังมีแนวโน้มรุนแรงต่อเนื่องจากที่ผู้เล่นรายใหญ่ยังคงใช้กลยุทธ์ด้านราคา อีกทั้ง ยังมีผู้เล่นอีกหลายรายที่เร่งขยายการให้บริการ อย่างไรก็ดี แนวโน้มการลดลงของค่าจัดส่งพัสดุจากการแข่งขันอาจจะค่อนข้างจำกัดเนื่องจากอัตราค่าจัดส่งพัสดุในปัจจุบันได้ส่งผลให้ผู้ประกอบการหลายรายเริ่มให้บริการไม่คุ้มทุนแล้ว และมีบางรายที่ยังขาดทุนต่อเนื่องหลายปีหรือแม้กระทั่งปิดกิจการไป ยิ่งไปกว่านั้น ต้นทุนดำเนินการของผู้ประกอบการก็ปรับเพิ่มสูงขึ้นโดยเฉพาะจากราคาน้ำมันที่เพิ่มสูงขึ้น

EIC ประเมินเทรนด์การให้บริการขนส่ง 4 เทรนด์ที่กำลังเติบโตและจะกลายเป็นโอกาสให้แก่ผู้ประกอบการขนส่งพัสดุในการขยายบริการสู่ตลาดใหม่ ๆ

เนื่องจากสงครามราคาที่ดุเดือดในตลาดขนส่งพัสดุที่เป็นตลาด Red Ocean ผู้ประกอบการควรเริ่มปรับตัวและขยายบริการไปสู่ตลาดใหม่ ๆ ที่ยังเป็นตลาดที่ค่อนข้าง Blue Ocean มากยิ่งขึ้น ได้แก่ 1. เทรนด์การให้บริการขนส่งสินค้าระหว่างประเทศ 2. เทรนด์การให้บริการขนส่งสินค้าขนาดใหญ่ หรือแบบไม่เต็มคันรถ (Less than Truckload: LTL) 3. เทรนด์การให้บริการโลจิสติกส์แบบครบวงจร และ 4. เทรนด์การให้บริการขนส่งสินค้าควบคุมอุณหภูมิแบบด่วนทั้งสินค้าแบบแช่เย็นและแช่แข็ง อย่างไรก็ดี เนื่องจากในบางตลาดมีผู้เริ่มให้บริการบ้างแล้ว ผู้ประกอบการควรพิจารณาให้รอบคอบและเลือกให้บริการในตลาดที่สามารถอาศัยจุดแข็งของตนหรือจากพาร์ทเนอร์ในการต่อยอดทำธุรกิจ

ในอนาคตข้างหน้า ธุรกิจขนส่งพัสดุยังมีความท้าท้ายที่ต้องเผชิญอีกหลายประการ และส่งผลให้ต้องเร่งปรับกลยุทธ์เพื่อเพิ่มขีดความสามารถในการแข่งขันและขยายสู่ตลาดใหม่ ๆ

ในอนาคต ผู้ประกอบการขนส่งพัสดุจะต้องเตรียมพร้อมรับมือกับความท้าทายที่จะเกิดขึ้นในหลายประการ ได้แก่ ต้นทุนการดำเนินการที่เพิ่มขึ้นกับกำลังซื้อที่อ่อนแอลง, การแข่งขันจากธุรกิจแอปพลิเคชันบริการขนส่งเดลิเวอรี่, และการพัฒนาด้านโลจิสติกส์สีเขียวและความยั่งยืน ด้วยเหตุนี้ ผู้ประกอบการขนส่งควรเร่งปรับกลยุทธ์เพื่อเพิ่มขีดความสามารถในการแข่งขันและเพื่อให้เท่าทันกับการเปลี่ยนแปลงที่จะเกิดขึ้น โดย 3 วิธีที่ผู้ประกอบการสามารถนำมาปรับใช้ได้แก่ 1. การพัฒนาความเร็วในการจัดส่งพัสดุอย่างต่อเนื่อง 2. การสร้าง strategic partnership หรือ M&A กับผู้ประกอบการต่าง ๆ เพื่อต่อยอดธุรกิจ และ 3. การนำเทคโนโลยีสมัยใหม่มาประยุกต์ใช้กับการดำเนินการมากยิ่งขึ้น

1.ธุรกิจขนส่งพัสดุเปลี่ยนแปลงไปอย่างไรในยุควิกฤต COVID-19?

ท่ามกลางการแพร่ระบาดของ COVID-19 ที่ผ่านมา ตลาดขนส่งพัสดุไทย (Parcel delivery) ในปี2020-2021 ยังเติบโตสูงต่อเนื่องจากพฤติกรรมผู้บริโภคที่หันมาซื้อสินค้าผ่านช่องทาง E-commerce มากยิ่งขึ้นโดยเฉพาะในช่วงที่มีการใช้มาตรการควบคุมโรคอย่างเข้มงวด

โดยจากการประเมินของ EIC ดังรูปที่ 1 พบว่า ในช่วงปี 2019-2021 ที่ผ่านมา มูลค่าตลาดขนส่งพัสดุของไทยเติบโตในระดับสูงที่ราว 38%CAGR หรือคิดเป็นมูลค่ากว่า 9.1 หมื่นล้านบาทในปี 2021 โดยเฉพาะจากปริมาณขนส่งพัสดุที่เร่งตัวขึ้น เนื่องจากการบังคับใช้มาตรการเพื่อควบคุมและลดการแพร่ระบาดของโรค COVID-19 ตั้งแต่มาตรการลดการเดินทาง มาตรการปิดสถานที่เสี่ยงชั่วคราว จนถึงมาตรการล็อกดาวน์ ซึ่งทำให้ผู้บริโภคต้องใช้เวลาอยู่ที่บ้านมากขึ้นและในบางรายต้องปรับรูปแบบการทำงานจากสถานที่ทำงานเป็นการทำงานที่บ้าน (work from home) ได้ทำให้ผู้บริโภคต้องปรับเปลี่ยนพฤติกรรมให้สอดคล้องกับผลกระทบจากมาตรการเหล่านี้ด้วยการเข้าสู่โลกดิจิทัลมากยิ่งขึ้นโดยเฉพาะอย่างยิ่งการซื้อสินค้าผ่านแพลตฟอร์มออนไลน์ หรืออีคอมเมิร์ซ (E-commerce) อีกทั้ง ยังมีผู้บริโภคบางรายผันตัวไปเป็นพ่อค้าแม่ค้าออนไลน์เพิ่มมากขึ้น ซึ่งช่วยส่งเสริมให้ตลาด E-commerce เติบโตสูง โดยการวิเคราะห์ของ EIC จากข้อมูลของ Euromonitor ดังรูปที่ 2 พบว่า มูลค่าตลาด E-commerce ในปี 2021 อยู่ที่ 3.7 แสนล้านบาท หรือคิดเป็นราว 53%CAGR เติบโตขึ้นเกือบเท่าตัวจากปี 2019 ซึ่งมีมูลค่าตลาดอยู่ที่ 1.6 แสนล้านบาท ยิ่งไปกว่านั้น จากข้อมูลของ Kerry Express พบว่า ปริมาณขนส่งพัสดุของ Kerry Express ในช่วงไตรมาส 3 ปี 2021 ซึ่งเป็นช่วงที่มีการล็อกดาวน์ในไทยเติบโตกว่า 48%YOY อย่างไรก็ดี ในช่วงเวลาดังกล่าวมีการใช้กลยุทธ์ราคาเชิงรุก (aggressive pricing approach) ของบริษัทด้วย นอกจากนี้ ประเภทสินค้าที่ผู้บริโภคเลือกซื้อผ่าน E-commerce ได้ครอบคลุมสินค้าหลากหลายกลุ่มมากยิ่งขึ้น ทั้งนี้ผลสำรวจพฤติกรรมผู้บริโภคโดย EIC ในช่วงเดือนกันยายน 2021 พบว่ากลุ่มสินค้า 5 อันดับแรกที่มีการบริโภคผ่าน E-commerce เพิ่มขึ้นในช่วงการแพร่ระบาด COVID-19 ได้แก่ 1. กลุ่มสินค้าอุปโภคบริโภค (FMCG), 2. กลุ่มอาหารสด, 3. กลุ่มสินค้าเกี่ยวกับบ้าน, 4. กลุ่มสินค้าเพื่อสุขภาพและความงาม และ 5. กลุ่มสินค้าแฟชั่น

อย่างไรก็ดี การเติบโตของตลาดขนส่งพัสดุได้รับผลกระทบจากอัตราค่าขนส่งพัสดุที่ปรับลดลงต่อเนื่อง จากการแข่งขันด้านราคาที่รุนแรงจนกลายเป็นสงครามราคา (price war) ของผู้ประกอบการรายใหม่หลายรายที่เข้ามาให้บริการ เพื่อเร่งขยายการให้บริการและเพิ่ม/แย่งชิงส่วนแบ่งตลาด

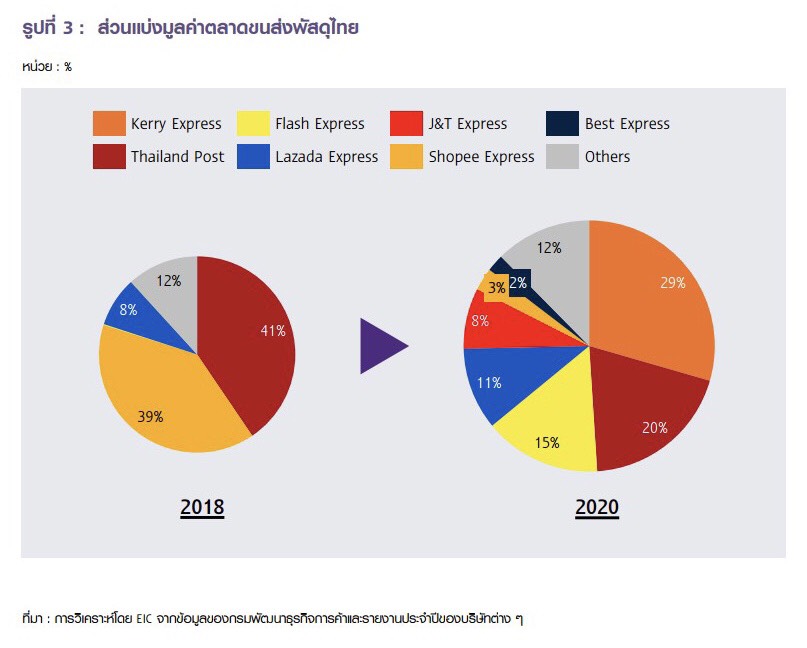

โดยสามารถสังเกตอย่างง่ายได้ว่า จากอัตราค่าขนส่งเริ่มต้นของผู้ประกอบการแต่ละรายในช่วงปี 2016-2018 อยู่ที่ราว 35-40 บาทต่อชิ้น ขณะที่ในปัจจุบันมีอัตราค่าขนส่งเริ่มต้นทั่วไปอยู่ที่ 15-20 บาทต่อชิ้นเท่านั้น อีกทั้ง ค่าขนส่งจะลดลงอีกหากจัดส่งในช่วงโปรโมชั่น เช่น การจัดส่งในวันอาทิตย์ที่คิดค่าส่งเพียง 9 บาทต่อชิ้น โดยการลดลงของค่าขนส่งยังสามารถสังเกตได้จากการประเมินอัตราค่าขนส่งพัสดุต่อชิ้นเฉลี่ยของ Kerry Express ซึ่งพบว่าได้ปรับลดลง -14%CAGR จากในปี 2019 ที่ 66.5 บาท เป็น 49.3 บาท ในปี 2021 ทั้งนี้อัตราค่าขนส่งพัสดุที่ปรับลดลงต่อเนื่องมีสาเหตุหลักมาจากการแข่งขันในตลาดขนส่งพัสดุที่ดุเดือดมากยิ่งขึ้นจากการเข้ามาแย่งชิงส่วนแบ่งตลาดของผู้ประกอบการรายใหม่หลายราย โดยจากที่ในปี 2018 การแข่งขันในตลาดขนส่งพัสดุประกอบด้วยผู้เล่นรายใหญ่จำนวนเพียง 3 รายที่ครองส่วนแบ่งตลาดรวมกันเกือบ 90% ได้ปรับเปลี่ยนไปสู่ตลาดขนส่งพัสดุในปี 2020 ที่มีจำนวนผู้เล่นรายใหญ่เพิ่มขึ้นเป็นทั้งหมด 7 รายที่ครองส่วนแบ่งตลาดรวมกันในสัดส่วนเดียวกันดังรูปที่ 3 โดยเป็นการเข้ามาให้บริการของผู้ประกอบการรายใหม่และรายใหญ่อย่างเช่น Flash Express, J&T Express, Best Express และ Shopee Express ที่เป็นของ Shopee แพลตฟอร์ม E-commerce ขนาดใหญ่ในไทย อีกทั้ง ยังมีผู้ประกอบการรายอื่น ๆ ที่ต่างเร่งขยายบริการด้วย เช่น DHL eCommerce Solutions, Ninja Van เป็นต้น ยิ่งไปกว่านั้น ในช่วงที่ผ่านมา รายได้ของผู้เล่นรายใหม่ต่างเพิ่มขึ้นหลายเท่าตัวพร้อมทั้งมีส่วนแบ่งตลาดที่เพิ่มขึ้นค่อนข้างมากโดยส่วนหนึ่งเป็นผลจากการใช้กลยุทธ์ด้านราคาเนื่องจากเป็นวิธีการที่ทำได้ค่อนข้างง่ายในการช่วยเพิ่มปริมาณขนส่งพัสดุจำนวนมาก อีกทั้ง ปริมาณขนส่งที่เพิ่มขึ้นก็จะมีส่วนช่วยลดต้นทุนการขนส่งพัสดุต่อชิ้นจากการประหยัดต่อขนาด

นอกจากการแข่งขันด้านราคาที่รุนแรงแล้ว ในช่วงที่ผ่านมาผู้ประกอบการยังต้องแข่งขันในด้านอื่น ๆมากยิ่งขึ้น โดยเฉพาะในด้านการขยายรูปแบบการให้บริการที่หลากหลายและทัดเทียมกับคู่แข่ง และในด้านการเปิดรับแฟรนไชส์ขนส่งที่ต้องแข่งขันกับผู้ประกอบการทั้งในและนอกธุรกิจขนส่งพัสดุ

โดยในด้านการขยายรูปแบบการให้บริการ ในช่วงที่ผ่านมา ผู้ประกอบการขนส่งพัสดุต่างเร่งขยายรูปแบบการให้บริการเพื่อตอบโจทย์พฤติกรรมผู้บริโภคและทัดเทียมกับคู่แข่งมากยิ่งขึ้น เช่น การขยายการให้บริการตลอดทั้ง 365 วันโดยไม่มีวันหยุด, การเข้ารับพัสดุถึงหน้าบ้าน, การขนส่งสินค้าแบบภายในวันเดียวหรือวันถัดไป, ระบบติดตามการขนส่งพัสดุแบบเรียลไทม์, การให้บริการเก็บเงินปลายทางแบบเงินสดหรือ E-wallet และการเคลมสินค้า เป็นต้น ส่วนในด้านการขยายจุดให้บริการ ผู้ประกอบการยังแข่งกันเปิดรับตัวแทนแฟรนไชส์ขนส่งเพื่อขยายจุดรับ-ส่งพัสดุให้ครอบคลุมพื้นที่ทั่วประเทศมากยิ่งขึ้น โดยผู้ประกอบการต่างจัดโปรโมชั่นให้ส่วนลดในการลงทุนแฟรนไชส์ในระดับราคาเริ่มต้นไม่กี่พันบาทเพื่อดึงดูดให้ตัวแทนท้องถิ่นเข้ามาร่วมบริการ ยิ่งไปกว่านั้น การแข่งขันยังขยายวงกว้างขึ้นเนื่องจากผู้ประกอบการขนส่งพัสดุยังต้องแข่งเปิดรับแฟรนไชส์กับธุรกิจร้านค้ารวมขนส่งพัสดุซึ่งเป็นตัวกลางรับพัสดุที่รวมผู้ประกอบการขนส่งหลายรายมาไว้ในระบบเดียวกัน อาทิเช่น SHIPPOP, ShipSmile services, Mysave, และ Quickservice เป็นต้น โดยในช่วงที่ผ่านมา ปริมาณร้านค้าของธุรกิจร้านค้ารวมขนส่งพัสดุเติบโตเป็นอย่างมาก อีกทั้ง กำลังเร่งจัดโปรโมชั่นเพื่อขยายสาขาเพิ่มในอนาคต ดังเช่น ShipSmile จากที่ในปี 2020 มีร้านค้า 750 สาขา ได้ขยายเป็น 4,640 สาขาในปี 2021 พร้อมทั้งตั้งเป้าหมายจะขยายสาขาให้ครบ 10,000 สาขาให้ได้ในปี 2022

2.ทิศทางการเติบโตของตลาดขนส่งพัสดุจะเป็นอย่างไร? และโอกาสในการเติบโตอยู่ตรงไหน?

ตลาด Parcel Delivery ไทยมีแนวโน้มเติบโตต่อเนื่องตามตลาด E-commerce โดยในปี 2022 คาดว่ามูลค่าตลาดจะขยายตัวราว 17%YOY แต่เป็นการเติบโตในอัตราที่ชะลอลง เนื่องจากตลาดถูกกดดันจากการแข่งขันในสงครามราคาที่ยังมีแนวโน้มรุนแรงต่อเนื่อง ส่งผลให้ในภาพรวมผู้ประกอบการจะมีอัตรากำไรที่ลดลงหรือบางรายขาดทุนต่อเนื่อง

โดยคาดว่าตลาด Parcel Delivery ไทยมีแนวโน้มเติบโตต่อเนื่องในอัตราที่ชะลอลงราว 17%YOY คิดเป็นมูลค่าราว 1.06 แสนล้านบาทในปี 2022 และมีปริมาณขนส่งพัสดุเพิ่มขึ้นเป็นอย่างน้อย 7 ล้านชิ้นต่อวัน ดังรูปที่ 1 เนื่องจากแม้สถานการณ์การแพร่ระบาดของ COVID-19 จะมีแนวโน้มดีขึ้นจากอัตราการฉีดวัคซีนที่เพิ่มสูงขึ้นและจากการผ่อนคลายมาตรการป้องกันการแพร่ระบาด อีกทั้ง ภาครัฐเตรียมเปลี่ยนผ่านการระบาดของโรค COVID-19 สู่การเป็นโรคประจำถิ่น (endemic) จะทำให้การใช้ชีวิตกลับไปสู่สถานการณ์ปกติมากยิ่งขึ้น แต่พฤติกรรมผู้บริโภคที่เปลี่ยนแปลงในช่วงที่ผ่านมาจากความคุ้นชินและพึงพอใจต่อการซื้อสินค้าผ่าน online platform ที่มากขึ้นด้วยเหตุผลในหลาย ๆ ด้าน เช่น ความสะดวก ความรวดเร็ว ความหลากหลายของสินค้า และราคาที่ดึงดูด เป็นต้น จะส่งผลให้การซื้อสินค้าผ่าน E-commerce มีแนวโน้มเป็น new normal ของผู้บริโภค ซึ่งผลสำรวจพฤติกรรมผู้บริโภคโดย EIC ยังพบว่า ผู้บริโภคราว 86% จะยังคงใช้จ่ายซื้อสินค้าผ่านช่องทางออนไลน์ต่อไปภายหลังสถานการณ์ COVID-19 คลี่คลาย ส่งผลให้ EIC คาดการณ์จากข้อมูล Eurominitor ดังรูปที่ 2 ว่า ตลาด E-commerce ในปี 2022 จะเติบโตราว 24%YOY และในช่วง 2023-2025 จะเติบโตต่อเนื่องที่ 16%CAGR และจะส่งผลให้ตลาดขนส่งพัสดุเติบโตตามโดยเฉพาะจากการเพิ่มขึ้นของปริมาณพัสดุ

อย่างไรก็ดี การแข่งขันด้านราคามีแนวโน้มรุนแรงต่อเนื่องในปี 2022 จากการที่ผู้เล่นรายใหญ่อย่าง Kerry Express ได้ปรับแผนกลับมาสู่การใช้กลยุทธ์ราคาเชิงรุกเพื่อขยายส่วนแบ่งตลาดมากยิ่งขึ้นตั้งแต่ไตรมาส 3 ปี 2021 และทำให้ยอดจัดส่งพัสดุในไตรมาส 1 ปี 2022 เติบโตสูงกว่า 46%YOY อีกทั้ง ยังมีผู้เล่นรายใหญ่อีกหลายรายที่เร่งขยายการให้บริการขนส่งอย่างต่อเนื่อง แต่ EIC ประเมินว่าการลดลงของอัตราค่าขนส่งพัสดุจะค่อนข้างจำกัดเนื่องจากอัตราค่าขนส่งพัสดุในปัจจุบันได้ส่งผลให้ผู้ประกอบการหลายรายเริ่มให้บริการไม่คุ้มทุนแล้ว และมีบางรายที่ยังขาดทุนต่อเนื่องหลายปีหรือแม้กระทั่งปิดกิจการ โดยในช่วงที่ผ่านมา มีผู้ประกอบการบางรายแบกภาระต้นทุนไม่ไหวและตัดสินใจปิดกิจการไปแล้ว ขณะที่ผู้ประกอบการที่ยังให้บริการอยู่ ส่วนใหญ่มีอัตรากำไรสุทธิ (net profit margin) ที่ปรับลดลงต่อเนื่องหรือยังคงขาดทุนต่อเนื่องจากการแข่งขันด้านราคาที่รุนแรงหรือจากที่ผู้ประกอบการหลายรายยังอยู่ในช่วงลงทุนขยายประสิทธิภาพในการดำเนินการเพื่อที่จะช่วยลดต้นทุนจากการประหยัดต่อขนาดในอนาคต โดยทางผู้บริหารของ Kerry Express ประเมินว่าตลาดขนส่งพัสดุมีแนวโน้มที่จะเกิดการควบรวมตลาด (market consolidation) มากขึ้นในระยะกลางจากการเข้าซื้อหรือควบรวมของผู้ประกอบการขนส่งพัสดุต่าง ๆ ยิ่งไปกว่านั้น แนวโน้มการลดลงของอัตราค่าขนส่งพัสดุจากการแข่งขันยังถูกจำกัดจากแรงกดดันในด้านต้นทุนดำเนินการที่สูงขึ้นจากผลกระทบของสงครามรัสเซีย-ยูเครนที่ทำให้ราคาพลังงาน น้ำมัน และสินค้าโภคภัณฑ์พุ่งขึ้นสูง พร้อมทั้งจะกระทบกำลังซื้อของผู้บริโภคจากอัตราเงินเฟ้อที่เร่งตัวขึ้นและการเติบโตทางเศรษฐกิจที่มีแนวโน้มขยายตัวอย่างช้า ๆ

ท่ามกลางการแข่งขันสงครามราคาที่ดุเดือดในตลาดขนส่งพัสดุที่เป็นตลาด Red Ocean ผู้ประกอบการควรเริ่มปรับตัวและขยายบริการไปสู่ตลาดใหม่ ๆ ที่ยังเป็นตลาดที่ค่อนข้าง Blue Ocean มากยิ่งขึ้น โดย EIC ประเมินเทรนด์การให้บริการขนส่ง 4 เทรนด์ที่กำลังเติบโตและจะกลายเป็นโอกาสให้แก่ผู้ประกอบการขนส่งพัสดุในการขยายตลาด ได้แก่ 1. เทรนด์การให้บริการขนส่งสินค้าระหว่างประเทศ 2. เทรนด์การให้บริการขนส่งสินค้าขนาดใหญ่ หรือแบบไม่เต็มคันรถ (Less than Truckload: LTL) 3. เทรนด์การบริการโลจิสติกส์แบบครบวงจร และ 4. เทรนด์การให้บริการขนส่งสินค้าควบคุมอุณหภูมิแบบด่วนทั้งสินค้าแบบแช่เย็นและแช่แข็ง

1. เทรนด์การให้บริการขนส่งพัสดุระหว่างประเทศ เพื่อรองรับเทรนด์การซื้อสินค้า E-commerce ข้ามพรมแดน (cross border E-commerce) ที่กำลังเติบโตและยังมีศักยภาพในการเติบโตอีกค่อนข้างสูง ทั้งจากการขนส่งสินค้าขาเข้ามายังไทยที่ในปี 2020 จากข้อมูล Priceza พบว่า สินค้าที่ขายใน e-marketplace 3 รายใหญ่ของไทยมีสัดส่วนของสินค้าจากต่างประเทศ (cross-border products) ถึงราว 63% และมีแนวโน้มเพิ่มต่อเนื่อง และจากการขนส่งสินค้าขาออกระหว่างไทยกับต่างประเทศ เช่น จีน ญี่ปุ่น เกาหลีใต้ อาเซียน เป็นต้น ที่เป็นตลาดที่มีศักยภาพเติบโตอีกค่อนข้างมาก ยิ่งไปกว่านั้น ผู้ประกอบการ e-marketplace หลายรายได้เริ่มเปิดแพลตฟอร์มในระดับภูมิภาคมากขึ้นเพื่อช่วยให้ผู้ซื้อในต่างประเทศสามารถซื้อสินค้าจากผู้ขายท้องถิ่นในหลายประเทศได้โดยตรงบนแพลตฟอร์มเดียวกัน ดังเช่น แพลตฟอร์ม Shopee International ที่เริ่มเปิดรับร้านค้าจากมาเลเซียและสิงคโปร์ เพื่อขายสินค้าให้แก่ผู้ซื้อจากไทยและประเทศอื่น ๆ ที่ได้รับอนุมัติจากแพลตฟอร์ม อีกทั้ง คาดว่าในอนาคตจะเริ่มเปิดรับร้านค้าจากไทยเข้าไปในแพลตฟอร์มเพื่อขายไปยังต่างประเทศ การขยายตัวของตลาดนี้จะกลายเป็นโอกาสของผู้ประกอบการไทยโดยเฉพาะผู้ประกอบการที่มีหรือกำลังเตรียมขยายเครือข่ายในต่างประเทศเนื่องจากจะช่วยให้สามารถขนส่งสินค้าทั้งขาเข้าและขาออกได้อย่างสะดวก รวดเร็ว ภายใต้ค่าขนส่งที่เหมาะสม ทั้งนี้ในปัจจุบัน ผู้ประกอบการหลายรายในไทยเริ่มให้บริการขนส่งพัสดุระหว่างประเทศแล้ว ตัวอย่างเช่น J&T Express ประเทศไทย ได้เริ่มเปิดให้บริการขนส่งพัสดุจากไทยไปต่างประเทศแล้ว โดยอาศัยเครือข่ายของ J&T Express บริษัทแม่ที่มีเครือข่ายให้บริการทั่วทั้งอาเซียนและกำลังขยายสู่หลายประเทศทั่วโลก ซึ่งรวมถึงการเข้าซื้อธุรกิจขนส่งพัสดุของบริษัท BEST Inc. ในจีนเพื่อขยายไปสู่ตลาดจีน และการขยายสู่ประเทศในตะวันออกกลางและลาตินอเมริกาด้วย, Kerry Express มีโอกาสขยายการให้บริการไปยังจีนมากยิ่งขึ้นเนื่องจาก S.F. Holding ผู้ให้บริการขนส่งรายใหญ่จากจีนที่ให้บริการขนส่งครอบคลุมทั้งจีนและทั่วโลกโดยเฉพาะทางอากาศ ได้เข้ามาเป็นผู้ถือหุ้นใหญ่ของบริษัท Kerry Logistis Network ในฮ่องกงที่เป็นผู้ถือหุ้นใหญ่ของ Kerry Express ในไทย, Flash Express และ Ninja Van กำลังเน้นขยายการให้บริการขนส่งภายในอาเซียนเพิ่มมากขึ้น และ ZTO express ผู้ให้บริการขนส่งพัสดุรายใหญ่ที่สุดจากจีนได้เข้ามาตั้งบริษัทขนส่งให้บริการในไทยแล้ว นอกจากนี้ การจัดตั้งคลังสินค้าในต่างประเทศก็กำลังเป็นที่นิยมมากยิ่งขึ้นเนื่องจากจะช่วยให้สามารถขนส่งสินค้าถึงมือผู้บริโภคได้รวดเร็วขึ้น

2. เทรนด์การให้บริการขนส่งสินค้าขนาดใหญ่ (bulky) หรือแบบไม่เต็มคันรถ (less than truckload: LTL) ซึ่งเป็นการให้บริการขนส่งสินค้าขนาดใหญ่และมีน้ำหนักค่อนข้างมากแบบรายชิ้น อาทิเช่น เครื่องใช้ไฟฟ้าขนาดใหญ่ อุปกรณ์ออกกำลังกาย ของใช้สัตว์เลี้ยง เฟอร์นิเจอร์ ต้นไม้ เป็นต้น เพื่อรองรับเทรนด์การซื้อสินค้าในกลุ่มนี้ผ่าน online platform ที่กำลังเติบโตในช่วงที่ผ่านมาจากการทำงานที่บ้านเต็มตัว (ซึ่งเป็นผลจากมาตรการล็อกดาวน์ทำให้คนอยู่บ้านมากขึ้น) และมีแนวโน้มเติบโตต่อเนื่องในอนาคตจากทั้งความคุ้นชิน การขนส่งที่สะดวก และส่วนลดด้านราคา จึงทำให้ในช่วงที่ผ่านมาผู้ประกอบการรายใหญ่หลายรายต่างเริ่มเปิดให้บริการเพื่อรองรับการเติบโตของการซื้อขายสินค้าในกลุ่มนี้แล้ว เช่น Shopee Express Bulky, DHL Bulky, Best big parcel, Flash bulky, Kerry XL เป็นต้น

3. เทรนด์การให้บริการโลจิสติกส์และซัพพลายเชนแบบครบวงจร (integrated logistics and Supply chain service) ตั้งแต่ขั้นตอนการบริการจัดเก็บสินค้าที่คลังสินค้า บริการแพ็กสินค้า จนถึงบริการขนส่งไปยังผู้บริโภค และจะกลายเป็นบริการพื้นฐานที่ผู้ประกอบการขนส่งทุกรายต้องมีเพื่อช่วยอำนวยความสะดวกให้แก่ผู้ขายออนไลน์ โดยเฉพาะในกลุ่มธุรกิจ-ส่งถึง-บุคคล (business to customer: B2C) ที่กำลังเติบโตสูง เพื่อรองรับเทรนด์การซื้อขายสินค้าผ่าน E-commerce ที่ได้กลายเป็นหนึ่งในช่องทางหลักในการขายสินค้าของผู้ประกอบการในหลากหลายอุตสาหกรรม หรือร้านค้าโดยทั่วไปแล้ว และทำให้ผู้ประกอบการในหลายอุตสาหกรรมจำนวนมากต่างเร่งเปิดขายสินค้าออนไลน์มากยิ่งขึ้นโดยเฉพาะในรูปแบบการขายสินค้าโดยตรงสู่ผู้บริโภค (direct-to-customer) อีกทั้ง ยังมีการเติบโตของเทรนด์การซื้อ-ขายสินค้าผ่าน Live (live commerce) ที่เป็นรูปแบบการขายที่กำลังเป็นที่นิยมมากยิ่งขึ้น ทั้งนี้การเข้าสู่โลกออนไลน์ของภาคธุรกิจเหล่านี้จะเป็นโอกาสแก่ผู้ประกอบการขนส่งในการเสนอบริการจัดส่งครบวงจรที่รวดเร็วภายใต้ต้นทุนที่เหมาะสม รวมถึงการเสนอให้บริการในระยะยาวในรูปแบบสัญญารับเหมาด้านโลจิสติกส์ระยะยาว (contract logistics) ที่จะช่วยสร้างการเติบโตในระยะยาวแก่ผู้ประกอบการขนส่ง

4. เทรนด์การให้บริการขนส่งสินค้าควบคุมอุณหภูมิแบบด่วนทั้งสินค้าแบบแช่เย็นและแช่แข็ง เช่น อาหารสด อาหารทะเล ผักและผลไม้ เป็นต้น เพื่อรองรับเทรนด์การขายสินค้าเหล่านี้โดยตรงจากแหล่งผลิตผ่านช่องทางโซเชียลมีเดีย (social media) ที่เพิ่มสูงขึ้น แต่เนื่องจากสถานที่ตั้งของผู้ขายเหล่านี้กระจายตัวอยู่ทั่วประเทศทำให้เกิดอุปสรรคในการขนส่งจากระยะทางขนส่งที่ค่อนข้างไกล เช่น การรักษาความสดใหม่ของสินค้า ความปลอดภัยในการจัดส่งและค่าขนส่งที่ค่อนข้างสูง เป็นต้น จึงทำผู้ประกอบการหลายรายเริ่มเห็นโอกาสในการปลดล็อกศักยภาพในการเติบโตของตลาดขายสินค้าสดผ่านทาง E-commerce ด้วยการเสนอบริการที่ลดอุปสรรคในการจัดส่งสินค้าเหล่านี้ ปัจจุบันตลาดขนส่งสินค้าควบคุมอุณหภูมิแบบแช่เย็นและแช่แข็งมีผู้ที่ให้บริการอยู่แล้ว อาทิเช่น SCG Express กับ Inter Express Logistics อีกทั้ง ผู้ให้บริการรายใหญ่หลายรายเพิ่งเปิดให้บริการในปี 2021 ได้แก่ Fuze delivery ภายใต้ความร่วมมือของผู้ประกอบการรายใหญ่ 3 ราย ได้แก่ ไปรษณีย์ไทย Flash express และ JWD infologistics, Kerry Cool ภายใต้ความร่วมมือของ Kerry Express กับเครือ Betagro

อย่างไรก็ดี การเติบโตของตลาดในแต่ละเทรนด์ได้ดึงดูดให้ผู้ประกอบการหลายรายเริ่มเข้าไปให้บริการในบางตลาดแล้ว ดังนั้น ผู้ประกอบการที่จะเข้าไปให้บริการใหม่ควรพิจารณาให้รอบคอบถึงข้อดี ข้อเสีย และการแข่งขันที่จะเกิดขึ้นตามมาในอนาคต อีกทั้ง ควรเลือกเข้าไปให้บริการในตลาดที่สามารถอาศัยจุดแข็งของตนหรือจากพาร์ทเนอร์ทางธุรกิจเพื่อให้เกิดการต่อยอดทางธุรกิจ

3.ความท้าทายของธุรกิจขนส่งพัสดุและกลยุทธ์ที่จะช่วยให้ธุรกิจเติบโต

ธุรกิจขนส่งพัสดุยังมีความท้าท้ายที่ต้องเผชิญในอนาคตอีกหลายประการ ได้แก่ ต้นทุนการดำเนินการที่เพิ่มขึ้นกับกำลังซื้อที่อ่อนแอลง, การแข่งขันจากธุรกิจแอปพลิเคชั่นบริการขนส่งเดลิเวอรี่, และการพัฒนาด้านโลจิสติกส์สีเขียวและความยั่งยืน

ประการแรกต้นทุนการดำเนินการมีแนวโน้มปรับเพิ่มสูงขึ้นจากปัญหาสงครามรัสเซีย-ยูเครน ซึ่งทำให้ราคาพลังงาน น้ำมัน และสินค้าโภคภัณฑ์พุ่งขึ้นสูง อีกทั้ง ยังสร้างผลกระทบให้กำลังซื้อผู้บริโภคอ่อนแอลงจากอัตราเงินเฟ้อที่เร่งตัวและราคาสินค้าอุปโภคบริโภคที่ปรับเพิ่มขึ้นตามต้นทุน โดยราคาน้ำมันดิบเบรนท์เฉลี่ยในปี 2022 มีแนวโน้มเพิ่มขึ้นกว่า 55%YOY จาก 71 ดอลลาร์สหรัฐฯต่อบาร์เรล เป็น 110 ดอลลาร์สหรัฐฯต่อบาร์เรล ทำให้ต้นทุนค่าน้ำมันซึ่งคิดเป็นราว 10% ของต้นทุนการดำเนินการปรับเพิ่มขึ้นตาม ในขณะเดียวกัน การปรับขึ้นค่าขนส่งพัสดุเพื่อชดเชยต้นทุนดำเนินการยังทำได้ค่อนข้างจำกัดเนื่องจากสภาวะการแข่งขันที่รุนแรง อีกทั้ง ปริมาณขนส่งพัสดุอาจได้รับผลกระทบจากการเติบโตทางเศรษฐกิจที่ขยายตัวอย่างช้าๆ กำลังซื้อของผู้บริโภคที่ลดลง และการเปิดเมือง อย่างไรก็ดี มาตรการภาครัฐต่าง ๆ ที่ช่วยพยุงหรือตรึงราคาน้ำมันดีเซล เช่น การอุดหนุนราคาน้ำมันดีเซลครึ่งหนึ่งของส่วนที่เกินลิตรละ 30 บาท การลดภาษีสรรพาสามิตน้ำมันดีเซล เป็นต้น จะช่วยให้บรรเทาผลกระทบที่เพิ่มขึ้นของต้นทุนน้ำมันได้

ประการถัดมาคือการแข่งขันจากธุรกิจแอพพลิเคชั่นบริการขนส่งเดลิเวอรี่ (Delivery driver apps) เช่น Grab, Lineman, Robinhood, Shopee Food เป็นต้น สำหรับการให้บริการสั่งซื้อสินค้าจากร้านสะดวกซื้อหรือซูเปอร์มาร์เก็ต (Mart) และบริการส่งสินค้า (Express) ซึ่งจะเข้ามามีบทบาทในการขนส่งสินค้า E-commerce มากขึ้นในอนาคต เนื่องจากการขนส่งผ่านเดลิเวอรี่แพลตฟอร์มสามารถส่งสินค้าได้ทันที (instant delivery) พร้อมทั้งมีการจัดโปรโมชั่นส่วนลดค่าขนส่งที่ดึงดูดผู้ใช้บริการ อีกทั้ง ผู้บริโภคในไทยยังเริ่มคุ้นชินกับการให้บริการ delivery driver apps มากยิ่งขึ้นจากการใช้บริการ food delivery ที่เร่งตัวขึ้นในช่วงการแพร่ระบาด Covid-19 ทั้งนี้ กลุ่มสินค้าที่การใช้บริการ delivery driver apps จะทับซ้อนกับสินค้าที่ปกติมีการสั่งซื้อผ่าน E-commerce ได้แก่ กลุ่มอาหารและเครื่องดื่ม กลุ่มสินค้าอุปโภคบริโภค กลุ่มเครื่องสำอาง เป็นต้น ซึ่งอาจทำให้ผู้ประกอบการขนส่งพัสดุเสียโอกาส

สำหรับประการสุดท้ายคือการพัฒนาด้านโลจิสติกส์สีเขียว (green logistics) และความยั่งยืน (sustainability) เพื่อไปสู่เป้าหมายการปลดปล่อยก๊าซเรือนกระจกสุทธิเป็นศูนย์ (net zero emission) เพื่อตอบสนองต่อความต้องการของกลุ่มลูกค้าทั้งในกลุ่มบริษัทและกลุ่มผู้บริโภคในด้านการเป็นมิตรต่อสิ่งแวดล้อมมากยิ่งขึ้น ซึ่งสามารถทำได้ตั้งแต่ 1. การดำเนินการของศูนย์บริการจัดการคลังสินค้า (Fullfillment center) ด้วยการใช้อาคารสีเขียวเพื่อการอนุรักษ์พลังงาน (green building) กับการใช้พลังงานทดแทน (renewable energy) 2. การพัฒนาด้านบรรจุภัณฑ์ (packaging) ด้วยการใช้บรรจุภัณฑ์ของผู้ผลิตเองในการขนส่งสินค้าโดยไม่มีการทำบรรจุภัณฑ์เพิ่ม (original manufacturer’s packaging) และ 3. การพัฒนาการขนส่งด้วยการใช้ยานยนต์ไฟฟ้ากับการตั้งคลังสินค้าให้ใกล้ผู้บริโภคมากที่สุดเพื่อลดการปล่อยมลพิษ โดยในต่างประเทศ Amazon ได้ตั้งเป้าหมาย net-zero carbon ของทั้งกลุ่ม Amazon ให้ได้ภายในปี 2040 ด้วยการใช้วิธีตั้งเป้าหมายย่อย ๆ ในแต่ละด้าน เช่น การใช้พลังงานทดแทน (renewable energy) ให้ได้ 100% ภายในปี 2025, การตั้งเป้าหมาย shipment zero จากการปรับการขนส่งของ Amazon ราว 50% ให้เป็น net-zero carbon ภายในปี 2030, และการใช้ยานยนต์ไฟฟ้า 100,000 คันภายในปี 2030 เป็นต้น ส่วนในไทยผู้ประกอบการหลายรายต่างเริ่มให้ความสนใจในด้านสิ่งแวดล้อม โดยเฉพาะการวางแผนหรือเริ่มนำยานยนต์ไฟฟ้าทั้งจักรยานยนต์ไฟฟ้าและรถบรรทุกไฟฟ้ามาใช้ในการขนส่งแล้ว เช่น ไปรษณีย์ไทย, Kerry Express, Flash express เป็นต้น นอกจากนี้ ผู้ประกอบการยังเริ่มนำเทคโนโลยีสมัยใหม่มาช่วยวางแผนในการขนส่ง เช่น การใช้ระบบการจัดเส้นทางที่เหมาะสม (Route optimization) เพื่อลดการใช้พลังงาน

ดังนั้น EIC แนะกลยุทธ์หลักที่ผู้ประกอบการขนส่งพัสดุสามารถนำมาปรับใช้เพื่อเพิ่มขีดความสามารถในการแข่งขันพร้อมทั้งช่วยขยายสู่ตลาด Blue ocean ได้แก่ 1. การพัฒนาความเร็วในการจัดส่งพัสดุอย่างต่อเนื่อง 2. การสร้าง strategic partnership หรือ M&A กับผู้ประกอบการต่าง ๆ เพื่อต่อยอดธุรกิจ และ 3. การนำเทคโนโลยีสมัยใหม่มาประยุกต์ใช้กับการดำเนินการมากยิ่งขึ้น

1. การพัฒนาความเร็วในการจัดส่งพัสดุอย่างต่อเนื่อง โดยคงปฏิเสธไม่ได้ว่าความเร็วในการขนส่งจะยังคงเป็นปัจจัยสำคัญในการสร้างความพึงพอใจแก่ลูกค้ารวมถึงการตัดสินใจซื้อสินค้าจนมีคำกล่าวที่ว่าการขนส่งที่ดีคือการขนส่งที่เร็ว อีกทั้ง ความต้องการของผู้บริโภคในด้านความเร็วของการขนส่งยังเพิ่มขึ้นต่อเนื่อง โดยจากในอดีตที่สามารถรอได้ถึง 7 วัน จนในปัจจุบันที่ผู้บริโภคคาดหวังให้สินค้าส่วนใหญ่สามารถส่งถึงได้ภายใน 2-3 วัน และภายในวันเดียวในบางสินค้า ทำให้คาดว่าในอนาคตการขนส่งสินค้าจะต้องยิ่งพัฒนาให้รวดเร็วยิ่งขึ้นเพื่อตอบสนองต่อผู้บริโภคเป็นภายใน 1-2 วันหรือกลายเป็นภายในไม่กี่ชั่วโมง ด้วยเหตุนี้ นอกจากผู้ประกอบการต้องรักษาความรวดเร็วและประสิทธิภาพในการให้บริการขนส่งอย่างต่อเนื่องแล้ว จะต้องเร่งพัฒนาความเร็วในการขนส่งซึ่งนอกจากการใช้วิธีการขยายเครือข่ายและเพิ่มบุคลากรแล้ว ยังมีอีกหลายวิธีที่จะช่วยให้สามารถจัดส่งสินค้าได้รวดเร็วขึ้น ได้แก่ 1. การเพิ่มความร่วมมือกับผู้ขายสินค้าเนื่องจากการจัดส่งสินค้าต้องอาศัยความเร็วทั้งจากการ fullfillment และการขนส่ง ดังนั้น การเสนอบริการ integrated supply chain จะเป็นอีกวิธีที่ช่วยเพิ่มความเร็วได้ โดยผู้ขนส่งจะสามารถบริหารจัดการสินค้าได้อย่างมีประสิทธิภาพครบทั้งกระบวนการตั้งแต่ขั้นตอนแพ็กสินค้าจนถึงการส่งสินค้าให้ถึงมือผู้บริโภค 2. การจัดตั้งคลังสินค้าภายในตัวเมือง (urban warehouses) ซึ่งเป็นวิธีที่กำลังเป็นที่นิยมในต่างประเทศเพราะจะทำให้กระบวนการจัดส่งสินค้าอยู่ใกล้ผู้บริโภคมากยิ่งขึ้น โดยจะมีลักษณะเป็นคลังสินค้าขนาดเล็ก (micro fullfillment center) และตั้งกระจายตัวอยู่ในแหล่งชุมชนหรือย่านช้อปปิ้ง ทั้งนี้แม้ค่าใช้จ่ายในการจัดตั้ง urban warehouses จะสูงกว่าคลังสินค้าทั่วไปเนื่องจากอยู่ในตัวเมือง แต่ผู้ประกอบการจะสามารถบรรเทาค่าใช้จ่ายได้จากการลดลงของต้นทุนค่าขนส่งขั้นสุดท้ายสู่ผู้บริโภค (last mile) กับต้นทุนสินค้าคงคลัง โดย IKEA ได้เริ่มเปิดศูนย์กระจายสินค้า fulfillment ในย่านช้อปปิ้งแล้วในยุโรป และเตรียมเปิดในไทยในย่านช็อปปิ้งบริเวณพร้อมพงษ์ที่ Emsphere และ 3. การใช้เทคโนโลยีสมัยใหม่ มาประยุกต์ใช้ในการเพิ่มความเร็วการขนส่ง อย่างเช่นหุ่นยนต์อัตโนมัติ คลังสินค้าอัตโนมัติ หรือการบริหารโลจิสติกส์ด้วยการวิเคราะห์เชิงคาดการณ์ (predictive logistics) ซึ่งจะกล่าวรายละเอียดในส่วนถัดไป

นอกจากนี้ เนื่องจากความคาดหวังในด้านความเร็วในการขนส่งของผู้บริโภคในแต่ละสินค้ามีความแตกต่างกัน ทำให้ผู้ประกอบการอาจจะเริ่มจากในสินค้าบางกลุ่มที่เป็นที่ต้องการก่อน โดยจากการสำรวจของ McKinsey พบว่าสินค้าที่ผู้บริโภคในสหรัฐฯ คาดหวังว่าจะได้รับภายใน 1 วัน ได้แก่ อาหาร, ของใช้อุปโภคบริโภค, ผลิตภัณฑ์ความงาม ขณะที่ สินค้าอื่น ๆ ผู้บริโภคคาดว่าจะได้รับสินค้าไม่เกิน 2 วัน เช่น อุปกรณ์ตกแต่งบ้าน และ อิเล็กทรอนิกส์ เป็นต้น

2. การสร้างพันธมิตรทางธุรกิจ (strategic partnership) หรือการควบรวมกิจการ (Mergers and Acquisitions: M&A) กับผู้ประกอบการในกลุ่มธุรกิจต่าง ๆ เพื่อต่อยอดการให้บริการและสร้างซินเนอร์ยี่ (synergies) กับธุรกิจหลักของตนเอง โดยนอกจากการสร้างพันธมิตรกับผู้ประกอบการแพลตฟอร์ม E-commerce ที่เป็นกลยุทธ์ที่สำคัญแล้ว ผู้ประกอบการควรสร้างความร่วมมือกับผู้ประกอบการในธุรกิจต่าง ๆ เพื่อเสริมจุดแข็งและปิดจุดอ่อนของตน เช่น การร่วมมือกับกลุ่มธุรกิจค้าปลีกที่มีการขยายช่องทางออนไลน์ (e-retailer) เพื่อเจาะตลาดกลุ่มลูกค้า B2C มากยิ่งขึ้น,การร่วมมือกับกลุ่ม delivery driver app เพื่อเพิ่มบริการขนส่งแบบ near instant delivery, และการร่วมมือกับกลุ่มร้านค้าและกลุ่มผู้ประกอบการอุตสาหกรรมต่าง ๆ เพื่อขยายการให้บริการในตลาดเฉพาะกลุ่ม (niche market) ทั้งนี้ Kerry Express ได้นำวิธีสร้างความร่วมมือทางธุรกิจและการเข้าซื้อกิจการที่เอื้อประโยชน์ในระยะยาวมาเป็นกลยุทธ์สำคัญของบริษัท โดยร่วมมือกับ Grab ในการให้บริการเข้ารับพัสดุหน้าบ้านรวมถึงบริการเข้ารับพัสดุรายชั่วโมง,

ทำธุรกิจแบบร่วมค้า (joint venture) กับ Betagro ให้บริการ Kerry Cool สำหรับขนส่งสินค้าควบคุมอุณหภูมิแบบแช่เย็นและแช่แข็ง และทำธุรกิจแบบร่วมค้ากับเซ็นทรัล รีเทล คอร์ปอเรชั่น (CRC) ในการให้บริการ Kerry XL สำหรับขนส่งสินค้า bulky นอกจากนี้ Kerry Express ยังได้ร่วมมือกับ SABUY ในการพัฒนา Kerry Wallet กระเป๋าเงินอิเล็กทรอนิกส์ และใช้โมเดลตัวแทนจำหน่าย (reseller model) ในการให้บริการภายใต้แบรนด์ ORANGE EXPRESS powered by Kerry Express เพื่อให้บริการขนส่งพัสดุแก่ร้านค้าที่ให้บริการขนส่งพัสดุของกลุ่ม SABUY เช่น Shipsmile และ Plus Express เป็นต้น

3. การนำเทคโนโลยีสมัยใหม่อย่างเช่น Big Data, หุ่นยนต์, และคลังสินค้าอัตโนมัติ มาประยุกต์ใช้กับการดำเนินงานให้เกิดผลอย่างแท้จริง ซึ่งจะช่วยลดต้นทุนและเพิ่มประสิทธิภาพในการดำเนินการ, ช่วยรองรับปริมาณสินค้าที่จะเพิ่มขึ้นอย่างต่อเนื่องได้, ช่วยสร้างความพึงพอใจแก่ลูกค้าจากความเร็วและความถูกต้องในการจัดส่ง และลดความเสี่ยงจากการเกิดปัญหาดิสรัปชันด้านการผลิตและขนส่ง ดังเช่นในสถานการณ์ โรค COVID-19 โดยสามารถนำไปใช้ได้ตลอดทั้งกระบวนการดำเนินงาน (end-to-end supply chain) ตั้งแต่การวางแผนการตลาดที่ขับเคลื่อนด้วยข้อมูล (data-driven marketing) การเพิ่มประสิทธิภาพการบริหารจัดการโลจิสติกส์ด้วยวิธีการบริหารโลจิสติกส์ด้วยการวิเคราะห์เชิงคาดการณ์ (predictive logisitcs) ซึ่งช่วยให้สามารถขนส่งสินค้าได้รวดเร็วมากยิ่งขึ้น หรือวิธีการบริหารโลจิสติกส์ที่มุ่งเน้นความยืดหยุ่น (elastic logistics) เพื่อเตรียมพร้อมรองรับสถานการณ์ที่เปลี่ยนแปลงไปอย่างรวดเร็ว และการยกระดับการดำเนินการด้านคลังสินค้าและขนส่งโดยอาศัยเทคโนโลยีสมัยใหม่ อย่างเช่น หุ่นยนต์ คลังสินค้าอัตโนมัติ ยานยนต์อัตโนมัติ และโดรน รวมถึงเทคโนโลยีที่เป็นมิตรกับสิ่งแวดล้อมและ green logistics ซึ่งจะช่วยเพิ่มประสิทธิภาพการบริการจัดการและเติบโตแบบยั่งยืนได้ นอกจากนี้ การลงทุนในสตาร์ตอัปด้านโลจิสติกส์ (LogTech) ก็จะช่วยต่อยอดและพัฒนารูปแบบการให้บริการใหม่ๆแก่ผู้ประกอบการได้

โดยสรุป แม้การแพร่ระบาดของ COVID-19 ในช่วงที่ผ่านมาได้สร้างวิกฤตต่อเศรษฐกิจโลกและเศรษฐกิจไทยในหลายมิติ แต่ตลาดขนส่งพัสดุไทยในปี 2020-2021 ยังเติบโตต่อเนื่องจากในยุคก่อน COVID-19 เนื่องจากพฤติกรรมผู้บริโภคที่หันมาซื้อสินค้าผ่านช่องทาง E-commerce มากยิ่งขึ้นโดยเฉพาะในช่วงที่มีการใช้มาตรการควบคุมโรคอย่างเข้มงวด อีกทั้ง EIC ประเมินว่าตลาดขนส่งพัสดุไทยในปี 2022 และในระยะ 2-3 ปีข้างหน้า จะเติบโตต่อเนื่องแม้สถานการณ์แพร่ระบาดจะปรับตัวดีขึ้นตามพฤติกรรมผู้บริโภคในด้านการซื้อสินค้าที่เปลี่ยนแปลงไปจนกลายเป็น new normal อย่างไรก็ดี การเติบโตของตลาดขนส่งพัสดุจะยังคงได้รับผลกระทบจากสงครามราคาระหว่างผู้เล่นรายใหญ่หลายรายในการแย่งชิงส่วนแบ่งตลาด ซึ่งจะกดดันให้อัตราค่าขนส่งพัสดุปรับลดลง

ด้วยเหตุนี้ ผู้ประกอบการควรเริ่มปรับตัวและขยายไปสู่การให้บริการใหม่ ๆ มากขึ้น โดย 4 เทรนด์การให้บริการที่น่าสนใจและจะเป็นโอกาสแก่ผู้ประกอบการ ได้แก่ การขนส่งสินค้าระหว่างประเทศ การขนส่งสินค้าขนาดใหญ่ การให้บริการโลจิสติกส์แบบครบวงจร และการให้บริการขนส่งสินค้าควบคุมอุณหภูมิแบบด่วนทั้งสินค้าแบบแช่เย็นและแช่แข็ง อย่างไรก็ดี ในอนาคต ธุรกิจขนส่งพัสดุยังมีความท้าท้ายที่ต้องเผชิญทั้งในด้านต้นทุนการดำเนินการที่เพิ่มขึ้นกับกำลังซื้อที่อ่อนแอลง การแข่งขันจากธุรกิจแอปพลิเคชันบริการขนส่งเดลิเวอรี่ และการพัฒนาด้านโลจิสติกส์สีเขียวและความยั่งยืน ซึ่งส่งผลให้ผู้ประกอบการควรเร่งปรับกลยุทธ์ให้เท่าทันกับการเปลี่ยนแปลงที่เกิดขึ้น โดย 3 กลยุทธ์ที่คาดว่าภาคธุรกิจจะนำไปปรับใช้เพื่อเพิ่มขีดความสามารถในการแข่งขันและขยายสู่ตลาดใหม่ ๆ ได้แก่

1. การพัฒนาความเร็วในการจัดส่งพัสดุอย่างต่อเนื่อง 2. การสร้างพันธมิตรกับผู้ประกอบการในกลุ่มธุรกิจอื่น ๆ และ 3. การนำเทคโนโลยีสมัยใหม่มาประยุกต์ใช้

บทวิเคราะห์โดย… https://www.scbeic.com/th/detail/product/8322

ผู้เขียนบทวิเคราะห์

นายปุญญภพ ตันติปิฎก (punyapob.tantipidok@scb.co.th) นักวิเคราะห์