จับเฟดขึ้นดอกเบี้ย0.50%กดเงินสหรัฐฯ ลง

คาดเฟดปรับขึ้นดอกเบี้ยนโยบายอีกร้อยละ0.50 เพื่อสกัดกั้นเงินเฟ้อ…ปัจจัยสนับสนุนทิศทางแข็งค่าของดอลลาร์สหรัฐฯ

ในการประชุม FOMC วันที่ 3-4 พ.ค. นี้ คาดว่าเฟดจะปรับขึ้นดอกเบี้ยนโยบายอีกร้อยละ 0.50 ตามที่ได้ส่งสัญญาณไว้ก่อนหน้านี้ เพื่อสกัดกั้นเงินเฟ้อที่ยังคงเร่งตัวในระดับสูง

เฟดยังคงให้น้ำหนักต่อประเด็นการรักษาเสถียรภาพด้านราคาเป็นหลัก ท่ามกลางเงินเฟ้อที่ยังคงเร่งตัวสูงขึ้น โดยอัตราเงินเฟ้อทั่วไปวัดจากดัชนีราคาผู้บริโภคเดือนมี.ค. 2565 เร่งตัวสูงขึ้นมาอยู่ที่ 8.5% YoY เพิ่มขึ้นอย่างต่อเนื่องจากระดับ 7.9% ในเดือนก่อนหน้า และเป็นระดับที่สูงสุดนับตั้งแต่เดือนธ.ค. 2524 ซึ่งราคาสินค้าและบริการต่างๆ เพิ่มขึ้นเป็นวงกว้าง โดยเฉพาะอย่างยิ่งราคาพลังงาน อาหาร และที่อยู่อาศัย ท่ามกลางผลกระทบจากความขัดแย้งระหว่างรัสเซียและยูเครนที่เพิ่มแรงกดดันต่อเงินเฟ้อโลก ส่งผลให้เฟดคงจำเป็นต้องปรับขึ้นดอกเบี้ยนโยบายในการประชุมครั้งนี้อีกร้อยละ 0.50 รวมถึงคงจะต้องเริ่มปรับลดขนาดงบดุลมูลค่ารวมเกือบ 9 ล้านล้านดอลลาร์ฯ ในการประชุม FOMC ครั้งนี้ตามที่ได้ส่งสัญญาณไว้ก่อนหน้านี้ ซึ่งการปรับขึ้นดอกเบี้ยอีกร้อยละ 0.50 ถือเป็นยาแรงที่เฟดคงต้องเลือกทำเพื่อยับยั้งวัฏจักรเงินเฟ้อ โดยเฟดคงมีมุมมองว่าหากปรับขึ้นดอกเบี้ยน้อยหรือช้าเกินไปอาจไม่เพียงพอที่จะส่งผลให้เงินเฟ้อปรับลดลงมาได้ ขณะเดียวกันเฟดคงมีจุดมุ่งหมายที่จะพาเศรษฐกิจสหรัฐฯ ไปสู่ Soft Landing โดยการพยายามใช้นโยบายการเงินแบบตึงตัวเพื่อปรับลดอัตราเงินเฟ้อให้กลับมาสู่ระดับเสถียรภาพ และเพื่อลดความเสี่ยงที่จะเกิดภาวะฟองสบู่แตกในตลาดอสังหาริมทรัพย์และตลาดการเงิน แต่ขณะเดียวกันก็มุ่งหวังว่าการดำเนินนโยบายการเงินแบบตึงตัวจะไม่ส่งผลให้เศรษฐกิจสหรัฐฯ เข้าสู่ภาวะถดถอย ซึ่งเฟดคงมีมุมมองว่าเศรษฐกิจสหรัฐฯ โดยเฉพาะอย่างยิ่งตลาดแรงงานสหรัฐฯ มีความแข็งแกร่งเพียงพอที่จะรองรับการดำเนินนโยบายการเงินแบบตึงตัว โดยตัวเลขอัตราการว่างงานเดือนมี.ค. 2565 ก็ลดลงอย่างต่อเนื่องมาอยู่ที่ระดับ 3.6% ซึ่งเป็นระดับที่ต่ำสุดในรอบ 2 ปี โดยการจ้างงานในบางภาคส่วน เช่น ภาคค้าปลีกและภาคการเงิน ก็ได้กลับเข้าสู่ระดับก่อนวิกฤติโควิดเป็นที่เรียบร้อยแล้ว อย่างไรก็ดี เมื่อมองไปข้างหน้า เศรษฐกิจสหรัฐฯ ยังคงเผชิญปัจจัยเสี่ยงจากผลกระทบของวิกฤติความขัดแย้งระหว่างรัสเซียและยูเครน ที่อาจยิ่งเร่งให้เงินเฟ้อเพิ่มสูงขึ้นอย่างต่อเนื่อง ขณะเดียวกันก็เป็นปัจจัยบั่นทอนเศรษฐกิจโลกรวมถึงเศรษฐกิจสหรัฐฯ ให้แย่ลงกว่าเดิม ดังนั้น เฟดคงเผชิญความท้าทายมากขึ้นในการดำเนินนโยบายการเงินในระยะข้างหน้า โดยแรงกดดันด้านเงินเฟ้ออาจยิ่งทำให้เฟดต้องเร่งปรับขึ้นดอกเบี้ยกว่าเดิม ซึ่งมีความเป็นไปได้ที่เฟดอาจจำเป็นต้องปรับขึ้นดอกเบี้ยในอัตราร้อยละ 0.50 ในการประชุมอีก 5 ครั้งในระยะที่เหลือของปี ซึ่งปัจจุบันตลาดก็มีมุมมองว่าอัตราดอกเบี้ยนโยบาย ณ สิ้นปีคาดว่าจะอยู่ที่ราว 2.75-3.00% อย่างไรก็ดี การเร่งปรับขึ้นดอกเบี้ยของเฟดอาจส่งผลกระทบทางลบต่อเศรษฐกิจสหรัฐฯ ได้ ท่ามกลางปัจจัยเสี่ยงต่างๆ ที่ยังอยู่ในระดับสูง ทั้งนี้ สำหรับมุมมองเศรษฐกิจ เฟดน่าจะคงประมาณการจีดีพีไว้ที่ 2.8% รวมถึงคงประมาณการอัตราเงินเฟ้อต่างๆ เพื่อรอดูผลของการปรับขึ้นดอกเบี้ยในรอบนี้ และสถานการณ์ทางเศรษฐกิจต่างๆ ไปอีกระยะหนึ่ง

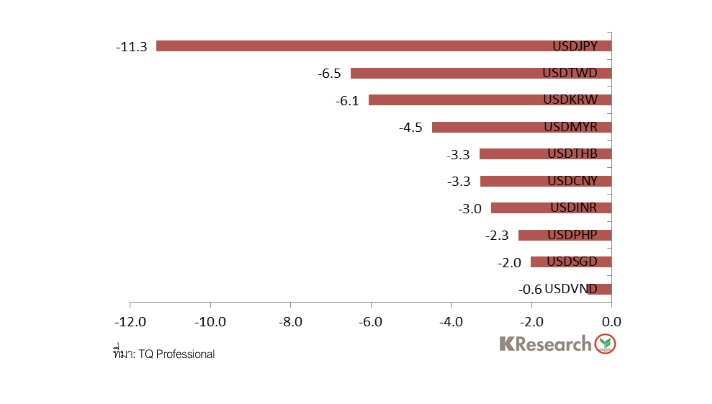

การเร่งปรับขึ้นดอกเบี้ยนโยบายของเฟดส่งผลให้ค่าเงินดอลลาร์ฯ มีทิศทางแข็งค่าขึ้น ในขณะที่ธนาคารกลางของประเทศต่างๆ ที่มีการดำเนินนโยบายการเงินสวนทางกับเฟดเผชิญแรงกดดันจากเงินทุนไหลออกและทิศทางค่าเงินที่อ่อนค่าลง ทั้งนี้ หากพิจารณาประเทศต่างๆ ในภูมิภาคเอเซีย ประเทศส่วนใหญ่ต่างยังคงนโยบายการเงินแบบผ่อนคลายท่ามกลางเศรษฐกิจที่กำลังอยู่ในภาวะเริ่มฟื้นตัว ซึ่งนโยบายการเงินที่แตกต่างกันของสหรัฐฯ กับประเทศต่างๆ ในภูมิภาคส่งผลให้ส่วนต่างระหว่างอัตราดอกเบี้ยของแต่ละประเทศกับสหรัฐฯ (Interest rate gap) นั้นแคบลง ซึ่งอาจเป็นปัจจัยกระตุ้นให้เกิดภาวะเงินทุนไหลออกจากประเทศ และไปกดดันทิศทางค่าเงินของแต่ละประเทศให้อ่อนค่าอย่างต่อเนื่องได้ โดยจากกราฟที่ 1 จะเห็นว่าค่าเงินเยนของญี่ปุ่นนั้นได้รับแรงกดดันมากที่สุดโดยอ่อนค่าไปแล้วกว่า 11.3% นับตั้งแต่ต้นปี ขณะที่ ค่าเงินริงกิตของมาเลเซียและค่าเงินบาทของไทยก็อ่อนค่าไปแล้วกว่า 4.5% และ 3.3% นับตั้งแต่ต้นปีตามลำดับ ซึ่งธนาคารกลางต่างๆ เหล่านี้คงเผชิญแรงกดดันให้ปรับขึ้นดอกเบี้ยนโยบาย ท่ามกลางเงินทุนไหลออกและทิศทางค่าเงินที่อ่อนค่า ดังนั้น ธนาคารกลางต่างๆ คงเผชิญความท้าทายในการดำเนินนโยบายการเงินแบบผ่อนคลายและคงจะต้องชั่งน้ำหนักระหว่างความเสี่ยงด้านเสถียรภาพการเงินและด้านการเติบโตทางเศรษฐกิจต่อไปในระยะข้างหน้า

กราฟที่ 1: ค่าเงินในภูมิภาคเทียบกับดอลลาร์ฯ (%YTD) ณ วันที่ 27 เม.ย. 2565