ไทยพาณิชย์ วิเคราะห์ส่งออกไทยทั้งปียังสดใส

ส่งออกก.ย. ยังขยายตัวได้ต่อเนื่องแม้มีปัจจัยกดดันรอบด้านทั้งปีมีแนวโน้มเติบโตมากกว่าที่เคยคาดการณ์ไว้

การส่งออกเดือน ก.ย. 2024 ลดความร้อนแรงลง

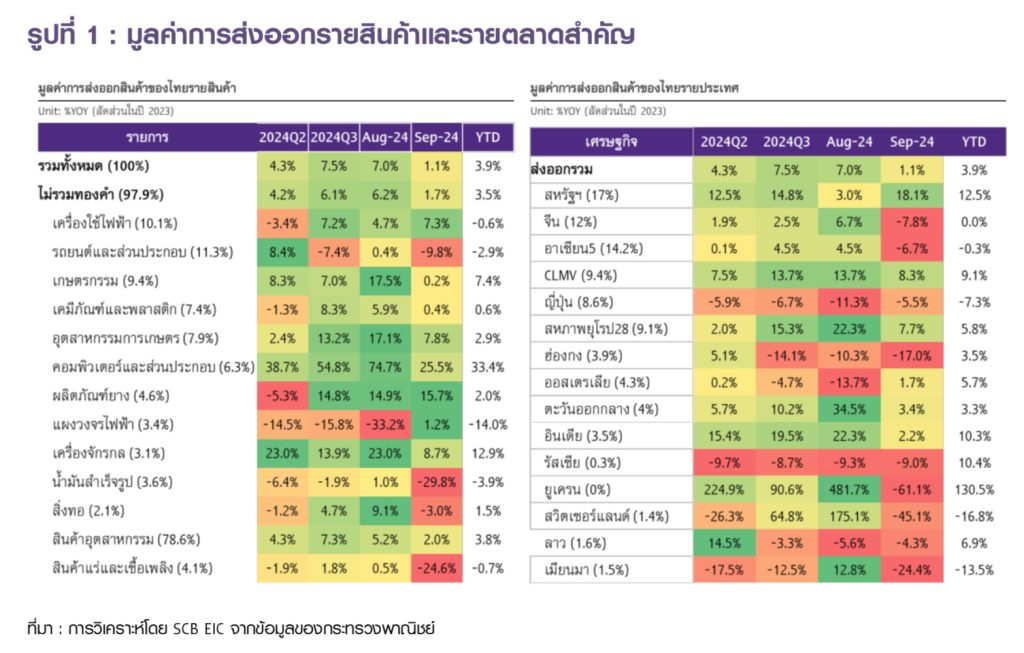

มูลค่าการส่งออกสินค้าไทยเดือน ก.ย. 2024 อยู่ที่ 25,983.2 ล้านดอลลาร์สหรัฐ ขยายตัว 1.1%YOY (เทียบกับเดือนเดียวกันปีก่อน) ถึงแม้ว่าจะชะลอลงจาก 7% ในเดือนก่อน และต่ำกว่าตัวเลขที่นักวิเคราะห์คาดการณ์ไว้ในโพลของ Reuters ที่ 2.9% แต่นับว่าอัตราการขยายตัวดีกว่าที่ SCB EIC ประเมินไว้ว่า จะติดลบเล็กน้อย -0.2% สำหรับภาพรวมมูลค่าการส่งออกไทยในช่วง 3 ไตรมาสแรกของปีนี้อยู่ที่ 223,176 ล้านดอลลาร์สหรัฐ ขยายตัว 3.9% (ตัวเลขระบบศุลกากร)

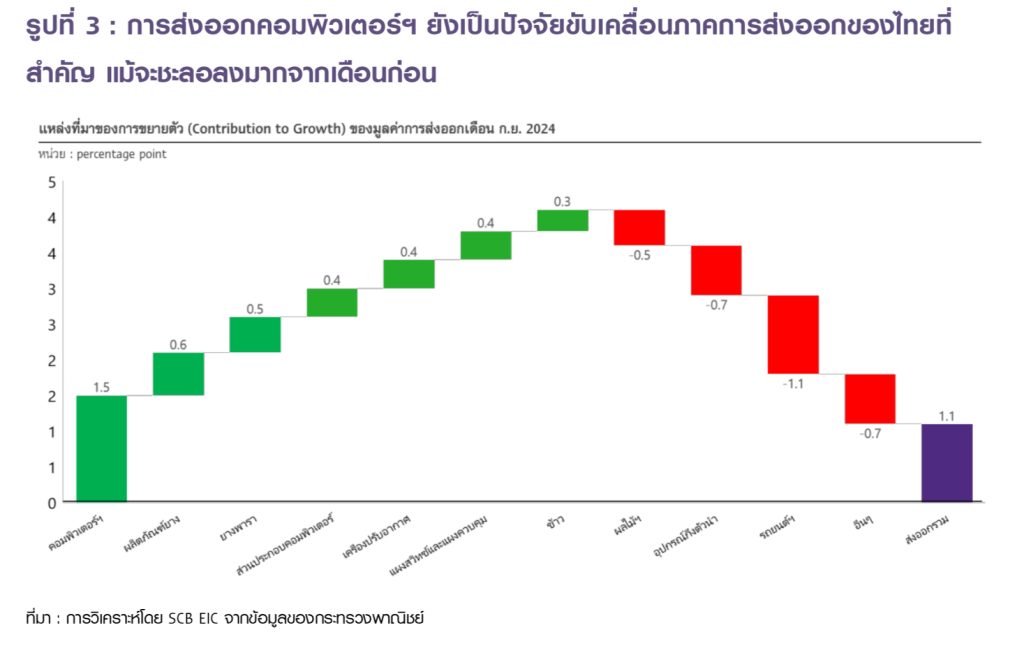

การส่งออกของไทยลดความร้อนแรงลงหลังจากเร่งตัวไปมากในช่วง 2 เดือนก่อนหน้า สะท้อนจากตัวเลขมูลค่าการส่งออกไทยเทียบกับเดือนก่อนหน้าแบบปรับฤดูกาลแล้วที่หดตัว -1.6%MOM_SA นับเป็นการหดตัวครั้งแรกในรอบ 3 เดือน อีกทั้ง หากไม่รวมทองคำจะหดตัว -1.8%MOM_SA จาก (1) มูลค่าการส่งออกคอมพิวเตอร์ชะลอลงมาก ถึงแม้ว่าความต้องการสินค้าอิเล็กทรอนิกส์ในตลาดโลกที่ฟื้นตัวตามวัฏจักรขาขึ้นยังเป็นปัจจัยสนับสนุนการส่งออกไทยที่สำคัญที่สุดในเดือนนี้ต่อเนื่องมา แต่อัตราการขยายตัวของการส่งออกคอมพิวเตอร์ของไทยชะลอลงเหลือ 25.5%จาก 74.7% ในเดือนก่อน (มีส่วนช่วยให้มูลค่าการส่งออกรวมเดือนนี้ขยายตัวถึง 1.5% เทียบกับเดือนก่อนหน้าที่ 3.4%) หรือ -5.6%MOM_SA (2) มูลค่าการส่งออกทองคำหดตัว ในช่วงที่ผ่านมามูลค่าการส่งออกทองคำไม่ขึ้นรูปขยายตัวได้ดีตามราคาทองคำในตลาดโลกที่เพิ่มขึ้น แต่มูลค่าการส่งออกทองคำเดือนนี้หดตัวเป็นครั้งแรกในรอบ 5 เดือนที่ -15%YOY (มีส่วนทำให้มูลค่าการส่งออกเดือนนี้ลดลง -0.1% เทียบกับเดือนก่อนหน้าที่มีส่วนช่วยให้ขยายตัว 1.5%)และ (3) ปัจจัยฐานสูง มูลค่าการส่งออกเดือน ก.ย. ปีก่อนอยู่ที่ 25,694.4 ล้านดอลลาร์สหรัฐ ซึ่งค่อนข้างสูงหากเทียบกับค่าเฉลี่ยทั้งปี 2023 และค่าเฉลี่ยเดือน ก.ย. ในอดีต

3 ใน 4 ของหมวดสินค้าส่งออกหลักโตชะลอลง ขณะที่หมวดแร่และเชื้อเพลิงหดตัวมาก

หากพิจารณาสินค้าส่งออกรายหมวด พบว่า (1) สินค้าอุตสาหกรรมการเกษตรชะลอลงเหลือ 7.8% หลังจากขยายตัว 17.1% ในเดือนก่อน โดยอาหารทะเลกระป๋องและแปรรูป อาหารสัตว์เลี้ยง และไขมันและน้ำมันจากพืชและสัตว์เป็นสินค้าขยายตัวดี ขณะที่น้ำตาลทรายเป็นสินค้าที่หดตัว (2) สินค้าอุตสาหกรรมชะลอตัวลงเล็กน้อยเหลือ 2% จาก 5.2% ในเดือนก่อน โดยเครื่องคอมพิวเตอร์และอุปกรณ์ ส่วนประกอบคอมพิวเตอร์ เครื่องปรับอากาศและส่วนประกอบแผงสวิตช์และแผงควบคุมกระแสไฟฟ้า และเครื่องจักรกลและส่วนประกอบของเครื่องจักรกลเป็นสินค้าหลักที่ขยายตัวได้ ขณะที่รถยนต์ อุปกรณ์และส่วนประกอบ อุปกรณ์กึ่งตัวนำ และเครื่องยนต์สันดาปภายในแบบลูกสูบและส่วนประกอบเป็นสินค้าหลักที่หดตัว (3) สินค้าเกษตรชะลอตัวลงมากเหลือ 0.2% หลังจากขยายตัว 17.5% ในเดือนก่อน โดยยางพาราและข้าวเป็นสินค้าที่ยังขยายตัวดี ขณะที่ผลไม้สด แช่เย็น แช่แข็งและแห้งและผลิตภัณฑ์มันสำปะหลังเป็นสินค้าสำคัญที่หดตัว และ (4) สินค้าแร่และเชื้อเพลิงพลิกกลับมาหดตัวมากในรอบ 5 เดือนที่ -24.9% จากขยายตัว 0.5% ในเดือนก่อน โดยการส่งออกน้ำมันสำเร็จรูปหดตัวมากถึง -29.8% จากราคาน้ำมันที่ลดลง -7.3% ในเดือน ก.ย. เมื่อเทียบกับเดือน ส.ค. (รูปที่ 1 และ 2)

การส่งออกขยายตัวได้ดีในตลาดสหรัฐฯ และ CLMV

หากพิจารณาการส่งออกรายตลาดหลัก พบว่า (1) ตลาดฮ่องกงยังคงหดตัว -17% รุนแรงขึ้นจาก -10.3% ในเดือนก่อน โดยสินค้าส่งออกสำคัญไปฮ่องกงหดตัวมากขึ้นเป็น 12 จาก 15 รายการ เช่น เครื่องคอมพิวเตอร์ อุปกรณ์และส่วนประกอบ หดตัวรุนแรงขึ้น -37.9% จาก -28.6 ในเดือนก่อน และเครื่องโทรสาร โทรศัพท์ อุปกรณ์และส่วนประกอบ ที่พลิกกลับมาหดตัว -75.6% หลังจากขยายตัว 33.7% ในเดือนก่อน (2) ตลาดญี่ปุ่นหดตัว -5.5% แม้จะหดตัวน้อยลงจาก -11.3% ในเดือนก่อน แต่ตลาดนี้หดตัวติดต่อกันนาน 8 เดือนแล้ว โดยเฉพาะรถยนต์ อุปกรณ์และส่วนประกอบที่พลิกกลับมาหดตัว 9.9% จากขยายตัว 9.1% ในเดือนก่อนหน้า ขณะที่อาหารทะเลกระป๋องและแปรรูป ผลิตภัณฑ์ยางหดตัวนาน 7 เดือนติดต่อกัน (3) ตลาดจีนกลับมาหดตัว -7.8% หลังจากขยายตัว 6.7% ในเดือนก่อน โดยส่วนมากจากผลไม้สด แช่เย็น แช่แข็งและแห้ง ผลิตภัณฑ์มันสำปะหลัง และเหล็กและผลิตภัณฑ์ที่หดตัว -21.6%, -45.9% และ -20.8% ตามลำดับ (4) ตลาดสหรัฐฯ ขยายสูงขึ้นมาก 18.1% เทียบ 3% ในเดือนก่อน ในกลุ่มสินค้าอิเล็กทรอนิกส์และเครื่องใช้ไฟฟ้า เช่น เครื่องคอมพิวเตอร์ อุปกรณ์และส่วนประกอบ เครื่องโทรสาร โทรศัพท์ อุปกรณ์และส่วนประกอบ เครื่องใช้ไฟฟ้าและส่วนประกอบอื่น ๆ เครื่องจักรกลและส่วนประกอบของเครื่องจักรกล และแผงสวิตช์และแผงควบคุมกระแสไฟฟ้าที่ขยายตัว 95.5%, 14%, 15.2%, 32.7% และ 7.6% ตามลำดับ (5) ตลาด CLMV ชะลอตัวเล็กน้อยเป็น 8.3% จากการส่งออกไปเมียนมาและลาวที่หดตัว -24.4% และ -4.3% ตามลำดับ ในขณะที่การส่งออกไปเวียดนามชะลอตัวลงอย่างมากที่ 2% จาก 22.3% ในเดือนก่อนหน้า ขณะที่การส่งออกไปกัมพูชายังขยายตัวดีที่ 53.9% โดยเฉพาะทองคำที่ขยายตัวมากถึง 971.2% (รูปที่ 1)

แม้การนำเข้าจะยังขยายตัวสูง แต่ไทยกลับมาเกินดุลการค้า 2 เดือนติดต่อกัน

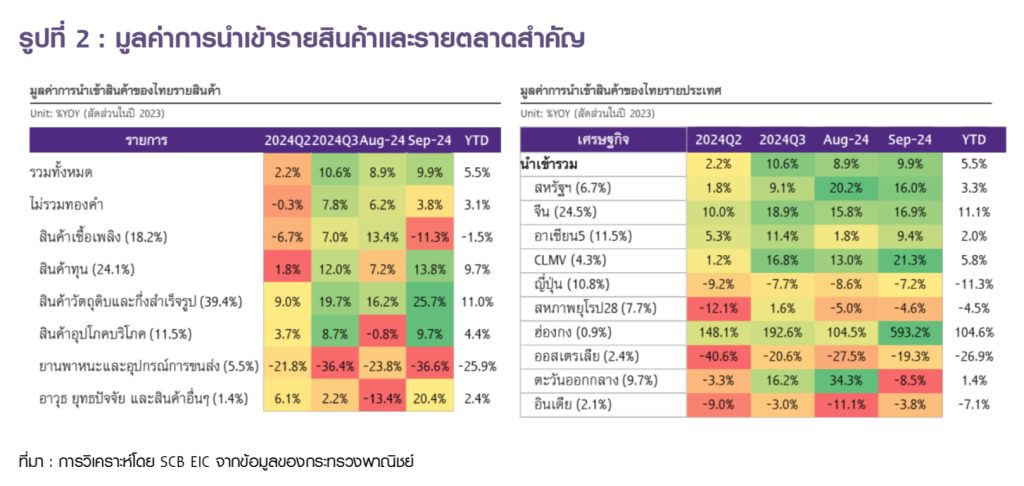

มูลค่าการนำเข้าสินค้าในเดือน ก.ย. อยู่ที่ 25,588.9 ล้านดอลลาร์สหรัฐ ขยายตัวสูง 9.9% นับเป็นการขยายตัวสูงติดต่อกันแล้ว 4 เดือน โดยการนำเข้าสินค้าวัตถุดิบและกึ่งสำเร็จรูป สินค้าทุน และสินค้าอุปโภคบริโภคขยายตัวสูง 25.7% 13.8% และ 9.7% ตามลำดับ ขณะที่การนำเข้ายานพาหนะและอุปกรณ์การขนส่งหดตัวแรงต่อเนื่อง -36.6% เทียบ -23.8% ในเดือนก่อน และการนำเข้าสินค้าเชื้อเพลิงพลิกกลับมาหดตัว -11.3% อย่างไรก็ตาม ดุลการค้าระบบศุลกากรในเดือนนี้เกินดุลติดต่อกัน 2 เดือนอยู่ที่ 394.2 ล้านดอลลาร์สหรัฐ แต่ภาพรวม 3 ไตรมาสแรกของปี 2024 ดุลการค้าไทยยังคงขาดดุล -5,956.83 ล้านดอลลาร์สหรัฐ

ส่งออกปีนี้มีแนวโน้มขยายตัวสูงกว่าที่เคยมองไว้ ท่ามกลางปัจจัยเสี่ยงรอบด้าน

SCB EIC มองแนวโน้มมูลค่าการส่งออกไทยปีนี้และปีหน้าจะขยายตัว 2.6% และ 2.8% ตามลำดับ (ประเมิน ณ เดือน ส.ค.) อย่างไรก็ดี ตัวเลขส่งออก 2 เดือนที่ผ่านมาขยายตัวได้สูงกว่าที่ SCB EIC คาดการณ์ไว้และสูงกว่ามุมมองตลาดมาก ส่วนหนึ่งจากการส่งออกทองคำที่เพิ่มขึ้นตามราคาตลาดโลกและวัฏจักรสินค้าอิเล็กทรอนิกส์ขาขึ้น ส่งผลให้มูลค่าส่งออกในช่วง 3 ไตรมาสแรกของปี 2024 ขยายตัวถึง 3.9% (ตัวเลขระบบศุลกากร) ประกอบกับมูลค่าการส่งออกในไตรมาสสุดท้ายของปีนี้มีแนวโน้มขยายตัวดีต่อเนื่องจากผลของวัฏจักรอิเล็กทรอนิกส์ขาขึ้นและปัจจัยฐานที่ค่อนข้างต่ำ มูลค่าการส่งออกปีนี้จึงมีแนวโน้มขยายตัวมากกว่าประมาณการเดิมที่ 2.6%

อย่างไรก็ดี แรงส่งมูลค่าการส่งออก (ไม่รวมผลของปัจจัยฐาน) ในช่วงที่เหลือของปีนี้ หากพิจารณาในรูป %MOM_SA อาจขยายตัวไม่ดีนักจากปัจจัยกดดันรอบด้าน เช่น

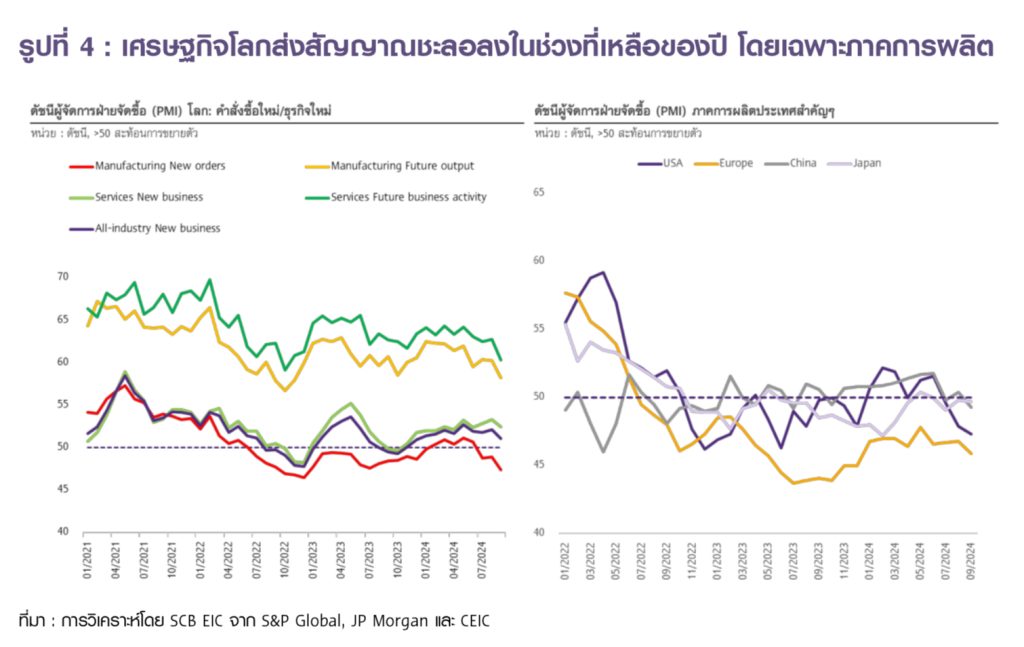

1) เศรษฐกิจโลกมีแนวโน้มชะลอตัวลงจากครึ่งแรกของปี โดยเฉพาะภาคการผลิตที่มีความเกี่ยวเนื่องกับการค้าโลกสูงหดตัว สะท้อนจากดัชนีผู้จัดการฝ่ายจัดซื้อ (PMI) ภาคการผลิตโลกที่อยู่ต่ำกว่าระดับ 50 นอกจากนี้ องค์ประกอบของดัชนี PMI ที่สะท้อนอนาคต เช่น ยอดคำสั่งซื้อใหม่และคาดการณ์ปริมาณผลผลิตมีแนวโน้มลดลง (รูปที่ 4) ในระยะข้างหน้าจะมีปัจจัยลบกดดันเศรษฐกิจและการค้าโลกมากขึ้น อาทิ ความไม่แน่นอนของปัญหาภูมิรัฐศาสตร์ สงครามในหลายพื้นที่มีความยืดเยื้อและรุนแรงขึ้นที่อาจทำให้ค่าระวางเรือกลับมาสูงขึ้นอีกครั้ง (รูปที่ 6 ขวา) และมาตรการกีดกันการค้าที่รุนแรงขึ้น โดยเฉพาะหลังการเลือกตั้งสหรัฐฯ

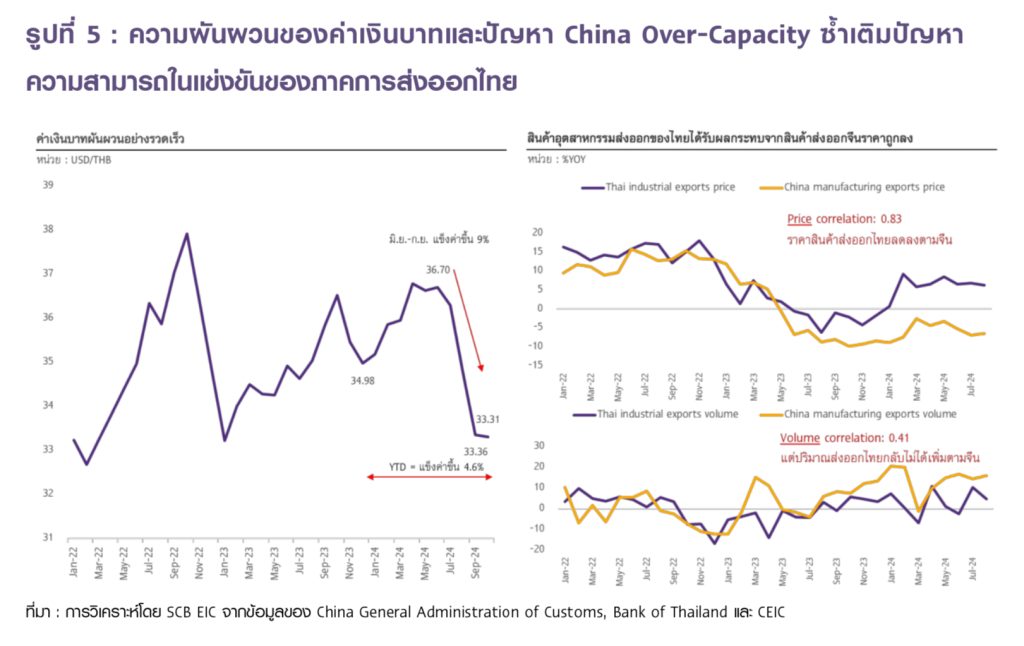

2) China overcapacity ทำให้จีนส่งออกตลาดโลกเพิ่มขึ้นมาก เนื่องจากอุปสงค์ในจีนยังซบเซา ซึ่งอาจซ้ำเติมปัญหาความสามารถในการแข่งขันของไทย โดยเฉพาะความสามารถในการแข่งขันด้านราคากับสินค้าจีน ทั้งตลาดในประเทศและตลาดโลก (รูปที่ 5 ขวา)

3) อินเดียยกเลิกการห้ามส่งออกข้าว หลังจากควบคุมการส่งออกข้าวมาตั้งแต่ ก.ค. 2023 อาจส่งผลให้ราคาและปริมาณข้าวไทยส่งออกลดลง เนื่องจากอุปทานข้าวในตลาดโลกที่มากขึ้น และไทยสูญเสียส่วนแบ่งตลาดข้าวที่ได้เพิ่มมากลับคืนให้อินเดีย

4) ภัยธรรมชาติและสภาพอากาศแปรปรวน สถานการณ์น้ำท่วมในบางภูมิภาคของไทยเริ่มคลี่คลาย พื้นที่เกษตรที่ได้รับผลกระทบยังไม่สูงนัก เมื่อเทียบกับภัยน้ำท่วมในอดีต โดยเบื้องต้น SCB EIC ประเมินมูลค่าความเสียหายน้ำท่วมในภาคเกษตรราว 4,700 ล้านบาท โดยหลักมาจากพื้นที่ปลูกข้าวที่คาดว่าจะเสียหาย 0.8 ล้านไร่ ซึ่งคิดเป็นเพียง 0.7% ของพื้นที่เก็บเกี่ยวข้าว ซึ่งจะกระทบการส่งออกข้าว

5) ราคาน้ำมันโลกมีแนวโน้มลดลงต่อเนื่อง จาก 1) แนวโน้มอุปสงค์น้ำมันโลกลดลงโดยเฉพาะจีน 2) การเพิ่มการผลิตน้ำมันของสหรัฐฯ 3) ความกังวลอุปทานน้ำมันลดลงหลังจากอิสราเอลยืนยันว่าจะไม่โจมตีโรงงานน้ำมันของอิหร่าน 4) ตลาดคาดการณ์ว่าในปี 2024 จะมีอุปทานน้ำมันในตลาดโลกเกินความต้องการ (เกินดุล) ซึ่งอาจส่งผลต่อการส่งออกน้ำมันสำเร็จรูปและสินค้าที่เกี่ยวข้องเช่น พลาสติก ยาง เคมีภัณฑ์

(รูปที่ 6 ซ้าย)

6) ค่าเงินบาทผันผวน อาจกระทบต่อความสามารถในการแข่งขันด้านราคาของสินค้าส่งออกไทย และรายได้หรือกำไรในรูปเงินบาทของผู้ส่งออกไทย (เงินบาทแข็งค่ามากถึง 9% ภายใน 3 เดือนที่ผ่านมา หรือแข็งค่า 4.6% นับตั้งแต่ต้นปี, รูปที่ 5 ซ้าย)

SCB EIC อยู่ระหว่างการประเมินแนวโน้มการส่งออกไทยในปี 2024 และ 2025 ใหม่ และจะเผยแพร่ในเดือน พ.ย.

รูปที่ 1 : มูลค่าการส่งออกรายสินค้าและรายตลาดสำคัญ ที่มา : การวิเคราะห์โดย SCB EIC จากข้อมูลของกระทรวงพาณิชย์

รูปที่ 2 : มูลค่าการนำเข้ารายสินค้าและรายตลาดสำคัญ ที่มา : การวิเคราะห์โดย SCB EIC จากข้อมูลของกระทรวงพาณิชย์

รูปที่ 3 : การส่งออกคอมพิวเตอร์ฯ ยังเป็นปัจจัยขับเคลื่อนภาคการส่งออกของไทยที่สำคัญ แม้จะชะลอลงมากจากเดือนก่อน ที่มา : การวิเคราะห์โดย SCB EIC จากข้อมูลของกระทรวงพาณิชย์

รูปที่ 4 : เศรษฐกิจโลกส่งสัญญาณชะลอลงในช่วงที่เหลือของปี โดยเฉพาะภาคการผลิต ที่มา : การวิเคราะห์โดย SCB EIC จาก S&P Global, JP Morgan และ CEIC

รูปที่ 5 : ความผันผวนของค่าเงินบาทและปัญหา China Over-Capacity ซ้ำเติมปัญหาความสามารถในแข่งขันของภาคการส่งออกไทย ที่มา : การวิเคราะห์โดย SCB EIC จากข้อมูลของ China General Administration of Customs, Bank of Thailand และ CEIC

รูปที่ 6 : ราคาน้ำมันและค่าระวางเรือลดลงมาบ้าง แต่อาจสูงขึ้นอีกหากสงครามรุนแรงขึ้น ที่มา : การวิเคราะห์โดย SCB EIC จากข้อมูลของ CEIC, World Bank และ Freightos

บทวิเคราะห์โดย… https://www.scbeic.com/th/detail/product/trade-281024

ผู้เขียนบทวิเคราะห์

วิชาญ กุลาตี นักเศรษฐศาสตร์อาวุโส

ภาวัต แสวงสัตย์ นักเศรษฐศาสตร์

ข่าวที่เกี่ยวข้อง : ไทยพาณิชย์ ปลุกเอสเอ็มอีก่อสร้าง – อิเล็กทรอนิกส์ รับมือเศรษฐกิจ

ข่าวที่เกี่ยวข้อง : ไทยพาณิชย์ ปลุกเอสเอ็มอีก่อสร้าง – อิเล็กทรอนิกส์ รับมือเศรษฐกิจ