ไทยพาณิชย์ชี้ กนง.ขึ้นดอกเบี้ยแตะ 2% ปีนี้

กนง. ขึ้นดอกเบี้ย 0.25% เป็น 1.75% ตามคาด ในกรณีฐาน SCB EIC มองดอกเบี้ยนโยบายไทยปรับขึ้นต่อเนื่องอยู่ที่ 2% ในช่วงกลางปีนี้

กนง. มีมติเป็นเอกฉันท์ให้ขึ้นอัตราดอกเบี้ยนโยบาย 0.25% ต่อปี จาก 1.5% เป็น 1.75% ต่อปี เศรษฐกิจไทยมีแนวโน้มขยายตัวต่อเนื่องจากภาคการท่องเที่ยวและการบริโภคภาคเอกชนเป็นสำคัญ ขณะที่การส่งออกสินค้าเริ่มมีสัญญาณฟื้นตัวจากที่หดตัวในช่วงก่อนหน้า และคาดว่าจะฟื้นตัวชัดเจนขึ้นในช่วงครึ่งหลังของปี อย่างไรก็ดี เศรษฐกิจโลกมีความไม่แน่นอนเพิ่มขึ้น ส่วนหนึ่งจากแนวโน้มเงินเฟ้อที่ยังสูงและสถานการณ์ปัญหาสถาบันการเงินในประเทศเศรษฐกิจหลัก ด้านอัตราเงินเฟ้อทั่วไปมีแนวโน้มเริ่มกลับเข้าสู่กรอบเป้าหมายในช่วงกลางปีนี้ แต่อัตราเงินเฟ้อพื้นฐานยังทรงตัวในระดับสูงและมีความเสี่ยงด้านสูงจากการส่งผ่านต้นทุนและแรงกดดันเงินเฟ้อด้านอุปสงค์ ดังนั้น การปรับขึ้นอัตราดอกเบี้ยนโยบายอย่างต่อเนื่องมีความสอดคล้องกับแนวโน้มเศรษฐกิจและเงินเฟ้อที่ประเมินไว้

กนง. ประเมินเศรษฐกิจไทยขยายตัวต่อเนื่องที่ 3.6% และ 3.8% ในปี 2023 และ 2024

เศรษฐกิจไทยมีแนวโน้มขยายตัวได้ต่อเนื่องจากจำนวนนักท่องเที่ยวต่างชาติเกือบทุกสัญชาติที่เพิ่มขึ้นต่อเนื่อง ซึ่งส่งผลบวกต่อการจ้างงานและรายได้แรงงาน รวมถึงเป็นแรงส่งต่อเนื่องไปยังการบริโภคภาคเอกชน ขณะที่การส่งออกสินค้าในไตรมาสที่ 1 เริ่มเห็นสัญญาณฟื้นตัวจากที่หดตัวในช่วงก่อนหน้า โดยคาดว่าจะฟื้นตัวชัดเจนขึ้นในช่วงครึ่งหลังของปี

กนง. คาดว่าอัตราเงินเฟ้อทั่วไปจะอยู่ที่ 2.9% และ 2.4% ในปี 2023 และ 2024

อัตราเงินเฟ้อทั่วไปมีแนวโน้มกลับเข้าสู่กรอบเป้าหมายในช่วงกลางปีนี้ ตามแรงกดดันด้านอุปทานจากค่าไฟฟ้าและราคาน้ำมันที่ทยอยคลี่คลาย ขณะที่อัตราเงินเฟ้อพื้นฐานจะปรับลดลงจากปี 2022 มาอยู่ที่ 2.4%ในปี 2023 ก่อนจะทยอยปรับลดลงมาอยู่ที่ 2% ในปี 2024 อย่างไรก็ดี อัตราเงินเฟ้อมีความเสี่ยงที่จะอยู่ในระดับสูงนานกว่าคาดจากการส่งผ่านต้นทุนที่อาจเพิ่มขึ้น เนื่องจากผู้ประกอบการเผชิญภาวะต้นทุนสูงต่อเนื่อง อีกทั้ง มีแรงกดดันเงินเฟ้อด้านอุปสงค์ที่เพิ่มขึ้นตามการฟื้นตัวของเศรษฐกิจ จึงต้องติดตามความเสี่ยงเงินเฟ้ออย่างใกล้ชิด

กนง. ประเมินว่าระบบการเงินโดยรวมมีเสถียรภาพ โดยปัญหาสถาบันการเงินในประเทศเศรษฐกิจหลักในช่วงที่ผ่านมาไม่ได้ส่งผลต่อระบบการเงินไทยอย่างมีนัยสำคัญ

เนื่องจากสถาบันการเงินและภาคธุรกิจไทยมีความเชื่อมโยงไม่มากนักกับสถาบันการเงินและสินทรัพย์เสี่ยงที่เกิดปัญหา รวมถึงธนาคารพาณิชย์มีระดับเงินกองทุนและเงินสำรองที่เข้มแข็ง ด้านความสามารถในการชำระหนี้ของภาคธุรกิจและภาคครัวเรือนปรับดีขึ้นตามการฟื้นตัวของเศรษฐกิจ แต่ฐานะการเงินของผู้ประกอบการ SMEs และครัวเรือนบางส่วนยังเปราะบางและอ่อนไหวต่อค่าครองชีพและภาระหนี้ที่สูงขึ้น จึงควรดำเนินมาตรการปรับโครงสร้างหนี้อย่างต่อเนื่อง รวมทั้งเห็นความสำคัญของการมีมาตรการเฉพาะจุดและแนวทางแก้ปัญหาหนี้อย่างยั่งยืนสำหรับกลุ่มเปราะบาง ด้านภาวะการเงินโดยรวมอยู่ในระดับผ่อนคลาย โดยตึงตัวขึ้นบ้างจากต้นทุนการกู้ยืมของภาคเอกชนที่ปรับสูงขึ้นสอดคล้องกับอัตราดอกเบี้ยนโยบาย แต่ยังไม่เป็นอุปสรรคต่อการระดมทุนของภาคเอกชนและการฟื้นตัวของเศรษฐกิจ ด้านค่าเงินบาทเคลื่อนไหวผันผวน ตามทิศทางนโยบายการเงินของธนาคารกลางสหรัฐฯ ที่มีความไม่แน่นอน และตลาดการเงินโลกที่ผันผวนขึ้นจากปัญหาสถาบันการเงินในประเทศเศรษฐกิจหลัก

SCB EIC ประเมินว่า เศรษฐกิจไทยในปี 2023 มีแนวโน้มขยายตัวได้ดีกว่าที่เคยประเมินไว้

จากแรงหนุนของภาคการท่องเที่ยวและการบริโภคเอกชน ตามการฟื้นตัวของเศรษฐกิจจีนที่เร็วและแรงกว่าคาด โดย SCB EIC ปรับเพิ่มประมาณการเศรษฐกิจไทยในปีนี้เป็น 3.9% จากเดิม 3.4% (รูปที่ และปรับเพิ่มคาดการณ์จำนวนนักท่องเที่ยวต่างชาติในปี 2023 ขึ้นจาก 28 ล้านคนเป็น 30 ล้านคน ซึ่งจะช่วยสนับสนุนให้ตลาดแรงงานและการบริโภคฟื้นตัวต่อเนื่อง นอกจากนี้ พบว่า อุปสงค์ในประเทศปรับดีขึ้น ความเชื่อมั่นภาคธุรกิจและผู้บริโภคปรับสูงขึ้น ตลาดแรงงานฟื้นตัวดีขึ้น โดยเครื่องชี้หลายมิติเข้าใกล้ระดับก่อนเกิดวิกฤติโควิดมากขึ้น และแม้ว่าความเปราะบางในตลาดแรงงานยังคงมีอยู่ แต่มีแนวโน้มปรับลดลงตามการฟื้นตัวของเศรษฐกิจและการจ้างงานในภาคการท่องเที่ยว

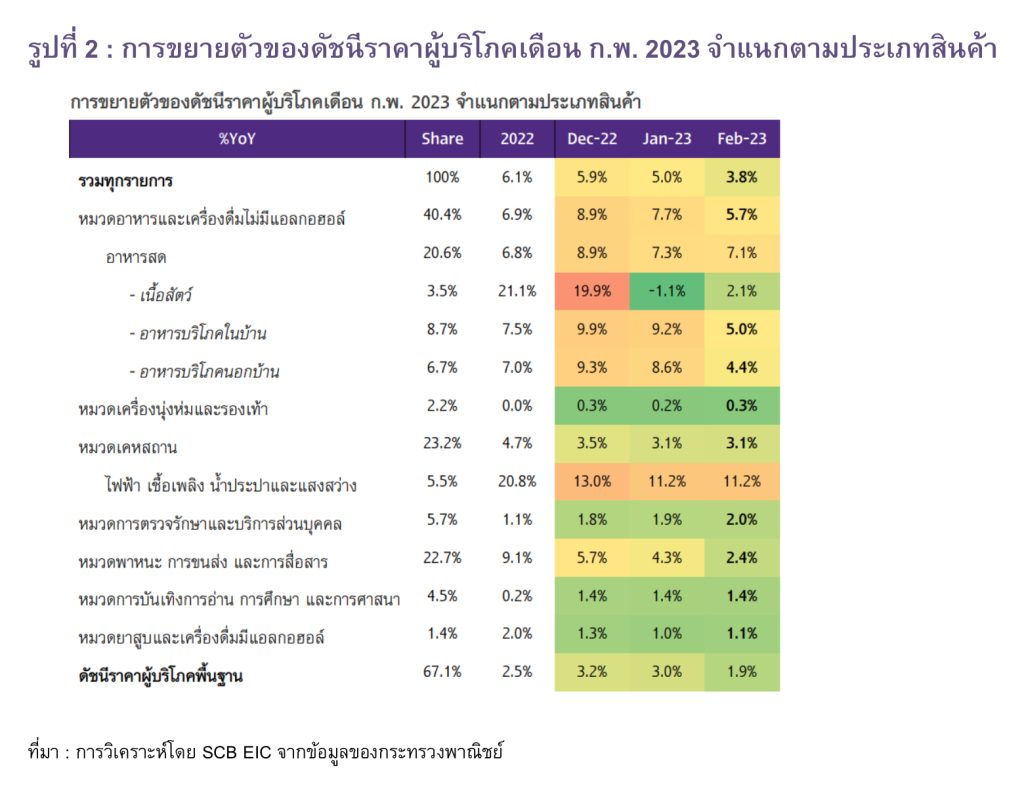

อัตราเงินเฟ้อไทยในปี 2023 มีแนวโน้มชะลอลง และคาดว่าจะกลับเข้าสู่กรอบเป้าหมายของ ธปท. ที่ 1-3% ได้ในปีนี้

SCB EIC คาดว่า อัตราเงินเฟ้อทั่วไปมีแนวโน้มปรับลดลงสู่ 2.7% จากราคาพลังงานโลกที่ปรับลดลงและมาตรการอุดหนุนราคาพลังงานในประเทศที่มีต่อเนื่อง สำหรับอัตราเงินเฟ้อพื้นฐานในปีนี้ คาดว่าจะปรับลดลงสู่ 2.4% โดยในระยะต่อไป อัตราเงินเฟ้อพื้นฐานอาจปรับลดลงไม่เร็วนัก จากการทยอยส่งผ่านต้นทุนของผู้ผลิตไปยังผู้บริโภค และแรงกดดันเงินเฟ้อด้านอุปสงค์ตามแนวโน้มการฟื้นตัวของเศรษฐกิจ

IMPLICATIONS

1. SCB EIC ประเมินว่า Neutral rate ของไทยล่าสุดอยู่ที่ระดับ 2.5% โดย กนง. จะสามารถทยอยปรับขึ้นอัตราดอกเบี้ยนโยบายอย่างต่อเนื่องเข้าสู่ระดับที่เหมาะสมกับการขยายตัวของเศรษฐกิจอย่างมีเสถียรภาพในระยะยาว บนเงื่อนไข 2 ประการ ได้แก่ (1) เศรษฐกิจไทยยังมีแนวโน้มขยายตัวดีต่อเนื่องในระยะข้างหน้า และ (2) แนวทางการปรับขึ้นอัตราดอกเบี้ยนโยบายต่อเนื่องจะช่วยดูแลให้แนวโน้มอัตราเงินเฟ้อกลับมาอยู่ในกรอบเป้าหมายได้ในปีนี้ตามที่ กนง. ประเมินไว้

SCB EIC ได้ประเมิน Neutral rate หรือระดับอัตราดอกเบี้ยที่สอดคล้องกับเศรษฐกิจในระยะยาวที่มีระดับผลผลิต ณ ระดับศักยภาพ และระดับราคาสินค้าและบริการโดยทั่วไปมีเสถียรภาพในระยะยาวตามกรอบเป้าหมายเงินเฟ้อ ซึ่งเป็นระดับอัตราดอกเบี้ยนโยบายที่สะท้อนบทบาทของนโยบายการเงินที่เป็นกลาง (ไม่ได้ตึงตัวหรือผ่อนคลาย) ในการประเมินครั้งนี้ได้นำสมการ Taylor’s rule มาใช้ในการวิเคราะห์ร่วมกับการพิจารณาผ่าน Central bank’s loss function[1] เพื่อหา Path ของการปรับขึ้นอัตราดอกเบี้ยนโยบายไปสู่ระดับ Neutral rate ที่เหมาะสม สามารถลด Inflation gap และ Output gap paths ที่จะเกิดขึ้นในระบบเศรษฐกิจให้เหลือน้อยที่สุดได้

โดยประเมินว่า Neutral rate ล่าสุดของไทยอยู่ที่ 2.5% ซึ่งเป็นระดับที่การขยายตัวทางเศรษฐกิจไทยอยู่ ณ ระดับศักยภาพ และอัตราเงินเฟ้อเป็นไปตามกรอบเป้าหมายเงินเฟ้อของ ธปท. ที่ 1-3% บทบาทของนโยบายการเงินเป็นกลางมากขึ้นโดยสะท้อนจากระดับอัตราดอกเบี้ยนโยบายที่แท้จริงเป็นลบน้อยลงและใกล้ค่าศูนย์มากขึ้น ดังนั้น SCB EIC จึงคาดว่า กนง. อาจจะปรับนโยบายการเงินให้กลับเข้าสู่ระดับปกติที่เหมาะสมกับการเติบโตของเศรษฐกิจไทยในระยะยาว โดยมี Path การปรับขึ้นอัตราดอกเบี้ยนโยบายของไทยไปสู่ระดับ Terminal rate ที่ 2.5% ได้ใน 2 กรณีที่มีความเป็นไปได้มากที่สุด (รูปที่ 3) ดังนี้

Base case : กนง. จะปรับขึ้นอัตราดอกเบี้ยนโยบายสู่ระดับ 2% ในเดือน พ.ค. และคงไว้ตลอดปีนี้เพื่อประเมินสถานการณ์ในช่วงครึ่งปีหลัง ที่เศรษฐกิจโลกอาจมีแนวโน้มขยายตัวชะลอลงได้จาก Downside risks เช่น ผลของนโยบายการเงินโลกตึงตัว (Lag effect) และความไม่แน่นอนของปัญหาสถาบันการเงินในบางประเทศหลักขาดสภาพคล่อง รวมถึงเพื่อให้การฟื้นตัวของเศรษฐกิจไทยทั่วถึงมากขึ้นท่ามกลางภาวะการเงินตึงตัว สะท้อนจากการฟื้นตัวของรายได้ภาคธุรกิจและครัวเรือนกลุ่มเปราะบาง ก่อนจะเริ่มตัดสินใจปรับขึ้นดอกเบี้ยนโยบายไปสู่ Terminal rate ที่ 2.5% ในช่วงครึ่งแรกของปี 2024

Better case : หากเศรษฐกิจไทยขยายตัวดีต่อเนื่องในช่วงครึ่งหลังของปีนี้ และมีแรงกดดันเงินเฟ้อจากอุปสงค์ตามการฟื้นตัวของเศรษฐกิจมากขึ้น กนง. มีแนวโน้มปรับขึ้นดอกเบี้ยต่อเนื่องครั้งละ 25 BPS ไปสู่ระดับ Terminal rate ที่ 2.5% ในไตรมาส 3 ของปีนี้และคงไว้ เพื่อให้กลไกดอกเบี้ยนโยบายส่งผ่านไปสู่ระบบเศรษฐกิจต่อไป

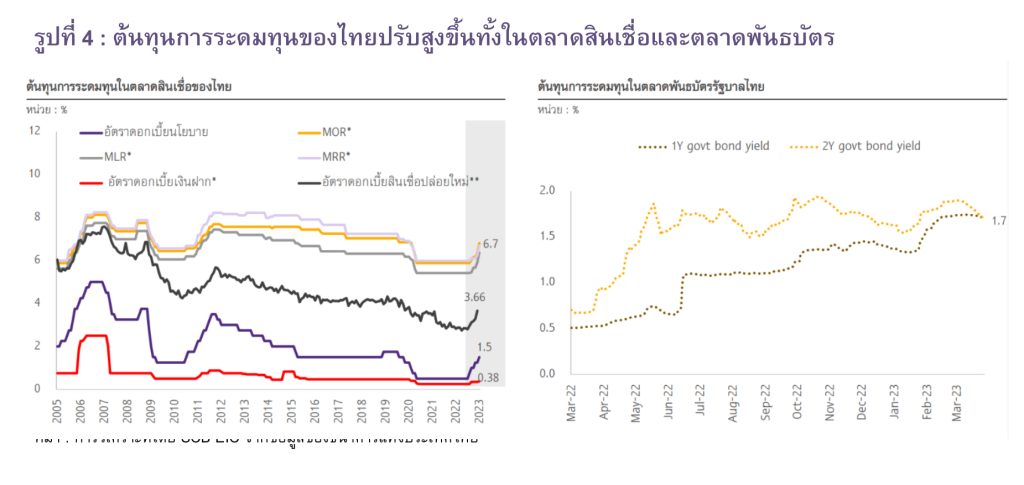

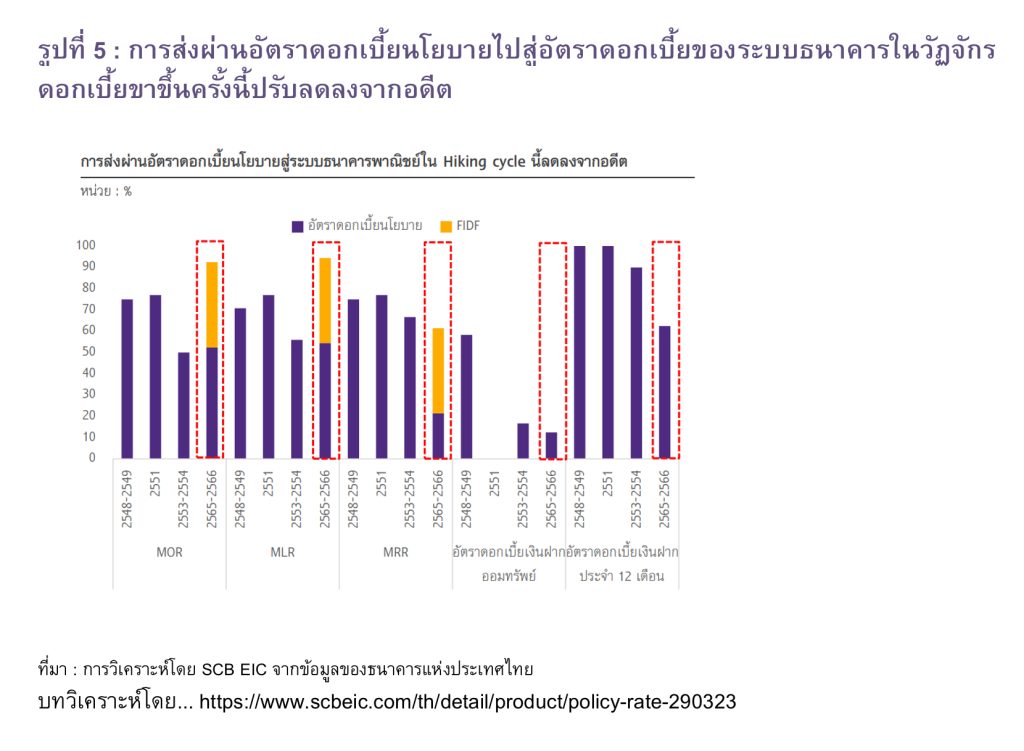

ต้นทุนการระดมทุนของไทยจะปรับสูงขึ้นตามทิศทางอัตราดอกเบี้ยนโยบาย โดยจะปรับสูงขึ้นทั้งในตลาดสินเชื่อและตลาดพันธบัตร (รูปที่ 4) นอกจากนี้ SCB EIC พบว่า การส่งผ่านอัตราดอกเบี้ยนโยบายไปสู่อัตราดอกเบี้ยของระบบธนาคารพาณิชย์ในวัฏจักรดอกเบี้ยขาขึ้นครั้งนี้ ปรับลดลงจากวัฏจักรดอกเบี้ยขาขึ้นในอดีต (รูปที่ 5) โดยพบว่ามีการส่งผ่านไปยังอัตราดอกเบี้ยเงินฝากประจำ 12 เดือนมากที่สุด (62.5%) รองลงมาคือส่งผ่านไปยังอัตราดอกเบี้ยเงินกู้ลูกค้ารายใหญ่ชั้นดีหรือ MLR (54.5%) ขณะที่ส่งผ่านไปยังอัตราดอกเบี้ยเงินกู้ลูกค้ารายย่อยชั้นดีหรือ MRR น้อยที่สุด (21.5%) ซึ่งสอดคล้องกับการสื่อสารของธนาคารแห่งประเทศไทยในช่วงที่ผ่านมาที่ให้ระบบธนาคารพาณิชย์ให้ความสำคัญกับการฟื้นตัวของภาคธุรกิจและครัวเรือนกลุ่มเปราะบาง ธนาคารจึงพยายามระมัดระวังการส่งผ่านต้นทุนที่สูงขึ้นไปยังลูกหนี้กลุ่มดังกล่าวที่รายได้ยังฟื้นตัวไม่เต็มที่ ทั้งนี้อัตราดอกเบี้ยเงินกู้ (M-rates) เพิ่มขึ้นโดยเฉลี่ยอีก 0.4% ในเดือนมกราคม 2023 จากการที่ธนาคารแห่งประเทศไทยยกเลิกการปรับลด FIDF fee เหลือ 0.23% ส่งผลให้อัตราดอกเบี้ยเงินกู้ทุกประเภทปรับเพิ่มขึ้นทันที 40 BPS

ผู้เขียนบทวิเคราะห์

นางสาวณิชนันท์ โลกวิทูล (nichanan.logewitool@scb.co.th) นักวิเคราะห์